SOMMARIO: In attesa dell’imminente pronuncia delle Sezioni Unite, l’articolo si concentra sulle principali problematiche che caratterizzano l’operatività dei mutui con ammortamento alla francese. L’approccio metodologico condotto nelle pagine del presente contributo concilia l’analisi giuridica delle maggiori criticità legate al tema in esame con gli studi di matematica finanziaria. Sulla base di simili premesse teoriche, pertanto, vengono approfonditi alcuni aspetti di rilievo primario relativi a una forma di finanziamento rappresentante un modello negoziale tipico: dall’esclusione della violazione della disciplina dell’art. 1283 c.c., al tempo e alle modalità di pagamento degli interessi, fino al costo del finanziamento e alle sue modalità di calcolo.

ABSTRACT: In anticipation of the imminent ruling by the Grand Chamber of the Italian Supreme Court, this article focuses on the main issues characterizing the functionality of compound interest amortization plan (so called “Piano di ammortamento alla francese”). The methodological approach undertaken in this contribution reconciles the legal analysis of the major issues related to the subject with studies in financial mathematics. Based on similar theoretical premises, some aspects of primary relevance related to a typical negotiated financing model are explored: from the exclusion of the violation of Article 1283 of the Civil Code, to the timing and methods of interest payment, up to the cost of financing and its calculation methods.

1. Il rinvio pregiudiziale.

La recente ordinanza del tribunale di Salerno del 19.07.23[1] di rinvio pregiudiziale alla corte di cassazione ex art. 363 bis c.p.c. costituisce l’occasione per riesaminare questioni che da tempo sono state sollevate sulla legittimità del mutuo con ammortamento c.d. alla francese, sotto diversi aspetti: la violazione del divieto di anatocismo di cui all’art. 1283 c.c.; l’indeterminatezza o indeterminabilità dell’oggetto del contratto ex art. 1346 c.c.; l’indeterminatezza del tasso di interesse ex art. 1284 comma 3 c.c.; l’indeterminatezza del tasso di interesse e delle condizioni contrattuali ex art. 117 comma 4 Testo Unico Bancario; la violazione delle regole di trasparenza bancaria.

Il giudizio a quo, secondo quanto esposto in premessa nell’ordinanza del tribunale, ha per oggetto un mutuo ipotecario recante l’indicazione del numero delle rate da restituire, del loro ammontare, del Tasso Annuo Nominale, del Tasso Annuo Effettivo, al quale è allegato un piano di ammortamento a rate costanti, che riporta la composizione in quota capitale ed in quota interessi di tutte le rate, ed il loro ammontare totale.

La motivazione dell’ordinanza ripropone temi ricorrenti nel dibattito giurisprudenziale e dottrinale, quali la maggiore onerosità dell’ammortamento alla francese rispetto all’ammortamento all’italiana, la qualificazione come condizione contrattuale della formula matematica utilizzata per il calcolo della rata, la maggiore gravosità del tasso effettivo rispetto a quello dichiarato nel contratto, l’anticipazione del pagamento degli interessi rispetto alla restituzione del capitale, l’individuazione nell’art. 821 comma 3 c.c. dell’opzione normativa per la capitalizzazione semplice degli interessi.

Il tribunale ha sollevato la questione in questi termini: “Dica la Corte di Cassazione se la mancata indicazione della modalità di ammortamento c.d. “alla francese” e/o del regime di capitalizzazione “composto” degli interessi passivi all’interno di un contratto di mutuo bancario stipulato nella vigenza del Decreto Legislativo n. 385 del 1993, anche per il caso in cui la modalità c.d. “alla francese” ed il regime di capitalizzazione “composto” siano desumibili dal cliente facendo ricorso al complesso delle condizioni contrattuali ed economiche pattuite (comprese quelle contenute nel piano di ammortamento allegato al contratto) integri oppure no un’ipotesi di nullità parziale del contratto di mutuo bancario ai sensi dell’articolo 117, comma 4, del D.Lgs. n. 385/1993, con le conseguenze di cui al comma 7 della succitata disposizione”.

Il giudice remittente infatti ha individuato nel mutuo sottoposto al suo esame due aspetti problematici, che espressamente qualifica come distinti, come tali suscettibili di presentarsi separatamente o congiuntamente: la mancata indicazione della modalità di ammortamento c.d. “alla francese”, quale specifica modalità con cui vengono composte, in capitali ed interessi, le singole rate del prestito, e la mancata indicazione del regime di capitalizzazione composta, secondo il quale gli interessi si sommano al capitale e producono nuovi interessi.

L’ordinanza non specifica se l’indicazione della modalità di ammortamento, che assume sia mancante, possa essere data semplicemente con l’utilizzo dell’espressione “ammortamento alla francese”, che in questo caso si dovrebbe ritenere per sé stessa compiutamente indicativa dei criteri adottati per la stesura del piano di ammortamento, o se si richieda una formulazione più dettagliata, ed eventualmente quale. Contiene però una definizione del piano di ammortamento alla francese, come quello caratterizzato dalla “corresponsione di rate costanti in cui la quota parte degli interessi è progressivamente decrescente e quella della sorte capitale crescente, in cui vengono cioè ad essere corrisposti dapprima prevalentemente gli interessi e poi il capitale”.

Sul secondo aspetto, l’adozione del regime di capitalizzazione composta, l’ordinanza sostiene, richiamando gli articoli 3 e 6 della Delibera del C.I.C.R. del 9 febbraio 2000, applicabile ratione temporis, che questa non era in assoluto preclusa, e che la sua mancata indicazione rileverebbe non sotto il profilo della violazione del divieto di anatocismo, non dedotta in giudizio, ma sotto il profilo della determinatezza/determinabilità dell’oggetto del contratto e del rispetto della trasparenza bancaria. A questo proposito pare di dovere osservare che la regola generale rimane quella del divieto di anatocismo e che le uniche eccezioni riferibili al mutuo previste dalla delibera citata riguardano gli interessi moratori (art. 3 comma 1 e 2) e di pre-ammortamento (art. 3 comma 4) ma non gli interessi ricompresi nelle rate; sicché l’esistenza di interessi che si sommano al capitale e producono interessi, indicata nell’ordinanza come insita nel regime di capitalizzazione composta, dovrebbe per sé stessa essere reputata illecita e non dovrebbe poter essere sanata dalla espressa indicazione di tale regime nel contratto.

La questione sollevata, superato il vaglio preliminare di ammissibilità della prima presidente, è stata assegnata alle sezioni unite.

2. Un modello negoziale “tipico”.

Il mutuo con ammortamento alla francese è un modello negoziale che presenta nella prassi dei caratteri ben definiti e costanti, da lungo tempo individuati dalla dottrina matematico-finanziaria:

1) il capitale mutuato al momento iniziale del finanziamento è restituito progressivamente, in rate di importo costante e di numero e periodicità (ad esempio, mensile, semestrale, annuale) predefinite;

2) ogni rata è costituita da una quota interessi e da una quota capitale;

3) la somma delle quote capitale delle singole rate corrisponde all’importo totale del prestito e di conseguenza il pagamento dell’ultima rata estingue il finanziamento;

4) con il pagamento della prima rata vengono pagati tutti gli interessi maturati nel primo periodo sul capitale mutuato e col pagamento delle rate successive tutti gli interessi maturati sul capitale residuo nel periodo di riferimento di ciascuna rata (ad esempio col pagamento della seconda rata mensile vengono pagati gli interessi maturati nel secondo mese);

5) la quota capitale di ciascuna rata è pari alla differenza fra il suo importo totale e la quota interessi.

Precisiamo che per ora intendiamo questi caratteri come elementi strutturali e non come condizioni contrattuali; la precisazione è necessaria perché alcune delle questioni sollevate riguardano il se ed il come essi trovino riscontro nelle pattuizioni negoziali.

Precisiamo anche che non intendiamo, enunciandoli, precostituire in modo tautologico la soluzione di alcuna questione giuridica, ma solo riconoscere come si presenta nella realtà operativa l’oggetto dell’analisi; infatti vi è un consenso diffuso sull’esistenza nella prassi negoziale di un modello, che potremmo definire tipico, di comune applicazione, che li riproduce costantemente[2], anche da parte di quegli studiosi che adottano una posizione critica, ed anche in relazione alla condizione n. 4, che è quella di più evidente rilevanza rispetto al tema dell’anatocismo.

Si tratta dunque di una mera constatazione di fatto, la cui fondatezza non è scalfita dal carattere meramente empirico e genericamente descrittivo di molte definizioni correnti, in particolare di quelle che ne individuano gli elementi caratterizzanti semplicemente nella costanza della rata e nella sua composizione di una quota di interessi decrescente nel tempo e di una quota di capitale crescente, né dalla astratta ammissibilità, dal punto di vista della scienza finanziaria, di modalità alternative di costruzione dell’ammortamento a rata costante.

Certo però l’esame delle obiezioni che da tempo vengono sollevate nella dottrina giuridica e nella letteratura matematico finanziaria, recepite da una parte minoritaria della giurisprudenza di merito, deve essere condotto primariamente con riferimento alla figura così definita ed a questa quindi faremo riferimento, ove non sia diversamente indicato, con l’espressione “ammortamento alla francese”.

Infine, precisiamo che la nostra analisi sarà limitata all’ipotesi di mutuo a tasso fisso per tutta la durata del finanziamento e che quindi le peculiari questioni che si pongono nell’ipotesi di previsione di un tasso di interesse variabile non saranno oggetto di esame.

3. L’anatocismo ed il costo occulti.

La prevalente giurisprudenza di merito[3] sinora si è pronunciata per l’insussistenza dei profili di illegittimità denunciati, sulla base di considerazioni che appaiono direttamente conseguenti alle caratteristiche della fattispecie, sopra delineate.

Si esclude la violazione dell’art. 1283 c.c., rilevando che gli interessi maturati a ciascuna scadenza sono corrisposti come componenti della rata di riferimento, che ciascun pagamento periodico esaurisce la totalità degli interessi sino a quel momento maturati, che gli interessi dovuti in ogni rata successiva sono calcolati sul debito residuo per sorte capitale, progressivamente ridotto per effetto del pagamento della quota capitale delle rate precedenti, e quindi che difetta il presupposto essenziale dell’anatocismo, l’applicazione di interessi su interessi già maturati, e che infatti si riscontra non l’aumento ma la riduzione nel tempo della loro base di calcolo[4].

Sotto il profilo della determinatezza dell’oggetto del contratto si afferma che le condizioni negoziali contengono tutti gli elementi necessari e sufficienti per la costruzione del piano di ammortamento, e che non sussiste alcuna discrezionalità dell’intermediario nella quantificazione del proprio credito.

Si aggiunge sovente la considerazione che il criterio di restituzione del debito che privilegia, sotto il profilo cronologico, l’imputazione agli interessi piuttosto che al capitale – in virtù del quale la quota interessi delle prime rate è elevata e si riduce solo gradualmente, determinando un allungamento del rimborso del capitale – appare conforme al disposto dell’art. 1194 c.c., secondo il quale il pagamento deve essere prioritariamente imputato agli interessi scaduti.

Le contestazioni sollevate nei confronti di queste conclusioni imputano loro il travisamento della realtà del fenomeno e la patente contraddizione con le conclusioni della matematica finanziaria.

Poiché siamo sul crinale fra matematica finanziaria e diritto, si pone il problema di come tradurre e qualificare in termini giuridici concetti e conclusioni proprie dell’ambito matematico e di stabilire quale rilevanza debbano assumere in ambito giuridico. Se il ricorso alla matematica finanziaria appare essenziale per la comprensione del fenomeno e delle sue dinamiche, compete pur sempre al diritto definire e qualificare il proprio oggetto di disciplina e determinare i presupposti applicativi delle norme giuridiche; di conseguenza quando si fa riferimento a concetti tratti dalla matematica finanziaria è necessario esplicitare il loro riferimento normativo ed individuare il loro profilo giuridicamente rilevante, onde evitare l’impropria invocazione dell’autorità, su questioni eminentemente di diritto, di conclusioni che si assumono scientificamente fondate in un altro ambito del sapere.

Secondo una corrente di pensiero[5] che ha origine nella letteratura matematico-finanziaria ed è seguita da alcune decisioni di merito la corrispondenza della quota interessi della singola rata al prodotto fra il tasso contrattuale, normalmente qualificato in contratto come T.A.N. (Tasso Annuo Nominale), ed il capitale residuo non esclude che si sia in presenza di un fenomeno riconducibile all’anatocismo, quanto meno sotto un profilo sostanziale: questo perché, pur rilevandosi apparentemente l’impiego del regime semplice nella determinazione della quota interessi, l’importo complessivo della rata sarebbe maggiorato in virtù della applicazione del TAN in regime di capitalizzazione composta e già includerebbe, “per costruzione”, interessi anatocistici.

In questa ricostruzione assumono particolare rilievo l’anticipazione del pagamento degli interessi maturati rispetto alla scadenza dell’obbligazione restitutoria del capitale residuo, sul quale essi sono calcolati, la maggiorazione del debito residuo conseguente al calcolo della rata in regime di capitalizzazione composta, la ripartizione della rata in quota capitale e quota interessi.

Sotto il primo aspetto si afferma che l’anticipazione del pagamento degli interessi presuppone una fittizia chiusura anticipata del finanziamento – in contrasto con il principio per cui l’obbligazione restitutoria, per quanto frazionata in fase esecutiva, ha carattere unitario – al fine di riscuotere anticipatamente gli interessi maturati con la rata in scadenza, con contestuale roll over (proroga) degli altri rimborsi e sostanziale elusione dell’art. 1283 c.c.

Sotto il secondo aspetto si rileva che il debito residuo è funzione della quota capitale delle rate precedenti che, a sua volta, dipende dal calcolo della rata costante, che è eseguito in regime di capitalizzazione composta.

Sotto il terzo aspetto si osserva che l’ammortamento alla francese posticipa, mediante l’imputazione ad interessi di una quota della rata, per un ammontare corrispondente all’importo di tale quota, il pagamento del capitale, così che gli interessi sarebbero calcolati su un capitale residuo che sconta l’imputazione a pagamento del capitale non dell’intera rata precedente ma della sola quota capitale.

Si conclude che l’applicazione del regime di capitalizzazione composta introduce in modo occulto, mediante l’applicazione del fattore esponenziale proprio della relativa formula matematica, un meccanismo di calcolo di interessi sugli interessi, e che gli interessi distribuiti in ciascuna rata sono in rapporto di dipendenza proporzionale rispetto a quelli compresi nelle rate pregresse, pur se formalmente pagati alle rispettive scadenze, con conseguente maggiorazione dell’ammontare complessivo degli interessi e del costo del mutuo.

Dal punto di vista giuridico sono state proposte diverse qualificazioni della fattispecie negoziale che si assumono coerenti con queste argomentazioni:

- nullità parziale per violazione del divieto di anatocismo ex art. 1283 c.c., eventualmente con l’interposizione dell’art. 1344 c.c.;

- difformità fra il contenuto dispositivo del contratto e la sua esecuzione da parte dell’intermediario, in virtù della mancata indicazione nel testo contrattuale della formula utilizzata per il calcolo della rata e/o della applicazione di un tasso effettivo superiore a quello indicato (qualora non si ravvisi anatocismo in senso giuridico);

- indeterminatezza del tasso di interesse ex artt. 1284 comma 3 c.c. e 117 comma 4 Testo Unico Bancario.

Mentre nella prima e nella seconda ipotesi la conseguenza dovrebbe essere la sostituzione del piano di ammortamento con quello in interesse semplice o con quello individuato come conforme alle pattuizioni contrattuali, nella terza ipotesi si dovrebbe anche procedere all’applicazione del tasso sostitutivo previsto dalla legge in luogo del tasso indicato nel contratto.

In effetti si deve rilevare che gli interessi dal punto di vista matematico appaiono maggiorati rispetto all’ipotesi di integrale imputazione della rata a pagamento del capitale, perché la loro base di calcolo include una frazione del capitale residuo pari alle quote delle rate precedenti che, invece di essere imputate a restituzione del capitale, sono state imputate alla prestazione accessoria[6].

Ad esempio la quota interessi della seconda rata è calcolata non sulla differenza fra il capitale erogato e la prima rata ma sulla differenza fra il capitale erogato e la sola quota capitale di questa, ed in questo senso su una base di calcolo “maggiorata” dell’importo della quota interessi della rata iniziale; “maggiorazione” che determina un corrispondente aumento della quota interessi della rata successiva, che effettivamente corrisponde matematicamente all’applicazione del TAN sulla quota interessi della rata precedente.

In altri termini la quota interessi della rata n-esima In, che è uguale al prodotto fra il tasso di interesse[7] i ed il capitale residuo, può essere espressa nella forma

In = i (D – C)

dove D è il capitale mutuato e C la somma delle quote capitale delle rate precedenti;

ora, poiché la somma delle quote capitale è pari all’importo totale delle rate anteriori, R, meno la somma delle relative quote interessi, I, abbiamo

C = R – I

e quindi

In = i [D – (R – I)]

che diventa

In = iD – iR + iI

dove fra le componenti della quota interessi della rata figura il prodotto fra il tasso di interesse e gli interessi corrisposti nelle rate precedenti.

Poiché questo è vero per ogni rata successiva alla prima, ad ogni scadenza si verificherebbe la produzione di interessi sugli interessi inglobati nelle rate precedenti, anche se già pagati, con correlativa progressione geometrica del loro importo, in quella che viene definita una “spirale ascendente” di produzione di interessi su interessi.

Ma se compare, preceduto dal segno positivo, il prodotto iI, è solo perché si è scelto di determinare il capitale residuo sottraendo dal capitale iniziale non la quota capitale di ogni singola rata ma il suo intero importo, comprensivo della quota interessi, per poi riaggiungerla: “ogni debito residuo risultante dal pagamento delle rate già versate si ottiene sottraendo dal debito precedente (quale risultante dal pagamento della rata immediatamente anteriore) la quota capitale corrente (quella che compone la rata che si prende in considerazione), vale a dire “sottraendo (contabilizzando) la rata ed aggiungendo (capitalizzando) la quota interessi, la quale verrà quindi considerata nel calcolo delle successive quote interessi”[8].

Ci sembra però che la questione dovrebbe essere semplicemente se la quota interessi sia individuata e quantificata correttamente; in caso affermativo la sua imputazione, appunto, al pagamento degli interessi e non alla restituzione del capitale risulterebbe ovvia, ed ovvia e corretta la conseguenza, che non possa essere detratta dal debito.

Riconducendo il discorso sui binari del diritto, si impone l’esame delle seguenti questioni:

se sia ammissibile il pagamento alla scadenza di ogni rata degli interessi maturati sull’intero capitale residuo, e se sia propriamente definibile come “anticipazione”;

quale sia il significato dell’utilizzo per il calcolo della rata di una formula in interesse composto, e quali le sue implicazioni;

che rapporto vi sia fra tasso di interesse, tempo di pagamento degli interessi, costo del finanziamento.

4. Il tempo del pagamento degli interessi.

Gli interessi del mutuo sono ricondotti tradizionalmente, unitamente agli interessi sul prezzo della cosa fruttifera consegnata prima che il prezzo divenga esigibile (art. 1499 c.c.) ed agli interessi che maturano sulle rimesse sul conto corrente ordinario (art. 1825 c.c.), alla categoria degli interessi compensativi[9], i quali costituiscono il compenso del godimento di un capitale attualmente non esigibile, e per questo si distinguono dagli interessi disciplinati dall’art. 1282 c.c., che maturano per effetto della scadenza del debito principale.

L’obbligazione di interessi riveste un ruolo essenziale nel sinallagma negoziale, e per questa ragione non è qualificabile come mera obbligazione accessoria rispetto a quella di restituzione del capitale[10]; al contrario essa soltanto ha carattere propriamente corrispettivo del godimento del capitale, mentre l’obbligazione restitutoria è correlativa all’esaurimento della durata e della funzione del contratto. In questo senso gli interessi del mutuo possono essere paragonati ai canoni di locazione e la restituzione del capitale alla riconsegna del bene locato, e certo difficilmente si potrebbe sostenere che il pagamento dei canoni abbia carattere accessorio rispetto alla riconsegna del bene o che i canoni non possano essere esigibili prima di essa.

La ragione della deroga alla previsione dell’art. 1282 c.c. è generalmente riconosciuta nella tutela dell’equilibrio economico tra i contraenti, in particolare nella necessità di attribuire al mutuante un compenso per il mancato godimento del capitale; così l’art. 1815 comma primo c.c., che prevede la naturale onerosità del mutuo, prescinde dall’esigibilità del capitale e si pone su un piano del tutto distinto rispetto all’art. 1282 c.c.

La naturale onerosità del mutuo fa sì che gli interessi maturino anche in assenza di pattuizione, quindi anche in assenza di indicazione nel contratto sia del tasso sia della base di calcolo: per il tasso soccorre l’art. 1284 c.c.; per la base di calcolo il senso della norma, e la sua autonomia rispetto all’art. 1282 c.c., impongono che essa sia costituita dall’intero capitale mutuato e non ancora restituito. Il pagamento degli interessi peraltro è previsto dall’art. 1820 c.c., a pena di risoluzione, in modo autonomo rispetto all’obbligo di restituzione del capitale. Anche la possibilità di restituzione rateale del capitale è espressamente prevista, dall’art. 1819 c.c., e quindi l’ipotesi che gli interessi maturino nel corso del rapporto su un ammontare variabile in funzione della progressione del rimborso del finanziamento si deve considerare del tutto fisiologica.

Si intende che una cosa è la maturazione altra l’esigibilità, che è rimessa alla volontà delle parti, che possono differirla sino al momento finale del finanziamento, come pure riferirla ad una determinata cadenza temporale (ad esempio mensile, semestrale, annuale). Su quale sia la scadenza degli interessi, in assenza di espressa previsione negoziale, si registrano in dottrina opinioni diverse. E’ stato sostenuto che coincida con la periodicità usata per computare gli interessi[11], che sia annuale[12], che sia immediata ex art. 1183 primo comma c.c.[13], ed anche che debba coincidere con la restituzione del capitale[14], ma quest’ultima opinione è minoritaria e non ci risulta sia mai stata proposta se non nel contesto della critica all’ammortamento alla francese.

L’opinione prevalente come si vede non è affatto contraria all’esigibilità di interessi maturati su un capitale non ancora esigibile, ma anzi la considera insita nella loro natura, ed in questo si conforma alla logica economica: la periodica esigibilità dell’obbligazione di interessi realizza il pieno equilibrio di posizioni, nel senso che ad ogni scadenza il mutuatario si trova ad avere goduto del capitale per tutto il tempo trascorso dall’inizio del rapporto ed il mutuante ad avere percepito tutti gli interessi maturati nel medesimo arco di tempo.

Si deve dunque ritenere che l’esigibilità degli interessi relativi a un capitale ancora non esigibile, alla scadenza di ogni singolo periodo di maturazione, sia per il diritto un’ipotesi assolutamente fisiologica. A questi interessi si riferisce l’art. 2948 n. 4 c.c. in tema di prescrizione breve, che ne fa il paradigma dell’obbligazione periodica.

Alla luce di queste considerazioni possiamo concludere che il pagamento degli interessi al termine del singolo periodo di maturazione, successivamente al godimento del capitale di cui costituiscono il corrispettivo, non costituisce in senso proprio “anticipazione”, non incide sull’equilibrio delle parti in modo estraneo alla logica ed alla funzione del rapporto, non è incompatibile con il carattere unitario dell’obbligazione di restituzione del capitale, non presuppone una chiusura anticipata del finanziamento. Nel prosieguo ci riferiremo a questi interessi, calcolati sul capitale residuo, come interessi “anticipati”, con la precisazione, che formuliamo qui una volta per tutte, che tali sono rispetto alla restituzione del capitale ma non alla loro maturazione.

Queste conclusioni prescindono dalla disciplina dell’imputazione del pagamento dettata dall’art. 1194 c.c. Infatti questa disciplina presuppone l’esistenza al momento del pagamento di più debiti esigibili[15], mentre la composizione della rata è una questione logicamente anteriore che riguarda la determinazione dell’obbligazione contrattuale; così una volta che si sia stabilito che la rata è stata correttamente determinata secondo le previsioni del contratto, e nel rispetto delle norme cogenti applicabili, di fronte ad un pagamento pari al suo importo non vi sarebbe modo di sollevare alcun problema di imputazione, ed il pagamento dovrebbe essere imputato a restituzione del capitale ed a pagamento di interessi nelle misure desumibili dalle previsioni negoziali. Solo in presenza di un pagamento che non estingua interamente il debito, l’art. 1194 c.c. afferma il principio secondo cui deve essere imputato prima agli interessi ed alle spese, poi al capitale; si tratta di un criterio legale di imputazione che opera come limite diretto al potere d’imputazione del debitore previsto dall’art. 1193 c.c., cui consegue l’inefficacia dell’atto di imputazione nella parte in cui dà la precedenza al capitale rispetto agli interessi e alle spese[16]; tanto meno il debitore potrebbe pretendere di imputare il pagamento ad un capitale non ancora scaduto, essendo il relativo termine di pagamento stabilito anche nell’interesse del creditore (art. 1816 c.c.).

5. La rata in interesse composto.

La corrispondenza delle rate dell’ammortamento alla francese ad una formula matematica in interesse composto è un dato pacifico in matematica finanziaria[17]. L’importanza di questo punto è evidente da quelle decisioni che, sulla sola base del rilievo da parte del consulente tecnico d’ufficio del calcolo della rata in regime composto, ritengono senz’altro superata o irrilevante l’obiezione secondo cui la quota interessi può essere espressa in regime semplice. L’utilizzo di una formula in interesse composto per determinare il valore della rata costante e l’applicazione, nella medesima rata, di interessi in regime semplice sembrano incompatibili.

Infatti è affermazione ricorrente che se la rata è calcolata secondo una formula in interesse composto anche gli interessi in essa ricompresi necessariamente si devono ritenere calcolati in regime composto[18]; altra affermazione ricorrente è che se anche la formula in interesse composto non comportasse l’applicazione di interessi anatocistici comunque determinerebbe un importo maggiore della rata ed un aggravamento della posizione del debitore non previsto dal contratto.

È importante però esplicitare due condizioni immanenti all’utilizzo della formula, che sono anch’esse del tutto pacifiche in matematica finanziaria.

La prima è che essa produce un risultato conforme alla condizione del pagamento, ad ogni scadenza, di tutti gli interessi maturati in regime semplice nel periodo di riferimento, al tasso contrattuale, sul debito non ancora rimborsato, e che si tratta dell’unico valore della rata che soddisfi tale condizione[19].

A riprova di questo si può osservare che nelle ricostruzioni alternative dei piani di ammortamento in regime semplice proposte dai critici o che si possono vedere in qualche perizia stragiudiziale ed anche in qualche consulenza tecnica di ufficio, nelle quali la quota interessi è rideterminata ad un importo minore, detto importo rapportato al capitale residuo restituisce un tasso di interesse inferiore al tasso periodale desumibile dal TAN.

La seconda è che gli interessi composti evidenziati dalla formula presuppongono una ricomposizione delle rate (fermo restando l’importo di queste) nella quale la quota di capitale è rideterminata in misura pari al loro valore attualizzato in regime composto alla data iniziale del finanziamento[20], e la quota interessi corrisponde agli interessi sulla sola quota capitale così rideterminata calcolati, sempre in regime composto, dalla medesima data alla scadenza della rata.

In sostanza ogni rata viene considerata come un autonomo finanziamento con rimborso unico, di importo pari alla sua quota capitale, rideterminata nel modo descritto, che viene estinto col pagamento in unica soluzione, alla sua scadenza, del capitale e degli interessi maturati sino a tale momento, calcolati in regime composto, senza pagamenti intermedi[21].

Il complessivo piano di ammortamento è così riformulato – si intende, senza apportare alcuna variazione al numero, alla frequenza ed all’importo dei pagamenti – imputando in ciascuna rata i soli interessi relativi alla quota capitale, ma calcolati, al medesimo tasso, in regime composto, ed invertendone l’ordine. In pratica nella prima rata (esattamente corrispondente sia per importo sia per suddivisione fra quota capitale e quota interessi all’ultima rata dell’ammortamento alla francese) la quota capitale è preponderante e la quota interessi si riferisce ai soli interessi maturati su di essa sino alla sua scadenza, necessariamente semplici; a partire dalla seconda rata si considerano pagate una quota di capitale via via decrescente e gli interessi composti maturati sulla stessa (solo a partire dalla seconda rata ovviamente è configurabile l’anatocismo); nell’ultima rata (corrispondente alla prima dell’ammortamento alla francese) la quota capitale è al livello minimo e la quota interessi al livello massimo, perché comprende tutti gli interessi composti maturati su di essa per l’intera durata del finanziamento[22]. Non si ha più il pagamento ad ogni scadenza di tutti gli interessi di competenza dell’esercizio decorso, ma solo di quelli relativi al “sottoprestito” che si rimborsa, e così al debito per il capitale non ancora rimborsato si affianca un debito per interessi non pagati, che non è immediatamente esigibile ed è produttivo di ulteriori interessi[23].

Questa seconda puntualizzazione consente di risolvere quella che altrimenti sarebbe una evidente aporia dell’argomento basato sul calcolo della rata in regime di capitalizzazione composta: posto che il montante, pari alla somma delle rate, è dato, ed è data anche la somma delle quote di capitale, pari al capitale erogato, il complessivo monte interessi, determinato per differenza, necessariamente rimane invariato, e non si comprenderebbe come possa essere determinato sia in regime composto sia in regime semplice. Superata la contraddizione, si deve però riconoscere che siamo in presenza di un flusso monetario astrattamente ricostruibile come conforme a due diverse pattuizioni, dove se muta il regime degli interessi, da semplice a composto, muta anche la base di calcolo, e si dissolve la affermata incompatibilità fra determinazione della rata secondo una formula in interesse composto ed applicazione degli interessi in regime semplice.

Alla luce di questi rilievi riteniamo che l’argomento basato sull’utilizzo nel calcolo della rata di una formula in capitalizzazione composta sia tutt’altro che risolutivo. Si tratta, semplicemente, della prospettazione di una diversa ipotesi di composizione della rata, che non esclude affatto la sua corrispondenza all’interesse semplice, che al contrario si deve riconfermare.

In sostanza l’importo della rata è astrattamente conforme alla pattuizione dell’interesse semplice sul capitale residuo così come alla pattuizione dell’interesse composto sull’importo della rata attualizzato al momento iniziale.

Abbiamo così due flussi di cassa identici che possono essere il risultato di due pattuizioni diverse, una lecita e l’altra no.

La tesi che per questa ragione si debba ravvisare la violazione del divieto di anatocismo sostanzialmente presuppone che la pattuizione realmente applicata sia la seconda, per poi contestarne la legittimità.

Ma se il prestito, come avviene, è espresso in forma unitaria, in modo coerente con la realtà del fenomeno – poiché esprime la restituzione progressiva nel corso del tempo del capitale erogato e la maturazione degli interessi commisurati a tale capitale – davvero non riusciamo a vedere perché la sua legittimità non dovrebbe essere parametrata a tale ricostruzione, secondo la quale si richiede l’indicazione del tasso rapportato al capitale residuo e questo tasso risulta applicato in regime semplice.

Concludiamo che la rata, il cui importo è effettivamente conforme alla condizione del pagamento degli interessi di periodo sul capitale residuo, deve essere correttamente imputata, per le rispettive quote, ad interessi ed a capitale secondo la medesima condizione[24], purché nel contratto sia presente una corrispondente pattuizione (su come debba essere formulata, infra, par. 9 e 10). Se secondo il contratto sono legittimamente esigibili gli interessi maturati sull’intero capitale residuo non vediamo che significato possa avere ipotizzare che il creditore esiga invece interessi anatocistici su singole frazioni di capitale.

Il calcolo della rata secondo una formula in interesse composto ed il calcolo della quota interessi in regime semplice sono dunque compatibili dal punto di vista matematico, per la semplice ragione che fanno riferimento a due diverse basi di calcolo.

Rimane il fatto che il piano di ammortamento alla francese e quello costruito sulla base dei pagamenti attualizzati in regime composto prevedono, a parità di tasso di interesse, capitale mutuato, numero e frequenza delle rate, i medesimi flussi finanziari, e perciò sono ugualmente onerosi per il mutuatario; in altre parole, è dimostrato che il finanziamento alla francese è ugualmente oneroso, a parità di altre condizioni, di un finanziamento che prevede interessi anatocistici sul medesimo capitale.

E’ necessario domandarsi quali siano il significato finanziario e la rilevanza di questa identità. Per rispondere a questa domanda occorre in primo luogo considerare l’incidenza del tempo del pagamento degli interessi sul costo del finanziamento.

6. Il tasso effettivo.

La disciplina codicistica del contratto di mutuo non menziona il prezzo o costo del finanziamento, che solo in modo molto approssimativo si può dire sia rappresentato dall’interesse. Infatti il costo del finanziamento è determinato, oltre che dal valore del tasso, da altri elementi, in particolare gli oneri e le spese, che sono al di fuori del nostro tema di indagine e che considereremo pari a zero, ed il tempo del pagamento degli interessi, sul quale invece dobbiamo concentrare la nostra attenzione.

E’ un principio di base della teoria economica, ed un dato di comune percezione, che il medesimo importo monetario ha un valore diverso secondo che sia disponibile immediatamente o in un termine più o meno lungo; allo stesso modo il pagamento immediato è più oneroso, a parità di importo, del pagamento differito. Il costo del finanziamento così dipende anche dal tempo del pagamento degli interessi: finanziamenti del medesimo importo, della medesima durata, del medesimo tasso, con medesima scadenza del rimborso del capitale, e che prevedono il pagamento del medesimo importo di interessi[25] possono avere un costo diverso.

Ad esempio un finanziamento di 1000 € della durata di quattro anni con rimborso del capitale in unica soluzione alla scadenza finale, al tasso del 10%, e pagamento degli interessi al termine del finanziamento, in regime semplice, ed un finanziamento della medesima durata, importo, tasso, ma con pagamento degli interessi con cadenza annuale, comportano il pagamento di interessi del medesimo importo, pari a 400 €, ma il primo è, intuitivamente, meno oneroso del secondo.

Come è noto una misura oggettiva del costo del finanziamento è stata introdotta nel nostro ordinamento dalla legge n. 142 del 1992 con l’art. 19 primo comma: “E’ denominato tasso annuo effettivo globale (TAEG) il costo totale del credito per il consumatore espresso in percentuale annua del credito concesso e comprensivo degli interessi e degli oneri da sostenere per utilizzarlo, calcolato conformemente alla formula matematica che figura nell’allegato II alla direttiva del Consiglio 90/88/CEE.” La direttiva precisa che si tratta del tasso che rende uguali, su base annua, i valori attualizzati di tutti gli impegni pattuiti dal creditore e dal consumatore.

Nell’ammortamento alla francese certamente il pagamento degli interessi sul capitale residuo alla scadenza di ogni rata è una delle condizioni che ne determina il costo: il finanziamento sarebbe meno oneroso se gli interessi fossero esigibili solo alla scadenza finale o se fossero esigibili con ogni rata soltanto quelli maturati sulla quota di capitale in pagamento.

Un’altra condizione incidente sul costo, relativa al tempo di pagamento degli interessi, è la periodicità infrannuale: questa comporta un aggravio di costo rispetto alla scadenza annuale, perché determina una effettiva anticipazione del pagamento. Ma ipotizziamo per ora che la scadenza sia annuale, per due ragioni: perché la periodicità infrannuale non rientra fra le condizioni che definiscono l’ammortamento alla francese; perché è opportuno isolare gli effetti riferibili a cause differenti.

E’ naturale domandarsi quale incidenza abbia sul costo del finanziamento nell’ammortamento alla francese il pagamento degli interessi “anticipati”, ipotizzando che la scadenza della rata sia annuale e che non vi siano altri oneri; oppure in altre parole quale sia la maggiorazione del tasso effettivo[26] rispetto al tasso nominale indotta dalla “anticipazione” del pagamento degli interessi rispetto all’esigibilità del capitale.

La risposta, assolutamente banale per quanti si sono accostati alla materia con consapevolezza degli aspetti matematici[27]: la “anticipazione” del pagamento degli interessi non determina alcuna maggiorazione del tasso effettivo che è uguale al tasso nominale. Due corollari: il tasso effettivo in caso di differimento del pagamento di tutti gli interessi al termine del finanziamento è inferiore al tasso nominale; nell’ammortamento alla francese la maggiorazione del TAEG rispetto al TAN deriva solo dai costi, dalle spese, e dalla periodicità infrannuale.

Questa risposta potrebbe suscitare sorpresa, perché la maggiorazione del costo del finanziamento al contrario è di frequente data per evidente e presentata come un argomento di peso nella valutazione della legittimità dell’ammortamento alla francese ma, è il caso di ribadirlo, è del tutto pacifica.

E’ necessaria una spiegazione, che diamo in termini intuitivi e pratici.

Supponiamo di avere la disponibilità di un capitale di 1.000 € e di poterlo impiegare (prestare) al tasso di mercato del 10% annuo per la durata di un anno, ricevendo in restituzione al termine dell’anno la somma di 1100 €. Si tratta di un finanziamento monoperiodale, nel quale non si pone neanche l’alternativa fra interesse semplice e interesse composto, che presenta evidentemente un tasso effettivo pari al tasso nominale.

Supponiamo ora invece di avere l’opportunità di impiegare la medesima somma per la durata di due anni, ricevendo al termine del secondo anno 1200 €, pari al capitale maggiorato degli interessi semplici maturati in due anni al tasso del 10%.

Probabilmente ci renderemo conto che questa seconda alternativa è meno conveniente, perché se prestiamo la somma ad un anno possiamo riscuotere al termine dell’anno 1100 € e reimpiegarli nuovamente al tasso del 10%, in modo da ritrovarci al termine del secondo anno con 1210 €, con 10 € in più.

Se vogliamo ottenere lo stesso tasso effettivo del 10% stipulando un unico finanziamento abbiamo, astraendo da vincoli legali, due alternative: prevedere il pagamento annuale degli interessi, in modo da riscuotere 100 € alla scadenza del primo anno, che potremmo reimpiegare al medesimo tasso ottenendo alla scadenza del secondo anno i 10 € di differenza; oppure pattuire l’interesse composto, in modo da riscuotere dopo due anni 100 € di interessi maturati nel primo anno ed altri 110 € maturati nel secondo anno.

Il pagamento periodico degli interessi quindi assicura il mantenimento del tasso effettivo al livello del tasso nominale.

Invece il mero differimento del pagamento al termine finale determina una discesa del valore del tasso effettivo rispetto a quello del tasso nominale, in misura crescente con la durata del finanziamento, con la conseguenza che per mantenere un tasso effettivo dato occorrerebbe pattuire un tasso contrattuale sempre crescente, sino a raggiungere valori spropositati[28].

Abbiamo così individuato una ulteriore buona ragione a sostegno del pagamento “anticipato” degli interessi, che integra le considerazioni svolte nel par. 4: solo questa modalità rende confrontabili finanziamenti di diversa durata – due finanziamenti di diversa durata, medesima frequenza dei pagamenti e medesimo tasso hanno il medesimo costo effettivo – e da sempre, cioè da prima che esistessero calcolatrici finanziarie, programmi di calcolo, indici legali di costo, è in grado di fornire a chiunque, anche sprovvisto di qualsiasi cognizione matematica, una misura attendibile del costo del finanziamento.

L’identità fra il costo effettivo in caso di pagamento anticipato e di applicazione di interessi composti è recepita nella formula matematica utilizzata per il calcolo del tasso effettivo, che è basata sul regime composto.

L’equazione che lega il capitale, le rate, il tasso di interesse effettivo, è la seguente

C = R1/(1+i) + R2/(1+i)2 + … + Rn/(1+i)n

dove C è l’importo del capitale mutuato e R1, R2, … Rn, sono gli importi dei pagamenti rateali; si può riconoscere la presenza del fattore di sconto in regime composto, il che vuol dire che il capitale è pari alla somma dei valori delle rate attualizzati al momento iniziale in regime composto.

La formula restituisce un tasso di interesse che realizza la condizione di eguaglianza in regime composto; abbiamo già rilevato che questo tasso coincide, nell’ipotesi di periodicità annuale, con il tasso contrattuale.

A questa caratteristica della formula si riferiscono le critiche di chi le imputa la sua incapacità di evidenziare la maggiorazione di costo indotta dal pagamento periodico degli interessi[29].

Ma l’uso del regime composto per la valutazione delle operazioni di durata pluriennale, da sempre prescritto dalla normativa europea e nazionale, conformemente alla prassi internazionalmente adottata in matematica finanziaria, ha un saldo fondamento sia normativo sia tecnico; in particolare vi è un generale consenso sul fatto che, se pure è astrattamente possibile indicare un TAEG o un TAE in regime semplice, solo in regime composto sono confrontabili prestiti di durata diversa, mentre il TAEG in capitalizzazione semplice è dipendente dalla durata del finanziamento[30].

L’importo della rata è legato al capitale ed al tasso di interesse dalla medesima relazione che esprime l’eguaglianza dei valori futuri al valore attuale. E’ intuitivo che la formula per il calcolo della rata si ricava sostituendo a R1, R2, … Rn la rata costante x

C = x/(1+i) + x/(1+i)2 + … + x/(1+i)n

e risolvendo l’equazione assumendo come incognita tale valore.

Possiamo ora iniziare a rispondere alla domanda formulata alla fine del paragrafo precedente.

Il calcolo della rata secondo una formula in interesse composto riflette l’identità di costo effettivo, a parità di altre condizioni, fra un prestito che preveda il pagamento di interessi “anticipati” ed un prestito che preveda il pagamento di interessi differiti composti: se il costo effettivo è il medesimo è intuitivo che a parità di capitale erogato, tasso contrattuale, durata del finanziamento, numero e frequenza dei pagamenti, l’importo della rata costante debba essere il medesimo.

Trova così logica spiegazione l’utilizzo per il calcolo della rata di una formula in interesse composto, mentre rimane il problema, se a questa equivalenza di costo possa attribuirsi un significato giuridico, che sarà esaminato nel successivo par. 8.

7. Un normale prestito a rimborso progressivo.

Questa identità di costo effettivo dipende esclusivamente dalla “anticipazione” del pagamento degli interessi.

Infatti per tutti i finanziamenti a rimborso progressivo, in qualunque modo sia determinata la rata, compresi quelli che prevedono il pagamento periodico dei soli interessi ed il rimborso del capitale alla scadenza (comunemente detti oggi bullet), la relazione che lega il capitale ai pagamenti ed al tasso di interesse effettivo è la stessa che abbiamo riportato sopra:

C = R1/(1+i) + R2/(1+i)2 + … + Rn/(1+i)n

Questo vuol dire che qualunque prestito a rimborso progressivo, anche il prestito con ammortamento all’italiana, nel quale le quote di capitale sono costanti e la rata è decrescente, anche il bullet, può essere decomposto in una pluralità di prestiti elementari del tipo zero coupon che, se sommati, ricompongono il prestito originario[31] e, specularmente, che la singola rata di ciascuno di questi prestiti può essere espressa come il montante in interesse composto di una frazione del capitale mutuato, che sommata alle altre restituisce l’intero capitale originario.

Questo enunciato, anch’esso assolutamente pacifico in matematica finanziaria, può apparire controintuitivo, soprattutto nella sua applicazione al bullet, ma in realtà è comprensibile se si considera che nell’equazione sopra riportata i pagamenti dovuti figurano esclusivamente per il loro importo. In altre parole ciò che rileva è soltanto quanto è stato corrisposto dal mutuante e quanto, ed in che tempi, sarà restituito dal mutuatario. Restano al di fuori della formula sia il tasso indicato nel contratto (i è il tasso effettivo) sia la composizione dei pagamenti del debitore in capitale ed interessi, poiché essa prende in considerazione solo i flussi finanziari ed è indifferente al modo in cui questi sono stati contrattualmente determinati. E’ naturale del resto che solo da questi dipenda il costo effettivo e che finanziamenti diversi dal punto di vista contrattuale ma che determinino i medesimi flussi finanziari debbano avere il medesimo costo effettivo.

Quindi in un finanziamento del tipo bullet R1, R2,…, Rn-1 saranno gli interessi pagati periodicamente, Rn comprenderà anche la restituzione del capitale, e questi valori saranno tutti considerati come il montante di una quota di capitale determinata dal loro importo attualizzato in regime composto alla data di erogazione del prestito, esattamente come abbiamo visto nella ricomposizione della rata dell’ammortamento alla francese.

Ad esempio ipotizziamo un prestito di 1000 € per tre anni con pagamento annuale degli interessi, al tasso nominale del 10%, che preveda il pagamento di 100 € euro alla fine del primo e del secondo anno ed al termine del terzo anno il pagamento di altri 100 € di interessi e la restituzione del capitale, e così la restituzione di 100 € dopo un anno, di altri 100 € dopo due anni e di 1100 € dopo tre anni.

Questo prestito viene decomposto in tre ZCB: il primo della durata di un anno, necessariamente in interesse semplice, di 90,90 € con restituzione dopo un anno del capitale e degli interessi del 10%, per un totale di 100 €; il secondo, della durata di due anni, di 82,60 € con restituzione al termine del capitale e degli interessi composti al 10%, per un totale di 100 €, il terzo, di 826,50 €, della durata di tre anni, con restituzione al termine del capitale e degli interessi composti al 10%, per un totale di 1100 €. Si vede facilmente che la somma degli importi originari dei prestiti elementari restituisce il capitale del prestito unitario (90,90+82,60+826,50=1000).

Come per l’ammortamento alla francese, l’identità di tasso effettivo si traduce nella possibilità di esprimere il medesimo prestito in interesse composto.

La matematica finanziaria ci espone dunque queste due conclusioni, che dovrebbero apparire sorprendenti rispetto allo stato della questione in giurisprudenza:

- la specifica composizione della rata dell’ammortamento alla francese non ha alcuna incidenza né sul presunto anatocismo né sulla maggiorazione di costo, che dipenderebbero semmai unicamente dall’anticipazione del pagamento degli interessi;

- l’ammortamento alla francese sotto questo aspetto pone esattamente gli stessi problemi dell’ammortamento all’italiana e del bullet.

E’ irrilevante in sostanza non solo la specifica composizione della rata propria dell’ammortamento alla francese ma anche il fatto stesso che vi sia o non vi sia la restituzione graduale del capitale. La ragione è quella colta dalla giurisprudenza citata nel par. 3: essendo la quota capitale delle rate in scadenza costantemente detratta dal capitale, sul quale gli interessi sono calcolati, la sua restituzione è neutra rispetto all’onerosità del finanziamento, che rimane la medesima, espressa dal tasso effettivo; il costo effettivo è determinato, a parità di tasso nominale, dalla legge che regola il pagamento degli interessi, la quale è indipendente dalle quote di rimborso del capitale, e quella comunemente adottata, per tutti i finanziamenti a rimborso progressivo, è il pagamento periodico degli interessi maturati sul capitale residuo.

Se il tasso effettivo è identico, è diverso però l’importo complessivo degli interessi, maggiore nel bullet e nel prestito alla francese e minore nell’ammortamento all’italiana. La ragione è che nel bullet il mutuatario ha la disponibilità dell’intero capitale, che restituisce solo alla scadenza finale, per tutta la durata del finanziamento, e nell’ammortamento alla francese lo restituisce più lentamente rispetto all’ammortamento all’italiana, godendo complessivamente nel corso del finanziamento di un credito maggiore.

Alla luce di questi rilievi l’affermazione corrente secondo la quale l’ammortamento alla francese sarebbe più oneroso rispetto dell’ammortamento all’italiana perché “privilegia” la restituzione degli interessi rispetto alla restituzione del capitale[32] si rivela il frutto di un equivoco: il modo corretto di valutare l’onerosità di un finanziamento è guardare al tasso effettivo; dire che l’ammortamento alla francese è più oneroso dell’ammortamento all’italiana è un po’ come dire che è più oneroso, alle medesime condizioni, prendere a prestito 15.000 € invece di 10.000 €[33].

Per analoghe ragioni non si condivide la tesi, che è stata avanzata in dottrina, secondo la quale il problema dell’ammortamento alla francese attiene all’imputazione della rata costante, cioè alla distribuzione degli interessi nelle rate con un importo inizialmente maggiore e poi decrescente[34]. Essa presuppone implicitamente la pattuizione dell’importo della rata come autonoma ed indipendente da quella relativa al pagamento degli interessi, e dotata per sé stessa di una intrinseca forza restitutoria, ed ipotizza che l’intermediario realizzi, a danno del mutuatario, uno “scambio” fra restituzione del capitale e pagamento degli interessi. In senso contrario osserviamo che le parti possono stabilire liberamente i termini della restituzione rateale del prestito, e tale pattuizione è logicamente indipendente da quella che regola il pagamento degli interessi; stabilita quest’ultima e stabiliti il numero e la frequenza dei pagamenti, l’importo della rata e la sua composizione sono obbligate[35].

Questo è particolarmente evidente nella prima rata, nella quale la quota interessi, qualunque sia la forma di ammortamento prescelta, è identica, essendo pari al prodotto fra il tasso di interesse ed il capitale mutuato, ed è identica a quella del bullet; ma anche nelle rate successive opera la medesima regola, variando unicamente, per effetto della graduale restituzione del capitale, la base di calcolo.

Supponiamo ad esempio che il cliente in fase di conclusione del contratto, resosi conto che la prima rata è costituita al 90% da interessi, chieda di imputare il medesimo importo in conto capitale. La banca ben potrebbe rispondergli che per mantenere il medesimo equilibrio dello scambio tale maggiore importo della quota capitale dovrebbe aggiungersi agli interessi, comunque calcolati sul capitale iniziale, e non sostituirli, e proporgli un diverso piano di ammortamento, di minore durata, con rata pressoché doppia, una restituzione più rapida e quindi un minore importo di interessi, ma a parità di tasso effettivo.

Essendo unica, per tutta la durata del finanziamento, la legge che regola il pagamento degli interessi, il peso relativo della quota interessi all’interno della rata, che varia nel corso della sua durata, ha un valore del tutto estrinseco e non si può attribuire alcuna specifica rilevanza al fatto che essa sia in una prima fase maggiore della quota capitale; in particolare questo fatto non può essere considerato come indice del pagamento di interessi non maturati[36], perché il meccanismo di calcolo degli interessi è sempre il medesimo ed assume come base di calcolo il capitale residuo, mentre il rapporto fra la quota interessi e la quota capitale non ha sotto questo aspetto rilevanza alcuna.

L’assunto iniziale peraltro è il frutto di una generalizzazione infondata: mentre l’importo della quota interessi della prima rata è determinato in ogni caso dal prodotto fra il tasso di interesse ed il capitale iniziale, l’importo della quota capitale è condizionato dalla durata del finanziamento e per questo sono ben possibili ammortamenti alla francese nei quali, pur crescendo con la progressione delle rate, è sin dall’inizio superiore alla quota interessi. Ad esempio un mutuo alla francese di 100.000 €, da restituirsi in 5 anni in rate annuali, al tasso del 10% annuo, prevede necessariamente rate di 26.379,75 €, la prima delle quali comprende 16.379,75 € di capitale ed il minore importo di 10.000,00 € di interessi; se invece ipotizziamo una durata di 10 anni, le rate diventano di 16.274,54 €, la prima delle quali comprende solo 6274,54 € di capitale e sempre 10.000,00 € di interessi[37] (questi due finanziamenti, come sappiamo, presentano il medesimo tasso effettivo, pari al 10%, ed ovviamente il pagamento di interessi in misura diversa, dipendente esclusivamente dalla loro diversa durata).

E’ parimenti infondata la conclusione che si trae da questa affermazione, che in caso di estinzione anticipata del finanziamento o di decadenza dal beneficio del termine, gli interessi corrisposti sino a quel momento, o una parte di essi, debbano considerarsi privi di causa giustificativa perché non ancora maturati[38].

In realtà alla scadenza di ogni rata il mutuatario si trova ad avere pagato tutti gli interessi maturati sino a quel momento, e solo quelli, ed in più ad avere restituito una parte del capitale, pari alla somma delle quote capitale delle rate già pagate, e quindi ad avere un debito residuo pari alla somma delle quote capitale delle rate successive; potrebbe dunque estinguere il debito pagando istantaneamente questo importo, o rifinanziarlo. In questa seconda ipotesi, supponendo che il tasso di mercato sia rimasto invariato e che voglia mantenere ferma la durata e la periodicità del prestito, potrà ottenere da un altro istituto di credito le medesime condizioni, e continuare a pagare il medesimo importo delle rate; in caso di discesa del tasso di interesse, invece, potrà liberamente ricercare sul mercato le condizioni migliori; nessuna delle due cose gli sarebbe possibile se avesse pagato interessi non ancora maturati[39]. Si intende che il mutuatario nell’ammortamento alla francese in caso di estinzione anticipata potrà trovarsi di fronte ad un debito residuo maggiore, rispetto ad altre forme di finanziamento, ma ciò dipenderà unicamente dal fatto che in precedenza avrà pagato di meno[40].

Per queste ragioni si deve anche escludere che il rapporto fra quota interessi e quota capitale, considerato, al di là della sua variabilità nella progressione delle rate, come elemento caratterizzante il singolo finanziamento, possa rappresentare un indice della sua maggiore o minore gravosità e dell’intensità degli effetti pregiudizievoli per il mutuatario imputati all’ammortamento alla francese[41].

In generale, se è vero che vi è interdipendenza fra il pagamento degli interessi e la composizione della rata precedente, questa interdipendenza opera in modo del tutto elementare, come in qualunque prestito a rimborso graduale, nel senso che la restituzione parziale del capitale diminuisce la base di calcolo degli interessi, con la sola particolarità, propria dell’ammortamento alla francese, che le quote di restituzione del capitale sono determinate in misura tale che sommate alle quote interessi danno il valore della rata costante.

Infatti il rimborso progressivo del capitale proprio dell’ammortamento alla francese determina ad ogni rata la diminuzione degli interessi; poiché la rata deve essere costante la quota capitale deve aumentare del medesimo importo di cui gli interessi sono diminuiti dalla rata precedente; il vincolo della rata costante impone di inserire in ogni rata una maggiorazione della quota capitale pari alla variazione negativa della quota interessi rispetto alla rata precedente, variazione che è sempre crescente secondo una progressione geometrica pari a (1+i), perché è pari ogni volta al prodotto fra il tasso di interesse e la quota capitale pagata nella rata precedente [42]. Questa progressione geometrica delle quote capitale si arresta col pagamento dell’ultima rata, che determina la restituzione integrale del finanziamento; nel medesimo arco di tempo vengono pagati gli interessi sul capitale via via decrescente, necessariamente decrescenti, che sommati alle quote capitali compongono la rata costante.

Analizzando in dettaglio l’importo totale restituito dal mutuatario possiamo osservare quanto segue:

- la somma di tutte le quote capitale, benché segua una progressione geometrica, è pari “per costruzione” all’importo totale del capitale mutuato, perché la quota capitale della prima rata è fissata ad un valore tale che nel momento in cui la progressione si arresta si verifica la restituzione integrale, il che esclude la presenza di criticità (si tratta della mera restituzione dell’importo nominale del capitale erogato);

- l’importo totale degli interessi corrisponde a quello del bullet, detratti ad ogni scadenza quelli la cui maturazione è preclusa dalla progressiva restituzione del capitale.

La famigerata formula dunque individua l’importo della rata costante che soddisfa simultaneamente le condizioni di partenza, ma la successione delle quote di restituzione del capitale che realizza non ha nulla di diverso, dal punto di vista del meccanismo di calcolo degli interessi e dell’onerosità – misurata correttamente dal tasso effettivo – da tutte le altre ipotizzabili, che non devono necessariamente essere riconducibili ad una regola predeterminata, potendo le singole quote essere determinate anche in modo del tutto arbitrario, dando vita ad ammortamenti soggetti al medesimo regime finanziario, se la legge che regola il pagamento degli interessi è la medesima[43].

Infatti si possono ipotizzare prestiti nei quali la restituzione del capitale è ancora più rallentata rispetto all’ammortamento alla francese, e che determinano la maturazione di un monte interessi maggiore, in una scala continua che vede al suo limite superiore il rimborso a scadenza, nel quale il capitale viene restituito solo al termine finale; ed è interessante notare che il bullet, pur non suscitando la medesima diffidenza, presenta le medesime presunte criticità imputate all’ammortamento alla francese, portate all’estremo: gli interessi sono pagati anticipatamente e calcolati sul capitale residuo, che coincide per tutta la sua durata con quello iniziale; la rata è esclusivamente imputata al pagamento degli interessi; i pagamenti eseguiti non hanno alcun effetto solutorio sul capitale, che rimane immutato sino alla scadenza; il mutuatario che voglia interrompere anticipatamente il rapporto deve restituire, o rifinanziare, l’intero capitale.

A conferma dell’irrilevanza della restituzione rateale del capitale e della composizione della rata si può anche osservare come in matematica finanziaria sia nota l’equivalenza fra il prestito alla francese ed una pluralità di prestiti bullet aventi per oggetto le singole quote capitale e termine alla scadenza di ogni singola rata, con pagamento periodico degli interessi semplici[44] (si intende qui che l’importo della quota capitale è quello, crescente nel tempo, proprio dell’ammortamento alla francese).

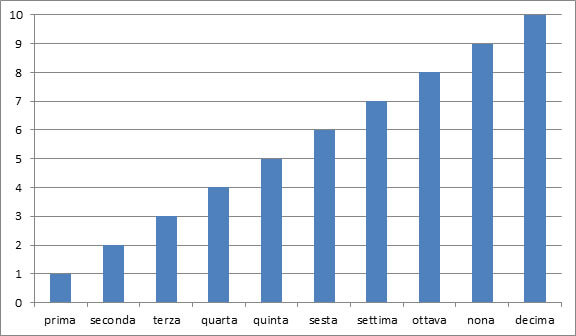

Il grafico che segue rappresenta la scomposizione di un finanziamento alla francese di dieci rate in altrettanti prestiti del tipo bullet. I tempi riportati sull’asse verticale rappresentano sia la scadenza delle rate del prestito unitario sia la scadenza finale di ciascuno dei presiti elementari.

Come si vede ciascuno dei finanziamenti elementari, rappresentati dalle colonne (la cui altezza indica la durata e non l’importo), inizia al medesimo tempo 0. Il primo è un finanziamento monoperiodale che al momento 1 viene estinto col pagamento del capitale e degli interessi. Tutti quelli successivi pagano solo interessi ad ogni scadenza di periodo sino alla propria scadenza finale, quando restituiscono anche il capitale. Spostandoci sull’asse verticale, possiamo vedere che al momento 1 viene restituito il primo finanziamento (ricordiamo che corrisponde alla quota capitale della prima rata) e vengono pagati gli interessi di periodo relativi a tutti i finanziamenti elementari (ricordiamo che nella prima rata del prestito alla francese sono pagati gli interessi di periodo sull’intero capitale erogato); al momento 2 viene restituito il secondo finanziamento (corrispondente alla quota capitale della seconda rata) e vengono pagati gli interessi di periodo relativi a tutti i finanziamenti elementari escluso il primo, già estinto, e così via.

Naturalmente l’importo sul quale ai momenti 1, 2, …, 10 vengono corrisposti gli interessi corrisponde in ogni momento al capitale residuo del prestito unitario.

Questa scomposizione, diversamente da quella che abbiamo considerato al par. 5, lascia inalterata, rispetto al prestito unitario, la natura oltre che l’importo di tutti i movimenti, nel senso che gli importi del capitale e degli interessi pagati ad ogni momento sono i medesimi.

All’obiezione che i singoli prestiti elementari del tipo bullet sono a loro volta scomponibili in ZCB[45] si può quindi rispondere che quale sia la scomposizione espressiva della effettiva natura del finanziamento principale dipende in definitiva dalle pattuizioni negoziali e dai pertinenti principi giuridici[46], richiamando le considerazioni svolte nel precedente par. 5.

Pare evidente che se nessuno dei finanziamenti elementari presenta interessi composti si deve escludere che questi possano essere presenti nel finanziamento che risulta dalla loro somma. Pare ugualmente evidente che gli interessi sono computati esclusivamente sul capitale e che non vi è alcuna commistione di interessi e di capitale.

Concludiamo che le questioni sollevate nei confronti dell’ammortamento alla francese possono essere poste con riferimento a qualunque prestito che segua la medesima legge di pagamento degli interessi, e devono essere affrontate e risolte nel medesimo modo.

8. Regime composto ed interesse composto.

Infatti fra i critici, in ambito matematico-finanziario, prevale la tesi, basata sull’identificazione fra regime composto ed interessi composti, secondo la quale l’anatocismo è presente in tutti i prestiti caratterizzati dall’anticipazione del pagamento degli interessi[47], che ci sembra in effetti la più coerente.

In questa prospettiva si sostiene che il fenomeno dell’anatocismo è indissolubilmente legato al regime di interessi utilizzato, piuttosto che al tipo di ammortamento, e che l’unico modo per evitarlo è progettare il piano di ammortamento in regime semplice[48].

Il caposaldo di questa tesi è che come regola generale l’applicazione degli interessi richieda la preventiva scelta del regime finanziario e che l’opzione del diritto, espressa dagli artt. 1283 e 821 c.c., sia per il regime semplice; muovendo dall’assunto che nella prassi corrente gli interessi sarebbero applicati in regime composto essa propone, in considerazione dell’assenza e comunque dell’illegittimità della pattuizione di detto regime, di sostituirlo col regime semplice.

Essa si muove così sul piano dell’espressione della volontà negoziale, potendo il medesimo prestito, definito dai flussi finanziari, essere espresso in regime semplice o in regime composto.

Siamo di fronte all’alternativa fra due diversi linguaggi:

- secondo il linguaggio della “capitalizzazione composta” – ma noi diremmo secondo il linguaggio del diritto – un prestito di 1000 € al tasso del 10% annuo per 4 anni, ma in effetti di qualunque altra durata superiore all’anno, con rimborso del capitale alla scadenza finale, può prevedere il pagamento di interessi annuali al 10%, pari a 100 € da corrispondere alla scadenza di ogni anno;

- secondo il linguaggio della “capitalizzazione semplice”, fermi l’importo del capitale, la durata del prestito di 4 anni, il rimborso a scadenza, la frequenza dei pagamenti, per prevedere il pagamento di interessi annuali pari a 100 € occorre pattuire un tasso di interesse dell’11,45%., poiché questo è il tasso che realizza, in regime semplice, la condizione di equità finanziaria[49].

L’anatocismo così viene individuato non nell’applicazione e quantificazione degli interessi, ma in un momento successivo ed in un dato del tutto estrinseco, cioè nel fatto che la condizione di equivalenza finanziaria, per la quale il valore attuale di quello che si dà deve essere uguale a quello che si riceve, è realizzata in interesse composto, sostenendo che se questo si verifica siano necessariamente presenti interessi anatocistici.

Dal punto di vista operativo il linguaggio che si propone come quello corretto imporrebbe l’ausilio di un matematico anche per determinare quali siano gli interessi dovuti al 10% annuo, su un capitale di 1000 €, alla scadenza di ogni anno, cosa che altrimenti sarebbe delle più semplici; inoltre l’individuazione del tasso corrispondente ad un rendimento dato dipenderebbe dalla durata totale del finanziamento, e così se il finanziamento avesse una durata superiore, ad esempio di otto anni invece di quattro, per prevedere il pagamento di interessi annuali pari a 100 € occorrerebbe pattuire (v. par. 6) un tasso di interesse ancora superiore, anche se il rendimento effettivo sarebbe il medesimo.

Questa dipendenza del rendimento effettivo del finanziamento dalla sua durata appare difficile da giustificare sotto il profilo sia della razionalità economica sia della chiarezza del linguaggio.

Sul piano giuridico si deve osservare che la disciplina normativa degli interessi non contiene alcun riferimento al regime finanziario. Il diritto non detta una definizione dell’interesse ma la recepisce dalla tradizione giuridica e, sostanzialmente, dal linguaggio comune. Così, sotto il profilo strutturale, l’interesse è una prestazione commisurata in termini proporzionali ad una prestazione principale[50], ed il tasso non è altro che il rapporto numerico che esprime la relazione fra le due prestazioni, secondo il quale dall’importo dell’obbligazione principale si ricava l’importo dell’obbligazione accessoria; il tasso di interesse si identifica in questo rapporto e non nella parità finanziaria del prestito.

Così il rapporto fra i valori delle due prestazioni dipende dal tasso e dal fattore tempo ed è necessariamente lineare; questa linearità invece si perderebbe se davvero si dovesse ritenere che il tasso ed il tempo non siano sufficienti a determinare la prestazione dovuta, ma che debba aversi riguardo anche alla scadenza della prestazione principale. Ad esempio per un prestito di 1000 € che preveda il pagamento di interessi annuali del 10% sarebbero dovuti ogni anno per interessi, 100 € in caso di durata annuale, 954 € in caso di durata biennale, 914 € in caso di durata triennale, 878 in caso di durata quadriennale, 845 € in caso di durata quinquennale; pare evidente che il tasso di interesse non esprime più, da solo, la proporzionalità fra la prestazione principale e quella accessoria.

Il problema dell’anatocismo sorge solo nel momento in cui si ipotizza di aggregare al capitale gli interessi maturati nei periodi precedenti, in modo da maggiorare la base di calcolo, operazione che il diritto vieta o sottopone a condizioni particolari. L’identificazione del regime finanziario pertanto non è necessaria per l’applicazione del divieto di anatocismo.

Questa semplice conclusione ci sembra che trovi una conferma nel fatto che dovendo indicare un fondamento normativo all’opzione del diritto in favore del “regime finanziario semplice” non si è trovato di meglio che l’art. 821 c.c., che dispone al terzo comma che i frutti civili si acquistano, giorno per giorno, in ragione della durata del diritto. La disposizione, collocata nel terzo libro del codice, disciplina la ripartizione dei frutti civili in caso di successione nel diritto di godimento sulla cosa[51] e trova applicazione anche all’ipotesi che, per qualunque ragione, non sia possibile fare riferimento alla data di acquisto determinata dal titolo; essa sicuramente pone un criterio di proporzionalità al tempo, ma non vediamo cosa possa aggiungere alla proporzionalità intrinsecamente propria del tasso di interesse, né come da essa si possa trarre una regola sull’esigibilità degli interessi sui capitali, tanto meno nel senso del suo differimento al termine del prestito. Al contrario da essa si desume pianamente la regola dell’indifferenza del tempo del pagamento sulla quantificazione dei frutti civili, e quindi anche degli interessi (v. oltre, fine par. 9).

E’ importante ribadire che ciò che si assume determini il passaggio al regime composto è, semplicemente, l’anticipazione del pagamento degli interessi[52].

Questa assunzione necessariamente si riflette sulla costruzione del piano di ammortamento a rate costanti in “capitalizzazione semplice” che si propone in alternativa a quello proprio dell’ammortamento alla francese e nel quale infatti le quote interessi “risultano pari al prodotto tra il debito residuo relativo alla scadenza precedente, il tasso di interesse periodale e il fattore di attualizzazione per l’intervallo intercorrente tra la scadenza corrente e l’epoca finale dell’operazione di ammortamento.”[53](enfasi originale). E’ pacifico dunque che questo piano di ammortamento si fonda sull’attualizzazione dell’importo degli interessi, nonostante questi siano calcolati come prodotto tra tasso periodale e capitale residuo, in regime semplice, e dunque su una operazione di sconto diretta a compensare il mutuatario dell’onere della loro anticipazione: “La giustificazione economico-finanziaria della presenza dell’attualizzazione in CS [capitalizzazione semplice] è la conseguenza del fatto che gli interessi, maturati alla scadenza della rata, andrebbero pagati al termine dell’operazione di ammortamento, oppure, come considerato, in forma attualizzata, contestualmente alla scadenza della rata di riferimento.”[54] (nostra la sottolineatura).

Come si vede la riformulazione del piano di ammortamento in “capitalizzazione semplice” si fonda su due presupposti:

- l’assegnazione al tasso indicato nel contratto della funzione di esprimere, in regime semplice, l’equivalenza finanziaria del prestito, e sulla rideterminazione delle rate, con l’utilizzo del “fattore di attualizzazione” (altro elemento del tutto eccentrico rispetto alla disciplina normativa), in modo tale da ristabilire tale equivalenza, con conseguente decurtazione del monte interessi, in contrasto col criterio adottato sia dalla prassi sia dal diritto per la valutazione del costo delle operazioni finanziarie;

- l’assunto, prettamente giuridico, che il pagamento di interessi già maturati ma in anticipo sulla restituzione del capitale configuri anatocismo o comunque che il suo importo debba essere corretto in modo tale da rimettere il mutuatario in una situazione equivalente, dal punto di vista finanziario, al pagamento eseguito alla scadenza finale.

La questione di fondo è se, una volta stabilito che il pagamento anticipato degli interessi attrae il prestito nell’area del regime composto, questo dal punto di vista sostanziale equivalga all’applicazione di interessi anatocistici ed eventualmente se questa equivalenza possa assumere rilevanza ai fini dell’interpretazione dell’art. 1283 c.c., o comunque legittimare il concetto di “effetto anatocistico” o di “anatocismo sostanziale”.

L’equivalenza si ravvisa sotto il profilo del costo effettivo, che è identico, e sotto il profilo finanziario, nel senso che il pagamento anticipato degli interessi, come l’anatocismo, produce l’effetto di non lasciare sterili gli interessi maturati nel corso dell’operazione finanziaria, anche se in modo diverso, perché gli interessi pagati anticipatamente si trasformano in capitale in mano al creditore, mentre gli interessi anatocistici determinano un accrescimento del debito a carico del mutuatario. Questa relativa equivalenza peraltro non è una novità per il diritto, se nella relazione ministeriale al codice civile del 1865[55], in tema di anatocismo, a proposito degli interessi scaduti, si legge: “Se il debitore li pagasse, il creditore potrebbe impiegare la relativa somma ad interesse presso un terzo: perché si dovrà vietare che ciò si faccia lasciandoli a mani dello stesso debitore? Questi, inoltre, può non trovarsi in grado di pagare gli interessi dovuti senza ricorrere ad un prestito, sottoponendosi al pagamento di altri interessi; perché non dovrà ritenere quelli dovuti come nuovo prestito, invece di ricercare un terzo che abbia a mutuarglieli? Si teme che il debitore aumenti per tal modo eccessivamente il suo debito verso il creditore: ma la sua situazione non cambia punto, se aumenta il suo passivo obbligandosi verso un altro.”

La differenza rimane dal punto di vista effettuale, poiché i flussi finanziari sono differenti; nel medesimo esempio di un prestito quadriennale di 1000 € al tasso del 10% annuale: 100 € ad ogni scadenza annuale per tre anni e 1100 € alla scadenza del quarto anno, il pagamento anticipato; 1464 € alla scadenza del quarto anno, l’anatocismo.

Infatti per sostenere che l’anatocismo sussista anche nel primo caso si opera il ricalcolo del valore dei rimborsi all’epoca finale[56], in interesse composto – così evidentemente recependo l’interesse composto come il corretto parametro di confronto intertemporale – che dà il medesimo importo di 1464 €, ritenendo così dimostrata la presenza di interessi anatocistici pari a 64 €[57].

Ma siamo di fronte a due fattispecie oggettivamente diverse che non diventano identiche solo perché possiamo immaginare di sostituire nella prima i 100 € realmente restituiti annualmente per quattro anni con 464 € virtuali restituiti al termine dei quattro anni. La diversità di regime giuridico si fonda su questa oggettiva differenza: solo l’anatocismo determina la crescita del debito.

Il divieto si riferisce alle modalità di calcolo degli interessi, non alla loro entità, ben potendo le parti ottenere il medesimo rendimento effettivo dell’operazione in interesse semplice agendo sul tasso nominale; esso impedisce al debitore di assumere nel momento della conclusione del contratto, quando la sua accettazione potrebbe essergli richiesta come condizione necessaria per l’erogazione del credito, una obbligazione destinata potenzialmente ad una crescita indefinita, del cui effettivo onere potrebbe non rendersi conto[58], ed in questo senso è riconducibile ad una esigenza di trasparenza ante litteram.

Questa esigenza è palesemente del tutto insussistente di fronte al pagamento periodico degli interessi maturati, che è chiaramente espressivo della reale entità dell’impegno richiesto al debitore.

L’equivalenza fra pagamento anticipato degli interessi e anatocismo si rivela di fatto insussistente anche per altre ragioni, alle quali il giurista non dovrebbe essere indifferente[59]:

- il debitore pagando gli interessi periodicamente si libera del debito, mentre se li pagasse al termine dell’operazione sarebbe costretto o ad accantonarne l’importo, maggiorato degli interessi composti, o a reinvestirlo, assumendosene il rischio;

- se è vero che la riscossione anticipata degli interessi consente al creditore di metterli subito a frutto, e così di lucrare interessi da interessi, è vero anche che questi non sono a carico del debitore, perché provengono da altri investimenti estranei all’operazione di prestito ed il cui rischio è a carico del creditore.