Adesso che l’inflazione sta arrivando, la conclusione della politica monetaria iperespansiva della Bce e delle altre principali banche centrali si approssima. Gli americani lo chiamano tapering, da noi non è ancora stata coniata una definizione specifica per indicare il cambio di stance dell’Eurotower. L’occasione è propizia per ripercorrere la storia dell’emissione dell’euro dalla sua nascita, avvenuta il primo gennaio 1999, a oggi. Guarderemo l’evoluzione dimensionale nel corso del tempo, e poi osserveremo anche la scansione in base ai periodi dei mandati dei quattro presidenti. Non mancheranno le sorprese.

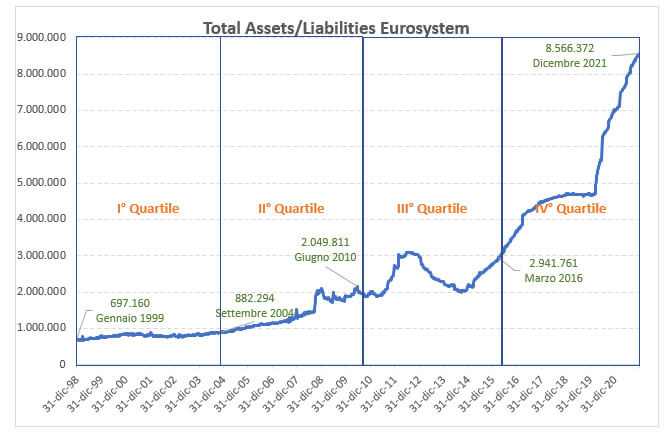

Partiamo dalla quantità assoluta. All’inizio, il totale dell’attivo della BCE era pari a circa 700 miliardi di euro e, con buona approssimazione, si può dire che questa era la quantità di moneta, in senso lato, presente nel sistema. Lo scorso 31 dicembre era ben 8.566 miliardi: un aumento del 1200% o, se preferite, per ogni euro iniziale oggi ce ne sono ben 12. Eppure, non siamo 12 volte più ricchi di allora! Certo, il perimetro dei Paesi aderenti si è allargato dai primi 11 agli attuali 19, ma i pesi massimi erano presenti sin dall’inizio quindi i nuovi ingressi hanno inciso poco. Se spezziamo l’arco temporale in due parti (Figura 1) vediamo che a metà cammino – giugno 2010 – circolavano 2.050 miliardi di euro. L’incremento era di ben 1.350 miliardi e quindi la massa monetaria era già quasi triplicata. Ma questo è niente in confronto ai 6.520 miliardi emessi nella seconda metà della storia dell’euro. E ancora, se osserviamo l’ultimo quarto di questo periodo – da marzo 2016 alla fine del 2021 – misuriamo una crescita di 2.240 miliardi nei primi tre sottoperiodi e di ben 5.620 negli ultimi 5 anni e tre quarti.

Figura 1 – Totale attivo della BCE per sottoperiodi temporali

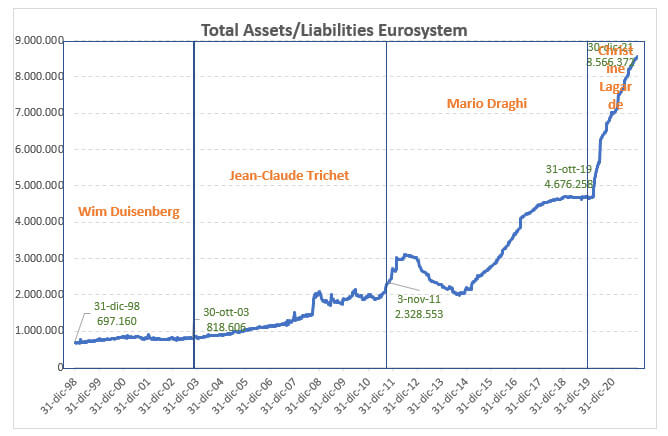

Ma questa suddivisione è arbitraria o, se preferite, casuale perché è una mera scansione in quartili, non è ancorata ad alcun driver economico o di altro tipo. Si potrebbero analizzare tante relazioni fra l’aumento della moneta e altri fenomeni: la crescita economica, i prezzi, gli investimenti, le quotazioni dei mercati finanziari eccetera. Analisi di natura macroeconomica certamente di grande interesse e presenti in letteratura. Qui preferisco proporre una prospettiva diversa, provando ad accostare l’intensità della creazione monetaria ai Presidente della BCE che si sono succeduti nella carica (Figura 2). Questo approccio è anche figlio del sospetto con cui i tedeschi e i loro sodali guardavano all’arrivo di Mario Draghi all’Eurotower.

Figura 2 – Totale attivo della BCE suddiviso per Presidenze

Wim Duisemberg è stato il primo Presidente ed è partito dalla base di 697 miliardi di euro. Ricordo che qui assimiliamo la quantità di moneta alla dimensione del totale dell’attivo della banca centrale, metodologia che contiene una approssimazione forse azzardata in termini di stock ma del tutto accettabile quando, come nel corso caso, guardiamo ai flussi. Alla fine del suo incarico, durato 58 mesi, l’olandese aveva portato la massa monetaria a 818 miliardi. Una crescita di 121 miliardi che si commisura al 3,60% all’anno. Gli è succeduto Jean-Claude Trichet nominato nel novembre del 2003 e rimasto in carica fino a ottobre 2011. Il francese ha apposto la sua firma su 1.510 miliardi di nuovi euro, portando la consistenza finale del bilancio della BCE a 2.328 miliardi. La sua produttività – sia detto in senso ironico – è stata del 23% all’anno nella media dei 96 mesi del suo mandato.

È stata poi la volta di Mario Draghi che, insediatosi in piena crisi dell’euro, pronuncerà di lì a poco il celebre “whatever it takes”, preludio alla politica monetaria iperespansiva e alla stagione dei tassi zero (e negativi). Sorprendentemente però, il tasso di crescita del bilancio della BCE durante i suoi 8 anni di presidenza è ben più basso di quello del predecessore francese: solo (si fa per dire) il 12,60%. Abbastanza però per accrescere di altri 2.350 miliardi la liquidità in circolazione. A novembre 2019 la presidenza dell’Eurotower torna a parlare francese. Christine Lagarde prende il posto di pilotaggio e preme forte sull’acceleratore. Nei 26 mesi fino alla fine del 2021 compera attivi per 3.890 miliardi, portando il totale del bilancio ai già menzionati 8.566 miliardi. Il tasso di crescita in questo periodo è del 38,4%.

Molte considerazioni scaturiscono da questa ricostruzione. Mi limiterò ad alcune, in chiave più politica che economica in senso stretto. Intanto è smentito il cliché dell’italiano poco rigoroso e non attento al presidio della stabilità della moneta, ciò che stava alla base dei pregiudizi tedeschi e di quelli che oggi chiamiamo paesi frugali (chissà poi perché; credo sia una ingenua traduzione dall’inglese thrifty). Ben più generosi sono stati i francesi, sia il predecessore di Draghi sia Christine Lagarde che gli è succeduta. Stupisce molto la dimensione dell’aumento dell’attivo della banca sotto la gestione di quest’ultima. È vero che si è trattato del periodo dello scoppio della pandemia e che quindi l’immissione monetaria era un intervento di emergenza per scongiurare la paralisi dell’economia. Ma ormai il sistema si è rimesso in moto da tempo, anche se permane un velo di incertezza intorno alla solidità della ripresa, e non si vede né si sente negli annunci nessuna inversione di rotta.

Di qui l’altra considerazione di natura politica (ma con forti implicazioni sulla gestione della manovra economica): l’inarrestabile, irrefrenabile bisogno di accrescere continuamente l’intensità degli stimoli monetari affinché questi non perdano di efficacia. A rischio di essere indelicato, non posso tacere il parallelo con gli stupefacenti: l’assuefazione richiede dosaggi sempre maggiori. Se si cerca di ricondurre la curva della creazione monetaria a una funzione matematica, si ottiene una iperbole, che come noto tende asintoticamente verso l’infinito. È possibile invertire la tendenza? A quanto pare no, visto che fino a oggi abbiamo assistito a una contrazione della dimensione della banca centrale solo fra luglio 2012 e ottobre 2014. E, guarda caso, in questa fase il presidente era Draghi.

Tutto questo dimostra quanto sia facile premere sull’acceleratore e quanto sia più difficile agire sul freno; quindi, quanto sia pericoloso intraprendere politiche monetarie allegre, perché il costo politico dell’inversione di rotta è altissimo. E stupisce anche che i paesi cosiddetti frugali, così attenti al debito e rigorosi sul patto di stabilità abbiano di fatto assecondato queste politiche per tanti anni. Sì, è vero, abbiamo letto di contrasti in seno al Consiglio della Bce a proposito di queste decisioni e anche delle dimissioni di un rappresentante della Bundeskbank. Ma sappiamo che la Germania, quando vuole, sa mettersi di traverso in modo ben più incisivo. Dunque, purtroppo, la responsabilità dell’enorme espansione della quantità di moneta è ampiamente condivisa. Ma questo mi consola molto poco di fronte al timore, che si sta pericolosamente materializzando, di veder esplodere un’inflazione che, direbbe Gabriel Garcia Marquez, era proprio annunciata!