Il contratto di cessione del quinto è stato sottoscritto in data 18 dicembre 2009. Il netto erogato è pari a 8.490,90 Euro ( totale oneri pari a 4.167,04 euro di cui 3.239,68 euro alla rete distributiva). Il finanziamento ha una durata pari a 10 anni e prevede il pagamento di n. 120 rate mensili pari a 138,00 Euro. Il Tasso Nominale Annuo (TAN) indicato nel contratto è pari al 5,600%. Il tasso di mora è pari alla Tasso Annuo Nominale (TAN) applicato al contratto. La cessione del quinto non prevede un periodo di preammortamento. La presente analisi è volta alla verifica della presenza di usura cosiddetta “preventiva/originaria”.

| Condizioni Contrattuali | |

| Tipologia di Prestito Analizzato | Cessione di quote della pensione |

| Data Stipula | Dicembre 2009 |

| Netto Erogato | € 8.490,90 |

| Durata | 10 anni |

| Periodicità | Mensile → (n. 120 Rate) |

| Rata | € 138,00 |

| TAN | 5,600% |

| Tasso Applicato | Fisso |

| Tasso di Mora | TAN |

| Tipologia di Ammortamento | Francese |

| Preammortamento | No |

| Commissioni Cessionario | € 2.105,80 |

| Commissioni Agente/Mediatore Creditizio/altro Intermediario Finanziario | € 1.133,88 |

| Costi Assicurativi | € 927,36 |

Per la verifica del superamento del Tasso Soglia Usura (TSU) è necessario innanzitutto calcolare il Tasso Annuo Effettivo Globale (TAEG)/Tasso Effettivo Globale (TEG) del finanziamento.

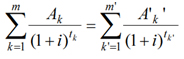

Per il calcolo del TAEG/TEG viene utilizzata la seguente formula indicata dalla Banca d’Italia (Istruzioni per la rilevazione dei tassi effettivi globali medi ai sensi della legge sull’usura, agosto 2009):

Dove:

- i: è il TEG annuo, che può essere calcolato quando gli altri termini dell’equazione sono noti nel contratto o altrimenti;

- K: è il numero d’ordine di un “prestito”;

- K’: è il numero d’ordine di una “rata di rimborso”;

- Ak: è l’importo del “prestito” numero K;

- A’k’: è l’importo della “rata di rimborso” numero K’;

- m: è il numero d’ordine dell’ultimo “prestito”;

- m’: è il numero d’ordine dell’ultima “rata di rimborso”;

- tk: è l’intervallo espresso in anni e frazioni di anno tra la data del “prestito” n.1 e le date degli ulteriori “prestiti” da 2 a m;

- tk’: è l’intervallo espresso in anni e frazioni di anni tra la data del “prestito” n.1 e le date delle “rate di rimborso” da 1 a m’;

- per “rata di rimborso” si intende ogni pagamento a carico del cliente relativo al rimborso del capitale, degli interessi e degli oneri inclusi;

- per “prestito” si intende ciascuna erogazione eseguita dal creditore per effetto di uno stesso contratto.

Dunque, ai fini del calcolo dell’usura, un primo confronto viene effettuato tra il TAEG/TEG rispetto al TSU.

Per la determinazione del TEG (e, di conseguenza del TEGM) si tiene conto delle commissioni, delle remunerazioni a qualsiasi titolo e delle spese escluse quelle per imposte e tasse, collegate all’erogazione del credito (4 comma, art. 644 c.p.).

Dunque ai sensi dell’articolo 1815 c.c., laddove si verifica l’applicazione di usura preventiva, la clausola è nulla e non sono dovuti interessi: si potrà, dunque, richiedere la nullità degli interessi debitori o la restituzione degli stessi laddove già pagati, con l’effetto che gli interessi non sono dovuti nemmeno nella misura del saggio legale.

| TAEG / TEG dichiarati dalla Società Finanziaria | |

| TAEG | 16,382% |

| TEG | 13,270% |

Il TAEG dichiarato dalla Società Finanziaria è pari al 16,382%. Il TAEG così calcolato comprende, oltre agli interessi al Tasso Annuo Nominale scalare in misura fissa per l’intera durata del prestito (pari al 5,600%):

- Le Commissioni Cessionario;

- Le Commissioni Agente/Mediatore Creditizio/altro Intermediario Finanziario;

- Gli Oneri erariali e spese;

- I Costi Assicurativi.

Il TEG dichiarato dalla società Finanziaria è pari al 13,270%. Il TEG così calcolato comprende, oltre agli interessi al Tasso Annuo Nominale scalare in misura fissa per l’intera durata del prestito (pari al 5,600%):

- Le Commissioni Cessionario;

- Le Commissioni Agente/Mediatore Creditizio/altro Intermediario Finanziario.

RISULTATI DEL CONTEGGIO

| Usura Preventiva | |

| Calcolo TEG | 16,298% |

| TSU | 13,770% |

| Verifica TEG alla stipula > TSU alla stipula | SI |

Dalle analisi effettuate, risulta che il TEG effettivo alla stipula del contratto è pari al 16,298%. Tale valore risulta superiore al Tasso Soglia Usura (TSU) pari al 13,770% (rilevato alla data di sottoscrizione del dicembre 2009).

In questo caso, il tasso effettivo promesso (pari al 16,298%) supera il Tasso Soglia Usura (TSU pari al 13,770%).

Nel calcolo del TEG è stato tenuto conto del premio della polizza assicurativa relativa alla convenzione esplicitata in contratto, poiché, secondo le “Istruzioni per la rilevazione dei tassi effettivi globali” di Banca d’Italia, in questa polizza ricorrono le condizioni per includere gli oneri relativi alla polizza nel TEG.

Il TEG ricalcolato da noi comprende quindi, oltre agli interessi al Tasso Annuo Nominale scalare in misura fissa per l’intera durata del prestito (pari al 5,600%):

- Le Commissioni Cessionario;

- Le Commissioni Agente/Mediatore Creditizio/altro Intermediario Finanziario;

- I Costi Assicurativi.

AVVERTENZA: tutte le presenti informazioni NON DEVONO in alcun modo essere considerate un’offerta o una sollecitazione all’acquisto o alla vendita di valori mobiliari, avendo carattere meramente informativo. Le presenti informazioni sono state redatte con la massima perizia possibile in ragione dello stato dell’arte delle conoscenze e delle tecnologie. La loro accuratezza e la loro affidabilità non sono comunque in alcun modo e forma fonte di responsabilità da parte di Bancaria Consulting S.r.l., dei suoi soci, delle persone che vi lavorano o collaborano per la preparazione delle medesime. Ogni notizia o opinione espressa nelle presenti informazioni può essere soggetta a cambiamenti o modifiche senza preavviso. In nessun caso Bancaria Consulting S.r.l. o uno qualsiasi dei suoi soci, delle persone che vi lavorano o collaborano potranno essere ritenuti responsabili per danni di qualunque tipo, diretti o indiretti, derivanti o in altro modo legati all’accesso, all’uso o alla divulgazione delle presenti informazioni.