Il presente contributo affronta il tema dei Fondi Attivisti, soffermandosi sulle loro caratteristiche, ruolo e peculiarità, anche alla luce dei principali trend di mercato.

Quando ci riferiamo ai Fondi Attivisti intendiamo parlare di quei fondi che si distinguono da altre forme di attivismo, come lo shareholder activism o l’investor activism, e lo facciamo non per analizzare se essi siano operatori finanziari speculativi, con approcci di breve periodo e disinteressati al futuro della società target vista appunto nel lungo periodo, come ritiene qualcuno, ma per provare a comprenderne gli obiettivi, le loro caratteristiche e la loro posizione relativamente a taluni argomenti di rilievo.

Trovo di maggior interesse affrontare il tema dei Fondi Attivisti per comprendere quale sia stato in passato il loro ruolo nell’ecosistema e quale sia oggi, cercando altresì di comprendere quale sia o siano gli obiettivi del loro intervento e quale sia il loro contributo al mercato e all’economia in generale.

Questa è stata anche la motivazione che mi ha spinto a sviluppare una ricerca sfociata in un elaborato dal titolo “Creatori di valore, innovatori o opportunisti? Diffidenza o poca conoscenza? Parliamo dei Fondi Attivisti” che muove dalle origini del movimento per arrivare ai giorni nostri e che si snoda attraverso interviste sia ai fondi attivisti (naturalmente esteri), ma anche ai Proxy Advisors e alle funzioni delle società quotate (investor relator e general counsel) che si sono trovate ad interagire con loro.

Le analisi condotte mostrano che i Fondi Attivisti ovviamente non sono degli stregoni e neppure che dispongono di particolari strumenti magici. I loro interventi sono da una parte finalizzati non già a creare nuovo valore, ma piuttosto a far emergere quello che ritengono essere già presente ma inespresso per ragioni diverse, a volte riconducibili alle qualità dei CEO, a volte ai rapporti della società target con il sistema relazionale locale, a volte ancora per ragioni legate alla presenza nel capitale della società target di azionisti di riferimento, ma anche a situazioni riconducibili a fenomeni di blackberry del CEO, alla specifica cultura della società verso particolari aspetti come possono essere la redditività del capitale allocato, il tsr, ecc, e dall’altra alla verifica dell’allineamento degli interessi tra quello degli azionisti e quello del Consiglio di Amministrazione e dei C Level così da prevenire situazioni di “pay without performance”.

L’intervento del Fondo Attivista è finalizzato ad esercitare un’a attività di continuo challenge al management, finalizzata ad incrementare l’equity value della società. Secondo Nell Minow (editor e co-founder di Corporate Library) i C Level si comportano (meglio) quando sono osservati; dunque, le loro performance sono migliori quando si sentono monitorati e le loro decisioni sono valutate in funzione dei risultati conseguiti.

Anche le crisi finanziarie più o meno recenti ci hanno dimostrato che società con ottime regole di compliance informate alle best practice internazionali e con robusti modelli di corporate governance non hanno saputo limitare le perdite di valore riconducibili a C Level deboli e inadeguati. Ed è la corporate governance che nel concreto è attuata dalla società target e dalle sue funzioni che costituisce uno degli elementi, ma non il solo, considerati dai Fondi Attivisti nelle loro campagne.

Dal loro punto di vista la Corporate Governance “rappresenta la corretta allocazione del potere tra azionisti, Consiglio di amministrazione e management della società” (Jhon C. Wilcox in “the evolution of corporate governance”) che schematicamente è rappresentabile in un triangolo equilatero dove il Consiglio di amministrazione è equidistante dagli azionisti e dal management. Una errata allocazione del potere invece determina un triangolo scaleno dove il Consiglio di amministrazione risulta allineato al management e distante dagli azionisti. La presenza e il confronto col management sui temi che hanno ad oggetto la creazione di valore sono aspetti inalienabili e irrinunciabili per i Fondi Attivisti, i quali costituiscono lo strumento per conseguire l’oggetto del loro mandato fiduciario presso i loro investitori.

Proprio questa posizione “naturale” di continuo challenge esercitata dai Fondi Attivisti, finalizzata a chiedere alla società target degli specifici cambiamenti, li differenzia dalle altre forme di attivismo. Il ruolo del Fondo in questione è sicuramente quello di azionista di minoranza, il quale ha necessità di osservare per comprendere l’attività del Consiglio di amministrazione e del C Level e, se ritenuto necessario, intervenire per modificare la loro strategia per un interesse generale che consiste nella creazione di valore.

Analizzando le origini dei Fondi Attivisti, le differenze e le similitudini con altri investitori apparentemente simili come i fondi di private equity, le investment company, le holding e anche gli index funds si può osservare come essi siano tutti soggetti che hanno sia finalità/strategie che modalità di intervento diverse tra loro, dove l’unico aspetto che forse li ha accomunati è la diffidenza dimostrata dal mercato nei loro confronti nella loro originaria fase iniziale, in quanto soggetti nuovi e che, seppure in modo diverso, chiedono e provocano cambiamenti nella società target. Da qui la nota bibliografia rappresentata da “barbarians at the gate”, “the vulture funds” “barbarians in the board-room”, “the problem of 12” ecc., che rappresentano proprio la diffidenza del mercato verso soggetti nuovi, riconducibile, secondo me, alla poca conoscenza del fenomeno. La percezione e la considerazione del mercato per alcuni degli operatori indicati è successivamente cambiata verso il meglio.

Uno dei passaggi evolutivi dell’attività dei Fondi Attivisti ha riguardato non solo il periodo durante il quale l’oggetto delle campagne era principalmente focalizzato su operazioni di takeovers, o quelle volte ad eliminare clausole di poisons pills e golden parachutes, ma anche al periodo durante il quale le campagne avevano come obiettivo quello di definire il ruolo degli azionisti nelle decisioni che riguardano la società target.

Il libro “Barbarians in the Board-room”, realizzato da Owen Walker, esprime proprio questo “nuovo e successivo” momento: la volontà dei Fondi Attivisti di avere un ruolo e una voice nelle decisioni della società e non invece quella di limitarsi a partecipare alle assemblee dei soci nelle quali per tali decisioni gli azionisti sono chiamati nella sostanza a prenderne atto ratificando l’operato del management.

In questa interpretazione è possibile rilevare già una prima differenza verso altre forme di attivismo che si riferiscono al mero intervento da parte dei soci nelle assemblee generali esprimendo un diritto di voto per lo più come si dirà oltre informato alle indicazioni dei Proxy Advisors. L’interventismo anche su iniziativa dei Fondi Attivisti ha spinto e spinge a sviluppare, sia nel modo che nella forma, le attività di engagement tra la società target ed i propri azionisti. È ipotizzabile, tuttavia, che le regole e le forme di engagement attuali, seppure in un contesto normativo significativamente evoluto anche rispetto agli interessi delle minoranze, non costituiscano il risultato finale ma rappresentino un momento di passaggio evolutivo verso forme che vedranno un sempre maggior intervento degli azionisti investitori (compresi i Fondi Attivisti) nelle decisioni della società attraverso strumenti e tecnologie differenti.

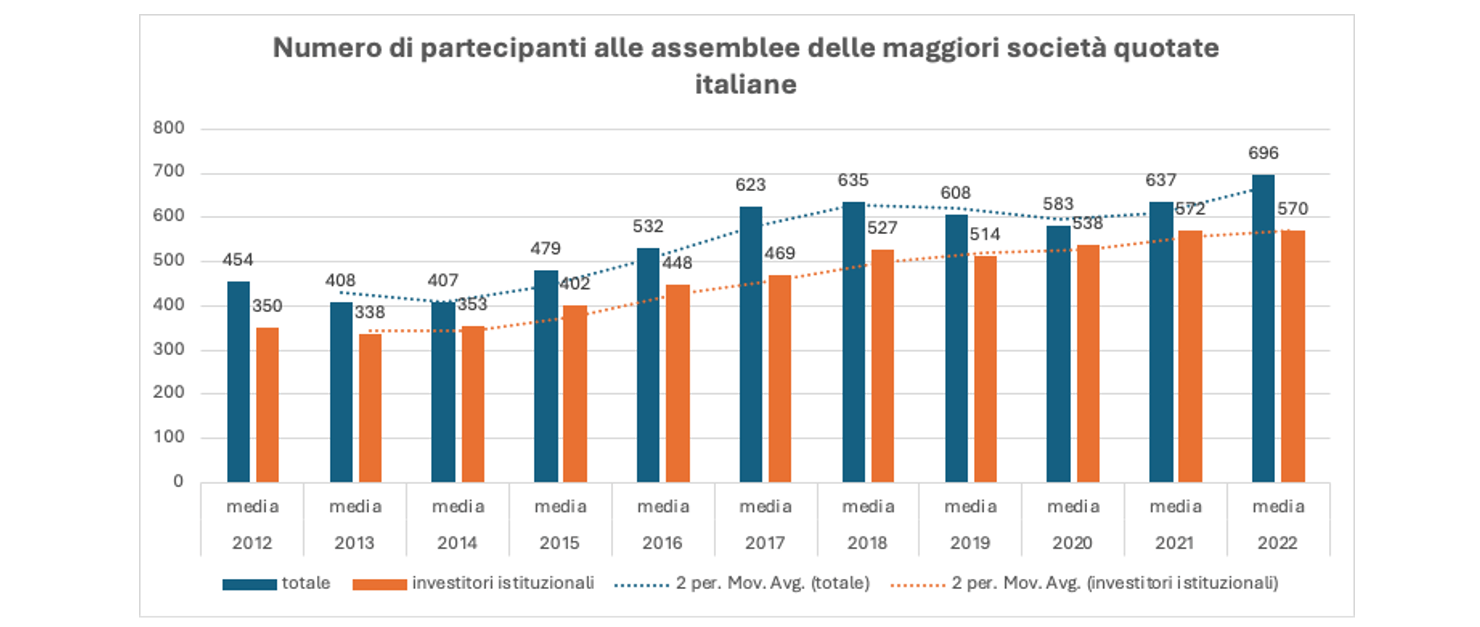

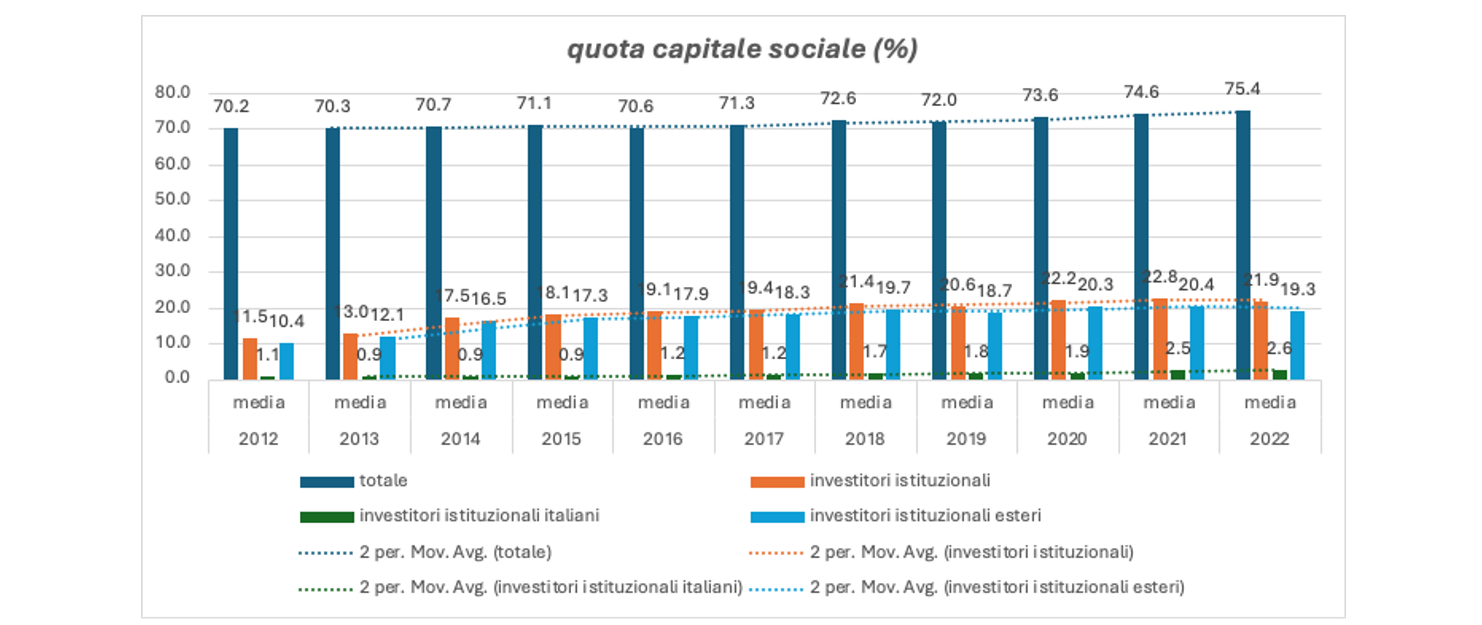

In questo senso è importante sottolineare come negli ultimi anni l’attivismo nelle società inteso come partecipazione da parte degli azionisti alle assemblee generali sia significativamente aumentato: i dati Consob lo dimostrano e il Presidente di Assogestioni in una sua intervista al Sole 24 ore del 2021 lo rimarcava. Certamente non sono la conseguenza dell’attivismo svolto solo dai Fondi Attivisti ma sicuramente vi è anche il loro concorso.

FONTE: Rapporto 2022 sulla corporate governance delle società quotate italiane della CONSOB (https://www.consob.it/web/area-pubblica/rapporto-sulla-corporate-governance)

Proprio l’osservazione dell’evoluzione dei fondi di private equity nel mondo e anche in Italia fa pensare che un fenomeno, in parte simile, potrà ripetersi anche per i Fondi Attivisti; è bene sottolineare che simile non significa uguale, per ragioni riconducibili al tipo e alle dimensioni dei differenti mercati in cui operano: quello delle aziende private per i fondi di private equity e quello delle società quotate per i Fondi Attivisti, dove, non c’è chi non veda la estrema ristrettezza del numero di società quotate in Italia.

Oltre al numero delle società italiane quotate vi sono altri aspetti che i Fondi Attivisti considerano “critici” quali da una parte la concentrazione della proprietà del capitale (che in Italia è molto elevata) e dall’altra il livello di capitalizzazione della singola società target. In tal senso, l’esperienza ha evidenziato che i Fondi Attivisti mostrano un maggior appetito per società a larga capitalizzazione e questo sia per ragioni economiche legate alla dimensione del risultato economico conseguibile in caso di successo, sia in ragione della natura e intensità del dibattito con i C Level della società target.

Per questo alla domanda se ci sia uno spazio perché anche in Italia si sviluppino campagne attiviste si può rispondere positivamente dato che ci sono molti elementi, sia di mercato che normativi, che inducono ad essere fiduciosi in tal senso; tuttavia, per i motivi oggettivi appena indicati la numerosità delle campagne probabilmente sarà decisamente più limitata di quella riscontrata in altri paesi.

Entrando nel concreto dell’attivismo dei Fondi Attivisti va considerato che, a differenza di altri investitori, la loro missione impone una presenza presso la società, non nella gestione quotidiana come potrebbe essere per altri investitori, ma nelle decisioni strategiche della società target. Il Fondo Attivista vuole contribuire alla strategia partecipando sempre meno “dal buco della serratura della sala dei Consigli di amministrazione” e sempre più al tavolo delle decisioni nel rispetto dei diversi ruoli che spettano agli azionisti e ai gestori delle società. È importante notare il continuo cambiamento, intervenuto nel tempo, di tali equilibri tra shareholders rights e management, a riprova delle continue e forti tensioni tra diverse scuole di pensiero in merito. Ne sono una evidenza anche le ultime modifiche normative intervenute negli Stati Uniti relative all’ Universal Proxy USA, ma allo stesso tempo non possiamo dimenticare l’Europa con la SRD I e II le quali giungono dopo la pubblicazione del “green paper” in materia di governo societario e il “piano d’azione per una disciplina moderna a favore di azionisti più impegnati e società sostenibili”. Queste sono modifiche che vanno ad arricchire non solo i diritti delle minoranze, supportando e stimolando una loro maggiore presenza e partecipazione alle assemblee generali delle società, ma anche la trasparenza del mercato affinché diventi più liquido e rendendo al contempo le società più contendibili, migliorando la qualità delle informazioni finanziarie e definendo in modo più puntuale il ruolo degli operatori di mercato.

È inoltre interessante ricercare l’eventuale correlazione tra l’evoluzione delle campagne attiviste rispetto ai particolari momenti storici, al fine di verificare se vi sia una correlazione tra i vari momenti dei cicli economici e l’attivismo dei Fondi Attivisti. Dalle ricerche svolte in merito, emerge come una crescita del numero di campagne la si riscontri nei momenti di difficoltà diverse dei mercati, quasi come se i fondi attivisti proprio in quei momenti di forte incertezza verso il futuro e di significativa volatilità abbiano saputo “prezzare” tali aspetti, meglio di altri operatori.

Gli approcci dei Fondi Attivisti nello svolgimento delle proprie campagne sono cambiati nel tempo, diventando meno aggressivi rispetto ai momenti iniziali ma non per questo meno incisivi e demanding. Il cambio di approccio è anche la naturale conseguenza di almeno due fattori: (i) la maggiore conoscenza del fenomeno da parte del mercato e quindi maggiore disponibilità e capacità di confronto tra Fondo Attivista e società target, (ii) le modifiche normative intervenute che hanno riconosciuto un maggior peso agli interessi delle minoranze e alle maggiori e migliori forme di engagement tra loro e le società target.

Proprio nell’engagement è riscontrabile uno dei momenti nei quali il Fondo Attivista esprime la propria tesi di investimento al Consiglio di amministrazione; il grado di apertura e la disponibilità all’ascolto di quest’ultimo ne rappresentano l’espressione sostanziale dell’importanza attribuita e riconosciuta all’engagement.

Allo stesso tempo va segnalato che parrebbe che l’engagement risulta relativamente più “semplice” laddove gli argomenti siano di business o legati alle performance della società e più difficoltosi per le tematiche che riguardano invece le valutazioni del management.

Gli argomenti prevalenti che hanno costituito in passato e costituiscono attualmente oggetto delle campagne attiviste sono molti e si possono sintetizzare in 12:

- nomina, revoca e remunerazione dei membri del Consiglio di amministrazione;

- opposizione o spinta rispetto ad operazioni di M&A;

- struttura del capitale;

- operazioni di disinvestimento;

- riorganizzazione aziendale;

- TSR;

- tematiche legate all’ambiente;

- aspetto sociale;

- dinamiche di governance.

L’analisi di ciascuno di essi osservata durante una arco temporale di tre anni ha mostrato che l’intensità dell’interesse mostrato per ciascun argomento è mutato, dove per intensità si vuole intendere appositamente il rapporto del singolo argomento rispetto al totale delle campagne attivate nell’anno. Altrettanto diversa risulta essere anche l’intensità nelle diverse geografie osservate per gli stessi argomenti: Globale, USA ed Europa. Il motivo parrebbe essere quello che le tesi di investimento delle campagne attiviste vanno viste con riferimento al territorio-mercato nel quale si sviluppa e quindi alle sue peculiarità, sia di natura più spiccatamente normativa ma anche con riferimento al territorio.

Analogamente, se analizziamo i settori di mercato nei quali i Fondi Attivisti hanno sviluppato e sviluppano maggiormente le loro campagne si riscontra che non ci sono settori esclusi dal loro radar screen, ma certamente ve ne sono alcuni nei quali è riscontrabile una maggiore densità di campagne attiviste e altri meno. È possibile affermare che società che presentano un’asimmetria tra il valore dell’equity espresso dalla stessa rispetto a quello intrinseco analizzato dal Fondo Attivista rappresentano in questo modo una società target ideale.

La presenza di mercati regolamentati (come, per esempio, le banche) non costituisce un limite all’investimento del Fondo Attivista. L’attività volta a far emergere un maggior valore dell’equity della società target, infatti, non costituisce un elemento di disturbo per i vari enti regolatori; l’aspettativa dell’investitore è che il soggetto regolatore svolga il suo ruolo all’interno delle proprie finalità istituzionali assicurando la stabilità del mercato attraverso società efficienti ed economiche e la sua trasparenza.

Uno spunto di interesse potrebbe essere costituito dal comparto bancario, dove alcuni studi quali quelli svolti da Raluca A. Roman in “investor activism effects in banking”, e “shareholders activism in banking” hanno evidenziato in modo critico come la maggior redditività ottenuta da una banca, e quindi il maggior valore per gli shareholders in seguito ad un intervento di un Fondo Attivista, sia conseguente ad un aumento della propensione al rischio della banca stessa ed in questo senso i risultati della campagna attivista potrebbero non coincidere con scelte di natura sociale, tesi questa comunque che non è rimasta esente da critiche.

Con riferimento al mercato bancario italiano, le campagne attiviste che hanno avuto ad oggetto le banche italiane sono state molto poche e principalmente collocate nel momento di cambiamento della normativa che aveva previsto il cambio da popolari a spa (Decreto-legge n. 3/2015, convertito con Legge n. 33/2015).

La prospettiva dei Fondi Attivisti in merito ad alcuni argomenti che insieme ad altri hanno costituito oggetto delle loro campagne, è sia di interesse che di attualità e riguarda a tre aspetti rilevanti che hanno anche costituito e costituiscono anche tutt’ora oggetto di accesi dibattiti e confronti tra esperti del diritto, aziendalisti e policymakers:

- la composizione dei Consigli di amministrazione;

- la politica di remunerazione dei Consigli di amministrazione e del manament (“say on pay”) e l’allineamento degli interessi con gli azionisti;

- l’attenzione alle tematiche l’ambientali, il cambiamento climatico (“say on climate”) e l’aspetto sociale.

L’attenzione alla qualità (fit & proper) dei singoli membri del Consiglio di amministrazione, alle sue regole di funzionamento (a cominciare da quelle che riguardano i meccanismi che presiedono alla loro nomina che portano ad evidenziare l’importanza e l’interesse della posizione espressa verso procedure quali l’“autoperpetuazione” dei Consigli di amministrazione in società a larga base azionaria e in società che mostrano la presenza di azionisti di riferimento con rilevanti quote rappresentative del capitale) e a quelle che regolano il funzionamento degli organi endoconsiliari, costituiscono gli elementi che maggiormente si riscontrano nelle campagne attiviste. L’attenzione mostrata verso l’argomento costituisce l’espressione oggettiva della volontà dei Fondi Attivisti di avere un ruolo attivo nella cabina di regia della società evitando modelli che invece li allontanano dalle decisioni strategiche. La tesi dei fondi è che “la società è degli azionisti”, i quali la affidano al Consiglio di amministrazione perché attui strategie volte a creare valore per gli azionisti e non anche altre strategie che invece la defocalizzano ovvero la allontano dagli interessi degli azionisti attraverso gestioni inefficienti, operazioni straordinarie diluitive e incapacità di cogliere opportunità di mercato che comportano la consegna di una inadeguata remunerazione degli azionisti. La continua verifica di tale allineamento di interessi costituisce per il Fondo Attivista un mantra che deve sussistere in ogni momento della vita della società, motivando le campagne volte alla rimozione dei consiglieri che attuano una diversa agenda.

Le politiche di remunerazione in quanto strumento per conseguire gli obiettivi strategici della società e il loro allineamento agli interessi degli azionisti, costituiscono un altro elemento rilevante per il Fondo Attivista. In senso analogo, anche i Proxy advisors i quali mostrano una rilevante attenzione e spazio nelle proprie raccomandazioni di voto. Le statistiche delle ultime campagne assembleari mostrano un sempre maggiore supporto da parte dei Proxy Advisors alle proposte elaborate dalla società (sebbene con percentuali diverse per i diversi settori merceologici, aspetto questo che parrebbe avere un particolare significato) e il “conseguente” (senza che a tale avverbio si attribuisca una interpretazione malevola) supporto anche degli investitori e dei Fondi Attivisti.

Tematiche quali il cambiamento climatico e più in generale i fattori ESG e di sostenibilità sono parte integrante della tesi di investimento dei Fondi Attivisti, analizzando se e come la sostenibilità e i temi sociali ed ambientali siano stati ricompresi dalle società e declinati all’interno del loro modello di governance, della loro cultura, del loro modello di business e delle loro valutazioni di rischio e investimento. Seppure con intensità diverse nelle diverse geografie, si può affermare che il loro interesse sia oggettivo. In altri termini, il Fondo Attivista ricerca la correlazione (misurabile in modo oggettivo) degli eventi di riferimento (il clima, la produzione di CO2 etc) con la creazione dell’equity value della società; a riprova di questo, non mancano Fondi Attivisti che hanno sviluppato internamente proprie metriche di valutazione e misurazione o hanno acquisito società in questo specializzate. Tuttavia, la convinzione dei Fondi Attivisti è che, al momento, non vi sia una generale condivisione in merito alla valutazione e misurazione sia dei rischi ambientali e sociali che dei correlati investimenti, e che spesso tali argomenti siano presi a riferimento per motivi prevalentemente di marketing, di comunicazione ovvero per ragioni a contenuto politico, portando ad assumere decisioni che non creano valore alla società.

Il richiamo di molti fondi attivisti, ma non solo, al mandato fiduciario che li lega ai loro sottoscrittori, unitamente ai motivi appena citati, li ha portati a manifestare approcci sempre più prudenti e meno di supporto alle proposte formulate dal management delle società, aspetto questo che lo si può riscontrare nella riduzione delle raccomandazioni formulate in materia di “say on climate” nei bilanci ‘22 rispetto a quelli del ‘21.

Nel mercato USA recentemente sono stati costituiti fondi che potremmo definire “anti esg”, i quali tuttavia non hanno l’obiettivo di negare l’importanza della sostenibilità, del climate change e del sociale, bensì quello di non uniformarsi ad approcci valutativi e a modelli non empirici e non condivisi dalla generalità del mercato o ancora informati a slogan utilizzati per ragioni politiche.

Il ruolo dei Fondi Attivisti è stato ed è dunque quello di stimolare e accelerare i cambiamenti nelle varie parti del modello di business e del modello organizzativo della società target al fine di far emergere il loro maggior valore a vantaggio non solo proprio, cioè del singolo fondo, ma di tutti, compresi quindi coloro che non hanno partecipato e neppure sostenuto i relativi costi della campagna, siano essi gli azionisti e più in generale gli stakeholders.

Il confronto con la società nell’ambito dell’engagement, così come il confronto con gli altri azionisti e con i Proxy Advisors, costituiscono momenti ricorrenti delle campagne attiviste nei quali il successo del loro operato non è misurato dal maggior prezzo pagato per un ipotetico acquisto ma per aver formulato tesi di investimento convincenti facendone ricadere gli effetti su tutti gli stakeholders.

Engagement e apertura al mercato, dialogo, confronto, disponibilità all’ascolto, sono alcuni degli aspetti che emergono costantemente durante le campagne attiviste e che, nel tempo, sono cambiati evolvendosi verso una maggiore apertura delle società al mercato.