La Direttiva 2018/822/UE (cd. “Direttiva DAC 6”), recante modifica della Direttiva 2011/16/UE relativa alla cooperazione amministrativa nel settore fiscale, ha introdotto in ambito comunitario lo scambio automatico obbligatorio delle informazioni sui cd. “meccanismi transfrontalieri soggetti all’obbligo di notifica”[1].

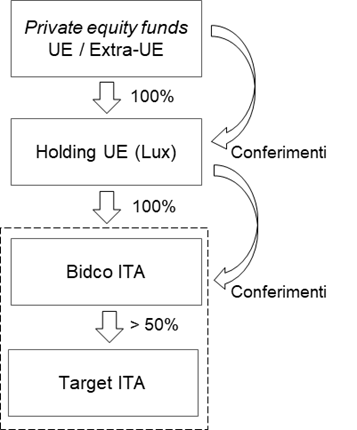

Obiettivo del presente contributo è quello di valutare se, nell’ambito delle operazioni di private equity, possano ricorrere gli hallmarks previsti dalla Direttiva DAC 6. Ai fini della presente analisi, viene presa in considerazione la struttura comunemente adottata nella prassi di mercato, caratterizzata dalla presenza di un fondo di private equity (costituito sotto forma di partnerships localizzate in una giurisdizione UE o extra-UE), che acquisisce una società target italiana per il tramite di una catena partecipativa che prevede almeno una società holding residente in uno Stato UE (tipicamente, il Lussemburgo).

Dopo avere fornito un inquadramento generale della disciplina DAC 6, verranno analizzati i due seguenti scenari:

- nel primo scenario, l’acquisizione della società target viene finanziata tramite una serie di conferimenti a cascata che partono dal fondo di private equity e giungono alla società veicolo italiana tramite la holding lussemburghese. In tale struttura non sono previsti finanziamenti intercompany;

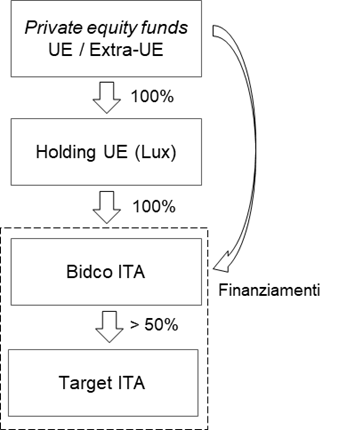

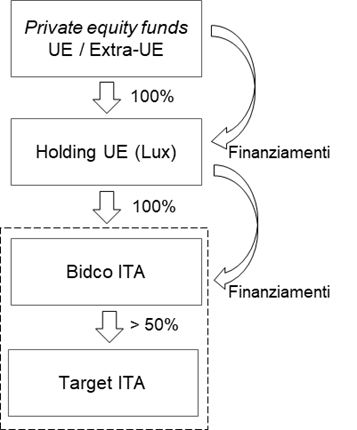

- il secondo scenario si caratterizza per la presenza di finanziamenti intercompany; tale scenario viene ulteriormente suddiviso in due ipotesi, a seconda che il finanziamento alla società veicolo venga effettuato direttamente dal fondo di private equity o, indirettamente, tramite la società holding lussemburghese.

1. La disciplina DAC 6

La Direttiva DAC 6 è stata recepita in Italia con il D.lgs. n. 100 del 30 luglio 2020 (“Decreto Attuativo”), cui hanno fatto seguito il decreto emanato dal Ministero dell’Economia e delle Finanze in data 17 novembre 2020 (“D.M. 17 novembre 2020”)[2] e il Provvedimento dell’Agenzia delle Entrate n. 364425 del 26 novembre 2020[3].

Al termine di un periodo di consultazione pubblica, l’Agenzia delle Entrate ha pubblicato, in data 10 febbraio 2021, la circolare n. 2 che ha fornito i primi chiarimenti sulla disciplina in esame[4].

Sotto il profilo oggettivo, gli obblighi di comunicazione hanno per oggetto i “meccanismi transfrontalieri”, che l’art. 2, comma 1, lett. a) del Decreto Attuativo definisce come “uno schema, accordo o progetto, riguardante l’Italia e una o più giurisdizioni estere”, qualora si verifichino uno degli elementi di transnazionalità ivi indicati[5].

Secondo la circolare n. 2/2021, l’individuazione dei meccanismi transfrontalieri deve avvenire tramite i seguenti criteri:

- la già menzionata transnazionalità del meccanismo;

- la sussistenza di almeno uno degli hallmarks, classificati nelle cinque categorie identificate con le lettere dalla A) alle E) nell’Allegato della Direttiva DAC 6 (nonché del Decreto Attuativo). L’art. 2, comma 1, lett. f), del Decreto Attuativo definisce gli hallmarks (“elementi distintivi”) come “un indice di rischio di elusione o di evasione fiscale”;

- la presenza di una riduzione potenziale dell’imposta dovuta in uno Stato membro dell’Unione Europea[6]. Tale criterio non trova applicazione per l’hallmark D) riguardante l’aggiramento del CRS e l’occultamento della titolarità effettiva;

- in relazione agli hallmarks A), B), C.1), lett. b.1),c) e d), la presenza di un vantaggio fiscale principale (“main benefit test”) realizzato da uno o più contribuenti in Italia.

Con riferimento a tale ultimo aspetto, si osserva che, ai sensi dell’art. 7, comma 2, del D.M. 17 novembre 2020, il criterio del vantaggio principale “ricorre quando il vantaggio fiscale relativo alle imposte cui si applica la direttiva 2011/16/UE, derivabile dall’attuazione di uno o più meccanismi transfrontalieri e conseguibile da uno o più contribuenti di cui all’art. 2, comma 1, lettera d), del decreto legislativo 30 luglio 2020, n. 100, è superiore al cinquanta per cento della somma del suddetto vantaggio fiscale e dei vantaggi extrafiscali”.

Il vantaggio fiscale è definito dall’art. 2, comma 1, lett. i), del Decreto Attuativo come: “uno tra i principali vantaggi, avente natura fiscale, che ragionevolmente ci si attende dal meccanismo transfrontaliero, tenuto conto dei fatti e delle circostanze”[7].

A tal proposito, la circolare n. 2/2021 precisa che il calcolo del vantaggio fiscale implica “un confronto tra le imposte che risultano dall’attuazione del meccanismo transfrontaliero e quelle che sarebbero state dovute in assenza dello stesso. Allorché le prime siano inferiori alle seconde si determina un vantaggio fiscale, rappresentato da una potenziale riduzione di imposta”. Tale riduzione di imposta deve essere valutata con riferimento agli effetti fiscali complessivi conseguibili dal meccanismo stesso, tenendo conto delle imposte dovute in Italia e di quelle dovute in altri Stati dell’Unione Europea.

Sotto il profilo soggettivo, gli obblighi di comunicazione sono posti a carico di coloro che rientrano nella definizione di intermediario[8] e, in via subordinata, a carico degli stessi contribuenti[9].

Esauritasi la prima fase di applicazione della disciplina[10], i meccanismi transfrontalieri devono essere tempestivamente comunicati all’Agenzia delle Entrate[11] che provvede a scambiare, su base trimestrale, le informazioni con le autorità fiscali degli altri Stati membri; a tal proposito, è prevista l’istituzione di un registro centrale, tenuto dalla Commissione Europea, dove vengono registrate le informazioni trasmesse da ciascuno Stato membro.

In caso di violazione degli obblighi di comunicazione, l’art. 12 del Decreto Attuativo dispone l’applicazione della sanzione amministrativa prevista dall’articolo 10, comma 1, del D.lgs. n. 471 del 18 dicembre 1997 (da € 2.000 a € 21.000), aumentata della metà in caso di omessa comunicazione delle informazioni, o ridotta della metà nell’ipotesi di incompleta o inesatta comunicazione delle informazioni[12].

2. Primo Scenario:struttura di investimento senza finanziamenti intercompany

Nel primo scenario, l’acquisizione della società target viene finanziata tramite una serie di conferimenti a cascata che partono dal fondo di private equity e giungono alla società italiana veicolo (“Bidco”) tramite la holding comunitaria (lussemburghese), secondo lo schema graficamente rappresentato come segue:

Non sono previsti finanziamenti intercompany, ma la BidCo italiana può reperire le ulteriori necessarie risorse per l’acquisizione ricorrendo a prestiti forniti dal sistema bancario.

In una simile struttura di investimento non dovrebbe ricorrere alcuno degli hallmarks previsti dalla Direttiva DAC 6 (e dal Decreto Attuativo), per le seguenti ragioni.

Hallmark A.1) – Condizione di riservatezza

Tale hallmark si considera integrato nell’ipotesi in cui “almeno un partecipante al meccanismo si impegna a rispettare una condizione di riservatezza che può comportare la non comunicazione ad altri intermediari o alle autorità fiscali delle modalità con cui il meccanismo potrebbe garantire un vantaggio fiscale”[13].

A tal proposito, l’art. 1, comma 1, lett. d), del D.M. 17 novembre 2020, definisce la condizione di riservatezza come “una clausola che vincola contrattualmente l’intermediario o il contribuente a non divulgare a terzi uno o più elementi del meccanismo commerciabile o su misura”.

Secondo la circolare n. 2/2021, elemento caratterizzante di tale hallmark è il contenuto della condizione di riservatezza, che deve avere specificamente ad oggetto i vantaggi fiscali ritraibili dal meccanismo.

Tale hallmark non dovrebbe ricorrere nelle operazioni di private equity; in particolare, la letter of engagement predisposta dal professionista incaricato di elaborare la struttura di investimento contiene, solitamente, una clausola di confidenzialità generica senza tuttavia prevedere un divieto di divulgazione avente ad oggetto specificamente gli eventuali vantaggi fiscali derivanti dalla predetta struttura.

Tale conclusione trova riscontro anche nella circolare n. 2/2021 ove viene precisato che “una clausola di riservatezza a carattere generale che abbia a oggetto esclusivamente informazioni diverse da quelle comunicabili […] non integra l’elemento distintivo in commento”.

Hallmark A.2) – Commissioni correlate al vantaggio fiscale

Tale hallmark è caratterizzato dalla circostanza che l’intermediario è autorizzato a ricevere una commissione fissata con riferimento all’entità del vantaggio fiscale oppure dovuta in ragione della mera esistenza di tale vantaggio[14].

Secondo quanto chiarito nella circolare n. 2/2021, la spettanza della commissione è subordinata alla condizione che il vantaggio fiscale si realizzi; da ciò consegue l’obbligo, per l’intermediario, di rimborsare parzialmente o totalmente le commissioni nell’ipotesi in cui il vantaggio fiscale non sia, in tutto o in parte, conseguito.

Tale hallmark non dovrebbe ricorrere nelle operazioni di private equity, posto che la remunerazione dei professionisti coinvolti nell’operazione viene riconosciuta per l’attività professionale svolta senza essere collegata all’esistenza o all’entità di un vantaggio fiscale.

Tale conclusione rimane valida anche nel caso in cui la remunerazione, come è prassi nel mercato, possa variare a seconda che l’operazione di acquisizione della società target vada o meno a buon fine.

Hallmark A.3) – Documentazione e/o struttura standardizzate

In tale hallmark rientra “un meccanismo che ha una documentazione e/o una struttura sostanzialmente standardizzate ed è a disposizione di più contribuenti pertinenti senza bisogno di personalizzarne in modo sostanziale l’attuazione”[15].

Elemento caratterizzante di tale hallmark è la standardizzazione, intesa come idoneità del meccanismo ad essere replicato senza la necessità di particolari adattamenti in relazione alla specificità dell’utilizzatore.

Secondo la circolare n. 2/2021 costituiscono indici segnaletici della standardizzazione l’utilizzo di documentazione non diversificata o di schemi negoziali e strutture societarie sostanzialmente tipizzati e ripetibili; ad ulteriore esemplificazione, la stessa circolare indica “la presenza di veicoli societari precostituiti e localizzati in Stati esteri, funzionali alla realizzazione del meccanismo transfrontaliero”.

Un’operazione di private equity si caratterizza certamente per alcuni elementi ricorrenti – quale, ad esempio, la presenza di una società holding localizzata in uno Stato comunitario – ma tale circostanza non è di per sé sufficiente ad integrare l’elemento della standardizzazione.

Ed infatti, ogni operazione di private equity richiede un’attività di analisi specifica che riguarda la società (o il gruppo societario) target; in ogni operazione è infatti necessario valutare una serie di fattori – ovvero, la situazione economica della società oggetto di acquisizione, la compagine sociale uscente, le risorse finanziarie per realizzare l’acquisizione – che rendono necessario adattare la struttura tipica di investimento alle esigenze del caso concreto.

Concentrando l’attenzione sulla società holding estera costituita nell’ambito di ogni operazione di acquisizione, è utile segnalare che occorre predisporre uno specifico statuto al fine di stabilire i termini e le condizioni dell’investimento effettuato dal private equity ed eventualmente dagli altri coinvestitori; nel caso, non infrequente, in cui il fondo investa nella società target insieme con altri soggetti (altri fondi, o, eventualmente, la vecchia compagine sociale, oppure ancora i managers) occorre redigere anche dei patti parasociali al fine di disciplinare la governance societaria che si affianca alle regole statutarie.

È evidente quindi – anche in considerazione dell’ammontare elevato di investimenti che richiede un’operazione di private equity – che non è possibile utilizzare strutture già (pre)confezionate e pronte per l’uso.

Di conseguenza, pur essendo possibile riscontrare una sequenza base nelle operazioni di private equity (come riconosciuto anche dalla circolare n. 6/E del 30 marzo 2016), ogni operazione presenta elementi di specificità e non può quindi essere replicata senza gli opportuni adattamenti, come è dimostrato anche dall’attività di assistenza e consulenza tecnica professionale svolta per ogni acquisizione.

Hallmark B.1) – Acquisizione di società in perdita

Rientra in tale hallmark “un meccanismo in cui un partecipante al meccanismo stesso adotta misure artificiose consistenti nell’acquisire una società in perdita, interromperne l’attività principale e utilizzarne le perdite per ridurre il suo debito d’imposta, anche mediante il trasferimento di tali perdite verso un’altra giurisdizione o l’accelerazione dell’uso di tali perdite”[16].

Come confermato dalla circolare n. 2/2021, l’hallmark B.1)richiede la contemporanea sussistenza dei seguenti requisiti:

- acquisizione di una società in perdita[17];

- interruzione della sua attività principale[18];

- utilizzazione delle perdite per ridurre il debito d’imposta (anche mediante il trasferimento di tali perdite verso un’altra giurisdizione o l’accelerazione dell’uso di tali perdite).

Con riferimento all’hallmark B.1) si evidenzia che le operazioni di private equity non sono dirette a interrompere l’attività della società target ma, al contrario, mirano a incrementarne la redditività al fine di remunerare l’investimento effettuato; per tale semplice motivo, l’hallmark in esame non dovrebbe essere di interesse nelle normali operazioni riscontrabili sul mercato.

Hallmark B.2) – Conversione del reddito

L’hallmark B.2) riguarda “un meccanismo che ha come effetto la conversione del reddito in capitale, doni o altre categorie di reddito tassate a un livello inferiore o esenti da imposta”. Tale hallmark è soggetto al criterio del vantaggio principale.

La circolare n. 2/2021 chiarisce che tale hallmark mira ad intercettare schemi, diversamente strutturati, che determinano alternativamente:

- la conversione del reddito in capitale, conferimenti o apporti, tramite una diversa qualificazione dei flussi reddituali da parte del percipiente che ha l’effetto di determinare l’esclusione di detti flussi dalla base imponibile;

- la trasformazione di una tipologia di reddito in altra, al fine di ottenere un livello di imposizione inferiore o un’esenzione da imposta. Vi rientrano, in particolare, le trasformazioni di componenti reddituali operate attraverso l’utilizzo di strumenti finanziari derivati e strumenti finanziari ibridi.

Ciò premesso, nelle operazioni di private equity qui in esame, caratterizzate dall’assenza di finanziamenti intercompany (per i quali, cfr. oltre),non dovrebbero risultare verificati in radice i presupposti di applicazione dell’hallmark B.2).

Ed infatti, durante la fase dell’investimento, gli eventuali dividendi distribuiti dalla società italiana alla holding comunitaria mantengono la stessa qualificazione reddituale sia in Italia sia nello Stato di residenza della società percipiente, non verificandosi pertanto fenomeni di conversione di un reddito da una categoria ad un’altra.

A tale proposito, giova evidenziare che non assume rilevanza il fatto che in Italia si renda (o meno) applicabile il regime di esenzione da ritenuta (secondo la Direttiva “Madre Figlia” 2011/96/UE), posto che tale regime non si ricollega ad una conversione di reddito.

Analogamente, deve escludersi la ricorrenza dell’hallmark B.2) nella fase di exit, in relazione al capital gain conseguito dalla holding comunitaria a seguito della cessione della società italiana.

Anche in tal caso vale quanto detto in precedenza con riferimento alla distribuzione di dividendi, ovvero il capital gain conserva la stessa qualificazione reddituale sia in Italia che nello Stato di residenza della società holding cedente, mentre non assume rilevanza il regime di esenzione applicabile in Italia (per via della extra-territorialità del reddito[19]), non essendo tale regime ricollegabile ad un fenomeno di conversione di reddito.

Si ritiene, inoltre, che eventuali fenomeni di conversione che possano collocarsi nei livelli superiori della catena partecipativa – ovvero interessare i flussi reddituali che dalle società holding giungono al fondo di private equity – non debbano formare oggetto di comunicazione in Italia.

Ed infatti, l’hallmark B.2) è soggetto al criterio del vantaggio principale, che si caratterizza per l’esistenza di un vantaggio fiscale (prevalente rispetto ai vantaggi extra-fiscali) conseguibile da uno o più contribuenti in Italia (cfr. anche la circolare n. 2/2021).

Posto che la conversione del reddito, ove esistente, interesserebbe Stati diversi dall’Italia (a beneficio di soggetti non residenti in Italia), il criterio del vantaggio principale non può considerarsi soddisfatto, con la conseguenza che il meccanismo non assume rilevanza nel nostro Paese.

Ciò detto, qualche considerazione ulteriore può essere svolta con riferimento ai piani di coinvestimento attribuiti ai managers (residenti in Italia) del gruppo cui appartiene la società target, nel caso in cui l’investimento venga effettuato direttamente nelle holding europee controllanti la target italiana.

In tale ipotesi, ci si potrebbe chiedere se possa trovare applicazione l’hallmark B.2) per il fatto che, tramite il piano di coinvestimento, potrebbe verificarsi la conversione di un reddito di lavoro, soggetto a tassazione progressiva ai fini IRPEF, in un reddito di natura finanziaria, soggetto a tassazione sostitutiva con l’aliquota del 26%.

In via preliminare, si rileva che tale situazione non può sicuramente porsi in sede di attribuzione della partecipazione con diritti patrimoniali fortificati ai singoli managers; ed infatti, laddove l’importo versato dal singolo manager sia inferiore al valore di mercato delle azioni o quote, tale differenza costituisce secondo le regole del nostro ordinamento un fringe benefit imponibile quale reddito di lavoro dipendente ai sensi dell’art. 51 TUIR.

La stessa conclusione deve a nostro avviso valere anche per i redditi ritratti dai managers dall’investimento, sia in fase di possesso, sia in fase di dismissione dello stesso.

Infatti, si ritiene che, in tutti i casi in cui siano soddisfatte le condizioni specifiche previste dall’art 60 del D.l. n. 50 del 24 aprile 2017 e, dunque, il reddito si qualifichi ex lege come reddito di natura finanziaria – o comunque, anche in assenza dei parametri fissati dalla norma citata, siano presenti quegli elementi che, riconoscendo la convergenza degli interessi dei managers investitori con quelli degli investitori finanziari ai fini della massimizzazione dei risultati dell’investimento, consentano di attribuire al provento natura finanziaria (e non di reddito da lavoro) – non si verifichi ab origine uno schema di conversione del reddito.

Il regime fiscale noto come quello del carried interest è, infatti, un regime strutturale espressamente previsto dal legislatore, e non può quindi essere inquadrato in quegli schemi che, secondo la circolare n. 2/2021, sono “potenzialmente suscettibili di determinare effetti che sotto il profilo fiscale sono disapprovati dall’ordinamento o sono contrastanti con il medesimo”.

In ogni caso, ove tale interpretazione non dovesse essere seguita, e pertanto il carried interest dovesse assumere rilevanza (a nostro avviso erroneamente) ai fini dell’hallmark B.2), si porrebbe ulteriormente il tema di applicare il criterio del vantaggio principale, in particolare con riferimento alla misurazione dei vantaggi di natura fiscale.

A tale proposito, giova ricordare che secondo l’art. 7, comma 3, del D.M. 17 novembre 2020 “il vantaggio fiscale (…) si calcola come differenza tra le imposte da assolvere sulla base di uno o più meccanismi transfrontalieri e le medesime imposte che sarebbero dovute in assenza di tale o tali meccanismi”.

In quest’ottica di confronto e di riqualificazione del reddito, si ritiene che occorra prendere a riferimento, come operazione alternativa, quella di erogare al manager un “exit bonus” in denaro da parte della società target italiana.

In tale situazione di ipotetico confronto, il bonus sarebbe certamente assoggettato a tassazione progressiva, ai fini IRPEF, in capo ai managers, ma nel contempo rappresenterebbe un componente negativo di reddito fiscalmente deducibile per la società erogante[20].

In considerazione di quanto appena detto, dovrebbe a nostro avviso ulteriormente escludersi l’esistenza di alcun vantaggio fiscale derivante dal meccanismo (i.e., il carried interest), in quanto:

- con il carried interest troverebbe applicazione la tassazione sostitutiva, nella misura del 26%, sui redditi di natura finanziaria (senza alcuna deduzione in capo alla società italiana);

- nell’ipotesi alternativa di erogazione del bonus in denaro, la tassazione progressiva in capo ai manager (si assume, pari al 43%, aliquota applicabile allo scaglione IRPEF più elevato) verrebbe, quanto meno in parte, bilanciata dalla deduzione del costo per la società erogante; di conseguenza, considerando già la sola aliquota IRES del 24%, l’effetto impositivo netto sarebbe pari al 17%, inferiore a quello derivante dal presunto meccanismo.

Hallmark B.3) – Operazioni circolari

L’hallmark B.3) riguarda “un meccanismo comprendente operazioni circolari che si traducono in un «carosello» di fondi («roundtripping»), in particolare tramite il coinvolgimento di entità interposte che non svolgono nessun’altra funzione commerciale primaria o di operazioni che si compensano o si annullano reciprocamente o che presentano altre caratteristiche simili”[21].

A tal proposito, la circolare n. 2/2021 include, in tale hallmark, “schemi, accordi o progetti che, pur assumendo diverse caratteristiche, strutture o configurazioni, sono in genere accomunati dal fatto di non determinare reali vantaggi economici diversi dal risparmio fiscale”.

Nello specifico, l’hallmark in esame risulta integrato in presenza di una delle seguenti circostanze alternative:

- utilizzo di entità interposte che non svolgono nessun’altra attività commerciale principale[22];

- operazioni che si compensano o si annullano reciprocamente o che producono effetti simili[23].

Elemento caratterizzante dell’hallmark B.3) è la circolarità dei fondi nelle operazioni con l’effetto c.d. di round-tripping che ne deriva; ovvero nel meccanismo viene messa in circolo, di fatto, la stessa liquidità, che si trasferisce da un soggetto all’altro nelle diverse fasi in cui si articola il meccanismo.

Le operazioni genuine di private equity con un trasferimento reale di controllo tra terzi attraverso l’utilizzo di nuove liquidità degli investitori, non dovrebbe presentare elementi di circolarità e, di conseguenza, l’hallmark B.3) non dovrebbe considerarsi integrato.

Ed infatti, le risorse finanziarie utilizzate per l’operazione di acquisizione provengono da un investitore istituzionale che inietta nuova liquidità nella società veicolo al fine di acquisire il controllo della società target.

A riprova di ciò, giova evidenziare che i conferimenti nella società veicolo si qualificano per l’agevolazione ACE nel caso in cui il fondo di private equity sia regolamentato e localizzato in Stati “white list”, come si desume dall’art. 10 del D.M. 3 agosto 2017[24] e come confermato anche dalla prassi[25] (confermando quindi che si tratta di “nuova” liquidità immessa nel sistema fiscale italiano).

Ciò detto, è abbastanza tipico il caso in cui i soci appartenenti alla compagine sociale uscente reinvestano, come soci di minoranza, parte della liquidità derivante dalla cessione della società target.

Anche con riferimento a tale ipotesi dovrebbe escludersi la sussistenza di un’operazione circolare.

In primo luogo, i “vecchi” soci effettuano un investimento minoritario e, dunque, subvalente rispetto all’ingresso del fondo di private equity che apporta invece nuova liquidità nella società veicolo.

In secondo luogo, l’hallmark B.3) è soggetto al criterio del vantaggio principale (che si identifica, come già ricordato in precedenza, in un vantaggio fiscale prevalente, conseguibile da un contribuente in Italia); nel caso in esame, non si verifica alcun vantaggio fiscale posto che il socio uscente (anche se reinveste nell’iniziativa) è assoggettato a tassazione sul capital gain derivante dalla cessione della società target, mentre la società veicolo non beneficia di alcuna agevolazione ACE in relazione al conferimento derivante dal reinvestimento della vecchia compagine sociale (essendo questo nella sostanza assimilato ad un conferimento in natura).

Inoltre, la stessa Agenzia delle Entrate parrebbe aver confermato la legittimità della deducibilità degli interessi passivi nelle operazioni di acquisizione a leva che, pur in presenza di un reinvestimento da parte dei venditori, determinano una modifica significativa della compagine sociale[26].

Fermo restando quanto sopra, che induce ad escludere in radice la sussistenza dell’hallmark qui analizzato, è utile altresì evidenziare che le holding estere tipicamente utilizzate nelle operazioni di private equity, non possono considerarsi mere entità interposte, in quanto assolvono specifiche funzioni; quali, ad esempio:

- la segregazione del rischio associato al singolo investimento; si vuole evitare che eventuali passività originate dall’investimento (azioni di creditori, venditori, acquirenti altri aventi causa) possano ricadere sull’intero patrimonio del fondo, colpendo altri investimenti o addirittura il patrimonio degli investitori;

- consentire ai managers della target e ad altri soggetti coinvestitori di partecipare all’investimento; nonché,

- laddove l’acquisizione richieda l’assunzione di un debito subordinato, la presenza di una holding intermedia consente di ottenere la subordinazione strutturale del debito collocato al livello della suddetta holding rispetto al debito senior che (a seguito della fusione con la società utilizzata per l’acquisizione) viene assunto direttamente dalla società obiettivo.

Hallmark C.1) – Pagamenti deducibili tra imprese associate

Rientrano nell’hallmark C.1) i meccanismi che prevedono un pagamento transfrontaliero deducibile tra due o più imprese associate, al verificarsi di determinate condizioni che possono attenere al destinatario del pagamento o al pagamento stesso e che, in via di estrema sintesi, sono accomunate dal fatto che non viene applicata alcuna tassazione (o un livello di tassazione esiguo)[27].

Nell’operazione di private equity qui in esame, in cui i flussi reddituali corrisposti dalla società italiana sono (eventualmente) rappresentati esclusivamente dai dividendi, non risulta integrato in radice il presupposto di applicazione dell’hallmark C.1), in quanto mancano “pagamenti transfrontalieri deducibili” tra società appartenenti al medesimo gruppo.

Si ritiene inoltre che la deduzione ACE in capo alla società italiana non configuri un pagamento deducibile ai fini dell’hallmark C.1) in quanto tale deduzione non comporta una attribuzione patrimoniale (anche a titolo figurativo) a favore di un altro soggetto.

Altri hallmarks della lettera C)

Oltre ai pagamenti deducibili tra imprese associate, la lettera C) prevede i seguenti ulteriori hallmarks:

- l’hallmark C.2): “per lo stesso ammortamento sul patrimonio sono chieste detrazioni in più di una giurisdizione”. Tale hallmark riguarda i meccanismi nei quali un medesimo attivo patrimoniale genera ammortamenti dedotti in più di una giurisdizione, per effetto di un disallineamento tra il concetto di proprietà in senso economico e proprietà in senso giuridico-formale;

- l’hallmark C.3): “è chiesto lo sgravio dalla doppia tassazione rispetto allo stesso elemento di reddito o capitale in più di una giurisdizione”. In tale hallmark sono ricompresi i meccanismi che sfruttano situazioni in cui i redditi ritraibili da uno strumento finanziario risultano attribuibili contestualmente a più soggetti residenti in Stati diversi, con l’effetto di consentire la simultanea utilizzazione di crediti d’imposta, esenzioni o esclusioni in diverse giurisdizioni;

- l’hallmark C.4): “esiste un meccanismo che include trasferimenti di attivi e in cui vi è una differenza significativa nell’importo considerato dovuto come contropartita degli attivi nelle giurisdizioni interessate”. Tale hallmark risulta integrato ogni qualvolta in almeno una delle giurisdizioni interessate si verifica una differenza tra il valore attribuito all’attivo trasferito ed il relativo valore di mercato[28].

Per gli hallmarks appena citati non trova applicazione il criterio del vantaggio fiscale, assumendo rilevanza la sola riduzione potenziale di imposta.

Nelle operazioni di private equity qui in esame è da escludere la sussistenza di tali hallmarks, in quanto i meccanismi ivi previsti sono, in linea di principio, estranei alle transazioni tipicamente poste in essere nell’ambito dell’operazione di private equity qui analizzate.

Hallmark D) – Meccanismi riguardanti lo scambio automatico di informazioni e la titolarità effettiva

La struttura di investimento tipicamente adottata nell’ambito dell’operazione di private equity in esame dovrebbe risultare compliant con la normativa in materia di Common Reporting Standard (CRS) e in materia di anti-riciclaggio.

Si ritiene opportuno evidenziare che, laddove sia localizzato in uno Stato CRS compliant, il fondo di private equity si qualifica come “reporting financial institution”[29], ovvero come istituzione finanziaria tenuta ad identificare gli investitori e a comunicare il “conto finanziario” da essi detenuto (ovvero le quote nelle partnership in cui si articola in fondo) alle rispettive giurisdizioni di residenza (aderenti al CRS).

3. Secondo Scenario: struttura di investimento con finanziamentiintercompany

Il secondo scenario presenta gli stessi elementi di fatto alla base del primo scenario, con la differenza che sono presenti anche finanziamenti intercompany, che generano interessi passivi sostenuti da un soggetto italiano.

Tale circostanza richiede di valutare se sussistano i presupposti di applicazione dell’hallmark C.1), qui di seguito riportato:

“un meccanismo che prevede pagamenti transfrontalieri deducibili effettuati tra due o più imprese associate, dove si verifica almeno una delle condizioni seguenti:

– il destinatario non è residente a fini fiscali in alcuna giurisdizione;

– nonostante il destinatario sia residente a fini fiscali in una giurisdizione, quest’ultima:

- non impone alcuna imposta sul reddito delle società o impone un’imposta sul reddito delle società il cui tasso è pari o prossimo a zero; oppure

- è inserita in un elenco di giurisdizioni di paesi terzi che sono state valutate collettivamente dagli Stati membri o nel quadro dell’OCSE come non-cooperative;

– il pagamento beneficia di un’esenzione totale dalle imposte nella giurisdizione in cui il destinatario è residente a fini fiscali;

– il pagamento beneficia di un regime fiscale preferenziale nella giurisdizione in cui il destinatario è residente a fini fiscali”.

Come già detto in precedenza, presupposto di applicazione di tale hallmark è la presenza di un “pagamento transfrontaliero deducibile” effettuato tra imprese associate[30], che assume rilevanza al verificarsi di determinate condizioni che possono attenere al destinatario del pagamento[31] o al pagamento stesso[32] e che, in via di estrema sintesi, sono accomunate dal fatto che non viene applicata alcuna tassazione (o un livello di tassazione esiguo).

È importante sottolineare che il criterio del vantaggio principale riguarda solo l’hallmark C.1), lett. b.1), lett. c) e lett. d); per i rimanenti hallmarks – ovvero l’hallmark C.1), lett. a) e lett. b.2) – è sufficiente la sola riduzione di imposta.

In relazione a tale hallmark possono assumere rilevanza due ipotesi, a seconda che il finanziamento alla società italiana venga erogato direttamente dal fondo di private equity o, indirettamente, tramite la società holding comunitaria.

3.1 Finanziamento erogato dal fondo di private equity

Nella prima ipotesi il finanziamento viene erogato direttamente dal fondo di private equity (tipicamente costituito sotto forma di partnership), con la conseguenza che la società italiana paga gli interessi passivi al fondo. Tale ipotesi può essere rappresentata graficamente come segue:

In relazione a tale ipotesi, occorre chiedersi, in via preliminare, se il fondo di private equity possa qualificarsi come “impresa” ai fini dell’applicazione dell’hallmark C). A tal proposito, è importante evidenziare che un OICR residente in Italia si qualifica ex lege, ai sensi dell’art. 73, comma 1, lett. c), TUIR, come ente non commerciale, e tale qualifica assume rilievo anche per gli OICR esteri.

La circolare n. 2/2021 non fornisce alcun chiarimento su tale aspetto. È evidente che, ove si concludesse per non considerare il fondo come impresa ai fini della normativa DAC 6, tale hallmark non sarebbe in radice verificato. Ai fini dell’analisi più oltre rappresentata (anche in considerazione della novità normativa), si è ritenuto opportuno assumere, in via prudenziale, che i pagamenti di interessi al fondo di private equity possano essere considerati come pagamenti effettuati tra imprese associate (non si vuole con ciò prendere in questa sede una specifica posizione sul tema).

Ciò detto, con riferimento alle partnerships in generale[33], la circolare n. 2/2021 fornisce i seguenti chiarimenti:

- qualora la partnership sia considerata trasparente anche dallo Stato in cui il partner è fiscalmente residente, allora il destinatario del pagamento coincide con il partner. Ciò implica che i presupposti di applicazione dell’hallmark C.1) andranno verificati in capo a quest’ultimo soggetto;

- qualora la partnership sia considerata “opaca” dallo Stato di residenza del partner, il destinatario del pagamento rimane individuato nella partnership stessa. In tal caso, se lo Stato della partnership non assoggetta a tassazione il reddito imputato per trasparenza al partner, la partnership sarà considerata come non residente in alcuna giurisdizione, integrando l’hallmark C.1), lett. a) (“il destinatario non è residente a fini fiscali in alcuna giurisdizione”)[34].

In quest’ultima ipotesi – in cui il reddito della partnership non è tassato né nello Stato di residenza del partner né nello Stato di costituzione della partnership – ad avviso dell’Agenzia trova applicazione l’hallmark C.1), lett. a), dovendo la partnership essere considerata come non residente in alcuna giurisdizione.

È opportuno evidenziare che tale hallmark non è soggetto al criterio del vantaggio principale (intendendosi per tale il vantaggio fiscale prevalente, conseguibile da un contribuente in Italia) ma richiede semplicemente una riduzione potenziale di imposta, che può interessare uno Stato membro dell’Unione Europea e non necessariamente l’Italia.

Si ritiene di non condividere l’impostazione adottata dalla circolare n. 2/2021, per le seguenti ragioni.

In primo luogo, l’hallmark C.1), lett. a), mira ad intercettare quei casi in cui una entità non è residente in alcuna giurisdizione e, di conseguenza, il reddito ad essa corrisposto sfugge definitivamente a tassazione; trattasi, quindi, di casi connotati da una particolare insidiosità, cosicché, ai fini di tale hallmark, si prescinde dal criterio del vantaggio principale, essendo sufficiente la sola condizione della riduzione potenziale di imposta[35].

Diverso è il caso delle partnership: il reddito ad esse corrisposto – pur non essendo tassato all’atto dell’imputazione ai partner – dovrebbe diventare imponibile in capo ad essi all’atto della distribuzione; si verifica pertanto al più un fenomeno di tax deferral,che non può essere assimilato tout court alla situazione di assenza definitiva di tassazione riscontrabile in capo alle entità che non sono residenti in alcuna giurisdizione[36].

In secondo luogo, non è corretto considerare la partnership come un soggetto fiscalmente apolide. Ed infatti, la partnership è fiscalmente residente nello Stato di costituzione ai sensi del diritto interno di tale Stato; ad un piano diverso attiene il tema della qualificazione della partnership come persona residente ai fini delle convenzioni contro le doppie imposizioni, ma tale tema non assume rilevanza ai fini dell’hallmark in esame.

In terzo luogo, la scelta dell’Agenzia di collocare lepartnership nell’hallmark C.1), lett. a), si pone, a nostro avviso, in conflitto con quanto si desume dal D.M. 17 novembre 2020. L’art. 8, comma 3, di tale decreto[37] esclude dall’ambito di applicazione dell’hallmark C.1), lett. b.1), le partnership soggette ad un regime di trasparenza equivalente a quello applicabile in Italia, lasciando quindi intendere che in tale hallmark debbano essere ricondotte le altre partnership (per le quali manca il regime di trasparenza equivalente).

In considerazione di quanto sopra, si ritiene che i pagamenti effettuati direttamente ad una partnership rientrino nell’ambito di applicazione dell’hallmark C.1), lett. b.1), come pagamenti effettuati nei confronti di soggetti residenti in una giurisdizione che“non impone alcuna imposta sul reddito delle società o impone un’imposta sul reddito delle società il cui tasso è pari o prossimo a zero” (fatta salva l’esimente prevista dall’art. 8, comma 3, del D.M. 17 novembre 2020).

È opportuno evidenziare che tale hallmark – a differenza dell’hallmark C.1), lett. a) – è soggetto al criterio del vantaggio principale, il quale richiede, come già ricordato in precedenza, un vantaggio fiscale, prevalente rispetto ai vantaggi extra-fiscali, conseguibile da un contribuente in Italia[38].

Nell’ipotesi in cui gli interessi passivi pagati dalla società italiana siano a valori di mercato, si ritiene che non si verifichi alcun vantaggio fiscale in Italia, in quanto tale società si troverebbe a sostenere gli stessi interessi anche laddove il soggetto finanziatore fosse una entità diversa dalla partnership, ordinariamente soggetta a tassazione.

Detto altrimenti, laddove il tasso di interesse del finanziamento sia a valori di mercato (situazione che dovrebbe ritenersi verificata in considerazione dell’applicabilità al caso della disciplina di transfer pricing), la situazione della società italiana, sotto il profilo della deduzione degli interessi passivi, non risente della natura del soggetto finanziatore, e del regime fiscale ad esso applicabile. Di conseguenza, la circostanza che il finanziamento provenga da una partnership è assolutamente neutrale rispetto all’alternativa di ricevere un finanziamento da una società ordinariamente soggetta a tassazione. Tale conclusione è, a nostro avviso, oltremodo vera nell’ambito delle operazioni LBO qui analizzate, ove l’utilizzo della leva finanziaria è situazione tipica indipendentemente da quale sia il soggetto che tale finanziamento pone in essere.

Sul punto, con specifico riferimento al settore di private equity qui analizzato, andrebbe meglio contestualizzato il passaggio della circolare n. 2/2021 ove, richiamando la relazione illustrativa al D.M. 17 novembre 2020, si precisa che “il vantaggio fiscale si calcola tenuto conto delle imposte dovute in Italia e di quelle dovute negli altri Paesi dell’Unione europea” con la conseguenza che “laddove un meccanismo determini un pagamento deducibile in Italia e un corrispondente componente positivo di reddito soggetto a tassazione in un altro Stato UE, ai fini del calcolo del vantaggio fiscale del contribuente collegato con il territorio italiano dovranno essere considerate anche le imposte pagate all’estero”.

Ciò detto, si rileva inoltre che il pagamento di interessi passivi ad una società che si qualifica come entità ibrida inversa (trasparente nel Paese di localizzazione ed opaca nei Paesi dei partners) – oltre a essere soggetta ai limiti di deducibilità ex art. 96 TUIR – rientra nel campo di applicazione della normativa anti-ibridi prevista dal D.lgs. n. 142/2018.

In particolare, l’art. 6, comma 1, lett. r), n. 3), del citato decreto include, tra i “disallineamenti da ibridi”, anche i pagamenti ad entità cd. reverse hybrid, e in tale ipotesi la reazione primaria consiste nel negare la deducibilità del componente negativo di reddito in capo al soggetto italiano pagatore (cfr. art. 8, comma 2, lett. a), del D.lgs. n. 142/2018).

Ne consegue che, nel caso in esame, l’applicazione della normativa anti-ibridi preclude alla società italiana la deduzione degli interessi passivi corrisposti al fondo di private equity, con l’effetto di rimuovere, in radice, il presupposto di applicazione dell’hallmark C.1), ovvero un pagamento deducibile tra imprese associate. Come può essere considerato pagamento transfrontaliero deducibile, ciò che deducibile non è?

Sul punto, però, la circolare n. 2/2021 adotta una impostazione diversa, precisando che “non si deve tener conto degli eventuali effetti limitativi derivanti da disposizioni dell’ordinamento tributario, quali ad esempio la disciplina sulle imprese controllate estere (CFC) o le disposizioni anti ibridi, che al momento in cui sorge l’obbligo di comunicazione non sono state ancora applicate”.

Tale posizione non è però condivisibile e rischia di produrre un over-reporting in contrasto con le finalità della Direttiva DAC 6: il preambolo della Direttiva medesima (cfr. Considerando n. 2) precisa chiaramente che lo scopo perseguito è quello di assicurare che le “autorità fiscali degli Stati membri ottengano informazioni complete e pertinenti riguardo a meccanismi fiscali potenzialmente aggressivi. Tali informazioni permetterebbero a dette autorità di reagire prontamente alle pratiche fiscali dannose e di colmare le lacune mediante disposizioni legislative o lo svolgimento di adeguate valutazioni di rischio e audit fiscali”.

È evidente quindi che, se uno Stato ha nel proprio ordinamento norme positive che sterilizzano gli effetti fiscali di un determinato meccanismo[39], in quello stesso Stato le basi imponibili non sono, né direttamente né indirettamente, minacciate dal particolare meccanismo transfrontaliero.

Di conseguenza, non si dovrebbe (rectius, deve) configurare alcun obbligo di comunicazione, né in capo al contribuente né, tantomeno, in capo all’intermediario che in sede di assistenza o consulenza ad un contribuente non può che riconoscere l’applicabilità (salvo i casi patologici di violazione delle disposizioni normative e di concorso, eventualmente sanzionabile anche penalmente, nell’infedeltà dichiarativa del contribuente) delle misure previste dall’ordinamento tributario volte a “sterilizzare” gli effetti del meccanismo[40].

Nella circolare n. 2/2021 si giustifica la necessaria comunicazione ai fini DAC 6 con il fatto che le disposizioni limitative – vengono menzionate, a titolo esemplificativo, la disciplina CFC e le misure di contrasto agli ibridi – non sono state ancora applicate nel momento in cui sorge l’obbligo di comunicazione ai fini DAC 6.

Concentrando l’attenzione in questa sede sulle misure anti-ibridi, occorre tuttavia rilevare che le valutazioni circa lo status giuridico dell’entità, e, in particolare la qualificazione come reverse hybrid, specificatamente richieste ai fini delle obbligazioni DAC 6, devono essere effettuate, con certezza, già al momento in cui sorge l’obbligo comunicativo; di conseguenza, in tale momento è possibile stabilire se il pagamento transfrontaliero è deducibile oppure no.

Sotto questo profilo, dunque, non può essere condivisa la posizione assunta con la circolare n. 2/2021, a meno che l’Agenzia delle Entrate non ritenga di dover comunicare ai fini della normativa DAC 6 solo quelle situazioni in cui l’intermediario non abbia ancora individuato l’obbligazione di dover considerare l’onere come non deducibile, non avendo fatto una precisa analisi in merito alla caratteristica di ibrido inverso in capo alla partnership. Obbligazione che invece verrebbe meno ove tale analisi fosse già anticipata al momento della valutazione della struttura ai fini DAC 6.

3.2 Finanziamento erogato dalla holding lussemburghese

Nella seconda ipotesi, il finanziamento alla società italiana viene erogato dal fondo di private equity (costituito sotto forma di partnerships) indirettamente, tramite la società holding comunitaria (che qui si assume essere una società lussemburghese).

Di conseguenza, la società italiana paga gli interessi alla società holding lussemburghese; quest’ultima, da un lato, riceve gli interessi dalla società italiana e, dall’altro lato, paga gli interessi al fondo di private equity.

L’operazione può essere rappresentata graficamente come segue:

In tali ipotesi si pone il tema di stabilire se, ai fini dell’applicazione dell’hallmark C.1), il destinatario del pagamento di interessi effettuato dalla società italiana debba identificarsi nella holding lussemburghese o nel fondo di private equity.

A tal proposito, la circolare n. 2/2021 prende in considerazione il caso in cui il pagamento sia effettuato a favore di un’impresa associata “per il tramite di un soggetto interposto, che non assume alcuna significativa funzione sotto il profilo economico finanziario in relazione alla transazione da cui origina il pagamento e che può anche non essere un’ impresa associata; si pensi ad esempio, al caso della corresponsione di interessi su un finanziamento ad una entità che, sulla base di accordi negoziali, è obbligata a retrocedere i flussi finanziari al destinatario finale”.

In tale ipotesi, secondo la circolare, “i soggetti in relazione ai quali occorre verificare l’esistenza degli elementi distintivi in commento sono il pagatore e il destinatario finale del pagamento, entrambi imprese associate”[41].

Nel caso in esame, laddove la società italiana corrisponda interessi at arm’s length, e la società holding lussemburghese conservi un adeguato margine di interesse, il destinatario del pagamento dovrebbe essere individuato nella holding lussemburghese, e non nel fondo di private equity.

Posto che la società holding è ordinariamente soggetta ad imposta, non risulterebbero integrati i presupposti di applicazione dell’hallmark C.1), a nulla rilevando il fatto che tale società corrisponda, a sua volta, interessi passivi sul finanziamento erogato dal fondo di private equity (assumendo, si ripete, che la societàholding conservi un adeguato margine di interesse).

Laddove, invece, si volesse ritenere che il destinatario del pagamento sia il fondo di private equity, vale quanto detto in precedenza con riferimento alla prima ipotesi; si rinvia, in particolare, (nell’assunto che il fondo di private equity possa qualificarsi come “impresa associata”) alle considerazioni relative alla riconducibilità delle partnerships nell’ambito dell’hallmark C.1), lett. b.1), e all’assenza di un vantaggio fiscale laddove gli interessi pagati dalla società italiana siano a valori di mercato.

Potrebbe rilevare altresì la normativa relativa agli ibridi importati che, ove fosse applicabile, dovrebbe escludere in radice (e per quanto prima rappresentato) la sussistenza di alcun risparmio di imposta nell’ambito del vantaggio fiscale principale “italiano”, rendendo indeducibili gli interessi passivi riconosciuti alla società estera controllante.

[1] La Direttiva DAC 6 recepisce, in ambito comunitario, l’Action 12 “Mandatory Disclosure Rules” elaborata dall’OCSE nell’ambito del Progetto BEPS (il Final Report dell’Action 12 è stato pubblicato in data 6 ottobre 2015). L’hallmark D), che identifica i meccanismi volti ad aggirare lo scambio di informazione in materia di Common Reporting Standard (CRS) nonché i meccanismi diretti ad occultare la titolarità effettiva, è mutuato dal Model Mandatory Disclosure Rules for CRS Avoidance Arrangements and Opaque Offshore Structures pubblicato dall’OCSE in data 9 marzo 2018.

[2] Tale decreto definisce le regole tecniche e le procedure relative allo scambio automatico obbligatorio di informazioni sui meccanismi transfrontalieri soggetti all’obbligo di comunicazione all’Agenzia delle Entrate.

[3] Con il quale sono state definite le modalità tecniche di comunicazione delle informazioni.

[4] In relazione alla disciplina DAC 6 si rimanda in dottrina, senza pretesa di esaustività, ai seguenti contributi: R. Torre, M. Lio, M. Macario, DAC 6: verso i primi adempimenti, in un quadro interpretativo ancora incerto, in Il Fisco n. 3/2021, pag. 274; G. Corasaniti, Scambio di informazioni tra amministrazioni finanziarie europee e DAC 6, in SFEF n. 50/2021, pag. 11; C. Vicinanza, I. La Candia, Novità in tema di scambio automatico obbligatorio di informazioni nel settore fiscale, in SFEF n. 50/2021, pag. 21; S. Massarotto, L’applicazione della DAC 6 ai prodotti e servizi finanziari: gli hallmarks alla ricerca del vantaggio fiscale “indebito”? Nota a D.lgs. n. 100 del 30 luglio 2020, inRiv. dir. trib. online, 21 settembre 2020; M. Marzano, La Direttiva 2018/822/UE. Profili oggettivi e soggettivi, in Riv. trim. dir. trib. n. 3/2019, pag. 595.

[5] Nello specifico, il meccanismo si considera transnazionale quando si verifica almeno una delle seguenti condizioni: i) non tutti i partecipanti al meccanismo risiedono fiscalmente nel territorio dello Stato; ii) uno o più partecipanti sono contemporaneamente residenti nel territorio dello Stato e in una o più giurisdizioni estere; iii) uno o più partecipanti svolgono la propria attività in una giurisdizione estera tramite una stabile organizzazione e il meccanismo riguarda almeno una parte dell’attività di tale stabile organizzazione; iv) uno o più partecipanti svolgono un’attività nella giurisdizione estera senza essere ivi residenti o avere una stabile organizzazione; v) il meccanismo può alterare la corretta applicazione delle procedure sullo scambio automatico di informazioni o sull’identificazione del titolare effettivo.

[6] Oppure in uno Stato terzo con cui è in vigore un accordo per lo scambio di informazioni sui meccanismi transfrontalieri; la circolare n. 2/2021 dà tuttavia atto che al momento non risultano sottoscritti accordi del genere.

[7] Il D.M. 17 novembre 2020 definisce il vantaggio extra-fiscale, come “qualunque vantaggio economico quantificabile di natura non fiscale derivante dal meccanismo transfrontaliero” (cfr. art. 1, comma 1, lett. c)).

[8] Secondo l’art. 2, comma 1, lett. c), del Decreto Attuativo, la figura dell’intermediario si articola nelle due categorie del promotore e del fornitore di servizi. Solo per quest’ultima categoria, viene richiesto lo standard di conoscenza, così come definito dall’art. 4 del D.M. 17 novembre 2020. Gli obblighi di comunicazione si rendono dovuti in presenza di un collegamento con il territorio dello Stato così come individuato nel citato art. 2, comma 1, lett. c).

[9] Per contribuente si intende “qualunque soggetto che attua o a favore del quale viene messo a disposizione, ai fini dell’attuazione, un meccanismo transfrontaliero” (cfr. art. 2, comma 1, lett. d), del Decreto Attuativo, che individua anche i criteri di collegamento con l’Italia ai fini degli obblighi di comunicazione).

[10] Le informazioni relative i) ai meccanismi transfrontalieri la cui prima fase è stata attuata tra la data di entrata in vigore della Direttiva DAC 6 (25 giugno 2018) e il 30 giugno 2020, e ii) al periodo compreso tra il 1° luglio e il 31 dicembre 2020 andavano comunicate entro il 28 febbraio 2021.

[11] In termini generali, il termine è di trenta giorni che decorre dalla data fissata dall’art. 7 del Decreto Attuativo (a decorrere dal giorno seguente a quello in cui il meccanismo è messo a disposizione o avviato oppure dal giorno seguente a quello in cui viene fornita assistenza o consulenza per la sua attuazione).

[12] La circolare n. 2/2021 precisa che: i) non trova applicazione la sanzione accessoria di cui all’art. 12, comma 4, del D.lgs. n. 471/1997 (“in caso di recidiva nelle violazioni previste dall’articolo 10, l’autore delle medesime è interdetto dalle cariche di amministratore della banca, società o ente per un periodo da tre a sei mesi”); (ii) trova applicazione il cumulo giuridico di cui all’art. 12, comma 1, del D.lgs. n. 472/1997.

[13] Si rammenta che tale hallmark è soggetto al criterio del vantaggio principale.

[14] Nello specifico, l’hallmark A.2) riguarda “un meccanismo in cui l’intermediario è autorizzato a ricevere una commissione (o un interesse e una remunerazione per i costi finanziari e altre spese) per il meccanismo e tale commissione è fissata in riferimento:

a) all’entità del vantaggio fiscale derivante dal meccanismo; oppure

b) al fatto che dal meccanismo sia effettivamente derivato un vantaggio fiscale. Ciò includerebbe l’obbligo per l’intermediario di rimborsare parzialmente o totalmente le commissioni se il vantaggio fiscale previsto derivante dal meccanismo non è stato in parte o del tutto conseguito”. Anche l’hallmark A.2) è soggetto al criterio del vantaggio principale.

[15] L’hallmark A.3) è soggetto al criterio del vantaggio principale. Secondo quanto dispone l’art. 8, comma 1, del D.M. 17 novembre 2020, non rientra in tale hallmark il meccanismo “finalizzato alla fruizione di un singolo regime fiscale di agevolazione previsto dall’ordinamento dello Stato e al ricorrere delle condizioni previste dalla disposizione di agevolazione”. Sul punto, la circolare n. 2/2021 precisa che tale esimente trova applicazione a condizione che il meccanismo rispetti i limiti e le condizioni previste dalle pertinenti disposizioni normative, e non rientri in un più ampio schema di pianificazione fiscale aggressiva rilevante ai fini della disciplina DAC 6.

[16] L’hallmark B.1) è soggetto al criterio del vantaggio principale.

[17] Secondo la circolare n. 2/2021, il requisito dell’acquisizione di una società si ritiene integrato in caso di acquisizione del controllo ai sensi dell’art. 2359 c.c.; nello specifico, deve trattarsi di un controllo che consenta, in diritto o in fatto, un’influenza dominante sulla gestione della società acquisita, tale da rendere possibile anche l’interruzione o il cambiamento dell’attività principale.

[18] L’interruzione dell’attività principale deve essere intesa, sempre secondo la circolare n. 2/2021, “in senso sostanziale, avuto riguardo alla effettiva attività svolta dalla società, non assumendo rilievo meri aspetti formali come, ad esempio, la modifica dell’oggetto sociale non seguita da un effettivo cambiamento dell’attività”.

[19] In relazione alle plusvalenze derivanti dalla cessione di partecipazioni, l’art. 13 della Convenzione contro le doppie imposizioni stipulata tra l’Italia e il Lussemburgo attribuisce la potestà impositiva esclusivamente al Lussemburgo

[20] Per quanto concerne l’inerenza dell’onere per il bonus per la società erogante lo stesso, questa non dovrebbe essere posta in dubbio in quanto il diritto al premio dipende dal raggiungimento di determinati livelli di performance della società (che vengono indirettamente riflessi nel prezzo realizzato all’exit dal socio cedente).

[21] Anche l’hallmark B.3) è soggetto al criterio del vantaggio principale.

[22] Tale condizione ricorre, secondo la circolare n. 2/2021, qualora un’entità, nel contesto del funzionamento del meccanismo, “svolga la funzione di veicolare gli effetti economico-finanziari di operazioni poste in essere tra altre entità parti dello schema e per la quale lo svolgimento di tale funzione assume carattere prevalente rispetto ad eventuali ulteriori attività commerciali svolte”.

[23] Tale effetto di compensazione può verificarsi sia a livello di singola entità che a livello di gruppo di imprese (cfr. circolare n. 2/2021).

[24] Tale norma dispone che la base ACE deve essere ridotta dei conferimenti in denaro provenienti da soggetti diversi da quelli domiciliati in Stati “white list”; tuttavia, non è necessario effettuare indagini sulla provenienza dei conferimenti in presenza di un fondo di investimento regolamentato e localizzato in uno Stato “white list”. Di conseguenza, un fondo con le suddette caratteristiche consente di escludere l’applicazione delle disposizioni anti-elusive recate dall’art. 10 del D.M. 3 agosto 2017.

[25] Cfr. principio di diritto n. 14 del 30 novembre 2018 nonché la risposta n. 17 del 30 gennaio 2019.

[26] Cfr., per tutte, Risposta n. 242 del 5 agosto 2020.

[27] Su tale hallmark, cfr. oltre, in maggior dettaglio, con riferimento alla struttura di investimento caratterizzata da finanziamenti intercompany.

[28] Cfr. art. 8, comma 4, del D.M. 17 novembre 2020; secondo tale disposizione, il valore di mercato deve essere determinato tenendo conto delle indicazioni contenute nel D.M. 14 maggio 2018 (emanato ai sensi del comma 7 dell’art. 110 TUIR). Secondo la circolare n. 2/2021, la differenza tra valore fiscale riconosciuto all’attivo oggetto di transazione negli Stati interessati rispetto al valore di mercato dello stesso deve essere significativa nel senso che deve trattarsi di differenze che in valore assoluto siano

pari almeno al 10% del valore di mercato attribuito all’attivo.

[29] Cfr. Common Reporting Standard, Commentary on Section VIII concerning Defined Terms, paragrafo 20.

[30] La definizione di impresa associata è contenuta nell’art. 2, comma 1, lett. e), del Decreto Attuativo e richiede una soglia (in termini di partecipazione al capitale o al patrimonio, di diritto di voto o agli utili) pari o superiore al 25%. L’art. 8, comma 2, del D.M. 17 novembre 2020 reca ulteriori regole ai fini della definizione di impresa associata.

[31] HallmarkC.1), lett. a), lett. b.1) e lett. b.2).

[32] Hallmark C.1), lett. c) e lett. d).

[33] Con riferimento all’estendibilità delle regole delle partnerships in generale, ai fondi costituiti sotto tale forma, si pone la seguente questione: in considerazione dell’alterità strutturale tra partners (investitori del fondo) e partnership (il fondo gestito in autonomia dalle management company), assumono rilievo i chiarimenti dell’Agenzia delle Entrate che presuppongono una “cinghia di trasmissione” tra partnerships e partners?

[34] Secondo la circolare n. 2/2021, nella diversa ipotesi in cui lo Stato della partnership assoggetti a tassazione, in capo al partner non residente, il reddito ad esso imputato per trasparenza, occorre verificare il livello di imposizione applicato (nello Stato della partnership) ai fini dell’integrazione dell’hallmark C.1), lett. b.1).

[35] Sulle società fiscalmente apolidi, cfr. O. Horr, Luxembourg implements the Mandatory Disclosure Regime (DAC 6): What will be the Impact on PrivateEquity Investments in Luxembourg? (pubblicato sul sito web della LPEA (Luxembourg Private Equity & Venture Capital Association)), ove si rileva che “State-less companies are, however, a very exotic phenomenon and should hardly ever occur in practice”.

[36] Giova rilevare che secondo le guidelines pubblicate dalle autorità fiscali inglesi a luglio 2020 – e dunque, prima delle modifiche derivanti dalla Brexit che hanno comportato, per il Regno Unito, la rilevanza del solo hallmark D) – l’hallmark C.1), lett. a), riguarda “situations where the recipient is non-resident as a result of mismatches in the tax regimes of different jurisdictions”.

[37] Il citato art. 8, comma 3, dispone espressamente che “ai fini della lettera C, punto 1, sottopunto b), sub 1), dell’Allegato 1 al decreto legislativo 30 luglio 2020, n. 100, non si considerano non soggetti ad imposta sul reddito delle società o soggetti ad una aliquota pari a zero o prossima allo zero, i destinatari dei pagamenti transfrontalieri che rientrano nei regimi di trasparenza fiscale di cui agli articoli 5, 115 e

116 del testo unico delle imposte sui redditi (…) nonché i destinatari fiscalmente residenti all’estero e assoggettati a equivalenti regimi di trasparenza fiscale nella giurisdizione di residenza, costituzione o direzione effettiva”.

[38] L’Allegato alla Direttiva DAC 6 precisa che “nel contesto dell’elemento distintivo della categoria C, paragrafo 1, la presenza delle condizioni di cui alla categoria C, paragrafo 1, lettera b), punto i) e lettere c) e d) non può di per sé costituire un motivo per concludere che un meccanismo soddisfi il criterio del vantaggio principale”.

[39] Norme, talvolta, attuative proprio di Direttive comunitarie volte a rafforzare il livello medio di protezione contro la pianificazione fiscale aggressiva, come è il caso, ad esempio, delle misure di contrasto ai disallineamenti da ibridi, attuative della Direttiva ATAD (Direttiva 2016/1164, così come modificata e integrata dalla Direttiva (UE) 2017/952.

[40] Su tali aspetti, cfr. L. Rossi, S. Massarotto, DAC6 e meccanismi transfrontalieri: spunti critici sulla Circolare dell’Agenzia delle Entrate, in dirittobancario.it, 25 febbraio 2021.

[41] Nella circolare n. 2/2021 viene proposto l’esempio n. 18 relativo ad un finanziamento back-to-back (che “replica le stesse condizioni”) in cui (i) società italiana ItaCo paga interessi alla società comunitaria controllante BCo2; (ii) BCo2 paga, a sua volta, interessi alla società comunitaria controllante BCo1, operando pertanto una compensazione tra interessi attivi (ricevuti da ItaCo) e interessi passivi (pagati a BCo1); (iii) BCo1 è una entità ibrida inversa in quanto è considerata trasparente nel suo Stato di costituzione mentre è considerata opaca nello Stato (Extra-UE) di residenza del socio ACo1. In tale ipotesi, la circolare ritiene applicabile l’hallmark C.1), lett. a).