Il presente contributo di analisi dell’ordinanza della Corte di Cassazione, 24 maggio 2021, n. 14166, segue i precedenti due già pubblicati su questa rivista a cura di Antonio Didone, Nicola de Luca e Guglielmo Ripa di Meana, disponibili al link indicato tra i contenuti correlati.

1. Premessa

Come noto, l’art. 2855 c.c. dispone che l’iscrizione di un capitale che produce interessi fa collocare nello stesso grado ipotecario gli interessi dovuti, limitatamente alle due annate anteriori e a quella in corso al giorno del pignoramento; nello stesso grado sono pure collocati gli interessi maturati dopo il compimento dell’annata in corso alla data del pignoramento, però soltanto nella misura legale.

L’Ordinanza della Cassazione n. 14166 del maggio 2021, per coerenza logica, riconduce gli interessi precedenti il pignoramento alla natura di interessi maturati, la medesima esplicitamente prevista per quelli successivi, così che, come espresso dalla pronuncia della cassazione n. 17044/14, ‘devono considerarsi assistiti dal privilegio ipotecario di cui all’art. 2855 c.c.: a) il capitale iscritto; b) gli interessi corrispettivi maturati sul capitale iscritto nell’anno in corso al momento del pignoramento e nel biennio anteriore, purché ne sia enunciata la misura; c) gli interessi legali maturati successivamente all’anno in corso e sino alla vendita del bene’.

Nella circostanza dei due mutui oggetto della pronuncia della Cassazione – per i quali il piano di rimborso risultava articolato secondo il sistema dell’ammortamento alla francese – il Fallimento aveva rilevato che i ‘tassi convenzionali, individuati nel rispetto delle condizioni contrattuali sono sostanzialmente diversi dal tasso del 6,02%, che il creditore ha indicato’. Prendendo spunto da tale rilievo, la Cassazione ha rilevato che ‘detto tipo di ammortamento comporta che una parte degli interessi posti a remunerazione del mutuo erogato divengano esigibili prima che siano maturati, per maturare in epoca successiva alla scadenza fissata per il relativo pagamento. Secondo il principio espresso negli artt. 820 (comma 3) e 821 (comma 3) cod. civ., infatti, gli interessi – quali frutti civili del capitale dato in “godimento” – “si acquistano”, e cioè maturano, “giorno per giorno, in ragione della durata del diritto”.

2. Il piano di ammortamento alla francese e la criticità sollevata dalla Cassazione

L’Ordinanza della Cassazione richiama la peculiare connotazione del piano di ammortamento alla francese nel quale è preponderante, nelle prime rate, l’imputazione degli interessi che, nelle successive, tende a decrescere, invertendo il rapporto quantitativo fra la quota capitale ed interessi corrisposto nella rata. Da tali aspetti, più intuitivamente che operativamente, si è inferito il pagamento anticipato di interessi non ancora maturati.

Tuttavia, è assodato matematicamente che, con il calcolo del TAN riferito al capitale in essere a ciascuna scadenza, l’imputazione attiene esclusivamente agli interessi maturati nel periodo e, pertanto, sul piano dei pagamenti, con il tasso impiegato, non si ravvisa alcuna corresponsione di interessi a maturazione futura.

Per poter cogliere la criticità sollevata dalla Cassazione, si ritiene occorra riportarsi, prima ancora dei pagamenti, alla pattuizione contrattuale che esprime compiutamente i termini dell’accordo sul quale viene raggiunto l’assenso delle parti, approfondendo il rilievo sollevato dal Fallimento per i due mutui, relativo a ‘tassi convenzionali, individuati nel rispetto delle condizioni contrattuali, diversi da quelli indicati dal creditore’.

I finanziamenti con piano di ammortamento alla francese (o a rata costante), come riconosciuto dalla dottrina e da una sempre più ricorrente giurisprudenza, presentano di regola una pattuizione della rata determinata in regime composto e un’imputazione delle rate corrisposte alle distinte scadenze informata al calcolo degli interessi riferiti al debito residuo.

A differenza dell’ammortamento all’italiana (o a quota capitale costante), nell’ammortamento alla francese l’assenso delle parti, interviene sull’importo della rata che, per il finanziamento convenuto, si estrinseca sostanzialmente nel valore dell’obbligazione accessoria (I = n x R – C), cioè a dire la ‘spettanza’ convenuta in corrispondenza al tasso convenzionale ex art. 1284 c.c.

Dalla matematica emerge, ineludibilmente, che con l’impiego del regime composto, si consegue un valore della rata costante maggiore di quella ottenuta impiegando il regime semplice.[1] Rimanendo invariato il capitale finanziato, la maggiorazione della rata del regime composto si riflette esclusivamente sulla spettanza pattuita. E, sempre dalla matematica, si riscontra, nella formula stessa di determinazione del valore della rata, che la maggiorazione è generata dalla ‘capitalizzazione’ di interessi, quindi dalla presenza di una componente ‘secondaria’ degli interessi che va ad implementare la spettanza pattuita.[2]

Per contro, l’ordinamento giuridico, persegue un’univoca modalità di definizione della spettanza prescrivendo, con i vincoli dettati dagli artt. 1283, 821 e 1284 c.c., il semplice rapporto proporzionale al capitale, ordinariamente espresso dal regime semplice, ma anche dal regime composto quando per gli interessi, convenendone l’immediata corresponsione periodica, non si capitalizzano e quindi esprimono il medesimo ammontare del regime semplice.Ne consegue, pertanto, che il tasso convenzionale ex art. 1284 c.c., impiegato in regime composto nella pattuizione della spettanza inclusa nella rata, intanto è consentito in quanto esprime nell’ammontare della stessa il medesimo esito del regime semplice, al quale si informa la proporzionalità dell’art. 1284 c.c.[3]. La definizione del tasso convenzionale ex art. 1284 c.c. è funzionale all’univoca determinazione della spettanza e prescinde dalle modalità e tempi convenuti nella debenza che rimane rimessa alla volontà delle parti.[4]

Quando, nella determinazione della spettanza, interviene la capitalizzazione periodica, oltre al prodursi di interessi su interessi in violazione del disposto dell’art. 1283 c.c., il tasso, impiegato viene a perdere la proporzionalità prescritta dall’art. 1284 c.c.[5]

Il principio che presiede l’impiego del tasso convenzionale ex art. 1284 c.c. risponde ad un’esigenza di trasparenza dell’obbligazione accessoria pattuita, espressa nella forma elementare del rapporto del corrispettivo dovuto al capitale finanziato. L’operatore che accede al finanziamento negozia il prezzo espresso dal tasso ex art. 1284 c.c. riportato in contratto; se detto tasso, ancor più senza assenso pattizio, viene impiegato in regime composto in luogo del regime semplice conseguendo, come si evidenzia nell’ammortamento alla francese, un’obbligazione accessoria maggiore, disattende la funzione del prezzo ex art. 1284 c.c. e, al tempo stesso, viola il disposto dell’art. 1283 c.c.[6]

Per il medesimo tasso ex art. 1284 c.c., se fosse consentito l’impiego di una metrica alternativa alla maturazione proporzionale degli interessi ‘giorno per giorno’, si perderebbe l’univocità dell’obbligazione accessoria, pregiudicando la trasparenza stessa del tasso ex art. 1284 c.c.: la metrica da impiegare per il tasso convenzionale, esprimente il corrispettivo del finanziamento, non è rimessa alla disponibilità delle parti, bensì è stabilita dall’ordinamento proprio per evitare confusioni e facili elusioni.[7]

Il divieto di anatocismo degli artt. 1283 c.c. e 120 TUB, 2° comma, nonché il tasso disposto dall’art. 1284 c.c. attengono precipuamente alla metrica adottata nella spettanza dell’obbligazione accessoria inclusa nella rata convenuta in contratto: come questa venga poi calcolata nella debenza alle varie scadenze, viene rimessa, come detto, alla volontà delle parti – regolata dalle altre condizioni, a cui fa riferimento l’art. 117 TUB, 4° comma – e rimane ininfluente per il rispetto delle menzionate prescrizioni imperative.[8]

Ciò che rileva ai fini dell’anatocismo è la metrica impiegata nella pattuizione per definire l’obbligazione accessoria: gli artt. 1283 e 1284 c.c. presidiano la pattuizione nella modalità convenuta con la quale gli interessi si generano (spettanza), non la modalità con la quale gli stessi vengono corrisposti (debenza).

Negli ammortamenti a rata costante, nel pieno rispetto del criterio proporzionale che presiede la determinazione del tasso ex art. 1284 c.c., soccorre la matematica che, impiegando il tasso ex art. 1284 c.c. in regime semplice, fornisce univocamente le corrispondenti imputazioni degli interessi e i periodici rimborsi del capitale. Tuttavia, tali valori risultano diversi e inferiori a quelli risultanti nei finanziamenti a rata costante, informati all’impiego del regime composto nella determinazione della rata pattuita.[9]

L’adozione del regime composto nella pattuizione della rata comporta la capitalizzazione degli interessi (alla stregua di uno Zero coupon) che si riflette nel valore maggiorato della spettanza; nel passaggio alla debenza alle varie scadenze, detto valore può essere, alternativamente, espresso, in un caso capitalizzando gli interessi calcolati sulla quota capitale in scadenza (modalità Zero coupon), nell’altro, adottato dagli intermediari, anticipando il pagamento, calcolando di volta in volta, ad ogni scadenza, in ragione semplice, gli interessi maturati sul debito residuo (modalità Bullet): in un caso e nell’altro, la debenza è la medesima, corrispondente al valore della spettanza inclusa nella rata maggiorata indicata in contratto.

Nell’ammortamento alla francese i riflessi giuridici che si traggono dalla formulazione contrattuale adottata dagli intermediari – nella relazione fra il tasso ex art. 1284 c.c, e il parametro di calcolo (TAN) – non possono essere lucidamente sceverati se non si comprende fino in fondo il rapporto matematico fra la spettanza stabilita nella pattuizione e quella dalla stessa dipendente (debenza), nel nesso causale che lega il regime composto della pattuizione al calcolo dell’interesse semplice sul debito residuo, che interviene nel pagamento alle distinte scadenze.

L’obbligazione accessoria pattuita nella rata, con il criterio di imputazione ordinariamente adottato (Cfr. Tav. 1.B, nota 8), nell’anticipazione del pagamento periodico della quota di spettanza inclusa nella rata – per la misura corrispondente all’arbitraria maggiorazione della stessa, – viene conseguentemente a comprimere la quota complementare di capitale a rimborso, determinando una sorta di roll over dei rimborsi che, reiterato ad ogni scadenza: i) da un lato incrementa il debito residuo medio di periodo, conseguendo un utilizzo dell’obbligazione principale sostanzialmente diverso e maggiore di quello del regime semplice ed anche di quello risultante nell’alternativo criterio di calcolo degli interessi capitalizzati e corrisposti unitamente alla quota di capitale in scadenza; ii) dall’altro, tale conseguente incremento dell’obbligazione principale media di periodo, amplifica, reiteratamente ad ogni scadenza, anche la produzione di interessi primari, sino a farli coincidere matematicamente – nel medesimo rapporto proporzionale ex art. 1284 c.c. – con il valore complessivo del monte interessi, primari e secondari, propedeuticamente determinato in regime composto nel valore della spettanza inclusa nella rata pattuita.[10]

Di tal guisa, al medesimo tasso ex art. 1284 c.c. convenuto in contratto, vengono a corrispondere diversi importi della rata e dell’obbligazione accessoria in essa inclusa, ottenuti impiegando distintamente il regime semplice e quello composto, ma solo il primo è espressivo della lievitazione lineare (proporzionale) dettata dal tasso ex art. 1284 c.c. riportato in contratto. Nella discrasia fra l’importo della rata e l’espressione del tasso ex art. 1284 c.c. riportati in contratto si configura, al tempo stesso, l’indeterminatezza di quest’ultimo, con violazione dell’art. 1284 c.c.; configurandosi altresì un’imputazione ‘a sorpresa’, rimane disatteso anche il disposto dell’art. 1195 c.c.[11].

L’elemento giuridicamente rilevante rimane celato nel rapporto causale che dalla pattuizione si riversa nei pagamenti: la produzione di interessi su interessi, ricompresa nell’obbligazione accessoria inclusa nella rata, rimane occultata in quanto derivata non dal tasso convenzionale ex art. 1284 c.c. riportato in contratto ma dall’algoritmo di calcolo impiegato nella determinazione della rata. Con un esempio elementare, per un prestito con rimborso unico a scadenza di € 1.000 al tasso annuale composto espresso dal TAN del 10% per il periodo di 4 anni, è indubbio che, con il pagamento annuale degli interessi maturati (€ 100), il tasso convenzionale ex art. 1284 c.c. rimane invariato al 10%; ma se l’obbligazione accessoria, viene prima definita nella pattuizione nel valore espresso dal tasso composto [C x (1+10%)4 – C], pari a € 464,1 e poi distribuita anticipatamente, per tale valore, nei quattro anni, il tasso convenzionale, nel valore proporzionale dettato dall’art. 1284 c.c., non è più il 10,0%, ma ascende all’11,6%. In termini assimilati, é quanto si consegue con l’impiego del regime composto nella determinazione del valore maggiorato della rata pattuita, poi distribuita anticipatamente, con l’imputazione degli interessi sul debito residuo.[12]

Non è propriamente agevole cogliere i nessi matematici che dalle variabili indipendenti fissate in contratto si riversano nelle variabili dipendenti che intervengono nei pagamenti alle distinte scadenze: la confusione si consuma nella commistione fra il tasso convenzionale dettato dall’art. 1284 c.c., impiegato in regime composto per individuare l’obbligazione accessoria pattuita e il parametro di calcolo (TAN) impiegato in regime semplice nei distinti pagamenti. Se il tasso riportato in contratto – anziché nella proporzionalità del regime semplice, espressa dal prezzo ex art. 1284 c.c. – viene impiegato in regime composto nella determinazione della rata, sortisce un’obbligazione accessoria più alta che, quale variabile indipendente, vincola le condizioni di chiusura del piano. L’obbligazione accessoria pattuita nel valore maggiorato, per essere interamente distribuita nel pagamento alle distinte scadenze, condiziona l’impiego del TAN al medesimo tasso indicato in contratto, vuoi con il calcolo degli interessi semplici sul debito residuo, vuoi con il calcolo degli interessi composti sulla quota capitale in scadenza; ma l’obbligazione accessoria, in entrambe le alternative, non può che rimanere invariata nel valore maggiorato della pattuizione, che corrisponde ad un tasso proporzionale ex art. 1284 c.c. più alto del TAN impiegato nei pagamenti.

Diviene dirimente la variabile indipendente che costituisce l’oggetto del contratto. L’operatore che accede al finanziamento con ammortamento progressivo valuta la sostenibilità della rata ma, sostanzialmente, negozia il prezzo espresso dal tasso convenzionale ex art. 1284 c.c., commisurato all’effettivo ammontare degli interessi richiesti in rapporto al capitale finanziato. Se l’obbligazione accessoria inclusa nella rata fosse determinata in regime semplice, al tasso ex art. 1284 c.c. indicato in contratto, il valore della stessa, e quello della rata, risulterebbero inferiori. Le parti – definita la spettanza in coerenza con la proporzionalità dell’art. 1284 c.c. – possono liberamente convenirne la debenza ad ogni scadenza con il calcolo riferito all’intero aggregato degli interessi maturati sul debito residuo, anziché a quello in scadenza: nella circostanza, i vincoli stessi di chiusura del piano restituirebbero l’impiego di un parametro di calcolo (TAN) diverso e più basso del tasso convenzionale espressivo dell’art. 1284 c.c.[13].

Nei giudizi relativi ai finanziamenti con ammortamento a rata costante, frequentemente si è rilevato, nei pagamenti alle distinte scadenze, l’impiego del tasso convenzionale, quale parametro di calcolo (TAN), in ragione semplice riferito al debito residuo, per dedurne il rispetto del rapporto proporzionale ex art. 1284 c.c. e l’assenza dell’anatocismo. Si è trascurato, tuttavia, la diversa formulazione della pattuizione che precede e condiziona i pagamenti: non viene colto il descritto riflesso matematico che, dalla rata maggiorata definita nella pattuizione, attraverso i vincoli di chiusura del piano, si riverbera nei pagamenti. L’impiego del medesimo tasso ex art. 1284 c.c., come parametro di calcolo (TAN) relativo al pagamento degli interessi, calcolati in ragione semplice sul debito residuo, presuppone la pattuizione dell’obbligazione accessoria determinata in regime composto che, tuttavia, non risponde alla proporzionalità del prezzo dettata dall’art. 1284 c.c. Matematicamente il TAN impiegato nei pagamenti assume la veste di variabile dipendente: al valore della rata, coerente con il tasso convenzionale informato al dettato dell’art. 1284 c.c., i vincoli di chiusura del piano esprimono un TAN nei pagamenti inferiore al tasso convenzionale, corrispondente alla spettanza definita in regime semplice. Questo nesso matematico sfugge ricorrentemente nelle sentenze che si sono occupate di finanziamenti con ammortamento a rata costante.

Nell’ammortamento alla francese, nelle modalità ordinariamente impiegate dagli intermediari, la discrasia si concretizza nella pattuizione, fra il prezzo espresso dal tasso convenzionale ex art. 1284 c.c. e l’importo della spettanza maggiorata dal regime composto, inclusa nella rata, che si riflette, per i vincoli stessi di chiusura del piano, nel valore della debenza imputata alle distinte scadenze.

Ne consegue che, ad ogni scadenza, risultano imputati importi maggiori di quelli propriamente maturati a norma del tasso convenzionale ex art. 1284 c.c., realizzando un interscambio, fra corresponsione degli interessi e rimborso del capitale, che induce una corrispondente maggiorazione dell’obbligazione principale media di periodo.[14]

Diversamente, il tasso convenzionale ex art. 1284 c.c. pattuito in contratto, nel rapporto proporzionale al capitale finanziato, viene ad esprimere una rata inferiore e, in corrispondenza, un piano di ammortamento con una minore imputazione degli interessi e un maggior rimborso periodico del capitale; gli interessi maturati vengono corrisposti solo per la quota parte di capitale in scadenza, mentre i rimanenti si cumulano, rimanendo infruttiferi, sino alla scadenza del capitale di riferimento.

In questa chiave di lettura – nella conformazione strutturale dell’ammortamento alla francese ordinariamente adottata dagli intermediari – si può ravvisare, al momento della risoluzione ex lege del fallimento, la presenza di interessi divenuti esigibili prima che siano maturati (o meglio, maggiori di quelli maturati), riconoscendo, nella determinazione della rata pattuita, l’indebito impiego del tasso ex art. 1284 c.c. in regime composto.[15]

Nella circostanza, conseguirebbe la propedeutica ricostruzione del piano di ammortamento, con il ricalcolo dell’effettivo capitale rimborsato, nonché i relativi interessi che, in conseguenza della violazione dell’art. 1284 c.c., dovrebbero essere calcolati in regime semplice al tasso legale. Per poi procedere, in rispetto del disposto dell’art. 2855 c.c., alla determinazione del capitale residuo e degli interessi corrispettivi maturati nel biennio precedente e non ancora corrisposti, assistiti dal privilegio ipotecario.

[1] Cfr.: R. Marcelli, Ammortamento alla francese: equivoci alimentati da semplicismo e pregiudizio, in Diritto della banca e del mercato finanziario, n. 3/2020

[2] L’ammontare della rata riportata in contratto cela, nella corrispondente formula di calcolo, l’inclusione di interessi secondari che pregiudicano il criterio di proporzionalità dell’art. 1284 c.c. Il fattore di attualizzazione [R x Σ1/(1 + i)n = C], impiegato nella determinazione della rata (R), non è altro che l’inverso del fattore di capitalizzazione. Questo implica che il tasso convenzionale (i), nel produrre gli interessi giorno per giorno, dopo il primo periodo, viene commisurato al montante, cioè a dire, oltre che ‘in ragione della durata del diritto’ (obbligazione principale), anche in ragione della durata degli interessi maturati nelle precedenti scadenze [(1 + i)n = (1 + i) x (1 + i) x … (1 + i), da cui: i x i x … i] che quindi, nella determinazione della rata, rispondono al criterio di capitalizzazione del regime composto; di riflesso, il valore della rata e dell’obbligazione accessoria inclusa risultano maggiorati dei corrispondenti interessi secondari. L’accessorietà degli interessi è riferita esclusivamente all’obbligazione principale; commisurare gli interessi al tasso ex art. 1284 c.c. comporta un rapporto di proporzionalità, non al montante via via maturato, bensì alla sola obbligazione principale, così come contemplato negli artt. 821 e 1284 c.c.: si vuole intendere con ciò il valore espresso dall’interesse semplice, non da quello capitalizzato.

[3] I finanziamenti di tipo Bullet, nei quali si conviene il pagamento, ad ogni scadenza intermedia, degli interessi maturati, mentre il rimborso del capitale viene effettuato in unica soluzione alla fine del periodo, si collocano nell’ambito del regime composto (il pagamento degli interessi precede il pagamento del capitale di riferimento). In tali finanziamenti, non ricorrendo alcuna capitalizzazione, non si riscontra alcun incremento della spettanza che rimane quella del regime semplice: ne viene anticipato il pagamento ma l’importo complessivo è il medesimo del regime semplice nel quale gli interessi sono corrisposti interamente alla scadenza unitamente al capitale.

[4] Cfr. R. Marcelli, Finanziamenti con piano di ammortamento: vizi palesi e vizi occulti, Dir. Banca e merc. Finanz., N. 2/2020.

[5] Nel contratto di mutuo, l’assoggettamento degli interessi pattuiti al divieto dell’art. 1283 c.c, prima ancora della nuova formulazione dell’art. 120 TUB, risulta ricorrentemente espresso da giurisprudenza e dottrina (Cfr. Cass. 29.11.1971, n. 3479, in Giust. Civ., 1972, I, 518; Cass. n. 3500/86; Cass. n. 17813/02; Cass. 20 febbraio 2003, n.2593, in Foro it., 2003, I, 1774; Cass., 16 aprile 2003, n. 6022; Cass. 25.2.2004, n.3805, in Foro it., 2004, I, 1765;Cass. n. 11097/04 Cass., 27 ottobre 2005, n. 20904; Cass., 26 maggio 2016, n. 10941;Cass. 11 gennaio 2013, n. 603; C. Colombo, L’anatocismo, Giuffré, 2007, pag. 79; V. Farina, Recenti orientamenti in tema di anatocismo, Rassegna di diritto civile, n. 4/91; D. Sinesio, Il recente dibattito sull’anatocismo nel conto corrente bancario: profili problematici, in Dir. E giur. 2000. A.A. Dolmetta, A. Perrone, Risarcimento dei danni da inadempimento di obbligazioni di interessi e anatocismo, Banca, Borsa e Titoli di Credito, fasc. 4, 1999, pag. 408; Nigro, L’anatocismo nei rapporti bancari, una storia infinita? in Dir. Banca e merc. Fin.,2001, 269 ss.; Le Obbligazioni pecuniariedi Guida, Tommaso dalla Massara, De Poli, Dalla Paola e Materia, Milano, 2012, pag. 531; Pandolfini, Gli interessi pecuniari, Roma 2016, p. 154 s.; R. Marcelli, Ammortamento alla francese. Equivoci alimentati da semplicismo e pregiudizio, Dir. Banca e merc. Finanz., N. 3/2020).

A. Didone, nel commentare l’Ordinanza della Cassazione in esame, richiama anche il recente arresto della Cassazione n. 18275/2021, secondo cui: ‘con l’entrata in vigore del d.lgs. 1 settembre 1993, n. 385 (cosiddetto t.u.b.), secondo il quale qualsiasi ente bancario può esercitare operazioni di credito fondiario la cui provvista non è più fornita attraverso il sistema delle cartelle fondiarie, la struttura di tale forma di finanziamento ha perso quelle peculiarità nelle quali risiedevano le ragioni della sottrazione al divieto di anatocismo di cui all’art. 1283 cod. civ., rinvenibile nel carattere pubblicistico dell’attività svolta dai soggetti finanziatori (essenzialmente istituti di diritto pubblico) e nella stretta connessione tra operazioni di impiego e operazioni di provvista, atteso che gli interessi corrisposti dai terzi mutuatari non costituivano il godimento di un capitale fornito dalla banca, ma il mezzo per consentire alla stessa di far fronte all’eguale importo di interessi passivi dovuto ai portatori delle cartelle fondiarie (i quali, acquistandole, andavano a costituire la provvista per l’erogazione dei mutui)’ (A. Didone, Ammortamento alla francese e “anatocismo secondario”, luglio 2021, dirittobancario.it)

[6] Già nel ‘92 Nigro riconduceva l’anatocismo all’interno della tematica della trasparenza della pattuizione in ‘La legge sulla trasparenza delle operazioni e dei servizi bancari e finanziari: note introduttive’, in Dir. Banc., 1992, I, p.421).

[7] Osserva O.T Scozzafava: Nel linguaggio degli operatori giuridici e della legge, dunque, gli interessi individuano prima di tutto una tecnica di quantificazione di una prestazione e, poi, anche determinati frutti civili, creando così una tale confusione, che la problematica degli interessi è sempre stata una delle più intricate della scienza civilistica. La confusione è accresciuta dal fatto che le norme alcune volte richiamano il termine interessi, per individuare e dettare regole destinate ad incidere sul corrispettivo che il creditore ritrae dai contratti di credito (frutti civili), altre volte, invece, le norme, nel richiamare il termine interessi, individuano e dettano le regole destinate ad incidere su meccanismo di quantificazione di una prestazione. Orbene, in questa seconda categoria di norme va annoverato l’art. 1283 del codice civile, dal momento che in sua assenza ed in mancanza di un’apposita convenzione tra i privati, la modalità di quantificazione che viene individuata con il termine interessi, diventerebbe un meccanismo incontrollabile.’ (O.T. Scozzafava, L’anatocismo e la Cassazione: così è se vi pare, I contratti, N. 3/2005).

[8] Le prescrizioni degli artt. 821, 1284, 1283 c.c. e il divieto posto dall’art. 120 TUB, 2° comma, investono, in via esaustiva, la pattuizione dell’obbligazione principale e accessoria nel rapporto espresso univocamente dal prezzo ex art. 1284 c.c. convenuto in contratto.Le imputazioni a rimborso del capitale e pagamento degli interessi seguono la pattuizione, non la precedono. Ne consegue che il rispetto dei presidi normativi va accertato nei termini della pattuizione (spettanza), non in quelli del pagamento (debenza). Cfr. R. Marcelli, A.G. Pastore, A. Valente, L’ammortamento a rata costante (alla francese). I plurimi risvolti di criticità, in Rivista Bancaria Minerva Bancaria, n.3/2021, pag. 123 e segg.

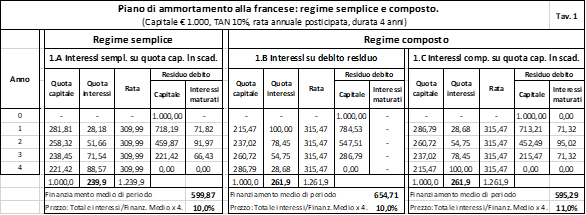

[9] Per un finanziamento a rata costante (alla francese) di € 1.000 al tasso del 10% con piano di ammortamento realizzato in quattro rate costanti annuali, si hanno gli sviluppi qui di seguito riportati, per il regime semplice (Tav. 1.A) e per il regime composto, quest’ultimo nelle due tradizionali alternative: pagamento immediato, alle distinte scadenze, degli interessi maturati sul debito residuo (Tav. 1.B) e capitalizzazione degli interessi sino alle distinte scadenze della quote capitale di riferimento (Tav. 1.C).

Per la determinazione della rata, gli intermediari impiegano ordinariamente il tasso convenzionale in regime composto, che ricomprende nell’algoritmo di calcolo la capitalizzazione degli interessi, al quale consegue un valore della rata maggiore (€ 315,47 nell’esempio) rispetto al medesimo tasso in regime semplice (€ 309,99); pertanto, il pagamento della rata fissata in contratto già ricomprende, nella spettanza inclusa, una maggiorazione riconducibile alla presenza di interessi secondari, che si riflette necessariamente, per i vincoli stessi di chiusura, nella debenza riportata nel piano di ammortamento.

Come si può agevolmente riscontrare, nell’ammortamento alla francese in regime composto (Tav. 1.B e 1.C) l’obbligazione accessoria (€ 261,9) è sempre maggiore della corrispondente obbligazione calcolata in regime semplice (Tav. 1.A) e rimane la medesimaa prescindere dalla scelta del criterio di imputazione che interviene nel pagamento della rata: con il pagamento anticipato degli interessi, calcolati sul debito residuo (Tav. 1.B), si riscontra il medesimo esito economico degli interessi capitalizzati, calcolati sulla quota capitale in scadenza (Tav. 1.C).

Con l’impiego del regime composto, nel valore dell’obbligazione accessoria inclusa nella rata indicata in contratto, si incorporano interessi secondari che alterano i termini del rapporto di proporzionalità al capitale finanziato dettato dall’art. 1284 c.c. Quali che siano i diversi criteri di imputazione adottati nella debenza prevista dal piano di ammortamento, gli stessi esprimeranno sempre la medesima obbligazione accessoria maggiorata, matematicamente la variabile indipendenti propedeuticamente definita in contratto.

Nel rispetto dei vincoli di chiusura del piano, la medesima obbligazione accessoria maggiorata viene distribuita nelle singole scadenze, in un caso capitalizzando gli interessi (Tav. 1.C), nell’altro ampliando, in un roll over dei rimborsi, l’obbligazione principale media di periodo da € 595,29 a € 654,71 (Tav. 1.B).

[10] Con l’imputazione della spettanza maggiorata dal regime composto impiegato per la determinazione della rata costante, nella dinamica sopra descritta, si realizza, ad ogni scadenza intermedia, un interscambio di interessi e capitale analogo a quello che si consegue con il roll over dei finanziamenti, quando la convenzione prevede alla scadenza il contestuale rifinanziamento, corrispondente, in parte o in tutto, al montante da corrispondere che in tal modo, senza soluzione di continuità, di fatto trascina il finanziamento, convertendo gli interessi in capitale. Con tali finanziamenti, quelli della categoria in parola condividono la peculiarità formale di pagamento degli interessi anticipati rispetto alla scadenza del capitale, tipica del finanziamento Bullet, conservando, illecitamente nella sostanza, la maggiorazione esponenziale del finanziamento Zero coupon.

[11] Su questo aspetto si qualifica la differenza dell’ammortamento alla francese, definito sulla rata, dall’ammortamento all’italiana definito sul capitale a rimborso. I diversi interessi che si riscontrano nell’ammortamento all’italiana, rispetto a quello alla francese, sono riconducibili alla diversa velocità di rimborso, ma anche al criterio di imputazione adottato che, mentre nell’ammortamento all’italiana comporta solamente l’anticipazione del pagamento dell’obbligazione accessoria, nell’importo corrispondente al tasso convenzionale in regime semplice, in quello alla francese, comporta, oltre all’anticipazione del pagamento dell’obbligazione accessoria, la sua determinazione nell’importo corrispondente al tasso convenzionale in regime composto. Si è frequentemente travisato questo aspetto affermando semplicisticamente che l’ammortamento alla francese presenta un rimborso del capitale più graduale e quindi un maggior carico di interessi. La spiegazione non appare esauriente e completa: la risultanza del confronto risulta più articolata. Se si opera nel regime semplice, l’ammortamento alla francese comporta un rimborso più rapido, quindi un finanziamento medio più basso (nell’esempio di nota 8, € 599,87 contro € 625,00 che risulterebbe nell’analogo ammortamento italiano) e un carico di interessi minore (€ 239,95 contro € 250,00 dell’ammortamento all’italiana). Nel passaggio dal regime semplice al composto, nell’usuale criterio di imputazione degli interessi calcolati sul debito residuo, nelle modalità praticate dagli intermediari creditizi, la situazione si rovescia: nell’ammortamento all’italiana l’impiego del TAN – corrispondente al tasso convenzionale del regime semplice – nel calcolo degli interessi riferiti al debito residuo, determina esclusivamente un’anticipazione del pagamento degli interessi, che lascia invariato il finanziamento medio (€ 625,00) e il carico degli interessi (250,00); nell’ammortamento alla francese, l’impiego del TAN – corrispondente al tasso convenzionale del regime composto – nel calcolo degli interessi sul debito residuo, implica, rispetto al regime semplice, un monte interessi maggiorato da € 239,95 a € 261,88 che, con il pagamento anticipato, determina un ritardo dei rimborsi, elevando il finanziamento medio da € 599,9 a € 654,71. Come si può facilmente arguire, la maggiore onerosità dell’ammortamento alla francese, rispetto a quello all’italiana è riconducibile alla maggiorazione indotta dalla lievitazione esponenziale degli interessi, già implicita nella rata che si riverbera sul rallentamento del rimborso del debito, presente nel primo ed assente nel secondo; entrambe presentano l’anticipazione nel pagamento degli interessi, ma solo l’ammortamento alla francese ingloba nei pagamenti previsti nel piano anche l’effetto esponenziale degli interessi (Cfr.: R. Marcelli, Finanziamenti con ammortamento graduale: italiano e francese, 2021 incaso.it).

[12] Con la peculiarità che nell’ammortamento alla francese il vincolo della rata costante consente di impiegare nella debenza alle distinte scadenze, un TAN in ragione semplice pari al tasso convenzionale ex art. 1284 c.c. in quanto, con il roll over dei rimborsi, l’obbligazione accessoria maggiorata viene ad essere riferita ad un’obbligazione principale parimenti maggiorata. Si conserva il medesimo rapporto, riferito tuttavia a valori maggiorati di entrambe le obbligazioni.

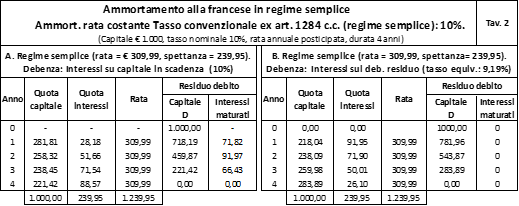

[13] Per l’esempio della precedente Tav. 1, la rata di ammortamento costante, calcolata in regime semplice, per un tasso ex art. 1284 c.c. del 10%, risulta pari a € 309,99 e la spettanza è data da: € 309,99 x 4 – 1.000 = € 239,95, cioè, come mostrato,I = C x {[n/(Ʃk(1/(1 + k x i)] – 1}.

Nella circostanza, convenendo, ulteriormente, nella debenza l’imputazione degli interessi sul debito residuo, i vincoli di chiusura del piano restituiscono un TAN operativo del 9,19% che costituisce il tasso composto, corrispondente al prezzo proporzionale ex art. 1284 c.c. del 10% convenuto per la spettanza definita in contratto. Definita la rata nell’importo del regime semplice, coerentemente con la proporzionalità dell’art. 1284 c.c., convenendo, altresì, il pagamento anticipato degli interessi maturati sul debito residuo, si passa, nella debenza, al corrispondente piano di rimborso del regime composto equivalente, che distribuisce diversamente le imputazioni al capitale e agli interessi. Il TAN del corrispondente piano di ammortamento rimane una variabile dipendente dal tasso convenzionale ex art. 1284 c.c. del 10%, definita dai vincoli di chiusura nel valore del 9,19%. D’altra parte, ciò che risulta determinante nell’assenso raccolto sulla pattuizione della rata, e quindi sull’obbligazione accessoria, è il prezzo espresso dal tasso ex art. 1284 c.c. per il quale la matematica finanziaria restituisce, in ragione semplice, la rata di € 309,99 e l’obbligazione accessoria di € 239,95. Ad un esito analogo pervengono P. Fersini, G. Olivieri, ‘Sull’anatocismo nell’ammortamento francese’, in Banche e Banchieri, N. 2/2015.

[14] Senza un’espressa previsione contrattuale, variando l’obbligazione principale media di periodo in funzione del criterio di imputazione adottato nella debenza, viene disatteso il principio, stabilito dalla Cassazione 22 maggio 2014, n. 11400, secondo il quale, nei mutui ad ammortamento, la formazione delle rate di rimborso, nella misura composita predeterminata di capitale ed interessi, attiene alle mere modalità di adempimento di due obbligazioni poste a carico del mutuatario- aventi ad oggetto l’una la restituzione della somma ricevuta in prestito e l’altra la corresponsione degli interessi per il suo godimento – che sono ontologicamente distinte e rispondono a finalità diverse; di conseguenza, il fatto che nella rata esse concorrono, allo scopo di consentire all’obbligato di adempiervi in via differita nel tempo, non è sufficiente a mutarne la natura né ad eliminarne l’autonomia.

[15] N. de Luca e G. Ripa di Meana, nel commentare l’Ordinanza in esame, rilevano anch’essi che ‘un piano di ammortamento alla francese comporta, proprio per la conformazione delle rate, che parte degli interessi che si rendono esigibili nelle singole rate matura in epoca successiva, in difformità – se non addirittura in contrasto – con il principio di formazione lineare (giornaliero) dell’interesse espresso dal codice civile in materia di maturazione dei frutti (artt. 820, comma 3, e 821, comma 3, c.c.)’ (N. de Luca e G. Ripa di Meana, ‘Mutuo alla francese: non è detto che gli interessi esigibili siano anche maturati’, luglio 2021, dirittobancrio.it). Appaiono, tuttavia, non convincenti e alquanto fuorvianti le argomentazioni riportate, con maggior dettaglio in altro documento, da N. de Luca: ‘Nel mutuo alla francese – ma anche in quello all’italiana – viene spesso pattuita l’anticipata corresponsione degli interessi rispetto alla loro maturazione (esemplare, in questo senso, il concetto di “preammortamento”): interessi che sono infatti calcolati non sul capitale in restituzione ma sul debito residuo. Questa pattuizione è invalida per contrasto non dell’art. 1283 c.c., pur se letto in combinazione con l’art. 1344 c.c. – e bene farebbero le corti e gli autori che hanno colto il problema a desistere dalla forzatura di censurare il mutuo alla francese parlando di anatocismo e di indicare nell’art. 1283 c.c. la norma violata – bensì perché è priva di causa, in quanto non può essere consentito al creditore di pretendere il pagamento di interessi “in corrispettivo” di un vantaggio della liquidità di cui il debitore non abbia ancora goduto’ (N. De Luca, Mutuo alla francese: anatocismo, indeterminatezza od altro. Di sicuro, c’è qualcosa che non va, in Banca, borsa e titoli. di credito, n.2/2021). Il calcolo degli interessi sul debito in essere – nel preammortamento come nell’ammortamento – esprime propriamente gli interessi maturati in rapporto al godimento del capitale: la proporzionalità è riferita, sia al tempo che all’importo del capitale che negli ammortamenti è flettente. E’ ovvio che, con il graduale rimborso del capitale, si riducono gli interessi maturati e, con la rata costante, viene ad essere ammortizzata una quota maggiore di capitale. La discrasia è, invece, ravvisabile nella pattuizione di una ‘spettanza’, inclusa nella rata, maggiore di quella corrispondente all’applicazione proporzionale del tasso ex art. 1284 c.c. Addivenendo ad un valore più elevato di quest’ultima, per i vincoli di chiusura del piano, nella corrispondente debenza, alle distinte scadenze risultano imputati interessi maggiori: solo in questo senso, al momento della risoluzione ex lege, risultano corrisposti interessi maggiori di quelli maturati.