1. Introduzione

Nel corso del 2018 sono state emanati una serie di documenti regolamentari da parte di diversi organismi ed autorità di vigilanza, riguardanti principi e linee guida sui principali processi di risk assessment delle banche: ICAAP, ILAAP, SREP, Recovery Plan, Stress Testing. Questi documenti sono finalizzati a fornire alle banche maggiori chiarimenti sulle modalità con cui devono essere svolti tali processi ed a promuovere la convergenza delle prassi operativetra i vari paesi allineandole verso criteri di best practice. Più precisamente mi riferisco ai seguenti documenti:

- Linee guida BCE per l’ICAAP[1]

- Linee guida BCE per l’ILAAP[2]

- Linee guida EBA per lo SREP[3]

- Principi per lo stress testing principles del Comitato di Basilea[4]

- Linee guida EBA per lo stress testing[5]

- Report EBA sul Recovery Plan[6]

Le linee guida pur non essendo formalmente direttamente vincolanti per le banche, dal momento che non costituiscono normativa primaria, rappresentano comunque un elemento prescrittivo imprescindibile. Infatti i principi e le indicazioni delle linee guidaanticipano e dettagliano gli orientamenti e le aspettative dei supervisor in merito ai contenuti e requisiti minimi dei processi regolamentari di risk assessment; e la mancata osservanza delle prescrizioni contenute nelle linee guidada parte delle banche nello sviluppo dei programmi di risk assessment, comporterà sicuramente dei rilievi da parte delle autorità di vigilanza. I contenuti di questi recenti documenti, nel loro insieme, contengono una serie di richieste e requisiti, in parte nuovi ed in parte già presenti in precedenza ma riproposti con maggiore enfasi, che aumentano significativamente il livello di complessità ed in generale l’onere di conformità dei processi ICAAP/ILAAP/Recovery Plan. I requisiti previsti dalle nuove linee guida implicano per le banche già dal 2019 alcune sfide di non poco conto, sia di tipo metodologico che operativo, con particolare riferimento alle attività di stress testing, rispetto alle quali occorrerà rivedere in modo significativo le attuali modalità con cui si svolgono i processi di risk assessment institution-wide nelle banche.

In questo lavoro mi propongo di svolgere alcune considerazioni generali che, prendendo spunto dalle recente evoluzione regolamentare richiamata, cercano di delineare delle linee di evoluzione dell’attuale risk assessment framework adottato dalle banche, che risultino da un lato in grado di dare una risposta adeguata ai nuovi stimoli regolamentari e dall’altro di fornire un percorso evolutivo concretamente praticabile dalla maggior parte delle banche nell’attuale contesto operativo e di mercato del settore. Il lavoro è organizzato nel modo seguente: nel secondo paragrafo vengono esaminati alcuni contenuti rilevanti dei vari documenti regolamentari, al fine di sottolineare le nuove richieste da parte delle autorità di vigilanza; nel terzo paragrafo provo ad evidenziare le implicazioni operative per le banche che emergono dal nuovo quadro regolamentare, relativamente alle esigenze di innovazione a livello di metodologie di analisi e processi. Chiudono il lavoro alcune considerazioni conclusive che riepilogano le linee evolutive tendenziali suggerite per i processi di risk assessment delle banche.

2. Il nuovo quadro regolamentare dei processi di risk assessment

Le linee guida BCE su ICAAP e ILAAP descrivono per entrambi i processi sette principi che le banche sono tenute ad osservare, il grado di aderenza a tali principi sarà valutato dall’autorità di vigilanza nell’ambito del processo di SREP. Sebbene le linee guida siano rivolte alle banche «significant», come generalmente accade saranno di fatto considerate un punto di riferimento dalle autorità di vigilanza nazionali anche per le banche «less significant»[7]; per cui possiamo considerarli a tutti gli effetti come dei principi di valenza generale.

Le linee guida EBA sullo SREP sono rivolte alle autorità di vigilanza e sono finalizzate a promuovere la convergenza ed il miglioramento delle pratiche di supervisione all’interno dell’Unione Europea, fornendo una serie di modifiche sulle procedure e metodologie con cui le autorità di vigilanza devono effettuare il processo di SREP, particolarmente focalizzate sul tema dello stress testing.

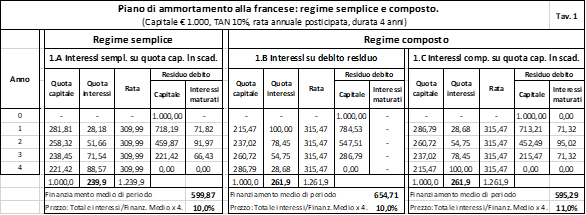

Il documento sui nuovi principi per lo stress testing del Comitato di Basilea sostituisce il precedente[8], e nasce dall’esigenza di fornire alcuni punti di riferimento per disciplinare l’ampia diversità di approcci che si è venuta a creare nell’ultimo decennio in materia di stress testing. Il documento enuclea nove principi che si applicano sia agli stress test svolti dalle istituzioni finanziari che ai supervisory stress test gestiti dalle autorità di vigilanza; e sono espressi volutamente in termini generali, a livello alto, per evitare di essere rapidamente superati dall’evoluzione metodologica e delle prassi operative. Naturalmente i principi del Comitato di Basilea hanno molti punti in comune con i contenuti sviluppati nel documento della EBA (vedi figura 1).

Le nuove linee guida BCE sullo stress testing sostituscono le precedenti[9], dalle quali riprendono in buona parte i contenuti e gli elementi essenziali, introducendo tuttavia alcune novità di rilievo. Il nuovo documento cerca di recepire le lezioni apprese dagli eventi legati alle crisi finanziarie successive al 2010, nonché l’evoluzione significativa delle prassi operative intercorse negli ultimi anni; l’obiettivo delle autorità di vigilanza è fare in modo che le istituzioni finanziarie adottino un approccio allo stress testing più evoluto e aggiornato.

Il report BCE sul Recovery Plan ha l’obiettivo di fornire una serie di indicazioni e suggerimenti di best practice, sulla base dell’esperienza maturata dall’autorità di vigilanza in tre cicli di analisi di recovery plan delle varie istituzioni finanziarie vigilate nell’ambito del SSM. Il documento contiene quattro sezioni: suggerimenti ed esempi di best practice per migliorare la rappresentazione delle recovery option e la stima dei loro effetti; avvertenze sulle modalità di calcolo e sui rischi di sovrastimare l’effettiva capacità di risanamento (Overall Recovery Capacity – ORC); indicazioni sugli indicatori di recovery; due esempi di best practice per rendere più operativi i recovery plans (Playbooks and Dry Runs).

Figura 1: Le convergenze tra i contenuti delle EBA Guidelines e BIS Principles

In tutti i documenti richiamati lo stress testing costituisce uno dei temi centrali, ed è proprio su questo processo che ruotano molti degli aspetti più sfidanti introdotti dalle nuove richieste dei supervisor. Pertanto di seguito illustrerò alcuni aspetti rilevanti contentuti nei nuovi documenti regolamentari che disciplinano lo stress testing, sulle cui implicazioni di carattere operativo argomenterò nel successivo paragrafo.

Innanzitutto l’autorità di vigilanza definisce alcuni aspetti importanti che riguardano la governance del processo di stress testing. In primo luogo viene ribadito con enfasi che gli esercizi di stress test devono essere parte integrale del risk management framework e diventare una prassi operativa regolare che supporta tutte le decisioni aziendali rilevanti; e quindi essere ricompresi in tutti i processi chiave di pianificazione della banca: business planning, capital planning, liquidity planning, strategic planning[10]. Questa prescrizione deriva dalla constatazione che troppo spesso le analisi di stress test risultano scarsamente integrate nelle reali pratiche di risk management e nei processi decisionali aziendali; risultando il più delle volte degli esercizi più formali che sostanziali, svolti più per soddisfare mere finalità di compliance regolamentare che per guidare realmente le scelte aziendali.

In particolare i risultati degli stress test devono costituire un elemento essenziale per la determinazione del risk appetite della banca. Inoltre sia le linee guida EBA che il documento del Comitato di Basilea[11] mettono bene in evidenza come la responsabilità ultima dell’approvazione dei risultati degli esercizi di stress test deve essere dei vertici aziendali (top management e C.d.A.), i quali devono poter comprendere in modo chiaro e completo il grado di rischio complessivo della banca e le sue vulnerabilità. I vertici aziendali, così come le funzioni aziendali indipendenti (di business e di internal audit), devono fare challenging sui risultati degli stress test, nonchè sulle principali ipotesi sottostanti, sui modelli, sulla scelta degli scenari e la loro severity[12]. Un analogo challenging dovrà essere svolto anche dai supervisor, che a tal fine utilizzeranno come elemento di confronto anche i risultati dei supervisory stress test[13].

Riguardo alla portata ed al livello di copertura degli stress test «institution-wide», questi devono fornire una rappresentazione olistica e prospettica (forward looking) dei rischi a cui è esposta la banca, a livello di entità legale, così come di intero gruppo bancario. Gli stress test devono considerare tutti i fattori di rischi rilevanti a cui la banca può essere esposta, di Pillar 1 e di Pillar 2, rischi di tipo sistemico ed idiosincratico. Le banche dovranno considerare anche quei rischi che risultano di difficile quantificazione per la mancanza di dati o metodologie di misurazione consolidate (ad es. rischio strategico e reputazionale); definendo adeguate metodologie per la loro quantificazione e misurazioni coerenti e confrontabili con le ipotesi adottate[14].

Inoltre è previsto che nello sviluppo degli stress test le banche debbano considerare molti scenari avversi e non uno solo, in modo da poter riflettere diverse possibili combinazioni dei fattori di rischio e diversi gradi di severity; ipotizzando anche perdite associate ad eventi rari ma plausibili. A tal fine non ci si deve basare solo su scenari storici, ma si possono considerare anche scenari ipotetici. La puntualizzazione da parte dell’autorità di vigilanza della necessità di caratterizzare gli stress test con un’elevata severity, deriva dalla sua constatazione di come troppo spesso siano stati adottati scenari poco severi, che finiscono per generare un “falso senso di sicurezza”[15].

Gli scenari adottati dovrebbero poi essere corredati da una narrazione qualitativa ben definita che li descriva in modo coerente. L’idea è che la rappresentazione delle ipotesi dello scenario non debba consistere solo in un mero elenco di parametri di stress, ma debba prevedere una sorta di “racconto” che spieghi in modo logicamente sequenziale e leghi coerentemente tra di loro le dinamiche ipotizzate tra le variabili considerate, nonchè i possibili effetti di non linearità e di retroazione tra i fattori di rischio. Anche sullo sviluppo della narrazione a corredo dello stress test il coinvolgimento dei vertici aziendali è considerato fondamentale[16].

Nello sviluppo degli esercizi di stress test le banche potranno fare ricorso a benchmark e dati esterni, supervisory guidance, qualitative expert judgement ed anche approcci di tipo simulativo (per es. Monte Carlo simulation)[17].

Un aspetto su cui le linee guida EBA insistono particolarmente è l’analisi della sostenibilità del business model in condizioni avverse, sia in ottica RAF che, soprattutto, in ottica SREP, considerando che la valutazione del business model costituisce la prima della quattro aree di valutazione della banca da parte del supervisor nell’ambito dello SREP. La parola business model infatti è citata 24 volte nelle linee guida EBA sullo stress test e 25 nelle linee guida EBA sullo SREP. Infatti i risultati dello stress test sono la base di partenza per stimare il rischio di non-viability della banca e quindi la SREP Capital Demand. Pertanto anche le linee guida pongono spesso l’attenzione sulla necessità di valutare la business model viability attraverso gli stress test (ed i reverse stress test); identificando le condizioni di vulnerabilità, in cui il business model diventa “non-viable”. Inoltre all’interno delle linee guida l’analisi del business model è rilevante per determinare:

- I fattori di rischio da considerare nello stress test.

- I peer’s da considerare per stimare i parametri benchmark da utilizzare nelle analisi.

- Il grado di complessità di una banca e quindi, secondo il principio di proporzionalità, il livello di sofisticazione dello stress testing framework.

Un altro aspetto rilevante delle linee guida EBA riguarda la puntualizzazione di alcune caratteristiche di cui devono essere dotati i modelli di stress testing; più in particolare questi dovrebbero essere in grado di cogliere adeguatamente[18]:

- I fenomeni di non linearità, particolarmente rilevanti negli scenari estremi[19].

- Gli effetti di retroazione degli eventi considerati (second round and feedback effects)[20], particolarmente rilevanti nelle analisi di medio-lungo periodo e nei fenomeni connessi a rischi operativi, reputazionali e di liquidità.

- I fenomeni di interazione e l’aumento delle correlazioni tra fattori di rischio che si verifica in condizioni di stress tra diversi fattori di rischio (inter-risk stress) e di un fattore di rischio tra diverse esposizioni (intra-risk stress).

Questi requisiti dei modelli evidenziati dal regolatore intendono mettere in evidenza il fatto che tutte le assunzioni e le proiezioni delle variabili di un modello previsionale (tassi, masse, commissioni, costi, rettifiche, fiscalità, etc.) dovrebbero avere degli effetti diretti o indiretti, immediati o traslati nel tempo, sia sul capitale che sui requisiti patrimoniali regolamentari. Per cui per poter cogliere questi aspetti, essenziali al fine di un corretto computo e verifica dell’adeguatezza patrimoniale, occorre gestire in modo unitario tutte le variabili e dimensioni rilevanti dell’analisi nell’ambito del modello previsionale.

In particolare le linee guida dedicano molta attenzione alla necessità di considerare adeguatamente negli stress test le interconnessioni tra solvency e liquidity, identificando le situazioni in cui un evento di stress sulla liquidità può impattare anche il capitale e viceversa; e quantificando gli effetti delle interrelazioni tra i due fattori di rischio in situazioni estreme[21]. Questa esigenza nasce dalla constatazione che nei casi di dissesto finanziario delle banche generalmente i due fenomeni tendono a verificarsi contemporaneamente. Tuttavia se nella realtà essi risultano fortemente interconnessi, nelle semplificazioni dei modelli adottati dalle banche spesso risultano troppo scollegati. Il tema non è solo limitato all’esigenza di mantenere una stretta coerenza tra le ipotesi degli scenari utilizzati nei modelli di stress test sul capitale (ICAAP) con quelli dei modelli sulla liquidità (ILAAP), ma anche di riuscire a cogliere quelle interdipendenze tra i due fenomeni, che, se considerati correttamente e in modo congiunto, possono generare fenomeni di non linearità ed impatti ben più elevati della somma degli effetti associati a due stress test distinti per solvency e liquidity. Ad esempio fenomeni di elevato passaggio ad NPL del portafoglio crediti possono generare oltre agli impatti di perdite a capitale anche impatti sulla liquidità connessi ai mancati rimborsi; l’abbattimento del capitale dovuto ad un qualsiasi evento potrebbe determinare un dowgrade nel rating della banca con conseguenti maggiori difficoltà di emissione e gestione della liquidità negli anni successivi; i maggiori costi del funding poi potrebbero nel tempo peggiorare gli impatti a P&L e quindi i ratios patrimoniali, etc. Le relazioni solvency-liquidity possono attivarsi da entrambe le direzioni, con effetti di retroazione e circolarità che possono innescare fenomeni di non linearità negli impatti, potenzialmente molto significativi negli scenari estremi di coda (vedi figura 2).

Figura 2: L’interconnessione tra solvency e liquidity

In buona sostanza ciò che richiede il regolatore è di gestire in modo unitario gli stress test tra i due fenomeni. Ad esempio un modo per gestire l’interconnessione liquidity-solvency sarebbe quello di considerare nell’ambito del modello di simulazione multiperiodale anche i potenziali cambiamenti del rating della banca nel tempo, in relazione all’evoluzione delle sue condizioni eonomico-patrimoniali nello scenario, e quindi a seguire anche i connessi effetti in termini di adeguamento del costo del funding e di possibilità di accedere ai mercati per corpire il proprio fabbisogno finanziario (rinnovo dei titoli in scadenza). Questa tematica pone le banche di fronte all’esigenza e alla sfida di realizzare una maggiore integrazione tra strutture operative, modelli e processi previsionali di due mondi (patrimonio e liquidità) che finora hanno proceduto in modo quasi parallelo.

Tutte le banche devono prevedere lo sviluppo in modo regolare, almeno un volta l’anno, di analisi di reverse stress testing[22]. Questo tipo di esercizio era previsto anche nelle precedenti linee guida ma ora vi è una maggiore enfasi che lo caratterizza come un elemento necessario del framework di stress testing; anche il documento del Comitato di Basilea prevede il reverse stress test[23]. Il tipico esercizio di reverse stress test richiesto dalle linee guida è quello finalizzato ad individuare una situazione di default o near-default; in cui la banca deve individuare i fattori di rischio, i livelli di perdite, nonchè gli eventi all’origine che possono determinare la situazione di dissesto. La finalità del reverse stress test è quella di aiutare a capire la vulnerabilità ed il grado di sostenibilità del business model della banca; in pratica il reverse stress test è uno strumento di challenging delle ipotesi degli scenari di stress test al fine di valutare l’adeguatezza della loro severity, tramite il confronto tra le ipotesi sottostanti il reverse stress test e quelle di altri scenari rilevanti (scenari storici, bank stress test, supervisory stress test, etc.). Il reverse stress test deve trovare applicazione nell’ambito di tutti i processi di risk assessment «institution-wide»: ICAAP, ILAAP e Recovery Plan. Per le banche lo sviluppo di esercizi di reverse stress test presenta una problematica particolareda un punto di vista tecnico e metodologico; dal momento che il numero di scenari e di combinazioni di fattori di rischio in grado di determinare una situazione di default di una banca può essere anche molto elevato, si pone la questione di come individuare lo scenario da presentare in ambito di reverse stress test tra tutti quelli che possono determinare una situazione di default.

Un altro tema di elevato impatto operativo per le banche riguarda poi la frequenza con cui occorre aggiornare le analisi di stress test. Infatti il monitoraggio sulla vulnerabilità della banca tramite stress test dovrà essere continuo. Ciò comporta un aggiornamento e una valutazione dell’adeguatezza degli scenari nel corso dell’anno, da realizzarsi, per le banche «significant», con frequenza almeno trimestrale o ogni qual volta si verifichino eventi che in qualche modo rendono superate le ipotesi alla base delle analisi precedentemente svolte e ne richiedano quindi una loro revisione (ad es. a seguito di perdite straordinarie registrate dalla banca che modificano la base di patrimoniale di partenza; crisi sul debito sovrano che portano il livello corrente dello spread oltre quello ipotizzato negli scenari avversi, etc.)[24].

Le banche dovrebbero poi anche stimare la probabilità che possano accadere gli eventi ipotizzati negli stress test e che i parametri di rischio possano assumere i valori ipotizzati[25]. A tal proposito viene introdotto il concetto di plausibility of scenario», definita come “the degree to which a scenario can be regarded as possible to materialise”[26]. Con questa definizione l’EBA intende introdurre sostanzialmente un concetto di tipo probabilistico, che risulta certamente utile e rappresenta un passo avanti rispetto alle precedenti linee guida. Infatti gli stress test in assenza di una misura che in qualche modo dia un peso ai risultati ottenuti risultano scarsamente utili: abbiamo dei risultati in termini di perdite e impatti ma non sappiamo se sia il caso o meno di preoccuparsi. In realtà il concetto di plausibility potrebbe forse essere definito meglio in termini di «probability of occurrence», in quanto la probabilità rappresenta la migliore misura quantitativa per rappresentare, ordinare e confrontare in modo univoco i risultati ottenuti nell’ambito delle attività di risk analysis.

Tuttavia anche considerando la plausibility in termini di probability of occurrence la questione non è risolta del tutto. Infatti a ben vedere se consideriamo che l’obiettivo principale degli stress test «institution-wide» è quello di determinare la viability ed il grado di fragilità finanziaria della banca (in particolar modo nel caso dei reverse stress test), occorrerebbe cominciare a ragionare in termini di «probability of breach», ovvero di stima della probabilità di mancato rispetto dei requisiti regolamentari minimi (ad es. CET1 ratio). Infatti la probabilità che si verifichi un determinato scenario, ad es. di breach regolamentare, ci da un’informazione sul grado con cui può verificarsi quello specifico insieme di ipotesi sottostanti quello scenario, ma ciò non equivale a quantificare la probabilità che la banca si trovi in una condizioni di breach, in quanto tale evento potrebbe accadere anche con altri differenti scenari avversi. Considerare un solo scenario avverso non ci consente di stimare il grado di rischio complessivo della banca, in quanto noi non possiamo sapere quale sarà il prossimo cigno nero (ovvero la combinazione di fattori di rischio che caratterizzerà la prossima crisi). A tal fine occorrerebbe considerare tutti gli scenari che potrebbero realisticamente realizzarsi in futuro e verificare in quanti di questi si determinerebbe un evento di breach; in altre parole stimare la probability of breach. In questo modo oltre ad avere dei risultati in termini di impatto sapremmo anche se sia il caso di preoccuparsi o meno, a seconda del proprio risk appetite.

La stima della probabilità di breach non dovrebbe spaventare, nè per quanto riguarda le difficoltà operative (oggi esistono teniche di analisi e applicativi accessibili per effettuare simulazioni volte a questo tipo di stime), nè in merito alle implicazioni di tipo “segnaletico” che ne risulterebbero. Infatti la stima di una probabilità di breach, che di per sè non è un risultato deterministico (del tipo 0 o 1), permetterebbe di stemperare l’enfasi associata ai risultati di uno stress test caratterizzato da un unico scenario avverso (o pochi scenari) del tipo pass or fail. In tal modo si allevierebbe la tensione nell’individuazione dello scenario, evitando il dilemma amletico tra scegliere uno scenario molto severo, i cui i risultati tuttavia non consentirebbero di superare il test; e uno scenario in cui i risultati mostrano il superamento del test, ma che rischierebbe di essere valutato dal supervisor come troppo poco severo e quindi di non rispondere alle finalità dello stress test.

Il nuovo quadro regolamentare presenta una serie di forti collegamenti tra tutti i vari processi di risk appetite e capital adequacy condotti dalla banca, che delineano l’esigenza di un’integrazione sempre più stretta fra RAS, ICAAP, ILAAP e Recovery Plan. L’obiettivo è quello di garantire un quadro di coerenza e di continuità di tutti questi processi all’interno della banca. Ad esempio il report BCE sul Recovery Plan indica chiaramente che “a bank’s recovery framework should be aligned with its overall risk management framework and with existing liquidity contingency plan or capital plan thresholds”[27]. Uno degli elementi operativi di maggiore contatto tra il Recovery Plan e gli altri processi di risk appetite e capital/liquidity adequacy naturalmente è lo stress testing framework; infatti il nuovo quadro regolamentare richiede l’applicazione di esercizi di stress test e di reverse stess test per ICAAP, ILAAP e Recovery Plan. Le banche dovrebbero considerare diversi tipi di stress test; ovvero effettuare analisi che consentano sia di individuare la vulnerabilità rispetto ad ogni singolo fattore di rischio rilevante (credito, mercato, liquidità, operativo, etc.), che analisi che considerano in modo congiunto tutti i fattori di rischio, finalizzate a determinare il grado di fragilità complessivo della banca. Tuttavia questi esercizi dovrebbero essere sviluppati in modo differenziato per le specifiche finalità per le quali sono richiesti; evitando quindi di sviluppare un unico stress test valido per tutti gli scopi. Ciò che è richiesto, in sostanza, è la possibilità di poter confrontare e far dialogare i diversi esercizi svolti; a tal fine è necessario che tutti i processi considerati si rifacciano ad un unico framework di riferimento per lo sviluppo degli stress test. Più in particolare il reverse stress test ICAAP e ILAAP costituiscono di fatto il punto di partenza per lo sviluppo degli scenari del Recovery Plan. Partendo dagli esercizi di reverse stress test ipotizzati, è possibile poi montare le azioni di recovery previste dal piano e simularne gli effetti nei vari scenari al fine di calcolare la capacità di recupero complessiva della banca.

Con particolare riferimento al Recovery Plan si evidenziano i seguenti elementi che richiedono una stretta integrazione con gli altri processi:

- Processo di governo, monitoraggio ed escalation delle situazioni di crisi

- Indicatori e Trigger

- Quantificazione degli impatti delle recovery option e della Overall Recovery Capacity – ORC

Rispetto al primo punto, in questa sede basti dire che idealmente la banca dovrebbe dotarsi di un unico processo di monitoraggio degli indicatori, early warning triggering ed escalation, che, tramite opportune calibrazioni dei livelli di soglia e di escalation, integri in un continuum il sistema di governo di RAF e Recovery Plan.

Relativamente al secondo punto, è necessario che tutti i processi di risk assessment siano caratterizzati dal ricorso ad un unico insieme di indicatori rilevanti. Gli indicatori utilizzati dovrebbero essere in grado di cogliere le vulnerabilità e le principali criticità specifiche della banca. Nel report sul Recovery Plan la BCE rileva che non tutte le banche si sono adeguate ai requisiti minimi previsti dall’EBA per gli indicatori del Recovery Plan[28]; inoltre dalla lettura del documento si evince che tra gli indicatori essenziali vanno ormai considerati anche: MREL e Assets Encumbrance. Sempre nel report sul Recovery Plan dellaBCE viene poi fatto esplicito riferimento all’opportunità di utilizzare nell’ambito del sistema di indicatori ed early warning del Recovery Plan anche elementi di tipo previsionale, quali le misure prospettiche degli indicatori derivanti da aggiornamenti delle proiezioni di piano e budget. L’utilizzo di misure prospettiche, periodicamente aggiornate, rappresenta una modalità molto efficace di monitoraggio dell’evoluzione del rischio ed attivazione tempestiva del piano di recovery, soprattutto in relazione ai tempi, non brevi, di attivazione di una serie di misure (ad esempio aumenti di capitale). Per tale ragione i valori soglia degli indicatori per l’avvio dei processi previsti dal Recovery Plan devono essere stabiliti in modo da permettere una tempestiva ed effettiva attivazione delle azioni, in funzione delle tempistiche previste dal piano. Le banche dovranno dare evidenza nel piano di come sono state calibrate le soglie degli indicatori e della loro capacità di consentire, nel momento in cui vengono toccate, tempo sufficiente per l’attivazione delle azioni; infatti secondo la BCE qualora il trigger sul CET1 sia stabilito nell’ambito del Combined Capital Buffer, l’effettiva attivazione di alcune recovery option potrebbe risultare molto limitata. Questo tipo di evidenza richiede una stretta integrazione con il sistema di simulazione previsionale di business planning della banca. Gli indicatori e le analisi previsionali costituiscono quindi un forte punto di collegamento tra Recovery Plan e RAF; in quanto il loro periodico aggiornamento contribuisce ad aggiornare di fatto anche il Recovery Plan, rendendolo un processo continuo, in linea con le indicazioni del supervisor[29].

Con riferimento al terzo punto, nel suo report la BCE evidenzia come le banche rischino spesso di sovrastimare la capacità di recupero complessiva della banca: Overall Recovery Capacity – ORC[30]. La dimostrazione della plausibilità dei valori di ORC è un elemento estremamente rilevante del Recovery Plan. La mera presentazione di un elenco di azioni di recovery con il valore dei loro impatti non sarà considerata come sufficiente e credibile dalle autorità di vigilanza. La stima degli impatti inoltre deve basarsi su ipotesi realistiche e plausibili, basate sulla propria esperienza e/o su quella di banche comparabili; le azioni di recovery devono anche essere supportate da un’adeguata argomentazione e corredate dall’illustrazione del loro razionale e condizioni di fattibilità (impedimenti, tempistiche, etc.). La stima degli impatti inoltre deve riflettere le condizioni di mercato degli scenari nei quali si ipotizza che avvengano; e quindi essere valutata sotto diverse ipotesi di stress. Nella quantificazione della ORC occorre prestare attenzione ad evitare i seguenti possibili caveat:

- Esclusività reciproca: evitare il double counting di diverse azioni basate sugli stessi presupposti; ad es. la cessione di una società del gruppo per finalità di de-risking non consente di poter contemplare anche la cartolarizzazione dei suoi portafogli di asset per reperire liquidità.

- Interdipendenza: la preventiva attivazione di un’azione può avere significative ricadute su altre azioni, non solo nel senso di abilitarle o inibirle, ma anche in merito alla quantificazione del loro impatto (sia in senso accrescitivo che diminutivo); ad es. la cancellazione dei dividendi impatta le condizioni di un aumento di capitale e l’aver già effettuato un aumento di capitale di un certo importo ha effetti sull’esito del collocamento ed il costo di un emissione di AT1.

- Capacità operativa: l’attivazione in contemporanea delle azioni previste ha un limite nelle capacità operative a disposizione della banca (personale qualificato disponibile, assorbimento delle strutture IT, etc.), la pianificazione dei tempi di realizzo deve tenere conto di tali limiti in funzione della complessità delle azioni previste.

- Effetti reputazionali: alcune azioni possono avere significative ricadute negative di carattere reputazionale che possono ridurne nel tempo la portata; tali effetti vanno considerati nella stima dell’impatto e nella valutazione della loro opportunità.

- Ricadute sul business model: occorre sempre ricordarsi che l’obiettivo dei supervisor nel valutare il Recovery Plan è quello di verificare la sua capacità di mantenere e/o ripristinare la viability della banca; pertanto nella quantificazione degli impatti occorre considerare anche gli effetti nel tempo sulla sostenibilità del modello di business della banca che si possono generare soprattutto quando vengono attivate un numero alto di azioni ad elevato impatto; ad es. cessione di società veicolo, segmenti di business, assets, etc.

- Differenze di impatto legate agli scenari: la reale fattibilità e l’impatto delle azioni previste generalmente cambiano a seconda del tipo di scenario in cui si realizzano; a tal fine vanno considerati gli effetti in diverse ipotesi di scenario (ad es. sistemico, idiosincratico) e possibilmente dare anche una prioritizzazione delle azioni a seconda dello scenario (ad es. partendo da quelle più immediate e prive di controindicazioni e proseguendo poi con quelle più difficili ed aleatorie).

- Capital vs. liquidity recovery: nel determinare gli effetti delle azioni occorre considerare le interrelazioni tra liquidità e patrimonio nel tempo; e dare anche una gerarchia di priorità nella loro esecuzione in funzione del fatto che il recovery sia finalizzato a massimizzare l’ammontare di capitale raccolto piuttosto che a minimizzare i tempi di ripristino di condizioni di liquidità.

La quantificazione della ORC non può quindi consistere in una mera somma di impatti delle diverse opzioni di recovery stimate in modo autonomo ed indipendente, in quanto il Recovery Plan deve considerare debitamente gli effetti di tutte le interconnessioni fra le diverse opzioni considerate come possibili. La valutazione delle recovery options deve quindi contemplare non solo gli effetti sul patrimonio, ma anche quelli su liquidità, redditività e le ripercussioni di tipo operativo. Per cui è evidente il collegamento tra Recovery Plan e stress testing framework. Per stimare adeguatamente la ORC dunque è indispensabile effettuare analisi what-if, tramite simulazioni di tipo previsionale, con modalità del tutto analoghe a quelle utilizzate in ambito RAS/ICAAP/ILAAP, attraverso le quali è possibile determinare congiuntamente tutti gli effetti dell’esecuzione delle varie azioni di recovery nella loro sequenza temporale. Un corretto calcolo della ORC in ottica multiperiodale, che tenga conto in modo accurato di tutte le interconnessioni ed interdipendenze nel tempo tra le diverse azioni, nonché degli effetti di retroazione tra tutte le variabili in gioco (conto economico, stato patrimoniale, patrimonio di vigilanza, liquidità), può quindi avvenire solo tramite una simulazione complessiva da business planning delle operazioni nelle condizioni di scenario ipotizzate.

Ricapitolando, le prescrizioni derivanti dal nuovo quadro regolamentare delineato prevedono: un maggior ricorso agli stress test e lo sviluppo di reverse stress test; il loro aggiornamento con una maggiore frequenza nel corso dell’anno; lo sviluppo di una molteplicità di scenari con severity crescenti in ogni stress test; una maggiore sofisticazione dei modelli per cogliere alcuni aspetti rilevanti e gli impatti dei fattori di rischio di difficile quantificazione; la stima di probabilità da poter associare agli scenari e/o agli eventi rilevanti; uno stretto allineamento tra tutti processi di risk assessment a livello di assunzioni, risultati, metodologie e modelli di analisi. Tutto ciò pone le banche di fronte ad una serie di sfide operative che implicano un’evoluzione di tipo metodologico e organizzativo, tesa ad efficientare l’intero processo di stress testing.

Vale la pena precisare che questo tipo di esigenze si pone per tutte le banche, sebbene con intensità diversa. Infatti nonostante tutte le linee guida citate e anche dal documento il Comitato di Basilea prevedano esplicitamente l’applicazione del principio di «proporzionalità»[31], in base al quale il livello di sofisticazione degli stress test e di aderenza alle guidelines si applica proporzionalmente alle dimensioni, alla complessità organizzativa e del business model della banca, i principi regolamentari espressi e le richieste di fondo sono da intendersi validi in via generale per tutte le banche. Naturalmente per le banche «less significant» è previsto un minor onere nell’implementazione dello stress testing framework e delle linee guida; che significa che potranno adottare sistemi di stress testing caratterizzati da metodologie meno sofisticate, un livello minore di analiticità e di dettagli, minore frequenza degli esercizi, infrastrutture IT e modelli più leggeri. Tuttavia anche tali banche dovranno ad esempio effettuare stress test con molteplici scenari in tutti i processi di risk assessment, sviluppare analisi di reverse stress test, etc.

3. Linee Evolutive del Risk Assessment Framework

Alla luce delle esigenze che il nuovo quadro regolamentare pone, proverò a delineare di seguito alcune delle principali implicazioni di carattere operativo che ne derivano e le possibili risposte che a mio avviso le banche dovranno adottare per far evolvere il loro risk assessment framework. Infatti la quantità e la tipologia di analisi che dovranno essere effettuate, in un contesto di tempi ristretti di rilascio delle analisi e di vincoli sulla quantità di risorse che realisticamente è possibile allocare su tali processi, impone un ripensamento dell’attuale approccio al business planning e allo stress testing. In altre parole è necessaria un’evoluzione di tipo metodologico e organizzativo delle pratiche correnti, tesa ad efficientare tutti i processi di risk assessment che si basano su di un impianto di business planning, con l’obiettivo di:

- Ridurre i tempi, l’onerosità(risorse e costi) ed i rischi operativi.

- Ampliare l’utilizzo, la copertura e la capacità di analisi.

- Garantire l’effettiva aderenza dei processi di risk assessment con i requisiti regolamentari.

Tutto ciò pone alle banche una serie di sfide operative e di cambiamenti da affrontare, in relazione a: processi e assetti organizzativi; metodologia e modelli di analisi; modalità di definizione e rappresentazione del risk appetite; strumenti IT a supporto dell’intero processo.

Figura 3: Fattori di Spinta all’Evoluzione dello Stress Testing Framework

3.1 Evoluzione ed integrazione dei processi di Business Planning

Tutti i processi di risk assessment «institution-wide» ormai si basano su di un approccio di analisi di tipo prospettico (forward looking) di medio-lungo periodo; e pertanto sono costituiti tutti da un elemento core di simulazione e proiezione numerica. Lo strumento operativo comune per lo sviluppo della parte quantitativa di tutti questi processi è il business planning. Il business planning ha infatti assunto negli ultimi anni un’importanza progressivamente crescente, fino a diventare uno dei processi chiave di una banca, con risvolti estremamente importanti verso: azionisti, autorità di vigilanza, mercato. Sotto la forte spinta della regolamentazione le caratteristiche del business planning si sono sensibilmente evolute negli ultimi anni:

- Da rilevanza interna a rilevanza esterna (supervisors & mercato)

- Da breve termine (budget) a medio/lungo termine (piano industriale, ICAAP)

- Da singolo scenario (target) a scenari multipli con condizioni avverse (stress test)

L’ambito di copertura del business planning oggi spazia dai tradizionali contesti di budgeting e pianificazione strategica, a tutti i processi regolamentari per la determinazione del fabbisogno di capitale e di liquidità di una banca, fino ad alcuni importanti processi di tipo contabile. Infatti i processi che prevedono attività di business planning sono: Budget, Piano Industriale, RAF, ICAAP, ILAAP, Impairment Test, Probability Test. Tutti questi processi devono necessariamente essere fortemente integrati al fine di garantire la necessaria coerenza dei relativi risultati. Il nuovo contesto richiede dunque alle banche l’adozione di un approccio più integrato al business planning e allo stress testing, che costituiscono gli strumenti operativi essenziali per la determinazione della componente core quantitativa di: RAS; ICAAP; ILAAP e Recovery Plan. La prima risposta quindi consiste proprio nell’integrare in un unico framework tutti i processi di business planning, capital adequacy e risk appetite, che in quest’ottica possono anche essere visti come diversi aspetti di un unico grande processo operativo integrato di analisi e controllo delle dinamiche economico-patrimoniali-finanziarie della banca, di tipo prevalentemente previsionale. Ovvero diverse facce di un unico cubo, con un nucleo centrale costituito da un sistema previsionale di simulazione, che integra tutti gli aspetti di redditività, bilancio, liquidità, patrimonio. La gestione di questo processo vede più funzioni della banca interagire costantemente: pianificazione e controllo di gestione, risk management, bilancio, capital management, tesoreria e finanza.

Figura 4: l’integrazione dei processi di business planning e risk assessment

3.2 Passare da un approccio al business planning di tipo silo-based e bottom-up ad un framework integrato di tipo ERM e top-down

Prima di descrivere le linee evolutive suggerite per il sistema di business planning ed il suo connesso modello previsionale, forse è opportuno richiamare preliminarmente alcune caratteristiche essenziali che devono caratterizzare tale processo:

Visione olistica: Il sistema deve fornire una visione prospettica globale della banca, che copra in modo integrato tutte le diverse dimensioni di analisi [redditività, capital adequacy, performance risk-adjusted, liquidità] e fattori di rischio rilevanti [Pillar 1 e 2]; fornendo un quadro completo di tutti gli indicatori e i prospetti necessari.

Coerenza tra le ipotesi previsionali: deve garantire una stretta coerenza tra le dinamiche di tutte le variabili e fattori di rischio e tra le ipotesi previsionali ed i conseguenti risultati, in ottica multiperiodale e in condizioni di business as usual e stressed.

Trasparenza e comprensione: il modello deve consentire una chiara ed immediata comprensione delle connessioni tra causa ed effetto delle principali variabili, nonché la capacità di dimostrare ex-post la correttezza numerica di tutte le elaborazioni effettuate in ogni scenario simulato; ciò inevitabilmente richiede di contenere entro un numero ragionevole le variabili utilizzate nel modello (e quindi il break-down gestionale delle voci di bilancio utilizzate).

Molteplici trials di elaborazione dati: è necessario effettuare più giri di elaborazione dei dati per trovare, di raccordo con il top management, quelle combinazioni ottimali nelle proiezioni degli economics che, considerando sia le azioni manageriali/commerciali che le dinamiche attese di mercato, risultano in grado di soddisfare i vincoli operativi, regolamentari e/o di altre autorità, gli obiettivi di rendimento degli azionisti, etc.

Tempi brevi di elaborazione dati:i tempi stretti con cui è necessario aggiornare le analisi e confrontarsi con i vertici aziendali richiedono un modello caratterizzato da tempi brevi di elaborazione dati.

Processo continuo: l’attività è caratterizzata da un continuo aggiornamento e revisione del forecasting, al fine di recepire prontamente tutte le implicazioni derivanti da mutamenti nello scenario economico, nelle dinamiche aziendali di periodo trascorse (Q1, Q2, etc.), nel quadro normativo (vigilanza, fiscale, etc.); pertanto deve essere caratterizzata da processi e modalità operative snelle.

Riuscire a contemplare queste esigenze in un contesto che richiede un contenimento delle risorse dedicate in termini di costi e staffentro limiti ragionevoli, ha le seguenti implicazioni:

- Adozione di un modello integrato di enterprise risk management (ERM), ovvero sviluppo delle analisi previsionali attraverso un framework unitario di simulazione, con cui gestire simultaneamente tutti gli economics e tutti i fattori di rischio, in grado di generare tutti i prospetti essenziali (Stato Patrimoniale, Conto Economico, Patrimonio di Vigilanza, RWA, Liquidity Metrics), garantendo coerenza ed efficacia nello sviluppo di tutti gli scenari (anche estremi).

- Adozione di una impostazione di modello di tipo top-down, ovvero impostazione dell’analisi ad un livello di analiticità e disaggregazione dei dati sufficientemente alto ed aggregatoche consenta di rendere agevole la gestione e la lettura dei risultati del modello e di mettere a fuoco facilmente le relazioni tra input ed output.

- Adozione di strumenti software e soluzioni IT dedicate ed adeguate allo scopo.

L’adozione di un simile impianto tuttavia si scontra con il fatto che l’attuale modellizzazione del business planning e dello stress testing nella maggior parte delle banche si basa su di una struttura di tipo silo-based, in cui gli impatti dei diversi fattori di rischio sono determinati in modo distinto e separato, tramite diversi modelli, spesso gestiti da strutture diverse, che generano con approcci metodologici differenti output parziali che poi costituiscono l’input di altri modelli, con un’integrazione finale a valle, ad esempio tramite il cosiddetto approccio a building block (vedi figura 5). Questo tipo di struttura di modellizzazione non è il modo migliore per gestire simulazioni complesse come quelle insitution-wide multiperiodali e in condizioni di stress, in quanto rischia di non cogliere adeguatamente tutto l’insieme di interazioni ed effetti di secondo ordine che ci sono nel tempo tra le diverse variabili di conto economico, stato patrimoniale e grandezze regolamentari, e che possono essere estremamente rilevanti negli scenari di coda per valutare l’adeguatezza patrimoniale e finanziaria di una banca.

Figura 5: Esemplificazione della struttura di modellizzazione silo-based

Inoltre spesso l’architettura dei modelli satellite di stima dei fattori di rischio si basa su una struttura di dati estremamente granulare (ad es. singola esposizione, singolo cliente, etc.) che potremmo definire di tipo bottom-up. La genesi di tale impostazione generalmente risale al fatto che le strutture di risk management, che stimano tali impatti, utilizzano per le nuove finalità (di risk assessment institution-wide) i propri modelli interni, sviluppati in origine per un altro tipo finalità, ovvero quella di applicare i modelli interni e calcolare i requisiti patrimoniali regolamentari, che richiedeva necessariamente quel livello di elevata analiticità. Tuttavia rispetto alle nuove esigenze di simulazione richieste nell’ambito dei processi di risk assessment enterprise-wide l’approccio bottom-up rischia di costituire un apparato sproporzionato e inadeguato per le esigenze richiamate di business planning, con un’eccessiva frammentazione dei dati di input e della catena di calcoli, rendendo gli esercizi di stress testing estremamente lunghi e laboriosi. Questo tipo di struttura è adatta per analisi point-in-time, tuttavia la sua presunta maggiore accuratezza data dal dettaglio, perde del tutto di significato nel momento in cui si proietta l’analisi nel medio lungo periodo e si abbandona l’ipotesi di bilanci statici (come si è in grado di prevedere con esattezza le caratteristiche delle singole esposizioni della banca tra due tre anni?).

Ricapitolando il tipo di attuale architettura descritta tende ad appesantire i processi e la loro durata, inoltre non sempre è in grado di garantire il rispetto di quella necessaria coerenza tra le ipotesi previsionali e la corretta alimentazione dei modelli. Ne deriva una eccessiva durata nello sviluppo/aggiornamento delle analisi ed elevati rischi operativi, che di fatto limitano drasticamente il numero di scenari che possono essere presi in considerazione e di simulazioni e che possono essere effettuate. Come abbiamo visto invece le analisi di business planning e stress testing richiedono tempi rapidi e il ricorso a molti scenari e simulazioni.

L’adeguatezza di un modello previsionale di business planning a supporto dei processi ICAAP; RAF, ILAAP, Recovery Plan, Piano Strategico, va valutata rispetto allo scopo per cui deve essere utilizzata: da un lato occorre allargare l’ambito di copertura del modello per cogliere tutti i fenomeni e i rischi rilevanti; e dall’altro semplificare il livello di granularità delle informazioni per rendere il modello gestibile ed intellegibile all’interno della propria realtà aziendale ad un livello sufficientemente alto per cogliere i fenomeni da una giusta prospettiva che consenta quella necessaria visione di insieme delle cose. Ciò può essere ottenuto nell’ambito di un framework previsionale unitario, adottando un approccio alla modellizzazione che potremmo definire come top-down, in cui gli input del modello sono rappresentati da un livello di aggregazione dei dati che corrisponde a quello delle variabili su cui si ragiona nell’ambito del business plan, ovvero portafogli di attività che corrispondono a business unit rilevanti, come quelle adottate per finalità di segment reporting contabile o gestionale: ad es. retail, large corporate, PMI, segmentazioni geografiche, per prodotto, etc. Questo tipo di approccio permetterebbe di poter sviluppare analisi coerenti anche nel lungo periodo e di avere una visione più nitida del nesso di causalità tra ipotesi (input) e risultati (output) dell’esercizio di stress test, senza alcuna perdita di accuratezza nei risultati complessivi dell’analisi. Pertanto il modo migliore per superare le criticità evidenziate ed i principali aspetti di complessità del business planning è quello di adottare un modello di tipo Enterprise Risk Management – ERM, che integri tutti gli aspetti di rischio-redditività-liquidità-patrimonio; ed operi ad un livello di semplificazione adeguato agli obiettivi e con le modalità tipiche del business planning: ottica top-down ed accounting based (vedi figura 6).

Figura 6: Esemplificazione della struttura di modellizzazione ERM

Ricapitolando, un’architettura di business planning model di tipo ERM può essere un’altra delle risposte da dare alle esigenze poste dal nuovo quadro regolamentare e presenta i seguenti vantaggi:

- Snellire e velocizzare i processi di analisi.

- Determinare simultaneamente gli schemi di conto economico, stato patrimoniale, patrimonio di vigilanza, indicatori di performance risk-adjusted, garantendo una maggiore coerenza tra tutte le variabili ed ipotesi previsionali su un arco temporale pluriennale e in tutti gli scenari, sia in ottica business as usual che stressed.

- Gestire efficacemente anche negli scenari di coda i fenomeni di non linearità, path dependance, feed-back, cross correlation, risk integration.

- Consentire di sviluppare analisi con un maggior numero di scenari e di aggiornare con maggiore frequenza le simulazioni previsionali.

L’adozione di questo approccio al business planning e allo stress testing tuttavia comporta un significativo cambiamento nel modo di interagire delle funzioni aziendali e nella modalità di produzione delle stime prospettiche sugli impatti dei fattori di rischio. Tutto ciò richiede una stretta collaborazione tra le due principali funzioni che operano su queste attività, pianificazione e risk management; nonché processi che integrino adeguatamente il ruolo delle altre funzioni contributrici e fruitrici dei dati. Ne deriva quindi una revisione dei processi organizzativi che regolano le attività di risk assessment e business planning (vedi figura 7). Inoltre questo tipo di architettura richiede necessariamente lo sviluppo di soluzioni IT appositamente progettate per questi scopi, superando l’eccessivo frazionamento delle attività di elaborazione effettuate tramite diversi applicativi parziali e/o soluzioni artigianali (ad es. Excel spreadsheet). È infatti impensabile poter gestire efficacemente un processo integrato di questo tipo senza il supporto di adeguate applicazioni software.

Figura 7: L’integrazione del ruolo delle diverse funzioni nell’ambito di una modellizzazione ERM

3.3 Dall’analisi deterministica all’analisi stocastica

Un modo per poter gestire agevolmente l’esigenza di sviluppare una molteplicità di scenari negli stress test e rappresentare i risultati delle stime di rischio con modalità nuove e più efficaci, consiste nel ricorrere a modelli previsionali basati sull’utilizzo di processi di simulazione stocastica. Attraverso queste tecniche di analisi è possibile generare automaticamente ed in modo agevole un numero estremamente elevato di scenari previsionali e ricavare stime probabilistiche dei risultati del modello.

In estrema sintesi, questo tipo di metodologia di risk analysis si basa sullo sviluppo di una simulazione stocastica multivariata (generata con il metodo Monte Carlo) applicata ad un modello previsionale del tipo enterprise-based descritto in precedenza, per il cui tramite vengono generati migliaia di scenari previsionali casuali, in ognuno dei quali sono determinate delle proiezioni coerenti di conto economico, stato patrimoniale e regulatory capital della banca. La generazione degli scenari previsionali casuali avviene gestendo, tra gli input del modello, tutti i principali value e risk driver di una banca (impieghi, raccolta, tassi di interesse, commissioni, costi, rettifiche, risk weights, etc.) come variabili stocastiche. La qual cosa richiede la definizione di una funzione di distribuzione di probabilità per ogni variabile stocastica. I risultati finali della simulazione possono essere rappresentati da distribuzioni di probabilità per ogni variabile di output oggetto di analisi: ratios patrimoniali, patrimonio netto, CET1, utile netto, cumulata delle perdite relative a specifici fattori di rischio (capitale economico), etc. Ciò consente di ottenere delle stime di probabilità forward looking associate ad eventi particolarmente rilevanti, ad esempio: mancato rispetto dei requisiti regolamentari minimi, probabilità di default, azzeramento del capitale, CET1 ratio al di sotto di una soglia significativa, indicatori di liquidità inferiori ad una soglia predeterminata, etc. (vedi figura 8).

Di seguito riepilogo le caratteristiche generali di un modello previsionale basato sull’approccio stocastico di tipo ERM[32]:

- Variabili espresse in termini probabilistici: le variabili che racchiudono i principali elementi di incertezza sono gestite come variabili stocastiche, specificando per ognuna delle distribuzioni di probabilità e le relazioni di interdipendenza. La severity dello stress test può essere graduata regolando la parametrizzazione delle funzioni di distribuzione.

- Simulazione Monte Carlo: come metodo migliore e più rapido per gestire nell’ambito della simulazione sia il grado di severity degli scenari che la struttura probabilistica delle variabili stocastiche.

- Top-down comprehensive view: impostazione dell’analisi ad un livello sufficientemente alto da consentire di mettere a fuoco facilmente le relazioni tra input ed output, con una specificazione del modello che segue una logica accounting-regulatory-based, cioè che simula la dinamica delle principali voci di Stato Patrimoniale, Conto Economico, Patrimonio di Vigilanza e RWA.

- Modello di previsione stocastico multi-periodale: il modello deve consentire di poter elaborare scenari previsionali coerenti sulla base di tutti i principali value e risk driver di una banca, assicurare una politica di capital retention/distribution che risponda ai vincoli regolamentari; il bilanciamento di attività e passività in un contesto multi-periodale; essere dotato di regole e vincoli economici in grado di gestire correttamente le possibili condizioni di non-linearità evitando la generazione di scenari incoerenti nella simulazione[33].

Figura 8: Esemplificazione dell’approccio stocastico alla modellizzazione ERM

Di seguito si riportano a titolo puramente illustrativo due immagini con esempi di variabili espresse in termini probabilistici nell’ambito di un modello stocastico; una è relativa alla funzione di distribuzione di una variabile stocastica di input del modello (vedi figura 9), l’altra relativa alla distribuzione dei percentili dei risultati in output del modello di una variabile rilevante oggetto di analisi (vedi figura 10).

Figura 9: Esempio di funzione di distribuzione di una variabile stocastica – Loss Given Default

Fonte: value.Bank Bloomberg

Figura 10: Esempio percentili delle funzioni di distribuzione di variabili di output del processo stocastico

CET1 Ratio ROE

|

|

|

Fonte: value.Bank Bloomberg

Il ricorso ad un modello previsionale di tipo ERM con l’aggiunta del metodo simulativo stocastico presenta diversi vantaggi. Con un’unica simulazione è possibile gestire il tema della molteplicità di scenari, della plausibility degli stessi, della determinazione di situazioni near-default per il reverse stress test; ma soprattutto consente di poter ottenere risultati espressi in termini probabilistici. Questo tipo di tecniche di modellizzazioni può essere la risposta adeguata ad alcune delle prescrizioni che il nuovo quadro regolamentare pone ai processi di risk assessment, ma, a ben vedere, anche alle reali esigenze interne che una banca ha nel determinare l’effettiva valutazione del proprio grado di fragilità finanziaria rispetto a tutti i possibili scenari avversi che in futuro si possono realizzare. Attraverso questo tipo di modelli è possibile non solo ottenere una maggiore profondità di analisi dai risultati dagli stress test, ma, disponendo di risultati in termini probabilistici, anche capire se sia il caso di preoccuparsi o meno. Recentemente la letteratura specialistica tende a presentare sempre più spesso il ricorso a tecniche di simulazione stocastiche per le analisi di risk assessment, delineando una nuova linea di tendenza delle modellizzazioni basata su questo tipo di approccio[34]. Naturalmente anche l’utilizzo di questi modelli implica l’adozione di specifiche soluzioni IT dedicate.

3.4 Esigenze di Nuove Modalità di Rappresentazione del Risk Appetite

Alla luce delle considerazioni svolte è opportuno riflettere anche su un ulteriore questione relativa alle modalità di rappresentazione dei risultati delle analisi di risk assessment. C’è anche un aspetto di carattere pratico che suggerirebbe di adottare una modalità di rappresentazione dei risultati degli stress test e del risk appetite in termini di probabilità. Infatti se consideriamo la molteplicità di processi rilevanti in cui la normativa richiede analisi di stress test sviluppate in diversi momenti dell’anno (RAS, ICAAP; Recovery, Piano Strategico), l’aumento del numero di anni di previsione e di scenari da considerare con severity differenziate (baseline, adverse, severely adverse, etc.), la molteplicità degli indicatori rilevanti (CET1, T1, TCR, Leverage, MREL, etc.) e di soglie rilevanti (minimi regolamentari, target, tolerance), si vengono a generare una quantità notevole di esercizi numerici e misure di rischio da dover tenere in considerazione, il cui quadro di insieme spesso risulta di non agevole lettura, soprattutto per i non addetti ai lavori e per coloro che devono poi approvare tali risultati: i membri del C.d.A. La normativa infatti definisce chiaramente il ruolo essenziale degli organi di gestione della banca nel comprendere a pieno i livelli di rischio insiti nel business model e nei piani strategici. Ne deriva un’esigenza sempre più forte di dotarsi di un criterio per poter ordinare e confrontare i risultati derivanti da tutte queste analisi e quindi individuare delle modalità di rappresentazione del livello di rischio e di propensione al rischio, in grado di sintetizzare in modo chiaro e senza perdita di elementi rilevanti i risultati e le implicazioni di tutte le analisi svolte nei vari processi di adeguatezza patrimoniale.

Una modalità utile e innovativa per sintetizzare e rappresentare i risultati delle analisi potrebbe essere proprio quella di riportarli in forma probabilistica, ad esempio indicando la probabilità che i ratios patrimoniali chiave (CET1, Total Capital Ratio, etc.) non rispettino i livelli minimi regolamentari e/o la probabilità che alcuni KPI (ROE; RARORAC; etc.) possano raggiungere determinati valori target previsti dal piano strategico. Infatti le tradizionali analisi di stress test forniscono dei valori di ratios stressed, ma non ci dicono nulla sull’effettivo probabilità che ciò possa accadere e quindi sul rischio che si sta correndo. La probabilità di breach stimata invece potrebbe essere un ottimo modo per rappresentare il risk appetite. Infatti la probabilità costituisce una misura univoca, di chiara ed immediata comprensione (anche per non addetti ai lavori); ed la migliore misura per effettuare valutazioni di rischio-rendimento in condizioni di incertezza. Ad esempio il C.d.A. potrebbe indicare come risk appetite la probabilità di breach massima che è disposto a correre, stante la situazione economico-patrimoniale corrente, l’evoluzione prospettica attesa e l’impatto «incerto» che tutti i vari fattori di rischio possono avere nell’orizzonte temporale considerato. L’approccio stocastico al business planning descritto consentirebbe di stimare ex-ante in termini probabilistici il rispetto del livello di risk appetite desiderato espresso dal C.d.A.

Di seguito si riporta a titolo esemplificativo un possibile cruscotto di sintesi che, tramite l’utilizzo delle tecniche di simulazione stocastiche, potrebbe essere adottato per la definizione del risk appetite in termini probabilistici. Le probabilità stimate sono distinte in due tabelle, una che indica le probabilità (cumulate sull’intero orizzonte temporale considerato nell’analisi) di breach delle varie soglie minime regolamentari (con gravità crescente), ovvero uno schema di sintesi che evidenzia il rischio di sopravvivenza della banca. L’altra invece che mostra le probabilità di raggiungere gli obiettivi strategici del piano (KPI) nei diversi anni considerati, ovvero uno schema di sintesi che evidenzia il grado di plausibilità delle strategie e del business plan della banca. Anche questa evoluzione nelle modalità di rappresentazione delle misure di sintesi delle analisi di risk assessment potrebbe costituire una valida risposta alle sempre più pressanti richieste da parte dei supervisor di garantire una piena capacità di comprensione del grado di fragilità finanziaria delle banche da parte dei suoi organi di governo.

Figura 11: Esemplificazione di Risk Appetite Dashboard in Termini Probabilistici

Cumulated Probability of Breaching Regulatory Thresholds

Probability of Reaching Business Plan Targets

4. Conclusioni

Il nuovo quadro regolamentare pone per le banche diverse sfide di tipo operativo, per poterle affrontare con successo, nell’attuale contesto di mercato, è necessaria una significativa evoluzione del risk assessment framework sotto diversi aspetti: metodologie e approcci di analisi; organizzazione e processi; strumentazione IT a supporto; modalità di rappresentazione delle misure di rischio e del risk appetite. Le considerazioni svolte in questo lavoro suggeriscono alcune linee evolutive come possibili risposte alle nuove esigenze che, ricapitolando, implicano di:

- Passare da un approccio organizzativo-operativo a compartimenti stagni, in cui ogni funzione opera su un particolare pezzo del processo, ad un sistema che integri tutti i processi di risk assessment basati su un impianto operativo di business planning e stress testing; in cui le strutture di CFO e CRO, pur nel rispetto dei loro distinti ruoli, cooperino in modo strettamente integrato nello sviluppo di analisi e modelli, in modo da rendere il processo più snello, veloce ed omogeneo.

- Passare da un approccio silo-based, in cui gli impatti dei fattori di rischio sono determinati separatamente, tramite diversi modelli, con approcci metodologici differenti, ad un approccio di tipo Enterprise Risk Management con un unico modello che determina congiuntamente tutti gli elementi di rischio-redditività-liquidità-patrimonio; garantendo sempre la coerenza tra ipotesi e risultati.

- Passare dallo sviluppo di 1/2 scenari avversi una volta l’anno; alla generazione di un numero elevato di scenari e aggiornamento delle simulazioni con una maggiore frequenza nel corso dell’anno.

- Passare da modelli di business planning tradizionali di tipo deterministico, all’adozione di modelli simulativi stocastici per il business planning e lo stress testing, adottando una visione in termini probabilistici (di ipotesi e risultati).

- Passare da una rappresentazione del risk appetite in termini di ammontare massimo di capitale a rischio, a definire il risk appetite in termini di probability of breach, una misura univoca di sintesi e di immediata comprensione, ideale per effettuare valutazioni in condizioni di incertezza.

- Passare da un modelli artigianali homemade (i.e. excel spreadsheet), all’utilizzo di applicazioni IT dedicate che garantiscano accuratezza nei calcoli, velocità di elaborazione, maggiore sicurezza informatica.

Dal modo in cui le banche riusciranno ad evolvere ed innovare rapidamente i loro sistemi e processi di analisi, dipenderà la loro capacità di riuscire a soddisfare adeguatamente le nuove richieste dei supervisor e di acquisire una maggiore consapevolezza della propria rischiosità.

Bibliografia

- Basel Committee on Banking Supervision. Stress testing principles. ottobre 2018.

- Berkowitz Jeremy. A coherent framework for stress-testing. Journal of Risk. 1999.

- European Central Bank. Guide to the internal capital adequacy assessment process (ICAAP). Marzo 2018 (a).

- European Central Bank. ECB Guide to the internal liquidity adequacy assessment process (ILAAP); Marzo 2018 (b).

- EBA. Guidelines on the revised common procedures and methodologies for the supervisory review and evaluation process (SREP) and supervisory stress testing. 19 luglio 2018 (a).

- EBA. Guidelines on institution’s stress testing. 19 luglio 2018 (b).

- EBA. Report on recovery plans. luglio 2018 (c).

- EBA. Guidelines on recovery plan indicators. 6 maggio 2015.

- AIIA – Associazione Italiana Internal Auditors. Business Model Analysis and Role of Internal Audit. Aprile 2018.

- Montesi Giuseppe, Papiro Giovanni. Bank Stress Testing: A Stochastic Simulation Framework to Assess Banks’ Financial Fragility. Risks: 17 Agosto 2018.

- Guegan Dominique, Bertrand K. Hassani. Stress Testing Engineering: The Real Risk Measurement? In Future Perspectives in Risk Models and Finance. Edited by Alain Bensoussan, Dominique Guegan and Charles S. Tapiero. Cham: Springer International Publishing. 2014.

- Jacobs Michael, Parnes Dror. A Subordinated Stochastic Framework for Supervisory Stress Testing. Banking and Finance Review. 2018.

- Letizia Aldo. A stochastic approach to the measurement of interest rate risk in the banking book. SSRN 26 ottobre 2015.

- Montesi Giuseppe, Nicastro Pasquale, Papiro Giovanni. Stress Testing: Un Modello di Simulazione Stocastica e un confronto con l’esercizio EBA/BCE 2014. Bancaria: Febbraio 2015 n. 2.

- Memmel C., Sachs A., Stein I. Contagion in the stock market with stochastic loss given default. International Journal of Central Banking. 2012.

- Zedda Stefano. Banking Systems Simulation. Wiley. 2017.

[1] Cfr. European Central Bank; marzo 2018 (a).

[2] Cfr. European Central Bank; marzo 2018 (b).

[3] Cfr. EBA; 19 luglio 2018 (a).

[4] Cfr. Basel Committee on Banking Supervision; ottobre 2018.

[5] Cfr. EBA; 19 luglio 2018 (b).

[6] Cfr. EBA; luglio 2018 (c).

[7] In pratica le banche di minore dimensione e con modelli di business più semplici [categorie 3 e 4].

[8] Cfr. Basel Committee on Banking Supervision Principles; maggio 2009.

[9] CEBS Guidelines on Stress Testing (GL32); Committee of European Banking Supervisors; 26-8-2010.

[10] Linee Guida EBA per lo stress testing e Principle 3 del Comitato di Basilea.

[11] Principle 1.

[12] Linee Guida EBA per lo stress testing e Principle 8 del Comitato di Basilea.

[13] Linee Guida EBA per lo SREP 121.

[14] Principle 6 del Comitato di Basilea.

[15] Principle 4 del Comitato di Basilea.

[16] EBA 2018 (b) Par. 75, 93, 94, 97, 101.

[17] EBA 2018 (b) Par. 18. Vedi anche Principle 7 del Comitato di Basilea.

[18] Vedi EBA 2018 (b) Par. 12, 77, 78, 103, 134, 174.

[19] In alcune circostanze piccole variazioni in qualche variabile possono determinare effetti molto rilevanti sulla capital adequacy, queste condizioni di non linearità, non facilmente prevedibili a priori, sono sempre presenti nell’ambito di una realistica modellizzazione di stress testing patrimoniale, soprattutto negli scenari estremi di coda; l’attuale contesto di mercato e regolamentare inoltre tende ad ampliarne la portata, specialmente nelle situazioni estreme.

[20] Ovvero l’insieme di retroazioni ed effetti congiunti che si innescano nelle interconnesse dinamiche economiche-finanziarie-patrimoniali che collegano nel tempo le diverse variabili di conto economico, stato patrimoniale e patrimonio di vigilanza di una banca.

[21] EBA 2018 (b) Par. 19 e 64. In proposito vedi anche Principle 7 del Comitato di Basilea.

[22] Per «Reverse stress test» si intende un’analisi che parte da un evento specifico predeterminato, per determinare a ritroso le ipotesi e le condizioni di scenario sottostanti che lo determinano.

[23] Vedi EBA 2018 (b) Sezione 4.6.5 e Principle 4 del Comitato di Basilea.

[24] European Central Bank 2018 (a) Principle 7.

[25] Le linee guida EBA sullo stress testing specificano nell’ambito del reverse stress test che: institutions should:… c) assess (depending on the institution’s size as well as the nature, scale, complexity and riskiness of its business activities) the likelihood of events included in the scenarios leading to the pre-defined outcome. EBA 2018 (b) Par. 88.

[26] Le linee guida EBA sullo stress testing riportano testualmente: Plausibility of scenario means the degree to which a scenario can be regarded as likely to materialise in respect of the consistency of the relationship of that scenario with the current macroeconomic and financial variables, the support of the scenario by a coherent narrative and the backing of the scenario by probability distribution and historical experiences. Plausibility is not restricted to historical experiences, and hence expert judgements that take into account changing risk environments (e.g. observed structural breaks) and stress events that were observed in similar risk environments outside the institution’s own direct historical experience should play a key role. It is also possible to use simulative methods (e.g. Monte Carlo simulations). EBA 2018 (b) Pag. 16.

[27] Paragrafo 4.4 del Report on Recovery Plans della BCE.

[28] Le linee guida EBA (EBA Guidelines on recovery plan indicators 2015) forniscono una lista di 15 indicatori minimi da includere nel Recovery Plan. Oltre agli indicatori minimi L’EBA fornisce anche una lista di indicatori addizionali, che tuttavia è da considerarsi come esemplificativa e non esaustiva. Le banche possono anche escludere qualche indicatore della lista minima, ma in tal caso sono soggette a giustificare la non rilevanza per loro dell’indicatore e sostituirlo con un altro analogo e più pertinente al loro caso.

[29] “The ECB highlights that, under the EU legal framework, recovery planning is designed to be an ongoing process. It does not stop once the bank’s management has approved the recovery plan but requires adequate maintenance of the plan”. EBA Report on recovery plans, paragrafo 6.

[30] Infatti nell’analisi di benchmarking svolta sul 2017 la BCE riscontra che le banche complessivamente indicano una capacità di reperire in caso necessità un ammontare di CET1 pari alla dotazione media attuale (13%) e di liquidità pari a 1,5 volte il livello medio attuale di LCR. Livelli medi così elevati di recovery inducono a pensare a possibili sovrastime della ORC.

[31] Art. 73 CRD IV.

[32] Una descrizione dettagliata di queste tecniche di analisi va oltre lo scopo di questo articolo. Per una più approfondita descrizione dei modelli si simulazione stocastica applicati alle banche e l’illustrazione di alcune esemplificazioni reali del metodo, si rimanda a Montesi, Nicastro e Papiro (2015) e Montesi e Papiro (2018).

[33] Il requisito più importante di un corretto modello di simulazione stocastica è proprio quello di evitare la generazione di scenari incoerenti. Nell’ambito dei tradizionali modelli previsionali di tipo deterministico, l’attività di controllo della coerenza dei risultati della simulazione non deve necessariamente essere modellizzata, in quanto essendo lo sviluppo dell’analisi sempre direttamente osservabile in tutta la sua interezza, eventuali dinamiche incoerenti di una o più variabili possono anche essere neutralizzate in modo diretto da chi opera sul modello. Viceversa, in una simulazione stocastica questa possibilità viene a mancare, in quanto la generazione automatica di un numero elevato di scenari casuali non consente di poter intervenire ad-hoc negli specifici scenari in cui si verificano situazioni di incoerenza. Tali eventualità vanno quindi necessariamente prevenute, facendo in modo che sia il modello stesso a neutralizzare questi effetti distorsivi. Questo in pratica si traduce nel fare ipotesi precise sui meccanismi e i processi con cui certe variabili possono variare in funzione di altre e/o in funzione del tempo e/o di particolari eventi. Ciò implica esplicitare direttamente nell’ambito del modello condizioni e vincoli, in grado di assicurare un controllo della causalità attraverso il mantenimento di condizioni di coerenza in ogni scenario.

[34] Oltre ai lavori già citati si veda in proposito anche Aldo Letizia 2015; Stefano Zedda 2017;Memmel et Al. 2012; Berkowitz J. 1999; Guegan D. e Bertrand K. H. 2014; J. Michael e P. Dror 2018. Si consideri inoltre come la possibilità di ricorrere a processi di analisi stocastica comincia ad essere proposta anche in altri ambiti rispetto a quelli più tradizionali di risk management; quali ad esempio l’internal audit, in cui per l’analisi del business model della banca si suggerisce la possibilità di ricorrere anche a modelli di simulazione stocastici. Al riguardo si veda AIIA – Associazione Italiana Internal Auditors 2018.