Il presente contributo analizza il nuovo “bonus per incremento occupazionale“, l’incentivo Ires previsto dall’art. 4, comma 6, del D. Lgs. 30 dicembre 2023, n. 216, sotto forma di maggiorazione del costo del lavoro ammesso in deduzione in presenza di nuove assunzioni (c.d. maxi deduzione costo del lavoro 2024).

1. Premessa

L’articolo 4 del d.lgs. n. 216 del 2023 (“Attuazione del primo modulo di riforma delle imposte sul reddito delle persone fisiche e altre misure in tema di imposte sui redditi”, in seguito anche “il decreto”) ha introdotto, per il solo periodo d’imposta successivo a quello in corso al 31 dicembre 2023, una maggiorazione del costo del lavoro relativo alle assunzioni con contratto a tempo indeterminato effettuate nel periodo di imposta successivo a quello in corso al 31 dicembre 2023.

Questo beneficio attua la previsione dell’art. 6, comma 1, lettera b), della legge 9 agosto 2023 n. 111 (“legge delega per la riforma fiscale”), in attesa della completa attuazione della c.d. “mini Ires” e della revisione delle agevolazioni a favore degli operatori economici, che, ad oggi, non è stata ancora disciplinata dal legislatore delegato, il quale, in attuazione, appunto, del riordino del sistema degli incentivi alle imprese, ha abrogato l’incentivo alla patrimonializzazione disciplinato dall’articolo 1 del decreto-legge 6 dicembre 2011, n. 201, convertito, con modificazioni, dalla legge 22 dicembre 2011, n. 214 (c.d. “Ace”), a decorrere dal periodo di imposta successivo a quello in corso al 31 dicembre 2023.

Il beneficio introdotto dall’art. 4 del decreto (in seguito anche “maggiorazione”) è riconosciuto soltanto ai fini delle imposte sui redditi, e può essere fruito dalle imprese residenti nel territorio dello Stato (e alle stabili organizzazioni italiane di soggetti non residenti) appartenenti a qualsiasi settore economico e agli esercenti arti e professioni che determinano il reddito ai sensi dell’art. 54 del Tuir.

La maggiorazione è pari al 20 per cento (che diventa del 30 per cento, per alcune categorie di lavoratori meritevoli di tutela) da applicare al costo dell’incremento occupazionale rilevato nel periodo di imposta successivo a quello in corso al 31 dicembre 2023.

Questa deduzione del costo del personale “maggiorata” in presenza di un incremento occupazionale è riconosciuta alle condizioni previste dall’art. 4 del decreto e del relativo decreto attuativo (d.m. 25 giugno 2024 “Disposizioni attuative dell’articolo 4, comma 6, del decreto legislativo 30 dicembre 2023, n. 216 – Maggiorazione del costo del lavoro ammesso in deduzione in presenza di nuove assunzioni”, di seguito anche il “decreto attuativo”) riepilogate nei successivi paragrafi.

2. I requisiti soggettivo ed operativo

La deduzione maggiorata del costo del lavoro su nuove assunzioni con contratto a tempo indeterminato spetta i) ai soggetti di cui all’articolo 73, comma 1, lettere a), b) e c), del Tuir, nonché, relativamente alle loro stabili organizzazioni nel territorio dello Stato, ai soggetti di cui all’articolo 73, comma 1, lettera d), del Tuir, ii) alle imprese individuali, iii) alle società di persone ed equiparate ai sensi dell’articolo 5 del citato Tuir titolari di reddito d’impresa, nonché iv) agli esercenti arti e professioni, anche in forma associata, che determinano il reddito di lavoro autonomo ai sensi dell’articolo 54 del Tuir.

Pertanto, non possono fruire di questa maggiorazione i soggetti che non producono reddito d’impresa, come, ad esempio, gli imprenditori agricoli che determinano il reddito ai sensi dell’articolo 32 del Tuir ovvero coloro che svolgono attività commerciali in via occasionale (soggetti alla disciplina dei redditi diversi ai sensi dell’articolo 67 del Tuir) ovvero che non producono redditi di lavoro autonomo ex art. 54 del Tuir (come i professionisti che adottano il regime disciplinato dalla legge 23 dicembre 2014, n. 190, articolo 1, commi da 54 a 89, c.d. “Regime forfettario”).

I soggetti così giuridicamente identificati possono accedere alla maggiorazione in commento soltanto se, in termini operativi, hanno esercitato la propria attività economica o professionale nei trecentosessantacinque giorni antecedenti il primo giorno del periodo d’imposta successivo a quello in corso al 31 dicembre 2023 (ovvero, per i soggetti con periodo di imposta coincidente con l’anno solare se hanno esercitato la loro attività per tutto il periodo 2023). Restano, pertanto, escluse le imprese costituite a decorrere dal 2 gennaio 2023 con periodo d’imposta coincidente con l’anno solare. Sono esclusi da tale ambito soggettivo ed operativo le imprese in liquidazione ordinaria nonché le imprese assoggettate a liquidazione giudiziale o agli altri istituti liquidatori relativi alla “crisi di impresa” di cui al decreto legislativo del 12 gennaio 2019 n. 14. Per queste ultime la esclusione decorre dall’inizio della procedura liquidatoria.

Agli enti non commerciali residenti la maggiorazione spetta esclusivamente con riferimento alle assunzioni dei lavoratori a tempo indeterminato impiegati nell’esercizio dell’attività commerciale risultante da separata evidenza contabile. In presenza di personale utilizzato promiscuamente per le attività istituzionali è, invece, necessario identificare le ore destinate all’attività commerciale sulla base di dati e prospetti desunti dalla contabilità interna al fine di garantire che in caso di impiego promiscuo dei “fattori produttivi” il beneficio spetti nella misura prettamente inerente alle attività commerciali svolte. Ne consegue che, come indicato in relazione illustrativa al decreto attuativo, che in presenza di un utilizzo promiscuo (sia nell’attività istituzionale sia in quella commerciale) del personale assunto con contratto di lavoro subordinato a tempo indeterminato la maggiorazione spetti in proporzione al rapporto tra l’ammontare di ricavi e proventi derivante dall’attività commerciale e l’ammontare complessivo di tutti i ricavi e proventi.

Per i soggetti che svolgono, anche parzialmente, attività per le quali il relativo reddito, ai fini dell’imposta sui redditi delle persone fisiche e dell’imposta sui redditi delle società, non è determinato in modo analitico, la maggiorazione non spetta per le assunzioni dei lavoratori a tempo indeterminato esclusivamente impiegati per l’esercizio delle suddette attività (art. 3, comma 5 e art. 10, comma 5 del decreto attuativo). Questo vale ancora per chi fruisce, ad esempio, del regime “forfettario” e del regime della c.d. “Tonnage tax” di cui all’art. 155 e seguenti del Tuir.

3. Il requisito dell’incremento del numero di lavoratori con contratto di lavoro a tempo indeterminato

Dopo aver riscontrato la presenza del requisito soggettivo e di quello operativo, si passa alla verifica dell’incremento occupazionale nel periodo di imposta successivo a quello in corso al 31 dicembre 2023.

In particolare, la maggiorazione spetta per le assunzioni di lavoratori dipendenti a tempo indeterminato con contratto in essere al termine del periodo d’imposta successivo a quello in corso al 31 dicembre 2023, se il numero dei lavoratori dipendenti a tempo indeterminato alla fine del periodo d’imposta successivo a quello in corso al 31 dicembre 2023 è superiore al numero di lavoratori dipendenti con contratto a tempo indeterminato mediamente occupato nel periodo d’imposta precedente (c.d. condizione dell’“incremento occupazionale”).

Tale “incremento occupazionale”, tuttavia, non è una condizione sufficiente per far acquisire il diritto alla maggiorazione; infatti, a tal fine si richiede che tale incremento sia accompagnato, alla fine del periodo d’imposta successivo a quello in corso al 31 dicembre 2023, da un numero di lavoratori dipendenti, inclusi quelli con contratto a tempo determinato, superiore al numero degli stessi lavoratori mediamente occupati nel periodo d’imposta in corso al 31 dicembre 2023 (c.d. condizione dell’“incremento occupazionale complessivo”). È dunque necessario soddisfare entrambe le due condizioni per poter accedere alla maggiorazione; al riguardo la relazione illustrativa al decreto chiarisce che “…il beneficio spetta solo se, al termine del periodo d’imposta agevolato, l’incremento del numero dei lavoratori dipendenti a tempo indeterminato è accompagnato dall’incremento del numero complessivo dei lavoratori dipendenti. In caso contrario, l’incremento del numero dei lavoratori dipendenti a tempo indeterminato non consentirà di fruire del beneficio”.

Una specifica regola di cui tener conto nel calcolare tale incremento è stata prevista per i contratti di lavoro dipendente “ceduti” in occasione di un trasferimento di azienda o di ramo di azienda ovvero ai sensi dell’art. 1406 c.c. (art. 4, comma 3, lettera a), del decreto attuativo) [1].

Se il lavoratore dipendente fa parte dell’azienda oggetto di trasferimento prima dell’inizio del periodo di imposta agevolabile dalla maggiorazione, allora di tale contratto non si tiene conto per entrambi i soggetti dell’operazione che ha determinato il trasferimento aziendale (dante e avente causa) né per il calcolo dell’incremento occupazionale né per quello di incremento occupazionale netto. Questa regola vale se la persona il cui contratto è stato trasferito è ancora in azienda al termine del periodo di imposta successivo a quello in corso al 31 dicembre 2023; diversamente, questo trasferimento di contratto di lavoro assume rilevanza diminuendo l’incremento occupazionale del soggetto avente causa [2].

Questa regola generale subisce un’eccezione se la cessione del contratto di lavoro riguarda un soggetto assunto con contratto di lavoro a tempo indeterminato nel periodo di imposta successivo a quello in corso al 31 dicembre 2023; in tale ipotesi, infatti, questo incremento assume rilevanza, per la rispettiva durata del rapporto di lavoro, tanto per il dante causa quanto per l’avente causa (art. 4, comma 3, lettera b), del decreto attuativo).

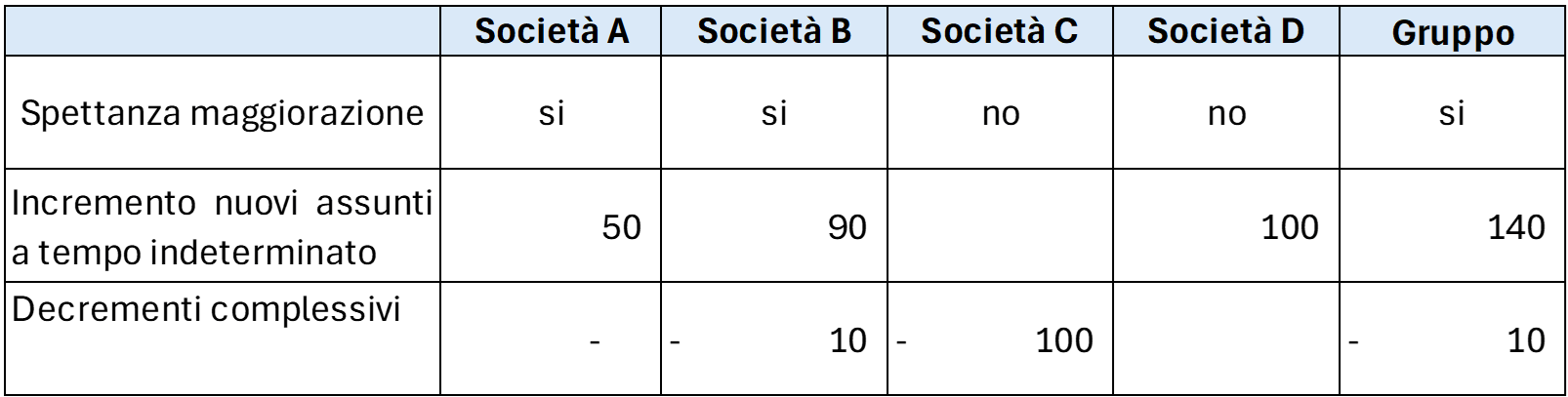

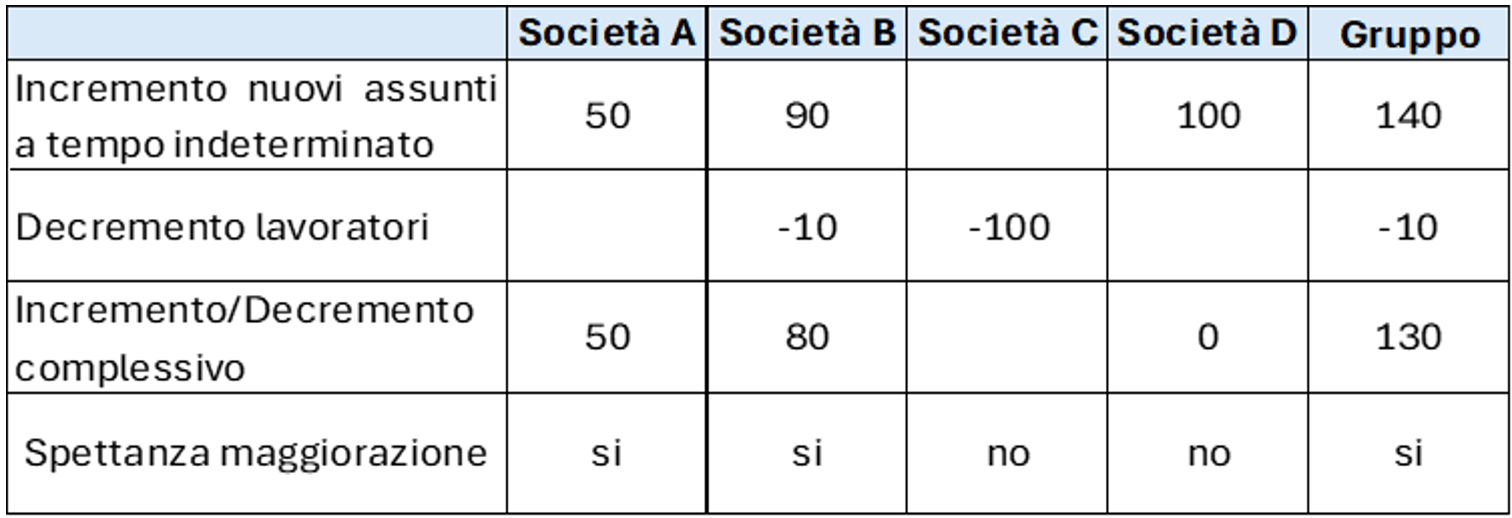

Ad esempio, leggendo la seguente tabella esemplificativa della relazione illustrativa al decreto attuativo (pagina 8) si comprende come calcolare l’incremento occupazionale complessivo a livello di gruppo.

In realtà, in tale tabella si indica come “decremento complessivo” quello che è, invece, il decremento di periodo di lavoratori, da sommare algebricamente all’incremento occupazionale. Soltanto l’incremento occupazionale ridotto di eventuali decrementi occupazionali può determinare, se i decrementi sono eccedenti rispetto all’incremento occupazionale, un decremento complessivo. Ciò premesso, per la fattispecie della Società A, con incremento occupazionale di 50 e decremento occupazionale di 0, si ritiene corretto parlare incremento occupazionale di 50, mentre per la Società B, con incremento occupazionale di 90 e decremento occupazionale di 10, si ritiene corretto parlare incremento occupazionale di 80 (in luogo di decremento complessivo di 10). A livello di gruppo, sempre nell’esempio riportato nella tabella a pagina 8 della relazione illustrativa, si ha un incremento occupazionale complessivo di gruppo pari a 130 (50 di A + 80 di B), in quanto gli incrementi di C e i decrementi di D sono ininfluenti in quanto originati da un trasferimento aziendale.

L’impresa distaccataria non tiene conto dei lavoratori dipendenti a tempo indeterminato ricevuti a titolo di distacco (c.d. “distacco-in”). L’impresa distaccante non tiene conto dei lavoratori dipendenti a tempo indeterminato, assunti nel periodo d’imposta successivo a quello in corso al 31 dicembre 2023 e distaccati all’estero, dalla data in cui è intervenuto il distacco fino al momento in cui sono cessati gli effetti dello stesso. Pertanto, valgono per la impresa distaccante i distacchi a soggetti residenti, così come avviene per l’Irap (rilevanza del lavoratore distaccato ma anche rilevanza del provento ottenuto dalla impresa distaccataria).

La maggiorazione spetta anche alle imprese utilizzatrici di lavoro somministrato a condizione che il rapporto di lavoro che intercorre tra impresa di somministrazione lavoro e il lavoratore sia disciplinato da un contratto di lavoro a tempo indeterminato.

Nel calcolare le due condizioni di accesso al regime agevolativo e rappresentate dall’incremento occupazionale e dall’incremento occupazionale complessivo, il numero dei lavoratori dipendenti con contratto a tempo indeterminato e il numero complessivo dei lavoratori dipendenti, mediamente occupati, nel periodo d’imposta in corso al 31 dicembre 2023, non occorre semplicemente sommare il numero di contratti in essere al termine del periodo di imposta in quanto è richiesta una ponderazione temporale di ogni contratto di lavoro. In particolare, per ciascun contratto di lavoro, occorre calcolare il rapporto tra il numero dei giorni di lavoro previsti contrattualmente in relazione a ciascun lavoratore dipendente e trecentosessantacinque, o trecentosessantasei se tale periodo d’imposta include il 29 febbraio. Il rapporto così ottenuto per ogni lavoratore sarà sommato ai rapporti calcolati per ogni lavoratore dipendente.

In presenza di un gruppo (“interno” o meno) [3], la maggiorazione del costo del lavoro spetta se le due citate condizioni richieste (incremento occupazionale e incremento occupazionale complessivo) sono rispettate a livello di gruppo, vale a dire considerando tutte le entità giuridiche appartenenti al gruppo come un unico soggetto economico, al fine di evitare manovre abusive finalizzate a concentrare gli incrementi occupazionali in entità del gruppo diverse da quelle interessate da decrementi occupazionali.

Sul punto, la relazione illustrativa chiarisce che, ai fini del suddetto calcolo, i dati relativi alle società a controllo congiunto o collegate devono essere considerati in proporzione rispettivamente alla percentuale di controllo e alla percentuale di partecipazione in esse detenute, così i dati occupazionali rileveranno per ciascuno dei gruppi di appartenenza solo per la propria quota di spettanza. Ne consegue che i dati relativi alle imprese collegate che contestualmente risultano essere anche imprese controllate in un altro gruppo, dovranno essere considerate soltanto nell’ambito del gruppo che ne detengono il controllo.

4. Il criterio di calcolo della maggiorazione ammessa in deduzione

Dopo aver riscontrato l’esistenza del presupposto soggettivo e dell’incremento occupazionale complessivo applicando il dato giuridico (requisito soggettivo, operatività e contratti di lavoro a tempo indeterminato identificati dalla forma contrattuale di cui all’articolo 1 del decreto legislativo 15 giugno 2015, n. 81, nonché a tutte quelle ad essa assimilabili, sulla base della disciplina giuslavoristica), l’attenzione si sposta al dato contabile, rappresentato dal costo del lavoro classificato a conto economico. Infatti, il costo del lavoro da assumere per la valorizzazione dell’incremento occupazionale è pari al minor importo tra il costo effettivamente riferibile ai lavoratori assunti con contratto di lavoro subordinato a tempo indeterminato, risultante dal conto economico ai sensi dell’art. 2425, comma 1, lettera B-9), c.c., e l’incremento che il costo complessivo del personale, classificabile nelle medesime voci di conto economico del bilancio dell’esercizio successivo a quello in corso al 31 dicembre 2023, presenta rispetto a quello relativo all’esercizio in corso al 31 dicembre 2023.

I soggetti che non adottano lo schema di conto economico ai sensi dell’articolo 2425 del codice civile (come i soggetti “Ias-adopter”) assumono le corrispondenti voci del costo del personale che, in caso di adozione di tale schema, sarebbero state classificate nelle suddette voci di cui al primo comma, lettera B), numero 9) dell’articolo 2425 c.c..

Pertanto, i soggetti Oic-adopter dovranno utilizzare gli ammontari classificati in tali aggregati della voce B-9) per determinare uno degli elementi del costo del lavoro; i soggetti Ias-adopter, invece, dovranno estrapolare dal loro conto economico le voci di costo del personale che sarebbero state classificate nei sottoconti di B-9) del conto economico richiamate dall’art. 5 del decreto attuativo [4].

In questa riclassificazione “contabile” del costo del lavoro si assume soltanto il dato contabile e non quello fiscale. Infatti, la relazione illustrativa al decreto attuativo ha sottolineato che per identificare i costi del lavoro classificati nella voce B-9) in commento, occorre dare rilevanza alle qualificazioni, classificazioni e imputazioni temporali relativi ai principi contabili adottati dall’impresa riposizionando tali valori nelle classi corrispondenti alla sopra descritta voce del conto economico.

Questo chiarimento si è reso necessario in particolare per i soggetti Ias-adopter per far comprendere che le logiche di ricostruzione del costo del lavoro ai fini della maggiorazione divergono da quelle che governano la determinazione del costo complessivo dei lavoratori con contratto a tempo indeterminato ai fini Irap. Infatti, tale divergenza emerge proprio con riferimento al trattamento di fine rapporto, che ai fini della maggiorazione viene quantificato soltanto tenendo conto di quanto classificabile alla voce B-9c) del conto economico, senza che assumano rilevanza eventuali componenti di reddito che, ai sensi del principio contabile Ias 19, sono rilevate tra gli oneri finanziari ovvero tra le altre componenti di conto economico (OCI) [5].

Nella determinazione del costo complessivo del personale occorre verificare se, nell’esercizio in corso al 31 dicembre 2023 nonché in quello successivo, si sono manifestati oneri non rappresentativi di una effettiva incrementata capacità dimensionale ovvero privi di natura certa, e provvedere ad apportare a tale costo complessivo una riduzione pari all’ammontare dei seguenti oneri:

- il costo relativo ai lavoratori dipendenti che siano oggetto di aggregazioni che importino il trasferimento di azienda o di cessione di contratto di lavoro ex art. 1406 c.c.;

- gli oneri rilevati nel conto economico in applicazione del principio contabile internazionale Ifrs 2;

- gli accantonamenti rilevati nelle voci di conto economico B-9, lettere a) ed e).

Ne consegue che gli oneri per i piani di stock options e per gli accantonamenti classificati tra i costi del personale non potranno essere conteggiati ai fini della maggiorazione, nemmeno negli esercizi in cui assumeranno valore definitivo. Infatti, né l’art. 4 del decreto né il decreto attuativo prevedono un meccanismo di monitoraggio, finalizzato alla relativa incentivazione, dei costi rilevati come stock options ovvero accantonamenti.

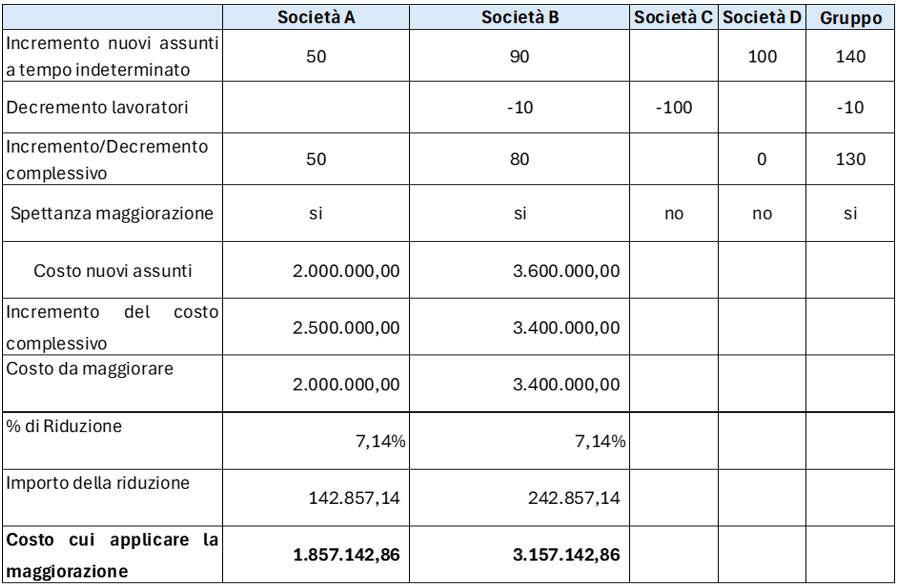

La relazione illustrativa riporta un esempio di calcolo dell’incremento occupazionale per un gruppo societario (lo stesso gruppo già commentato nella precedente tabella) per il quale, come visto, per la Società B si registravano un incremento occupazionale di 90 e un decremento di 10. Commentando quanto previsto dall’art. 5, comma 8, del decreto, l’incremento di costo per ogni società deve essere ridotto di una percentuale che si ottiene rapportando il decremento (10) sul totale degli incrementi (140 pari alla somma tra i 50 di A e i 90 di B).

Questo calcolo non sembra coerente con quanto previsto per una singola società che abbia decrementi di lavoratori che riducano gli incrementi in modo comunque da determinare un incremento occupazionale complessivo. Infatti, in tali casi, il costo da valorizzare al 20 per cento (o 30 per cento in presenza di determinate categorie lavorative) si applica sul minore tra maggior costo dei nuovi assunti e incremento del costo del personale registrato a bilancio nell’esercizio di agevolazione rispetto al precedente periodo di imposta in corso al 31 dicembre 2023, senza applicare su tale costo una riduzione che tenga conto dei decrementi occupazionali di periodo. Pertanto, non si comprende il motivo per cui all’interno del gruppo, occorra operare questa ulteriore riduzione, che mal si concilia con il principio di render il gruppo assimilato ad un unico soggetto economico.

Comunque sia, di seguito si riporta il criterio di calcolo dell’incentivo per un gruppo in cui si registrano incrementi e decrementi occupazionali.

Il costo del personale così determinato è maggiorato, ai fini della determinazione del reddito:

- di un importo pari al 20 per cento;

- di un ulteriore 10 per cento in caso di nuove assunzioni di dipendenti riconducibili a ciascuna delle categorie meritevoli di maggiore tutela, individuate nell’Allegato 1 al decreto legislativo n. 216 del 2023 [6]. Per questa categoria di dipendenti, dunque, la maggiorazione totale sarà del 30 per cento.

La maggiorazione così ottenuta sarà fruita mediante una deduzione extracontabile da indicare tra le variazioni diminutive del reddito imponibile del periodo di imposta successivo a quello in corso al 31 dicembre 2023.

Nella determinazione dell’acconto delle imposte sui redditi dovuto per il periodo d’imposta successivo a quello in corso al 31 dicembre 2023 (i.e. il 2024 per i soggetti con periodo di imposta coincidente con l’anno solare), non si tiene conto delle disposizioni dell’art. 4 d.lgs. n. 216 del 2023. Inoltre, non si tiene conto dell’incentivo consentito da tale ultimo articolo anche in sede di determinazione dell’acconto per il periodo d’imposta successivo a quello in corso al 31 dicembre 2024 (i.e. il 2025 per i soggetti con periodo di imposta coincidente con l’anno solare), in quanto si assume, quale imposta del periodo precedente, quella che si sarebbe determinata non applicando le disposizioni dell’art. 4 in commento.

Infine, si evidenzia che questa maggiorazione:

- sarà fruibile soltanto ai fini delle imposte sui redditi, e non anche ai fini dell’imposta regionale sulle attività produttive, essa non inciderà sul costo del lavoro ammesso in deduzione ai fini Irap e, dunque, nemmeno sulla c.d. “deduzione analitica” dell’Irap ai fini Ires (art. 2 del decreto-legge 6 dicembre 2011, n. 201, convertito con modificazioni dalla legge 22 dicembre 2011, n. 214);

- inciderà sul calcolo del “Rol fiscale” in quanto incrementa il valore fiscale del costo del personale che concorre alla formazione del reddito operativo lordo fiscale (art. 96, comma 4, del Tuir);

- non è assoggettata ad un regime di “recapture”, nel senso che l’incremento occupazionale complessivo deve essere verificato soltanto nel periodo di imposta successivo a quello in corso al 31 dicembre 2023, senza che sia previsto l’obbligo di mantenere il livello occupazionale agevolato nei periodi di imposta successivi a quello oggetto di incentivo.

[1] Art. 406 c.c. “Ciascuna parte può sostituire a sé un terzo nei rapporti derivanti da un contratto con prestazioni corrispettive, se queste non sono state ancora eseguite, purché l’altra parte vi consenta”.

[2] L’art. 4, comma 3, del decreto attuativo prevede altre ipotesi di assunzioni con contratto a tempo indeterminato irrilevanti ai fini del calcolo degli incremento occupazionale e di quello complessivo (art. 4, commi 1 e 2 del decreto attuativo). Tali ipotesi sono le seguenti:

- personale assunto a tempo indeterminato destinato a una stabile organizzazione localizzata all’estero di un soggetto residente, anche in regime di esenzione degli utili e delle perdite di cui all’articolo 168-ter del TUIR;

- nel caso di assegnazione dei lavoratori dipendenti alla stabile organizzazione localizzata all’estero che hanno svolto precedentemente l’attività presso la casa madre residente, assumono rilevanza presso quest’ultima in proporzione alla durata del rapporto di lavoro;

- non si tiene conto dei dipendenti assunti con contratto di lavoro a tempo indeterminato precedentemente in forza ad altra società del gruppo e il cui rapporto di lavoro con quest’ultima sia interrotto a decorrere dal 30 dicembre 2023;

- si tiene conto dei lavoratori dipendenti a tempo indeterminato nell’ipotesi di conversione di un contratto a tempo determinato in contratto a tempo indeterminato effettuata nel periodo d’imposta successivo a quello in corso al 31 dicembre 2023;

- i soci lavoratori di società cooperative sono assimilati ai lavoratori dipendenti;

- i lavoratori dipendenti con contratto di lavoro a tempo parziale rilevano in misura proporzionale alle ore di lavoro prestate rispetto a quelle previste dal contratto nazionale.

[3] Art. 1, comma 1, lettera f), del decreto definisce il “gruppo interno” come “l’insieme delle società residenti controllanti, controllate o collegate ai sensi dell’articolo 2359 del codice civile o facenti capo, anche per interposta persona, allo stesso soggetto, inclusi i soggetti diversi dalle società di capitali nonché le stabili organizzazioni nel territorio dello Stato italiano di soggetti non residenti”. Mentre, il “gruppo” è definito come “l’insieme delle società, residenti e non residenti, controllanti, controllate o collegate ai sensi dell’articolo 2359 del codice civile o facenti capo, anche per interposta persona, allo stesso soggetto, inclusi i soggetti diversi dalle società di capitali” (art. 1, comma 1, lettera e) del medesimo decreto).

[4] Le voci del conto economico interessate da questa disposizione normative sono le sotto-voci B-9a) Salari e stipendi, B-9b) Oneri sociali, B-9c) Trattamento di fine rapporto, B-9d) Trattamento di quiescenza e simili, e B-9e) Altri costi. Come indicato nella relazione illustrativa al decreto attuativo, assumono rilevanza ai fini della maggiorazione i seguenti oneri (se rilevati nella predetta voce B.9): (i) i salari e gli stipendi (comprensivi di tutti gli elementi fissi e variabili che entrano a comporre la retribuzione per legge e/o per contratto) e gli oneri sociali a carico del dipendente, nonché le indennità; (ii) gli oneri sociali a carico della società da corrispondere ai vari enti previdenziali e assicurativi; (iii) gli accantonamenti a eventuali fondi di previdenza integrativi diversi dal TFR e previsti in genere dai contratti collettivi di lavoro, da accordi aziendali o da norme aziendali interne e, anche, tutti gli altri costi relativi, direttamente o indirettamente, al personale dipendente, che non trovino più appropriata collocazione alla voce B14. Diversamente, sono esclusi gli oneri rilevati in altre voci del conto economico come quelli relativi ai buoni pasto, le spese per l’aggiornamento professionale dei dipendenti, i costi per servizi di vitto e alloggio dei dipendenti in trasferta (cfr. paragrafo 63, dell’OIC 12), nonché quelli relativi alle auto aziendali concesse in uso promiscuo ai dipendenti.

[5] Infatti, si ricorda che per i soggetti Ias-adopter la quota di trattamento di fine rapporto deducibile ai fini Irap non può superare il valore che il medesimo trattamento assume ai sensi dell’articolo 2120 del codice civile, essendo tale importo un debito certo a carico del datore di lavoro; inoltre, tale debito civilistico potrà essere concretamente dedotto sempreché risulti imputato in bilancio. Poi, se in un periodo di imposta una quota di rivalutazione civilistica del trattamento di fine rapporto eventualmente non dedotta nel medesimo periodo in quanto, in applicazione del principio Ias 19, non risulta imputata in bilancio a titolo di “interest cost” e di utili e perdite attuariali, essa assumerà rilevanza nell’esercizio in cui risulterà imputata in bilancio. In altre parole, anche ai fini Irap il Tfr dei soggetti Ias-adopter sarà ammesso in deduzione seguendo il criterio disciplinato ai fini Ires dall’art. 2, comma 4, del d.m. 1° aprile 2009, n. 48 (risposta Agenzia delle entrate n. 281/2021 che condivide criterio di determinazione del Tfr deducibile ai fini Irap indicato da Assonime nella propria circolare n. 15/2019).

[6] Queste categorie di lavoratori sono:

- lavoratori molto svantaggiati ai sensi dell’articolo 2, numero 99), del regolamento (UE) n. 651/2014 della Commissione, del 17 giugno 2014, e successive modificazioni;

- persone con disabilità ai sensi dell’articolo 1 della legge 12 marzo 1999, n. 68, le persone svantaggiate ai sensi dell’articolo 4 della legge 8 novembre 1991, n. 381, gli ex degenti di ospedali psichiatrici, anche giudiziari, i soggetti in trattamento psichiatrico, i tossicodipendenti, gli alcolisti, i minori in età lavorativa in situazioni di difficoltà familiare, le persone detenute o internate negli istituti penitenziari, i condannati e gli internati ammessi alle misure alternative alla detenzione e al lavoro all’esterno ai sensi dell’articolo 21 della legge 26 luglio 1975, n. 354 e successive modificazioni;

- donne di qualsiasi età con almeno due figli di età minore di diciotto anni o prive di un impiego regolarmente retribuito da almeno sei mesi residenti in regioni ammissibili ai finanziamenti nell’ambito dei fondi strutturali dell’Unione europea e nelle aree di cui all’articolo 2, numero 4), lettera f) , del regolamento (UE) n. 651/2014 della Commissione, annualmente individuate con decreto del Ministro del lavoro e delle politiche sociali, di concerto con il Ministro dell’economia e delle finanze;

- donne vittime di violenza, inserite nei percorsi di protezione debitamente certificati dai centri antiviolenza di cui all’articolo 5-bis del decreto-legge 14 agosto 2013, n. 93, convertito, con modificazioni, dalla legge 15 ottobre 2013, n. 119, da cui sia derivata la deformazione o lo sfregio permanente del viso accertato dalle competenti commissioni mediche di verifica;

- giovani ammessi agli incentivi all’occupazione giovanile di cui all’articolo 27, comma 1, del decreto-legge 4 maggio 2023, n. 48, convertito, con modificazioni, dalla legge 3 luglio 2023, n. 85;

- lavoratori con sede di lavoro situata in regioni che nel 2018 presentavano un prodotto interno lordo pro capite inferiore al 75 per cento della media EU27 o comunque compreso tra il 75 per cento e il 90 per cento, e un tasso di occupazione inferiore alla media nazionale;

- già beneficiari del reddito di cittadinanza di cui agli articoli da 1 a 13 del decreto-legge 28 gennaio 2019, n. 4, convertito, con modificazioni, dalla legge 28 marzo 2019, n. 26, che siano decaduti dal beneficio per effetto dell’articolo 1, commi 313 e 318, della legge 29 dicembre 2022, n. 197 e che non integrino i requisiti per l’accesso all’Assegno di inclusione di cui all’articolo 1 e seguenti del decreto-legge 4 maggio 2023, n. 48, convertito, con modificazioni, dalla legge 3 luglio 2023, n. 85.