Il presente contributo analizza il regime specifico per le “entità di investimento”, ovvero fondi comuni di investimento e veicoli di investimento immobiliare, ed i relativi impatti sul comparto, laddove risulti applicabile la disciplina sulla Global Minimum Tax (imposizione minima globale) prevista, nell’ambito di ‘Pillar 2’, per i gruppi multinazionali su larga scala.

1. Premesse

Come noto, col fine di contrastare l’erosione della base imponibile delle imposte societarie, nell’ambito del Progetto BEPS, l’OCSE ha approvato le Global Anti-Base Erosion (GloBE) Model Rules del cd. Secondo Pilastro (“Model Rules”)[1], che regolamentano la c.d. imposizione minima globale (Global Minimum Tax o “GMT”) per i gruppi multinazionali su larga scala.

Nella prospettiva di garantire la conformità del diritto europeo e nazionale agli obiettivi dell’Inclusive Framework dell’OCSE, le Model Rules sono state recepite prima nell’ordinamento eurounitario con la Direttiva (UE) 2022/2523 del Consiglio del 14 dicembre 2022 (“Direttiva”)[2], e successivamente a livello domestico con il decreto legislativo 27 dicembre 2023, n. 209 (“Decreto”)[3]. Con tali normative è, quindi, stato introdotto un sistema coordinato di disposizioni volto ad assicurare che i gruppi rilevanti siano soggetti ad una tassazione effettiva (Effective Tax Rate, “ETR”) pari ad almeno il 15% (minimum rate) in relazione ai redditi prodotti in ogni giurisdizione in cui operano le entità che appartengono al gruppo (Constituent Entity, “CE”).

Il perimetro soggettivo delle nuove disposizioni è circoscritto ai gruppi multinazionali o nazionali con ricavi annui complessivi pari o superiori a 750 milioni di Euro, risultanti dal bilancio consolidato della controllante capogruppo (Ultimate Parent Entity nelle Model Rules, “UPE”)[4] in almeno due dei quattro esercizi immediatamente precedenti a quello considerato[5].

La rilevanza di un gruppo ai fini GloBE è determinata dai dati del bilancio consolidato e si estende alle sole entità (in possesso di una propria contabilità) incluse nel perimetro di consolidamento della controllante capogruppo.

Il consolidamento della singola entità nel bilancio della capogruppo costituisce dunque una prima “sliding door” per determinare la soggezione (o meno) della stessa alle nuove regole.

Tra i soggetti potenzialmente interessati, la normativa contempla anche i fondi comuni di investimento[6] e i veicoli di investimento immobiliare[7], unitariamente definiti come “entità di investimento”[8].

In linea di principio, infatti, le entità di investimento predispongono proprie scritture contabili[9] e potrebbero, pertanto, risultare incluse nel perimetro di consolidamento della (eventuale) controllante capogruppo o, a certe condizioni, consolidare le entità partecipate o ancora detenere partecipazioni in entità a loro volta controllanti (e consolidanti)[10].

Ai fini del presente lavoro si farà prevalentemente riferimento alle regole di consolidamento dettate dall’IFRS 10.

Giova anticipare sin d’ora che la nozione di “entità di investimento” fornita dall’IFRS 10 non coincide con (e appare più circoscritta di) quella considerata dalla disciplina GloBE. Ne consegue, come illustrato infra, che soggetti che si qualificano come entità di investimento (solo) ai fini GloBE potrebbero soggiacere a ipotesi di consolidamento più ampie di quelle previste per le entità di investimento definite dall’IFRS 10. Invero, i casi in cui le entità di investimento ex IFRS 10 possono essere oggetto di consolidamento sono limitati e ancor più limitate sono le ipotesi in cui dette entità sono tenute a consolidare le proprie partecipate.

Laddove le entità di investimento soddisfino il presupposto del consolidamento e dunque si trovino a gestire l’applicazione della disciplina GloBE, esse devono comunque rispettare ulteriori condizioni di inclusione nel perimetro soggettivo della normativa e restano destinatarie di specifiche regole di determinazione dell’ETR e di versamento dell’eventuale imposta integrativa (Top-up Tax, “TuT”) loro riferibile.

Invero, sotto il profilo soggettivo, la disciplina GloBE risulta disapplicata tout court nei confronti delle entità di investimento che siano controllanti capogruppo (UPE): in particolare, non trovano applicazione la Income Inclusion Rule (“IIR”)[11], la Undertaxed Profit Rule (“UTPR”)[12] e la Qualified Domestic Minimum Top-up Tax (“QDMTT”)[13]. Ciò comporta che il reddito di tali entità non è soggetto a imposizione integrativa[14].

La predetta esclusione è finalizzata a preservare lo status di veicoli fiscalmente neutrali (per tutti gli investitori) delle entità d’investimento capogruppo; ossia a garantire la neutralità (sotto il profilo fiscale) dell’investimento attraverso detti veicoli rispetto all’investimento diretto nelle attività sottostanti, mediante la previsione di un unico livello di tassazione (single level of taxation).

L’onere di applicare (eventualmente) l’imposizione integrativa resta fermo in relazione ai redditi rilevanti delle altre entità del gruppo nel perimetro di consolidamento[15].

Diversamente, qualora l’entità di investimento non assuma la qualifica di UPE, essa è soggetta alle regole GloBE in qualità di CE del gruppo di appartenenza (ove inclusa nel bilancio consolidato della capogruppo)[16].

In tal caso, tuttavia, al fine di evitare che i redditi di tali entità (generalmente a bassa o nulla tassazione) si confondano con quelli delle altre CE del gruppo, sono previste regole speciali per il calcolo “stand alone” dell’ETR e della TuT relativi all’entità di investimento ovvero per “trasferire”, a certe condizioni e su base opzionale, la determinazione dell’imposizione integrativa al livello dell’investitore (in base ai regimi speciali della “trasparenza” e della “distribuzione”).

Quando l’entità d’investimento non è UPE viene comunque garantita la neutralità della TuT (ad essa eventualmente riferibile) rispetto agli investitori di minoranza. Infatti, nelle ipotesi ordinarie in cui è applicato l’approccio stand alone, qualora sia dovuta una imposizione integrativa in relazione ai redditi dell’entità di investimento, essa è comunque assolta dalle altre CE del gruppo; ossia le entità d’investimento (CE) sono comunque esonerate dall’obbligo di pagamento della TuT ad esse riferibile.

Peraltro, atteso che la disciplina GloBE non detta regole specifiche di ripartizione dell’onere di versamento, la finalità di rendere neutrale il meccanismo per le minorities può essere in concreto soddisfatta solo ritenendo che la TuT riferibile all’entità d’investimento non debba essere versata dalle CE da questa partecipate. Pertanto, così ragionando, detta imposizione integrativa (determinata a livello dell’entità d’investimento) sarebbe dovuta solo dalle altre CE che nella catena partecipativa si trovano “a lato” dell’entità d’investimento (e non “sotto”). Diversamente, infatti, detto onere inciderebbe sui rendimenti e dunque, in ultima istanza, anche sugli investitori di minoranza, frustrando la ratio sottesa alla disciplina.

Del resto, la prospettata interpretazione appare coerente con l’impostazione adottata per il calcolo dell’ETR separato delle entità d’investimento, che al denominatore tiene conto del solo reddito GloBE riferibile al gruppo, in base a un criterio “partecipativo”: infatti, se a detta impostazione di calcolo dell’ETR seguisse poi – al momento del versamento – un obbligo di pagamento in capo al fondo (o alle partecipate) verrebbe disattesa la tutela dei redditi riferibili ai soggetti esterni al gruppo.

In alternativa, qualora la riscossione dell’imposizione integrativa riferibile all’entità d’investimento dovesse gravare sulle altre CE da questa partecipate, la posizione delle minorities potrebbe essere tutelata attraverso accordi compensativi (al livello dell’entità di investimento) che ne neutralizzino l’effetto. Tale soluzione negoziale appare prospettabile considerato che ai fini del calcolo della TuT dovuta dalle entità d’investimento rileva, come detto, solo il reddito GloBE riferibile al gruppo in base a un criterio “partecipativo”[17].

Riepilogando, dunque, mentre in caso di entità d’investimento UPE l’esclusione tout cout dalle regole GloBE garantisce la neutralità dell’investimento attraverso il veicolo rispetto all’investimento diretto dei partecipanti, in caso di entità d’investimento non-UPE sembra volersi comunque garantire la neutralità della relativa imposizione integrativa rispetto ai redditi riferibili alle minorities.

I citati regimi opzionali della “trasparenza” e della “distribuzione” sono invece previsti per rispondere a esigenze specifiche (provenienti dal comparto assicurativo) e producono l’effetto di traslare l’onere del calcolo e del versamento dell’imposizione integrativa al livello del socio di controllo (così preservando comunque le minorities), sempre con riferimento alla sola quota di reddito GloBE ad esso riferibile.

Tanto brevemente premesso, il presente contributo si prefigge il tentativo di sistematizzare le disposizioni che riguardano le entità di investimento, per comprendere quando esse potrebbero rientrare nel perimetro applicativo della disciplina GloBE e quali siano gli obblighi cui, in tal caso, risulterebbero soggette.

2. Entità di investimento e nozione di “gruppo” rilevante ai fini GloBE

2.1. Il bilancio consolidato e il deemed consolidation test

Come accennato in premessa, presupposto indefettibile per l’applicazione della disciplina GloBE (inter alia) alle entità di investimento è la loro inclusione nel bilancio consolidato[18] redatto dalla controllante capogruppo[19].

Agli stessi fini rileva inoltre l’inclusione nel c.d. deemed consolidation (secondo il c.d. Test di Consolidamento Presunto), ossia il consolidato che avrebbe dovuto essere predisposto dalla controllante capogruppo in base alle previsioni di princìpi contabili conformi o autorizzati[20] ma che non sia stato predisposto per l’assenza di obblighi in tal senso nella giurisdizione di residenza ovvero per la presenza di esoneri di natura legale e/o regolamentare[21]. Laddove l’esclusione sia prevista dagli stessi princìpi contabili (conformi o autorizzati), il Test del Consolidamento Presunto non trova invece applicazione[22].

Nel caso del deemed consolidation, è dunque prevista la redazione del bilancio consolidato, legittimamente “omesso” sul piano legale/regolamentare, ai soli fini dell’implementazione delle regole GloBE. Rileva osservare che detto bilancio consolidato (deemed) deve essere redatto secondo i princìpi contabili conformi o autorizzati applicabili alla capogruppo; quindi il Test di Consolidamento Presunto non può in alcun modo alterare i risultati che sarebbero derivati dall’applicazione di detti princìpi laddove l’entità fosse stata tenuta (anche a fini civilistici) a redigere il bilancio consolidato.

La scelta di individuare le entità soggette alla disciplina GloBE in base al criterio dell’inclusione delle stesse nel bilancio consolidato della controllante piuttosto che, ad esempio, in base ad un mero criterio di tipo partecipativo, sembra possa ricondursi ad un intento di “semplificazione”[23].

In altri termini, ai fini GloBE rileva il rapporto di “controllo” che, secondo i princìpi contabili, determina l’inclusione della partecipata nel bilancio consolidato della capogruppo. Non assume al contrario rilevanza il possesso di una certa quota prestabilita (ad es. 51%) di partecipazione della capogruppo ai diritti di voto nell’assemblea, al capitale o al patrimonio delle entità partecipate.

In definitiva, il concetto di “controllo” che caratterizza le relazioni del gruppo rilevante ai fini GloBE deve leggersi come “consolidamento”, di tal che il controllo di diritto è irrilevante laddove (eventualmente per via dello stesso) non si determini un tale obbligo.

2.2. I princìpi contabili internazionali di redazione del bilancio consolidato (IFRS 10)

Con specifico riguardo alle regole contabili e di consolidamento applicabili alle entità di investimento, è opportuno richiamare sinteticamente quanto stabilito dal principio contabile internazionale IFRS 10, che regola la redazione del bilancio consolidato, il quale – per la sua ampia adozione – può costituire un benchmark di riferimento per svolgere alcune considerazioni.

In termini generali, l’IFRS 10 dispone che l’entità (“controllante” o “investitore”) che “controlla” una o più entità (“controllate”) deve redigere il bilancio consolidato. Ciò significa che il presupposto per la redazione obbligatoria del bilancio consolidato è l’esercizio del controllo da parte di un’entità su un’altra[24].

Il requisito del “controllo” a questi fini è integrato quando l’investitore:

- gode di diritti che gli conferiscono il potere di dirigere le attività che influenzano in maniera significativa i rendimenti dell’entità partecipata[25];

- ha diritto a percepire rendimenti variabili dall’entità partecipata, in relazione all’andamento economico della stessa[26] e

- ha la capacità di esercitare il proprio potere per incidere sui rendimenti rivenienti dal proprio investimento nell’entità partecipata.

2.2.1. Individuazione dell’entità di investimento ai fini dell’IFRS 10: non sovrapponibilità rispetto alla definizione GloBE

L’IFRS 10 definisce “entità d’investimento” [27] un soggetto che:

- ottiene fondi da uno o più investitori al fine di fornire loro servizi di gestione degli investimenti;

- si impegna nei confronti dei propri investitori a perseguire la finalità commerciale di investire i fondi esclusivamente per ottenere rendimenti dalla rivalutazione del capitale, dai proventi degli investimenti o da entrambi; e

- calcola e valuta i rendimenti della quasi totalità degli investimenti in base al fair value.

Come accennato, la predetta definizione non è sovrapponibile a quella rilevante ai fini della disciplina GloBE[28], la quale in particolare non richiede il requisito sub c. Ne deriva che le entità che valutano gli investimenti secondo il criterio del costo[29] non si qualificano come entità d’investimento ai fini dell’IFRS 10, mentre ben possono soddisfare detta qualificazione ai fini GloBE.

Occorre dunque indagare quali siano le regole di consolidamento applicabili alle entità d’investimento (ai fini GloBE) nelle due distinte ipotesi in cui le stesse (A) integrino i requisiti per essere considerate tali anche ai fini dell’IFRS 10 ovvero (B) non integrino detti requisiti[30].

A. Quali regole si applicano se un’entità d’investimento ai fini GloBE integra i requisiti dell’IFRS 10?

Nel caso in cui una “entità di investimento” ai fini GloBE si qualifichi come tale (anche) ai fini dell’IFRS 10, occorre considerare la duplice ipotesi che (a) l’entità d’investimento sia controllante di altre entità ovvero (b) l’entità d’investimento sia controllata.

Nell’ipotesi sub (a) l’IFRS 10 prevede un’eccezione alla regola generale del consolidamento per i soggetti controllanti che si qualificano come “entità d’investimento” (ossia entità che, inter alia, valutano le relative partecipazioni al fair value). Dette entità sono infatti esonerate dall’obbligo di consolidare le proprie controllate e dunque non possono assumere la qualifica di UPE di un gruppo rilevante ai fini GloBE.

Tuttavia, è previsto l’obbligo di consolidamento nel caso in cui l’entità controllata si occupi in via principale di fornire servizi all’entità d’investimento controllante (c.d. ServiceCo)[31]. In tali circostanze, l’entità di investimento controllante potrebbe essere UPE di un gruppo rilevante ai fini GloBE (i.e. dalla stessa consolidato), formato con dette società di servizi[32].

Nell’ipotesi sub (b) l’IFRS 10 prevede che la controllante di un’entità d’investimento deve consolidare tutte le entità controllate, direttamente o indirettamente[33].

Al riguardo, al fine di delineare le fattispecie in cui sussiste il “controllo” su un’entità d’investimento (nel settore dell’asset management), occorre anzitutto determinare se l’investitore e/o l’asset manager agisce come “soggetto principale” (tenuto quindi al consolidamento) o come “soggetto agente” (quindi senza esercitare un “controllo” rilevante ai fini del consolidato). La valutazione è svolta considerando: (i) l’estensione del potere decisionale esercitato sull’entità[34]; (ii) l’incidenza dei diritti detenuti da altre parti[35]; e (iii) la misura della retribuzione cui l’investitore/asset manager ha diritto e l’esposizione dell’investitore/asset manager alla variabilità dei rendimenti derivanti dalla partecipazione nell’entità[36].

L’esposizione dell’investitore/asset manager alla variabilità dei rendimenti rivestirà quasi sempre un ruolo preponderante nella valutazione dell’esistenza del “controllo”. In alcuni casi detta valutazione può essere semplice: ad esempio, anche laddove l’asset manager possa esercitare un potere discrezionale in base al mandato di gestione, nel caso in cui tuttavia non percepisca i proventi del fondo ma riceva esclusivamente commissioni di mercato per la gestione, è da escludersi che esso eserciti un controllo sul fondo ai sensi dell’IFRS 10. Nella circostanza in cui, oltre a detto potere discrezionale (non limitato, ad esempio, da poteri sostanziali degli investitori), l’asset manager sia anche un investitore rilevante (o di maggioranza nel fondo), è verosimile concludere invece che esso controlli il fondo. Le valutazioni più impegnative riguardano tuttavia i casi intermedi, in cui gli indicatori del “controllo” sono contrastanti ed è quindi necessario applicare un certo grado di soggettività nel giudizio[37].

Nei casi in cui, ad esempio, l’asset manager appartenga ad un gruppo assicurativo o bancario e partecipi a un fondo gestito, laddove anche la casa madre o un’altra entità del gruppo partecipi al medesimo fondo sarà necessaria un’attenta valutazione per determinare quale, se del caso, tra la capogruppo e l’altra entità o l’asset manager dovrà consolidare il fondo[38].

B. Quali regole si applicano se un’entità d’investimento ai fini GloBE non integra i requisiti dell’IFRS 10?

Anche nel caso in cui una “entità di investimento” ai fini GloBE non si qualifichi come tale ai fini dell’IFRS 10, occorre considerare la duplice ipotesi che (a) l’entità d’investimento sia controllante di altre entità ovvero (b) l’entità d’investimento sia controllata.

Nell’ipotesi sub (a) non sarebbe applicabile l’eccezione prevista dal principio contabile e tornerebbe valida la regola generale che prevede l’obbligo di consolidamento in capo all’entità controllante. Pertanto, l’entità d’investimento potrebbe divenire la UPE di un gruppo rilevante ai fini GloBE in quanto tenuta a consolidare le proprie partecipate (eventualmente anche ai soli fini Globe, sulla base della deemed consolidation)[39].

Nell’ipotesi sub (b) la controllante dell’entità d’investimento (individuata secondo i criteri sopra specificati) dovrebbe consolidare tutte le entità controllate, incluse quelle controllate indirettamente tramite l’entità d’investimento.

2.2.2. Sintesi della disciplina contabile considerata

In conclusione, dalla precedente disamina può riepilogarsi quanto segue:

- la definizione di “entità d’investimento” della disciplina GloBE è più ampia di quella dell’IFRS 10 (in quanto solo la seconda richiede la valutazione degli investimenti al fair value);

- l’IFRS 10 prevede per le entità d’investimento “controllanti” un’eccezione alla regola generale del consolidamento, salvo i casi (comunque limitati) in cui le partecipate siano mere entità di servizi;

- l’IFRS 10 contempla altresì i casi in cui le entità d’investimento possono risultare “controllate” e quindi consolidate;

- i soggetti che si qualificano come entità d’investimento ai fini della disciplina GloBE, ma non anche ai fini dell’IFRS 10, possono costituire la UPE di un gruppo rilevante ai fini GloBE in quanto tenute a consolidare le entità controllate (eventualmente anche ai soli fini GloBE, in base al Test del Consolidamento Presunto).

In sintesi, occorre verificare se le entità d’investimento ai fini GloBe si qualifichino come tali anche ai sensi dell’IFRS 10. A parità delle altre condizioni, rileva verificare se esse valutano gli investimenti in base al criterio del fair value o del costo. Nel primo caso si applica l’“eccezione” dell’IFRS 10 e dunque le ipotesi di consolidamento sono più limitate; viceversa, nel secondo caso non si applica l’IFRS 10 e dunque le ipotesi di consolidamento possono risultare più ampie (eventualmente anche ai soli fini GloBE, in base al Test del Consolidamento Presunto).

Giova da ultimo ribadire che le riflessioni che precedono assumono rilevanza in relazione alle ipotesi in cui trovano applicazione i princìpi contabili internazionali IAS/IFRS, assunti come benchmark di riferimento esemplificativo in ragione della loro larga diffusione nel contesto internazionale. Laddove invece nel caso concreto fossero rilevanti differenti princìpi contabili conformi o autorizzati, l’individuazione dei gruppi e delle entità soggette alla disciplina GloBE devono essere ulteriormente verificate alla luce di detti princìpi.

3. Regole specifiche per le entità di investimento

3.1. L’esclusione delle entità d’investimento che sono UPE

Alla luce di quanto specificato circa la rilevanza dell’inclusione dell’entità d’investimento in un bilancio consolidato (come consolidante o consolidata), assumendo che sia soddisfatto detto prerequisito, occorre precisare quali sono le regole della disciplina GloBE che si rendono in tal caso applicabili.

Si è già accennato al fatto che, nel caso in cui i fondi di investimento e i veicoli di investimento immobiliare siano UPE del gruppo (nazionale o multinazionale), la disciplina dell’imposta integrativa non trova tout court applicazione nei loro confronti (rientrando tra le cd. “Entità Escluse”)[40]. Ciò – come sopra detto – al fine di proteggere il loro status di veicoli fiscalmente neutrali per tutti gli investitori; ossia per garantire la neutralità (sotto il profilo fiscale) dell’investimento “attraverso” detti veicoli rispetto all’investimento “diretto”, mediante la previsione di un unico livello di tassazione (al livello del veicolo o dei partecipanti)[41].

Al riguardo si osserva che l’esclusione è prevista per le entità d’investimento UPE in termini generali, ossia a prescindere dalla natura fiscalmente “trasparente” ovvero “opaca” che esse possono rivestire. Infatti, la disciplina GloBE – pur contemplando sia le entità d’investimento trasparenti che quelle opache[42] – non prevede alcuna eccezione al novero delle Entità Escluse nel caso in cui l’entità d’investimento UPE sia fiscalmente trasparente[43].

Peraltro, la disposizione che definisce il perimetro soggettivo delle regole GloBE – tra cui la nozione di Entità Escluse – dovrebbe applicarsi in via prioritaria rispetto a qualsiasi altra disposizione disciplinante il meccanismo applicativo dell’imposizione integrativa, ivi comprese quelle specificatamente applicabili ai casi di UPE fiscalmente trasparente, essendo essa preordinata sul piano logico oltreché sul piano sistematico/gerarchico[44].

3.1.1. Esclusione in via “derivata”

Rileva osservare come la predetta esclusione sia estesa (in via “derivata”)[45] anche alle entità il cui “valore”[46] è detenuto da una o più Entità Escluse, direttamente ovvero indirettamente[47]:

- per almeno il 95%, se alternativamente o congiuntamente tali entità

- operano esclusivamente o quasi esclusivamente per detenere attività (holding of assets) o investire fondi (investment of funds) a beneficio di una o più Entità Escluse;

- svolgono esclusivamente attività ausiliarie (ancillary activities) di quelle eseguite da una o più Entità Escluse;

- per almeno l’85%, se sostanzialmente tutto[48] il reddito di tali entità è costituito da dividendi o da plusvalenze o minusvalenze su partecipazioni esclusi dal calcolo del reddito o perdita rilevante ai fini GloBE[49].

L’esclusione “derivata” abbraccia quindi due diverse categorie di entità rilevanti in base ad una differente soglia partecipativa minima. Le prime sono individuate avendo riguardo al tipo di attività svolta, mentre le seconde sono individuate tenendo in considerazione la tipologia di reddito generato.

La lettera a) concerne quelle entità che assumono un ruolo meramente “strumentale” rispetto a quello delle Entità Escluse partecipanti (come nel caso degli SPV utilizzati dai fondi per la detenzione degli investimenti) e prevede una soglia partecipativa minima individuata nella misura del 95% per tenere in considerazione le residuali interessenze che possono essere riservate ad altri soggetti[50].

Nelle ipotesi di cui alla lettera b), la soglia dell’85% garantisce una maggiore flessibilità di partecipazione nel veicolo a soggetti terzi, al management o a dipendenti delle partecipate, in relazione a entità i cui redditi sono sostanzialmente irrilevanti ai fini GloBE (per evitare fenomeni di doppia tassazione)[51].

Peraltro, vale segnalare come in via interpretativa sia stato chiarito che l’esclusione “derivata” si applica anche se la CE di un gruppo è detenuta da un’Entità Esclusa che non è membro di tale gruppo[52]. Per quanto d’interesse, l’OCSE ha chiarito che una CE di un gruppo detenuta da un’entità d’investimento può comunque soddisfare i requisiti per l’esclusione “derivata” nonostante detta entità d’investimento non sia l’UPE di quel Gruppo (in quanto non consolidata). In questo caso, ai fini dell’esclusione “derivata”, sembra coerente con l’impostazione generale prevista ai fini GloBE per le entità d’investimento (rispetto alle quali è prevista l’esclusione solo se UPE) che l’entità d’investimento controllante debba comunque essere UPE di un diverso gruppo. Al riguardo, si rinvia all’esempio n. 2 fornito infra al par. 4.

Le nozioni di “detenere attività” (holding of assets) e “investire fondi” (investment of funds) non vengono definite né nelle Model Rules (e nel Commentario GloBE), né nella Direttiva, né nel Decreto (e relativa relazione illustrativa) che al riguardo recepisce le disposizioni sovranazionali senza fornire ulteriori spunti interpretativi.

Secondo il Commentario GloBE e la relazione illustrativa al Decreto l’introduzione dell’esclusione “derivata” nell’architettura delle Model Rules dipenderebbe dalla circostanza che in alcuni casi le Entità Escluse possono essere tenute, per ragioni normative o commerciali, a detenere attività o a svolgere funzioni specifiche attraverso entità controllate separate[53].

La qualifica di Entità Esclusa (anche in via “derivata”) comporta in concreto quanto segue:

- non applicabilità dell’IIR, dell’UTPR e della QDMTT;

- irrilevanza ai fini delle regole GloBE dei rispettivi utili, perdite, imposte, immobilizzazioni materiali, spese per il personale (rilevano invece i ricavi ai fini del computo della soglia di 750 milioni);

- nessun obbligo di presentare il GloBE Information Return (GIR)[54] né di includere i rispettivi dati nel GIR presentato da altre CE del gruppo (salvo che per le informazioni riguardanti la struttura del gruppo o altre informazioni concordate nell’ambito dell’Inclusive Framework)[55].

L’esclusione dell’entità d’investimento capogruppo dall’applicazione della disciplina GloBE non comporta il venir meno del gruppo e non influenza la posizione delle altre entità facenti parte del consolidato, che restano tenute ad applicare ordinariamente le regole GloBE e a calcolare, su base giurisdizionale, l’ETR e la TuT eventualmente dovuta con riferimento ai redditi low taxed del gruppo (tuttavia non tenendo conto, come detto, di quelli della UPE esclusa).

3.2. Le entità di investimento che non sono UPE di un gruppo

Qualora l’entità di investimento non assuma la qualifica di UPE e sia consolidata da una controllante capogruppo che applica le regole GloBE, essa è soggetta alla relativa disciplina in qualità di CE del gruppo di appartenenza ed è chiamata a gestirne l’applicazione.

In tal caso si osserva quanto segue:

- le entità di investimento sono soggette alle regole GloBe solo in qualità di CE controllate[56] e non di “entità controllanti intermedie” (Intermediate Parent Entity, “IPE”)[57] ovvero di “entità controllanti parzialmente partecipate” (Partially Owned Parent Entity, “POPE”)[58]. Infatti le entità d’investimento sono espressamente escluse dalla definizione di IPE e POPE, con la conseguenza che esse non sono comunque mai tenute a calcolare e versare l’imposta integrativa in base alla IIR;

- in qualità di CE, le entità d’investimento del gruppo devono (i) calcolare l’ETR e (ii) determinare l’imposizione integrativa eventualmente riferibile al proprio reddito a bassa tassazione, in base a regole ad hoc (più avanti illustrate);

- la TuT così determinata potrà essere prelevata dalle controllanti del gruppo ai sensi della IIR ovvero, in assenza[59], dalle altre CE nella giurisdizione dell’entità d’investimento in base all’UTPR (fatte salve le regole di priorità e di compensazione nel caso sia applicata una QDMTT). Ciò in quanto, per espressa previsione normativa, le entità di investimento del gruppo sono escluse dalla responsabilità congiunta e solidale per il pagamento dell’imposta[60].

La sinteticità della disciplina normativa e l’assenza di un quadro interpretativo organico rendono peraltro incerti alcuni profili applicativi concernenti il versamento della TuT. Tra gli altri, nell’ipotesi in cui l’entità di investimento fosse l’unica CE del gruppo localizzata in una data giurisdizione e il relativo ETR fosse inferiore al 15%, non è chiaro quale sarebbe il soggetto obbligato al versamento dell’imposta[61].

Come anticipato, le regole sopra illustrate (esclusione dall’applicazione dell’IIR se UPE e dall’obbligo di versamento della TuT eventualmente dovuta in base a UTPR e/o QDMTT) sono finalizzate a preservare, rispettivamente, la neutralità fiscale delle entità d’investimento (se UPE) nei confronti di tutti gli investitori ovvero la neutralità fiscale dell’imposizione integrativa riferibile a dette entità (se non UPE) nei confronti degli investitori esterni al gruppo[62].

Con riferimento al calcolo dell’ETR e alla determinazione dell’imposizione integrativa riferibile all’entità d’investimento (non UPE), occorre poi distinguere il caso in cui essa (i) sia fiscalmente trasparente da quello in cui (ii) sia fiscalmente opaca.

Nel caso sub (i), infatti, trova applicazione un regime di imputazione[63] che, in estrema sintesi, prevede l’attribuzione proporzionale dell’utile (o della perdita) contabile dell’entità trasparente alle imprese del gruppo che vi partecipano, escludendo la quota di utili spettanti a imprese terze.

Da ciò consegue che il calcolo dell’ETR e della TuT è “traslato” al livello superiore della catena partecipativa dell’entità trasparente, in capo alle entità proprietarie. Tale disposizione tiene, quindi, in considerazione che le entità trasparenti, dal punto di vista fiscale, pur determinando in via autonoma il proprio reddito (o perdita) rilevante, non lo assoggettano ad imposizione poiché esso viene tassato in capo agli investitori.

Laddove invece le entità d’investimento siano fiscalmente “opache” trova applicazione una disciplina ad hoc, che sul piano domestico è prevista negli articoli 48, 49 e 50 del Decreto[64].

La previsione di regole speciali per le entità d’investimento “opache” persegue un duplice obiettivo:

- riconoscere le finalità precipue di questo tipo di entità, ossia investire fondi per conto degli investitori (tenendo conto che alcuni di essi possono essere esterni al gruppo), e

- avvicinare il trattamento delle entità di investimento ai fini GloBE a quello previsto ai fini delle imposte locali nella maggior parte delle giurisdizioni OCSE[65].

3.3. Il regime ordinario

L’art. 48[66] fornisce la regola generale secondo cui l’ETR e la misura dell’imposizione integrativa per le entità di investimento (che non siano entità trasparenti[67] e sempreché non abbiano optato per uno dei regimi alternativi di cui agli artt. 49 e 50 del Decreto) sono calcolati separatamente dalle altre CE del gruppo residenti nella medesima giurisdizione[68].

La prima peculiarità è dunque costituita dalla deroga all’approccio “jurisdictional”[69], da cui discende che le imposte rilevanti nonché il reddito o la perdita delle entità di investimento non sono presi in considerazione nella determinazione del livello di imposizione effettiva del gruppo nella giurisdizione in cui sono localizzate[70].

Ai fini della determinazione dell’ETR “separato” sono considerate sia le imposte eventualmente pagate dall’entità di investimento sui redditi riferibili al gruppo (in base al criterio “partecipativo”)[71], sia le imposte contabilizzate nel bilancio delle entità proprietarie[72] con riferimento ai redditi rivenienti dall’investimento nell’entità[73].

Ciò per tenere conto sia dell’ipotesi in cui i redditi dell’entità siano direttamente tassati in capo alla stessa, sia del caso in cui l’onere fiscale sia applicato al livello del partecipante.

Al riguardo, mette conto osservare che i proventi (percepiti o maturati) rivenienti dall’entità di investimento sono considerati alla stregua dei dividendi societari e quindi esclusi dal reddito GloBE dell’impresa proprietaria[74]. Dunque, se essi al livello locale risultano (invece) tassati in capo ai partecipanti, le relative imposte si considerano ai fini GloBE come imposte dell’entità di investimento.

Non rilevano, invece, le imposte relative a porzioni di reddito non attribuibili al gruppo (ossia attribuite a soggetti esterni).

In sintesi, il “regime ordinario” riservato alle entità di investimento persegue le seguenti finalità:

- in primo luogo, attraverso il calcolo separato dell’ETR, si è voluto evitare che i redditi di tali entità (generalmente a bassa o nulla tassazione) si confondano con quelli delle altre CE del gruppo localizzate nella medesima giurisdizione[75];

- in secondo luogo, al fine di tenere conto delle caratteristiche peculiari del trattamento fiscale di tali entità (single level of taxation) previsto nella maggior parte delle giurisdizioni dell’Inclusive Framework, si è scelto di considerare rilevanti ai fini dell’ETR “separato” non solo le imposte a carico dell’entità, ma anche quelle a carico dei partecipanti;

- infine, con lo scopo di garantire che gli investitori esterni al gruppo non siano soggetti all’imposizione integrativa, il regime speciale prende in considerazione solo il reddito dell’entità d’investimento allocabile al gruppo, determinato sulla base del coefficiente di inclusione, sia per il calcolo dell’ETR che per il calcolo dell’eventuale imposta integrativa[76].

I successivi artt. 49 e 50 forniscono invece due meccanismi alternativi opzionali (di durata quinquennale) che – in base a quanto chiarito nel Commentario GloBE e nella Relazione illustrativa al Decreto – sono stati inseriti più che altro al fine di rispondere alle peculiari esigenze del settore assicurativo. Il primo dei due regimi opzionali consente il trattamento delle entità di investimento alla stregua di entità fiscalmente trasparenti[77], mentre il secondo consente di dare rilevanza al momento della distribuzione invece che a quello della produzione del reddito[78].

3.4. Trattamento opzionale come entità fiscalmente trasparente

Il regime opzionale della trasparenza[79] prevede l’imputazione diretta all’impresa proprietaria del reddito dell’entità di investimento.

L’esercizio dell’opzione determina quindi sostanzialmente la “traslazione” del calcolo dell’ETR e della TuT ad un livello superiore della catena partecipativa, in capo all’impresa proprietaria che esercita l’opzione.

La finalità di questo regime opzionale consiste nell’allineare il trattamento del reddito riveniente dall’entità di investimento ai fini GloBE al trattamento impositivo previsto ai fini della tassazione “domestica” dell’impresa proprietaria, laddove essa sia assoggettata a tassazione sui redditi determinati dalle oscillazioni del fair value della partecipazione (secondo un criterio mark-to-market).

Pertanto, l’esercizio dell’opzione è consentito solo al ricorrere delle seguenti condizioni:

- l’impresa proprietaria, ai fini dell’imposizione nel Paese in cui è localizzata, deve determinare il reddito riveniente dall’entità d’investimento utilizzando il metodo dei prezzi correnti di mercato o un regime analogo basato sulle variazioni annuali del fair value della partecipazione in tale entità; e

- tale reddito deve essere assoggettato ad un’aliquota almeno pari al 15% (ossia l’aliquota minima d’imposta)[80].

Non è peraltro necessario che l’opzione sia effettuata da tutte le imprese partecipanti all’entità di investimento (atteso che non è detto che tutte le imprese proprietarie rispettino le predette condizioni); per altro verso, se un’impresa proprietaria effettua l’opzione, questa si applica per l’intero valore della sua partecipazione[81].

È quindi evidente che se l’opzione fosse esercitata dalla UPE[82], essa riguarderebbe tutto il reddito GloBE dell’entità d’investimento in ipotesi soggetto a imposizione integrativa. Laddove invece l’entità d’investimento fosse detenuta dalla UPE (ad esempio) per il tramite di due controllanti intermedie (IPE) e solo una delle IPE esercitasse l’opzione, residuerebbe una quota di reddito GloBE in capo all’entità d’investimento da assoggettare al regime ordinario.

Il fine di tale disposizione è dunque far coincidere la tassazione GloBE con le tempistiche e modalità previste ai fini fiscali domestici (i.e., tassazione dell’impresa proprietaria sulle oscillazioni di fair value in luogo della tassazione al livello del veicolo)[83]. Come detto, si è inteso in tal modo dare risposta in particolare alle istanze pervenute all’OCSE dal settore assicurativo[84] [85].

3.5. Trattamento opzionale per il regime della distribuzione imponibile

Il trattamento opzionale per il regime della distribuzione imponibile, invece, prevede che il reddito rilevante ai fini GloBE dell’entità di investimento sia ridotto in misura pari alla distribuzione (effettiva o “presunta”) effettuata nei confronti di ciascuna impresa proprietaria che ha esercitato l’opzione[86], a condizione che tale distribuzione sia soggetta ad imposizione (entro un periodo massimo di quattro anni) con un’aliquota d’imposta complessivamente almeno pari al 15%[87].

Al riguardo, per “distribuzione presunta” si intende il reddito di un’entità di investimento che – seppure non effettivamente distribuito – in base alla normativa fiscale domestica concorre a formare il reddito imponibile dell’impresa proprietaria[88].

Per effetto dell’opzione, quindi, le distribuzioni (effettive o presunte) sono incluse nel reddito rilevante ai fini GloBE dell’impresa proprietaria invece che dell’entità d’investimento[89].

La previsione del meccanismo sinteticamente descritto persegue la finalità di allineare il trattamento del reddito riveniente dall’entità d’investimento ai fini GloBE a quello previsto a livello locale, laddove la tassazione dell’impresa proprietaria sui redditi derivanti dall’entità d’investimento è tassata (con un’aliquota minima del 15%) non in base alle oscillazioni del fair value della partecipata bensì sulle distribuzioni ricevute.

L’intento è dunque di far coincidere il momento (e il luogo) in cui si considera che il gruppo multinazionale consegue il reddito dall’entità d’investimento ai fini GloBE con quello in cui avviene effettivamente la tassazione di tale reddito a livello locale (ossia sulla distribuzione, nel Paese dell’impresa proprietaria)[90]. Anche in questo caso, la disciplina risponde in particolare alle esigenze del settore assicurativo[91].

4. Esempi sul perimetro di applicazione delle regole GloBE in strutture che comprendono entità d’investimento

Esaminati i criteri di individuazione del gruppo rilevante ai fini GloBE è utile illustrare, a meri fini esemplificativi e senza pretesa di esaustività, l’operatività delle regole GloBE nell’analisi di strutture che comprendano entità d’investimento.

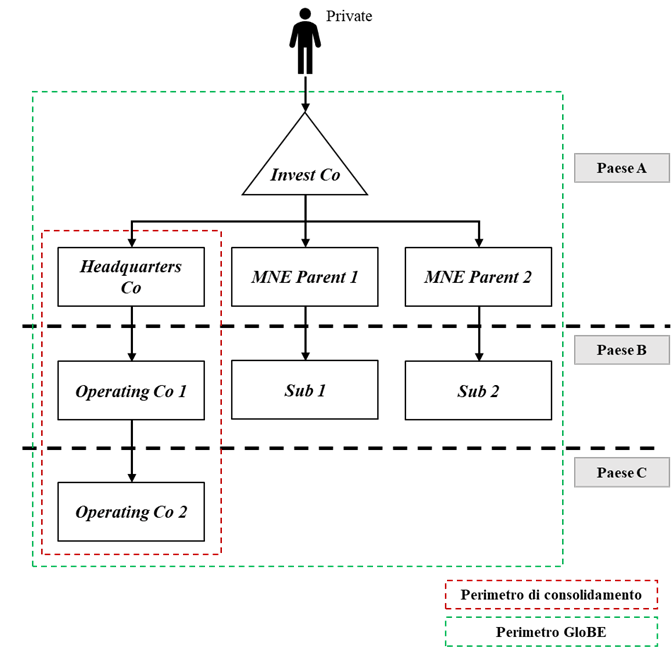

Esempio n. 1: Entità d’investimento UPE non obbligata a redigere un bilancio consolidato[92]

Invest Co è un fondo di investimento costituito e fiscalmente residente nel Paese A le cui azioni sono detenute da investitori privati. Invest Co è un’entità di investimento ai fini GloBE, che tuttavia non si qualifica come tale ai sensi dell’IFRS 10, e non è obbligata a redigere un bilancio consolidato in base alle norme e ai regolamenti ad essa applicabili nel Paese A.

Invest Co possiede (direttamente o indirettamente) tutte le azioni in circolazione di Headquarters Co, Operating Co 1 e Operating Co 2, la prima fiscalmente residente nello stesso Paese di istituzione di Invest Co (Paese A), mentre le altre residenti rispettivamente nel Paese B e nel Paese C.

Headquarters Co è obbligata dall’organismo di regolamentazione del Paese di residenza a redigere il bilancio in conformità agli IFRS.

Invest Co possiede anche tutte le partecipazioni di MNE Parent 1 e MNE Parent 2, residenti nel Paese A, e tramite queste anche tutte le partecipazioni di Sub 1 e Sub 2, residenti nel Paese B. MNE Parent 1 e MNE Parent 2 non redigono un bilancio consolidato.

Struttura di investimento dell’Esempio n. 1

Considerazioni.

- Ai fini GloBE, Invest Co è la controllante (UPE) del gruppo formato con Headquarters Co, Operating Co 1, Operating Co 2, MNE Parent 1, Sub 1, MNE Parent 2 e Sub 2 in base al Test del Consolidamento Presunto, poiché se fosse stata obbligata dalle norme del Paese A a redigere il bilancio consolidato, essa avrebbe consolidato linea per linea i propri risultati finanziari con i risultati finanziari di tali entità (applicando i princìpi contabili ivi autorizzati, ossia gli IFRS).

L’eccezione al consolidamento prevista dall’IFRS 10 per le entità d’investimento, esaminata al paragrafo 2 del presente lavoro, non sarebbe stata infatti applicabile in quanto – come detto – nell’esempio Invest Co si qualifica come entità d’investimento ai fini GloBE ma non ai sensi dell’IFRS 10. - Invest Co, UPE del gruppo, è un’entità d’investimento che dunque si qualifica come Entità Esclusa dalle regole GloBE. I dati di Invest Co sono rilevanti esclusivamente ai fini del computo della soglia di ricavi (750 milioni) ed essa non applica la IIR, l’UTPR e la QDMTT.

- In tal caso l’IIR sarà applicata nel Paese A dalle controllanti intermedie del gruppo (IPE), ossia Headquarters Co, MNE Parent 1 e MNE Parent 2 (fatte salve le regole di priorità e di compensazione nel caso sia applicata una QDMTT nelle giurisdizioni di residenza delle CE controllate, ossia il Paese B e il Paese C).

L’esempio appena illustrato considera la possibilità che sussistano divergenze tra la nozione di “entità di investimento” rilevante ai fini GloBE e quella rilevante ai fini contabili (come nel caso dell’IFRS 10[93]). Se ne ricava che, in tali circostanze, nell’impossibilità di applicare specifiche eccezioni alle regole di consolidamento, l’entità d’investimento possa essere chiamata a consolidare linea per linea le controllate dirette e indirette.

Come precedentemente illustrato, ciò può avvenire (in base al Test di Consolidamento Presunto) anche ai soli fini GloBE laddove, ad esempio, l’entità non sia obbligata a redigere un bilancio consolidato in base alle norme e ai regolamenti ad essa applicabili nella giurisdizione di residenza. In tali circostanze, infatti, è richiesta la redazione del bilancio consolidato, legittimamente “omesso” sul piano legale/regolamentare, ai soli fini dell’implementazione delle regole GloBE.

Dall’esempio si evince ulteriormente il meccanismo di funzionamento top down di applicazione dell’IIR nel caso in cui l’UPE del gruppo (consolidante) sia un’entità di investimento esclusa dalle regole GloBE.

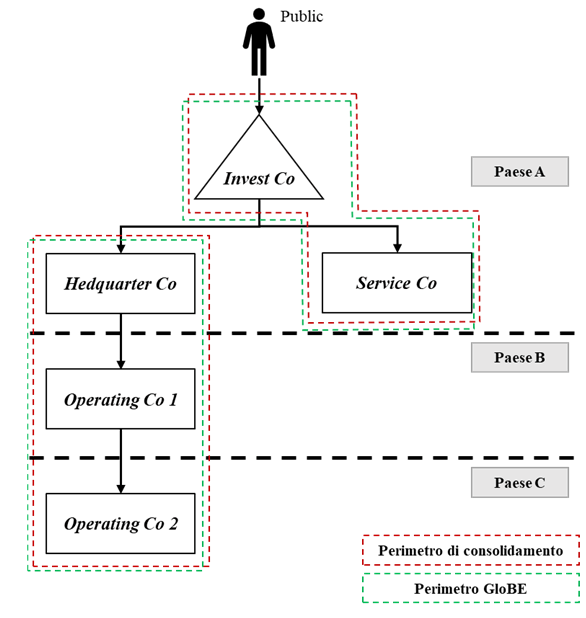

Esempio n. 2: Entità d’investimento UPE che controlla UPE di un altro gruppo[94]

Invest Co è un fondo di investimento costituito e fiscalmente residente nel Paese A che emette azioni negoziate in una borsa pubblica del medesimo Paese e si qualifica come “entità d’investimento” sia ai fini GloBE che ai fini dell’IFRS 10.

Invest Co possiede tutte le azioni in circolazione di Service Co e di Headquarters Co, entrambe fiscalmente residenti nel Paese A.

Service Co fornisce servizi di contabilità e altri servizi di investimento a Invest Co, mentre Headquarters Co gestisce attivamente le operazioni commerciali quotidiane di Operating Co 1, fiscalmente residente nel Paese B, e Operating Co 2, fiscalmente residente nel Paese C, entrambe possedute al 100% dalla stessa Headquarters Co, rispettivamente in via diretta e indiretta.

L’ordinamento del Paese A impone a Invest Co di redigere il bilancio in conformità agli IFRS.

Nel bilancio consolidato di Invest Co sono inclusi linea per linea i risultati di Invest Co stessa e di Service Co, ma in virtù dell’eccezione al consolidamento riservata alle entità d’investimento dall’IFRS 10 Invest Co non consolida i risultati di Headquarters Co, Operating Co 1 e Operating Co 2, nonostante Invest Co ne possieda direttamente o indirettamente tutte le azioni in circolazione.

Invest Co è in ogni caso tenuta a riflettere la performance di questi investimenti nel proprio rendiconto secondo il relativo fair market value.

Headquarters Co redige un bilancio consolidato in conformità agli IFRS consolidando linea per linea i risultati finanziari di Operating Co 1 e Operating Co 2.

Struttura di investimento dell’Esempio n. 2

Considerazioni.

- Invest Co consolida linea per linea i suoi risultati con quelli di Service Co, mentre non è tenuta – secondo i princìpi contabili utilizzati (IFRS) – a consolidare Headquarters Co, Operating Co 1 e Operating Co 2, ancorché interamente possedute in via diretta o indiretta.

- Invest Co è un’entità d’investimento che forma un gruppo ai fini GloBE con Service Co (la sola partecipata oggetto di consolidamento); tuttavia, assumendo la qualifica di UPE, Invest Co si qualifica come Entità Esclusa e di conseguenza (i) i dati di Invest Co sono rilevanti esclusivamente ai fini del computo della soglia di ricavi (750 milioni) ed (ii) essa non applica la IIR, l’UTPR e la QDMTT.

- Nel caso in cui i ricavi di Invest Co e Service Co superino la soglia rilevante (750 milioni), occorrerà verificare se anche Service Co possa qualificarsi quale Entità Esclusa in via “derivata”[95].

Poiché Service Co si limita a fornire servizi di contabilità e altri servizi di investimento a Invest Co, essa potrebbe essere qualificata come Entità Esclusa in via “derivata” (in quanto svolge esclusivamente attività ausiliaria), con la conseguenza che le regole GloBE non sarebbero applicabili tout court al gruppo nazionale formato da Invest Co e Service Co.

In caso contrario, ossia nel caso in cui Service Co fornisse servizi anche a soggetti terzi, essa sarebbe tenuta a calcolare l’ETR ed eventualmente a versare la TuT dovuta nel Paese A dal gruppo di appartenenza ai sensi della QDMTT (se prevista) o della UTPR. - Headquarters Co, in quanto UPE del proprio gruppo, detenuta al 100% da un’Entità Esclusa (i.e., Invest Co), potrebbe qualificarsi quale Entità Esclusa in via “derivata” a seconda dell’attività concretamente svolta[96].

Dal momento che, nell’esempio, Headquarters Co gestisce attivamente le operazioni commerciali quotidiane di Operating Co 1 e Operating Co 2, essa non sarà presumibilmente considerata un’Entità Esclusa e sarà tenuta a calcolare l’ETR ed eventualmente a versare la TuT dovuta nel Paese A dal gruppo di appartenenza ai sensi della IIR (fatte salve le regole di priorità e di compensazione nel caso sia applicata una QDMTT nelle giurisdizioni di residenza delle LTCE controllate).

Laddove Headquarters Co fosse invece una holding statica e, dunque, si qualificasse quale Entità Esclusa in via “derivata”[97], Operating Co 1 – in qualità di IPE del gruppo di appartenenza e in base all’approccio top down che caratterizza il meccanismo dell’IIR – sarà tenuta a calcolare l’ETR ed eventualmente a versare l’imposizione integrativa dovuta dal gruppo di appartenenza ai sensi della IIR (fatte salve le regole di priorità e di compensazione nel caso fosse applicata una QDMTT nella propria giurisdizione e in quella di Operating Co 2).

Dall’esempio si evince come, nel caso di applicazione dell’IFRS 10 o di princìpi di contenuto analogo, le ipotesi in cui le entità d’investimento (che siano tali ai sensi del citato principio) sono tenute a consolidare le proprie partecipate risultano limitate (i.e. caso del controllo di società di servizi, ServiceCo nell’esempio).

Si osserva peraltro che, in tale fattispecie, con riguardo a Headquarters Co potrebbe rilevare il paragrafo 4(a)(iv) dell’IFRS 10, secondo cui un’entità capogruppo è esonerata dalla preparazione del bilancio consolidato se soddisfa inter alia la seguente condizione: «la sua capogruppo o una controllante intermedia redige un bilancio per uso pubblico che sia conforme agli IFRS, in cui le società controllate sono consolidate o sono valutate al fair value rilevato nell’utile (perdita) d’esercizio in conformità con il presente IFRS».

Lo IASB ha chiarito (dicembre 2014) che questo esonero è disponibile anche per le entità controllanti che sono a loro volta controllate da un’entità d’investimento, qualora detta entità d’investimento valuti i propri investimenti al fair value in conformità al paragrafo 31 dell’IFRS 10.

Pertanto, nel caso dell’esempio in cui InvestCo è un’entità d’investimento ai fini dell’IFRS 10 e dunque valuta gli investimenti secondo il criterio del fair value, laddove Headquarters Co si avvalesse del paragrafo 4(a)(iv) – e dunque dell’esonero dalla redazione del bilancio consolidato – ne deriverebbe l’impossibilità di configurare un gruppo rilevante ai fini GloBE comprendente Headquarters Co e le società operative da essa controllate[98].

Diversamente, laddove la controllante InvestCo non fosse un’entità d’investimento ai fini dell’IFRS 10 (ad esempio perché valuta gli investimenti secondo il criterio del costo) e fosse comunque esonerata dalla redazione del bilancio consolidato da norme o regolamenti del Paese di residenza, InvestCo sarebbe comunque tenuta a redigere il bilancio consolidato ai soli fini GloBE (in base al Test di Consolidamento Presunto)[99]. InvestCo sarebbe comunque una Entità Esclusa (in quanto UPE del gruppo), i cui ricavi sarebbero rilevanti solo ai fini della soglia dei 750 milioni.

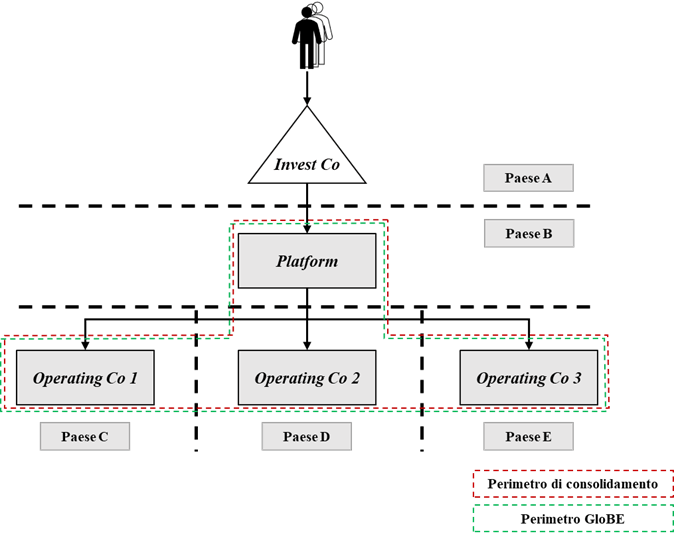

Esempio n. 3: Entità d’investimento che controlla veicolo intermedio e società operative

Invest Co è un fondo di investimento costituito e fiscalmente residente nel Paese A, che a sua volta possiede direttamente Platform, una società holding costituita ai sensi del diritto del Paese B.

Platform detiene tutte le azioni di Operating Co 1, Operating Co 2 e Operating Co 3, residenti rispettivamente nel Paese C, D ed E.

Invest Co non è consolidata da alcuno dei propri investitori e a sua volta, nel proprio Paese di residenza (Paese A), non è tenuta a consolidare linea per linea i propri risultati finanziari con quelli delle entità da essa direttamente o indirettamente controllate (Platform e le Operating Cos). Tuttavia, in base ai princìpi contabili ad essa applicabili (IFRS 10), Invest Co è tenuta a riflettere la performance di dette entità partecipate nel proprio rendiconto di gestione secondo il fair market value.

Platform, invece, secondo i princìpi contabili ad essa applicabili nel Paese di residenza (Paese B), redige un bilancio ed è tenuta a consolidare linea per linea i propri risultati finanziari con quelli delle Operating Cos.

Struttura di investimento dell’Esempio n. 3

Considerazioni.

- Ai fini GloBE, Invest Co – qualificandosi come entità d’investimento sia ai fini GloBE che ai sensi dell’IFRS 10 – non è capogruppo di Platform e delle Operating Cos, poiché non è tenuta a consolidarne i risultati finanziari in base ai princìpi contabili autorizzati nel Paese A. Pertanto, dette entità non costituiscono un gruppo rilevante ai fini GloBE.

- Diversamente Platform, controllando e consolidando linea per linea i risultati finanziari delle Operating Cos nel proprio bilancio, redatto secondo i princìpi contabili autorizzati nel Paese B, costituisce con esse un gruppo rilevante ai fini GloBE (assumendo il superamento della soglia minima di ricavi consolidati di 750 milioni).

- Platform assume la qualità di UPE del proprio gruppo multinazionale.

Al riguardo occorre ulteriormente verificare se Platform sia una holding statica o dinamica (cfr. analisi svolta nell’Esempio 2 che precede).

Nel primo caso essa sarà presumibilmente considerata un’Entità Esclusa “derivata” e dunque non sarà tenuta a calcolare l’ETR ed eventualmente a versare la TuT dovuta nel Paese B dal gruppo di appartenenza ai sensi della IIR; la TuT potrà essere riscossa a titolo di UTPR dalle Operating Cos (ciò fatte salve le regole di priorità e di compensazione nel caso sia applicata una QDMTT nella giurisdizione di residenza delle LTCE controllate).

L’esempio evidenzia come, non essendo generalmente tenute al consolidamento nei confronti delle proprie partecipate (in virtù dell’eccezione contenuta nell’IFRS 10), le entità d’investimento che detengono direttamente i propri investimenti nelle portfolio companies (nell’esempio, Operating Cos) potrebbero trovarsi a non dover applicare tout court la normativa del Pillar II, per l’assenza di un gruppo rilevante ai fini GloBE.

Viceversa, la presenza di Platform potrebbe comportare la formazione di un gruppo rilevante per l’applicazione delle regole GloBE ad un livello inferiore della struttura d’investimento.

Al riguardo valgono le stesse considerazioni svolte nell’Esempio 2 circa la necessità di valutare eventuali eccezioni al consolidamento, e per l’effetto all’applicazione delle regole GloBE, con riguardo al veicolo controllato da un’entità d’investimento la quale valuti le partecipazioni al fair value (cfr. par. 4(a)(iv) dell’IFRS 10)[100].

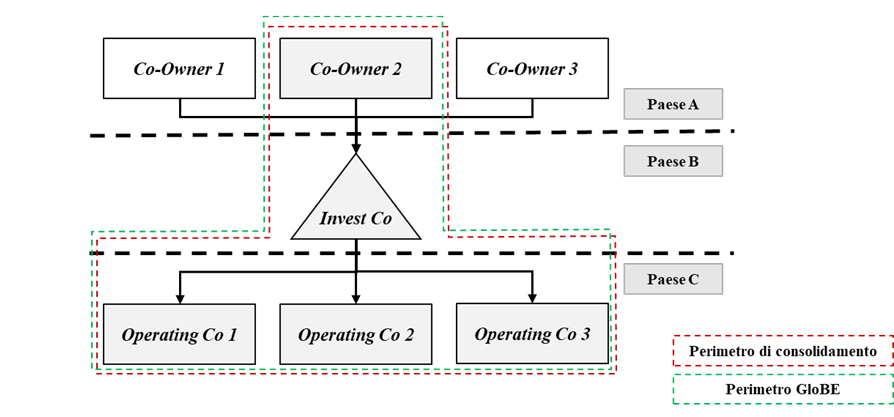

Esempio n. 4: Entità d’investimento che controlla società operative, soggetta a consolidamento

Invest Co è un’entità di investimento residente nel Paese B che viene consolidata linea per linea da Co-Owner 2, a sua volta residente nel Paese A.

Co-Owner 2 consolida altresì i risultati finanziari delle entità operative partecipate da Invest Co, ovverosia Operating Co 1, Operating Co 2 e Operating Co 3, tutte residenti nel Paese C. Si assuma il superamento della soglia rilevante di ricavi consolidati di 750 milioni.

Struttura di investimento dell’Esempio n. 4

Considerazioni.

- Ai fini GloBE, Co-Owner 2 è la controllante di un gruppo che comprende Invest Co e le entità da essa partecipate in via indiretta (Operating Co 1, Operating Co 2 e Operating Co 3), atteso che è tenuta a consolidarne i risultati finanziari in base ai princìpi contabili applicabili.

- In tale circostanza, assumendo che (i) il Paese A implementi la disciplina GloBE e (ii) Co-Owner 2 non sia un’Entità Esclusa, quest’ultima – in qualità di UPE – sarebbe tenuta a calcolare l’ETR del gruppo ed eventualmente a versare la TuT dovuta dal gruppo ai sensi della IIR (fatte salve le regole di priorità e di compensazione nel caso sia applicata una QDMTT nelle giurisdizioni di residenza delle LTCE).

Invest Co, in qualità di entità di investimento consolidata dalla capogruppo[101], laddove fosse una entità fiscalmente opaca, sarebbe tenuta a calcolare separatamente il suo ETR e la TuT eventualmente riferibile al proprio reddito a bassa tassazione applicando le regole ordinarie di cui all’art. 48 del Decreto ovvero optando per i regimi di cui agli artt. 49 e 50 del medesimo Decreto (o analoghe disposizioni dello Stato di insediamento)[102]. Laddove Invest Co fosse invece una entità di investimento fiscalmente trasparente, applicherebbe la relativa disciplina[103]. - Diversamente, assumendo che Co-Owner 2 sia un’Entità Esclusa, anche InvestCo si qualificherebbe come Entità Esclusa in via “derivata” e dunque il relativo reddito sarebbe escluso dall’imposizione integrativa. La TuT resterebbe eventualmente dovuta sui redditi a bassa tassazione delle Operating Cos e prelevato tramite la QDMTT o la UTPR nel Paese C.

Con riferimento all’esempio, si osserva come la QDMTT eventualmente prevista nel Paese B sui redditi a bassa tassazione di Invest Co non sarebbe in concreto prelevabile (posto che, in quanto entità d’investimento, Invest Co non è obbligata al versamento, oltre che dell’imposta minima suppletiva, anche della QDMTT). Da ciò potrebbe conseguire che la TuT eventualmente dovuta sui redditi di Invest Co a bassa tassazione sarebbe prelevata sotto forma di imposta minima suppletiva nel Paese C mediante il meccanismo dell’UTPR applicato dalle Operating Cos[104].

5. Considerazioni di sintesi

Alla luce della precedente disamina possono sintetizzarsi alcuni tratti salienti del possibile impatto della disciplina GloBe con riferimento alle entità di investimento e dunque, generalizzando, al comparto dell’asset management.

In primo luogo può osservarsi che le GloBE rules contengono trasversalmente diverse previsioni riferite alle entità di investimento, che ne disegnano una vera e propria disciplina ad hoc.

Tale disciplina si caratterizza in primo luogo per la finalità di preservare lo status di veicoli fiscalmente neutrali (o comunque esenti) che generalmente caratterizza le entità d’investimento nei diversi ordinamenti e che viene espresso dal principio del single level of taxation, ossia dall’obiettivo di parificare, ai fini del carico fiscale in capo agli investitori, l’investimento attraverso detti veicoli rispetto all’investimento diretto nelle attività sottostanti.

Nel caso dunque di entità di investimento al vertice di un gruppo consolidato (UPE) il fine della neutralità viene perseguito attraverso la esclusione tout court della stessa entità dalla applicazione della GMT. Questo non significa tuttavia che le entità d’investimento UPE non siano interessate dalla GMT. Se infatti l’entità d’investimento capogruppo consolida le partecipate potrebbe (al ricorrere delle condizioni) formare con esse un gruppo rilevante ai fini GloBE: in tal caso il reddito dell’entità d’investimento non sarebbe soggetto a imposizione integrativa, mentre le altre entità facenti parte del consolidato resterebbero tenute ad applicare ordinariamente le regole GloBE e a calcolare la TuT eventualmente dovuta sugli altri redditi low taxed del gruppo.

Sebbene non ricorra comunemente il caso che un’entità d’investimento consolidi le partecipate (potendo sovente beneficiare di esclusioni di natura legale o regolamentare, a prescindere dalle previsioni dei principi contabili), occorre comunque verificare se ai fini dell’applicazione delle regole GloBE si configurino eventuali obblighi di deemed consolidation (tale essendo il consolidato che avrebbe dovuto essere predisposto in base ai princìpi contabili ma che non è stato predisposto per l’assenza di obblighi in tal senso nella giurisdizione di residenza ovvero per la presenza di esoneri soggettivi).

Peraltro, anche ove l’entità d’investimento non sia tenuta al consolidamento (e non sia quindi UPE), non può escludersi che si formi comunque un gruppo rilevante per l’applicazione delle regole GloBE ad un livello inferiore della struttura d’investimento, facente capo ad esempio ad una holding controllante intermedia (platform) partecipata dall’entità di investimento e soggetta ad obblighi di consolidamento.

Altro possibile scenario da considerare è quello in cui l’entità di investimento e le partecipate risultino incluse nel bilancio consolidato redatto dal gestore o da taluno degli investitori che eserciti il “controllo” sull’entità d’investimento (si pensi ad esempio a certe entità d’investimento che siano parte di gruppi assicurativi o bancari). A tali fini rileverà l’estensione dei poteri decisionali sull’entità e l’esposizione alla variabilità dei rendimenti della stessa.

In tal caso l’entità d’investimento consolidata è soggetta alla disciplina GloBE in qualità di CE del gruppo di appartenenza ed è chiamata a calcolare separatamente (stand alone) dalle altre CE del gruppo, in base a regole specifiche, l’imposizione integrativa eventualmente riferibile al proprio reddito a bassa tassazione. Peraltro la eventuale TuT relativa all’entità d’investimento risulterebbe comunque da prelevare in capo alle altre CE del gruppo, essendo l’entità di investimento espressamente esclusa dalla responsabilità del pagamento.

Anche sotto quest’ultimo profilo la disciplina GloBE, sollevando l’entità di investimento dall’onere del pagamento dell’imposta, tende a garantire un trattamento neutrale agli investitori che siano esterni al gruppo consolidato. Al riguardo si può inoltre osservare che tale obiettivo di neutralità può conseguirsi solo escludendo dal prelievo della TuT riferibile all’entità di investimento anche le relative partecipate (limitando quindi detto prelievo ad altre CE del gruppo) ovvero prevedendo accordi compensativi che ne neutralizzino l’effetto nei confronti degli investitori esterni al gruppo.

Su altro piano può inoltre notarsi che la TuT relativa all’entità d’investimento risulterà tendente a zero nel caso di fondi di equity, considerato che i dividendi e le plusvalenze o minusvalenze su partecipazioni (ossia i redditi tipici di detti fondi) sono generalmente esclusi dal calcolo del reddito rilevante ai fini GloBE. Diverse considerazioni possono invece farsi nel caso dei fondi di real estate o di private debt che siano CE di un gruppo rilevante ai fini GloBE, laddove di regola dette entità di investimento generano anche (e soprattutto) elementi di reddito diversi dai dividendi e dalle plusvalenze o minusvalenze su partecipazioni.

In conclusione, sebbene in generale risulteranno non frequenti i casi di applicazione della disciplina GloBE alle entità di investimento, sarà opportuno tuttavia di volta in volta (ed a seconda delle circostanze) effettuare talune verifiche mirate, tenuto peraltro conto che i singoli Paesi interessati possono adottare regole e principi contabili (ed eccezioni) non coincidenti.

Ad esempio, in sede di costituzione del fondo sembra necessario verificare che nessuno degli investitori sia tenuto a consolidare il fondo medesimo (e le sue partecipate) e che non ricorrano nemmeno ipotesi di deemed consolidation. Anche nel caso di holding intermedie (platform) detenute dall’entità di investimento è opportuno testare eventuali obblighi di consolidamento. Ancora a titolo esemplificativo, altro aspetto di interesse può riguardare l’attività di investimento svolta dal fondo ed in particolare la necessità di indagare in sede di due diligence eventuali obblighi e/o passività di origine GloBE in capo alle società acquisite.

[1] Le Model Rules sono state approvate il 14 dicembre 2021 dall’Inclusive Framework dell’OCSE/G20 nell’ambito del Progetto BEPS.

[2] Per quanto riguarda il meccanismo di applicazione delle GloBE Rules si consenta di rinviare a F. Brunelli, S. Tronci, V. Forestieri, Pillar 2: meccanismo applicativo e “rule of order”, su questa rivista, Maggio 2023.

[3] L’intero Titolo II (artt. da 8 a 60) del Decreto contiene disposizioni di recepimento della Direttiva (UE) 2022/2523. Il contenuto del Decreto segue sostanzialmente l’approccio comune condiviso a livello internazionale.

[4] Ai sensi del n. 6), dell’Allegato A al Decreto, per “controllante capogruppo” si intende: «a) una entità che detiene, direttamente o indirettamente, una partecipazione di controllo in qualsiasi altra entità e che non è detenuta, direttamente o indirettamente, da un’altra entità con una partecipazione di controllo in essa; o b) la casa madre di un gruppo». Analoghe definizioni sono contenute anche nell’art. 3, n. 14), della Direttiva e nell’art. 1.4 delle Model Rules.

[5] La soglia indicata è coerente con la soglia prevista dalle norme sulla rendicontazione Paese per Paese introdotte dalla Direttiva 2016/881/UE (c.d. “CbCR”), intrinsecamente connesse alle norme sul Pillar II.

[6] Cfr. il n. 23) dell’Allegato A al Decreto. Analoghe definizioni sono contenute anche nell’art. 3, n. 31), della Direttiva e a pag. 59 delle Model Rules. La definizione di “fondo di investimento” ai fini GloBE è diffusamente affrontata nel Commentario OCSE alle GloBE Model Rules (“Commentario GloBE”), all’art. 10.1, para. da 38 a 45. Nella specie, secondo le Model Rules, per fondo di investimento si intende un’entità o uno strumento giuridico concepito per aggregare attività finanziarie o non finanziarie di una pluralità di investitori (alcuni dei quali non collegati tra loro) e investirle conformemente a una politica di investimento definita, consentendo di ridurre i costi di transazione, di ricerca e di analisi o di ripartire collettivamente il rischio. Il fondo di investimento deve essere, inoltre, costituito principalmente per generare redditi o utili da investimenti o proteggere da eventi o risultati particolari o generali e i suoi investitori devono avere diritto a un rendimento sulle attività del fondo o sul reddito derivante da tali attività, in proporzione al conferimento effettuato. Infine, il fondo deve essere gestito da un gestore di fondi d’investimento professionale che agisce per conto degli investitori e lo stesso fondo, o il suo gestore, deve essere assoggettato al regime di regolamentazione dei fondi d’investimento, inclusa un’appropriata regolamentazione in materia di antiriciclaggio e protezione degli investitori, nel Paese in cui è stabilito o gestito.

[7] Cfr. il n. 56), dell’Allegato A al Decreto. Analoghe definizioni sono contenute anche nell’art. 3, n. 32), della Direttiva e nell’art. 10.1.1, pag. 65, delle Model Rules. Il veicolo di investimento immobiliare (REIV) rilevante ai fini GloBE è un’entità i cui attivi sono prevalentemente costituiti da beni immobili ed i cui titoli di partecipazione al capitale o al patrimonio sono ampiamente diffusi tra il pubblico laddove le modalità di imposizione del reddito da essa prodotto in un determinato periodo di imposta comportano, entro il periodo di imposta successivo, un unico livello di imposizione a livello dell’entità ovvero a livello dei suoi partecipanti. Al riguardo, il Commentario GloBE, all’art. 10.1, para. 145 e ss. chiarisce che: «The definition in the GloBE Rules draws on the “special tax regime” provision included in paragraph 86 of the Commentary on Article 1 of the OECD Model Tax Convention (OECD, 2017). (…) A Real Estate Investment Vehicle that is owned directly by a small number of other widely-held Investment Entities or Pension Funds that have numerous beneficiaries is considered to be widely-held»; e ancora, in relazione all’unico livello di tassazione (single level of taxation, with at most one year of deferral), chiarische che «The intention of this language is to deal with tax neutral vehicles which are designed to ensure that a single level of taxation is achieved either in the hands of the vehicle or its equity interests holders». Nelle Frequently Asked Questions on Pillar 2 Directive (Art. 3, n. 14) si specifica che «A widely held entity is one that has many owners that are not connected persons. A real estate investment vehicle that is owned directly by a small number of other widely held investment entities or pension funds that have numerous beneficiaries is considered to be widely held. An entity that holds predominantly immovable property, either directly or indirectly via securities (or a combination of the two) will meet the condition of the definition. Member States implementing these definitions may specify more concretely the meaning of “a widely held entity” or “holds predominantly immovable property” depending on the national regulations».

[8] Cfr. il n. 17), dell’Allegato A al Decreto, secondo cui il termine «entità d’investimento» si riferisce a: «a) un fondo d’investimento o un veicolo di investimento immobiliare; b) un’entità il cui capitale è detenuto per almeno il 95 per cento, direttamente da un’entità di cui alla lettera a) o attraverso una o più di esse e che detiene esclusivamente o quasi esclusivamente attività o investe fondi a beneficio dei suoi investitori; o c) un’entità il cui valore è detenuto per almeno l’85 per cento da un’entità di cui alla lettera a), a condizione che il suo reddito sia sostanzialmente costituito da dividendi, plusvalenze o minusvalenze esclusi dal calcolo del reddito o perdita rilevante ai sensi dell’articolo 23, comma 2, lettere b) e c)». Analoghe definizioni sono contenute anche nell’art. 3, n. 30), della Direttiva e nell’art. 10.1.1, pag. 58, delle Model Rules.

[9] Per essere potenzialmente soggette alle regole GloBE le persone giuridiche o le entità, diverse dallo Stato o sue articolazioni, devono predisporre proprie scritture contabili.

[10] In via di prima approssimazione, si tenga presente che nell’ordinamento domestico, ai sensi delle disposizioni contenute nel Regolamento sulla gestione collettiva del risparmio (Provvedimento Banca d’Italia del 19 gennaio 2015 e s.m.i.), alla SGR è richiesta – con riferimento a ciascun fondo d’investimento gestito –la redazione delle relazioni semestrale e annuale relative alla gestione del fondo. Pertanto, la peculiare natura “contrattuale” dei fondi italiani sembra escludere che gli stessi possano redigere il bilancio consolidato. Per le SICAV e le SICAF, invece, in quanto OICR avente forma “statutaria”, è richiesta la redazione del bilancio di esercizio, oltre che della relazione semestrale relativa alla gestione. In principio, dunque, le SICAV e le SICAF potrebbero essere chiamate a redigere un bilancio consolidato.

[11] Cfr. art. 13 e ss. del Decreto, nonché art. 5 e ss. della Direttiva e art. 2.1 e ss. delle Model Rules.

[12] Cfr. art. 19 e ss. del Decreto, nonché art. 12 e ss. della Direttiva e art. 2.4 e ss. delle Model Rules.

[13] Cfr. art. 18 del Decreto, nonché art. 11 della Direttiva e il cap. 5.1 delle Administrative Guidance dell’OCSE pubblicate a febbraio 2023 (“AdG Feb23”). In data 25 aprile 2024 l’OCSE ha rilasciato il Consolidated Commentary to the Global Anti-Base Erosion Model Rules (2023) che incorpora le Agreed Administrative Guidance pubblicate dall’Inclusive Framework da marzo 2022 fino a dicembre 2023. Ai fini del presente documento, le citazioni continuano a riferirsi alle Agreed Administrative Guidance incorporate nel commentario consolidato.

[14] In ogni caso, si noti che i ricavi delle entità escluse partecipanti al gruppo (i.e. consolidate) rilevano ai fini della verifica della soglia dei 750 milioni.

[15] Cfr. Commentario GloBE, all’art. 1.5.1, para. 42.

[16] In tal caso, qualora non sia un’entità di per sé fiscalmente trasparente, sarà soggetta a regole ad hoc per il calcolo dell’ETR e dell’imposizione integrativa previste nell’art. 48 o ai regimi opzionali della “trasparenza” e della “distribuzione” rispettivamente previsti negli artt. 49 e 50 del Decreto, su cui si riferirà infra.

[17] Cfr. artt. 48, 49 e 50 del Decreto, nonché artt. 41, 42 e 43 della Direttiva e artt. 7.4, 7.5 e 7.6 delle Model Rules. Con riferimento alle entità d’investimento non sarebbe dunque riscontrabile il caso in cui il reddito GloBE assoggettabile a imposizione integrativa in base all’UTPR o mediante la QDMTT possa essere più ampio di quello imponibile ai sensi della IIR (mentre nei casi ordinari la UTPR calcola la TuT sull’importo totale del reddito della LTCE, indipendentemente dalla quota riconducibile alla UPE).

[18] La definizione di “bilancio consolidato” è contenuta nel n. 3), dell’Allegato A al Decreto. Analoghe definizioni sono contenute anche nell’art. 3, n. 6), della Direttiva e nell’art. 10.1.1, pag. 53, delle Model Rules. Il bilancio consolidato rilevante è: “a) il bilancio predisposto da una entità secondo un principio contabile conforme, in cui le attività, le passività, i componenti positivi e negativi di reddito e i flussi di cassa di tale entità e di qualsiasi entità in cui essa detiene una partecipazione di controllo sono indicati come quelli di un unico soggetto economico; (…) c) il bilancio (…) della controllante capogruppo che non è redatto secondo un principio contabile conforme e che è stato successivamente rettificato per evitare distorsioni competitive rilevanti; d) (…) il bilancio che sarebbe stato predisposto dalla controllante capogruppo qualora ne fosse stata obbligata nel presupposto che esso sarebbe stato redatto secondo principi contabili autorizzati che possono essere conformi o altri principi contabili, quest’ultimi rettificati al fine di evitare distorsioni competitive rilevanti”. Ai sensi del n. 47), dell’Allegato A al Decreto, per “princìpi contabili conformi” si intendono «i principi contabili internazionali (IFRS o IFRS adottati dall’Unione a norma del regolamento (CE) n. 1606/2002 del Parlamento europeo e del Consiglio del 19 luglio 2002, relativo all’applicazione di principi contabili internazionali) e i principi contabili generalmente accettati di Australia, Brasile, Canada, Stati membri dell’Unione europea, Stati membri dello Spazio economico europeo, Hong Kong (Cina), Giappone, Messico, Nuova Zelanda, Repubblica popolare cinese, Repubblica dell’India, Repubblica di Corea, Russia, Singapore, Svizzera, Regno Unito e Stati Uniti d’America». Analoghe definizioni sono contenute anche nell’art. 3, n. 25), della Direttiva e nell’art. 10.1.1, pag. 52, delle Model Rules. Ai sensi del n. 46), dell’Allegato A al Decreto, per “principio contabile autorizzato” si intende «in relazione a una impresa, i principi contabili generalmente accettati approvati da un organismo contabile autorizzato nel Paese in cui è localizzata l’impresa; ai fini della presente definizione, per organismo contabile autorizzato si intende l’organismo avente autorità giuridica in un Paese per prescrivere, stabilire o accettare principi contabili a fini di rendicontazione finanziaria». Analoghe definizioni sono contenute anche nell’art. 3, n. 26), della Direttiva e nell’art. nell’art. 10.1.1, pag. 53, delle Model Rules.

[19] L’inclusione nel bilancio consolidato definisce l’appartenenza dell’entità ad un “gruppo” rilevante ai fini GloBE, per tale intendendosi appunto un insieme di entità tra loro collegate per effetto di rapporti di proprietà o di controllo che sono incluse nel bilancio consolidato della controllante capogruppo, nonché ogni impresa che ne è esclusa unicamente a causa delle sue dimensioni, del principio di rilevanza o perché detenuta per la vendita. Cfr. il n. 25) dell’Allegato A al Decreto e le definizioni di analogo contenuto presenti nell’art. 3 della Direttiva e negli artt. 1.2.2 e 1.2.3 delle Model Rules. Pertanto, le entità escluse dal bilancio consolidato sulla base dei princìpi contabili per ragioni qualitative o quantitative (c.d. “size” o “materiality”) ovvero perché detenute per la vendita vanno ricomprese in detto bilancio consolidato ai soli fini delle regole GloBE. Nell’ordinamento domestico l’OIC 17 – ai fini della determinazione dell’area di consolidamento (par. 38) – richiama l’art. 28 del D.Lgs. n. 127/1991, il quale prevede un esonero dal consolidamento nel caso in cui «le azioni o quote delle controllate sono possedute esclusivamente allo scopo della successiva alienazione», i.e. siano destinate ad essere alienate “entro 12 mesi dalla data di acquisizione del controllo” e siano “classificate nella voce dell’attivo circolante dello stato patrimoniale consolidato”. Tale esonero sarebbe dunque disattivato dalla disciplina GloBE, con l’effetto che il bilancio consolidato rilevante dovrebbe essere integrato – ai soli fini GloBE – per includere anche le partecipate detenute per la successiva alienazione.

[20] Cfr. nota 18.

[21] Cfr. AdG Feb23, all’art. 1.2.3, para 8.1, in cui è fornito l’esempio di un gruppo multinazionale “privato”, posseduto da una famiglia, al quale norme e regolamenti applicabili non richiedano di redigere il bilancio consolidato.

[22] In Lussemburgo (che come noto costituisce un Paese preferenziale per le private equity firm internazionali ai fini della localizzazione delle piattaforme europee di detenzione accentrata degli investimenti) sono previste specifiche norme di esclusione soggettiva dei fondi di investimento e delle relative partecipate dalla redazione del bilancio consolidato, le quali muovono dall’assunto che detti soggetti detengano i rispettivi investimenti ai soli fini della successiva rivendita (ancorché siano detenute nel medio-lungo periodo e anche iscritte tra le immobilizzazioni finanziarie). La prassi di mercato in Lussemburgo sul punto ritiene che – laddove un’entità benefici di taluna di dette esclusioni normative – non vi sia alcun obbligo di consolidamento neanche ai sensi della legge lussemburghese che ha recepito la Direttiva sulla GMT e pertanto le entità in questione siano escluse dall’ambito di applicazione della disciplina GloBE.

[23] Tale circostanza, oltreché dalla definizione di “gruppo” (e dalla connessa definizione di “bilancio consolidato”), si evince altresì dalla definizione normativa di “controllante capogruppo” (UPE), la quale richiama esplicitamente il concetto di “partecipazione di controllo”, per tale intendendosi la «partecipazione in una entità in base alla quale il titolare della partecipazione è tenuto a consolidarne le attività, passività, i ricavi, i costi e i flussi finanziari applicando il metodo del consolidamento voce per voce secondo un principio contabile conforme o ai principi contabili autorizzati o che avrebbe dovuto consolidarne le attività, passività, i ricavi, i costi e i flussi finanziari applicando il metodo del consolidamento voce per voce se la controllante capogruppo fosse stata obbligata a predisporre il bilancio consolidato». Si v. il n. 43), dell’Allegato A al Decreto. Analoghe definizioni sono contenute anche nell’art. 3, n. 21), della Direttiva e nell’art. 10.1.1, pag. 54, delle Model Rules.

[24] Cfr. IFRS 10, § 5-6.

[25] Tra tali diritti vi sono: diritti di voto (anche potenziali), diritti di designare e rimuovere key manager, diritti contrattuali di assumere decisioni per condurre le attività rilevanti. In alcuni casi l’accertamento di tale potere è complesso ed è necessario considerare più fattori, per esempio nel caso in cui il potere risulti da uno o più accordi contrattuali.

[26] Ai sensi del § 15, un investitore è esposto o ha diritto a rendimenti variabili derivanti dal proprio coinvolgimento nell’entità partecipata quando tali rendimenti sono suscettibili di variare in relazione all’andamento economico dell’entità partecipata.