SOMMARIO: In attesa dell’imminente pronuncia delle Sezioni Unite, il contributo ripercorre il dibattito dottrinale – corroborato dal prezioso supporto del dato tecnico fornito dalla disciplina della matematica finanziaria – che si è sviluppato attorno alla modalità di ammortamento del mutuo c.d. alla francese.

ABSTRACT: In anticipation of the imminent ruling of the Great Chamber of the Italian Supreme Court, the contribution reviews the doctrinal debate – supported by the valuable technical data provided by the discipline of financial mathematics – which has developed around the so called French amortization method of banking loan.

1. Premessa.

Per contratti di adesione relativi ai finanziamenti con ammortamento alla francese, predisposti unilateralmente dall’intermediario – oltretutto privati, nel credito al consumo, del piano di ammortamento allegato[1] – il prenditore rimane completamente ignaro sia dei rimborsi del capitale che ne derivano nell’adempimento espresso dal piano di ammortamento, sia del regime composto impiegato nella determinazione del valore della rata, con l’imputazione anticipata degli interessi maturati ad ogni scadenza, anch’essa frequentemente sottratta all’assenso contrattuale.

Senza alcuna indicazione contrattuale, il prenditore ha titolo a ritenere che il valore della rata sia univocamente determinato dal tasso convenzionale riportato in contratto, impiegato in regime semplice, nell’equivalenza intertemporale espressa dalla matematica nella proporzionalità dell’art. 821 c.c., fra la prestazione dell’intermediario e le controprestazioni corrisposte dal prenditore.[2] Poiché l’importo della rata espressa dal tasso convenzionale (TAN) nel regime semplice è inferiore a quella espressa nell’interesse composto, appare consequenziale che l’importo della rata pattuita in contratto corrisponde propriamente ad un tasso ex art. 1284 c.c. più elevato. [3]

Questa prima palese evidenza, nella sua icasticità non abbisogna di particolari illustrazioni matematiche: ‘mentre in un regime di capitalizzazione semplice, il TAN può rappresentare una corretta misura del costo del finanziamento, esso “perde questa sua caratteristica in un regime di capitalizzazione composta (dal momento che la relazione tra tempo e interesse non è più lineare)”, “anzi in tali circostanze, per via della capitalizzazione, il TAN fornisce, come nel caso in esame, una misura sottodimensionata del prezzo costo dell’operazione (C. A. Bari, Rel. C. Romano, n. 1890 del 3/11/2020).[4]

Tale evidenza, come pure la mancata indicazione dei rimborsi del capitale, nel finanziamento con ammortamento alla francese, conduce a configurare le medesime circostanze prospettate, nei canoni costanti di leasing, dalla sentenza della Cassazione n. 12889 del 13 maggio 2021 (M. Gorgoni): ‘ … il tasso sia indicato in contratto, ma esso porti ad un ammontare del costo dell’operazione variabile in funzione dei patti che regolano le modalità di pagamento, sì da ritenere che il prezzo dell’operazione risulti sostanzialmente inespresso e indeterminato, oltre che non corrispondente a quello su cui si è formata la volontà dell’utilizzatore’

Così come per la lunghezza occorre esprimerne il valore in una predeterminata unità convenzionale di misura (chilometro in terra, miglia in mare), per esprimere nel credito l’equivalenza fra il denaro a pronti e quello a termine si pattuisce, come accennato, la velocità di produzione/maturazione degli interessi convenzionalmente espressa dal tasso prescritto dagli artt. 820, 821 e 1284 c.c. nella misura lineare, informata alla metrica del regime semplice. Il divieto di anatocismo dell’art. 1283 c.c. come la prescritta proporzionalità degli artt. 821 e 1284 c.c. non attengono al quantum ma alla modalità nella quale viene declinato nella pattuizione il prezzo, espresso dal tasso convenuto.[5]

Nei principi che informano l’ordinamento, l’ammontare dell’obbligazione accessoria, corrisponde alla proporzionalità del tasso ex art. 1284 c.c., rimane indipendente dalle modalità di pagamento: coerentemente con il principio nominalistico (art. 1277 c.c.), l’adempimento interessa esclusivamente l’algoritmo e i tempi impiegati nella corresponsione dell’importo pattuito per l’obbligazione accessoria.[6]

Conduce a conclusioni errate soffermarsi esclusivamente sull’adempimento, nel rapporto delle variabili dipendenti, interessi periodici e rimborso del capitale, riportate a valle nel piano di ammortamento, tralasciando il rapporto funzionale diretto, convenuto tra le due variabili indipendenti pattuite, sulle quali – a monte – si è conformato l’accordo contrattuale. La coincidenza fra tempi di maturazione ed esigibilità degli interessi alle distinte scadenze, che si riscontra nel piano di ammortamento ordinariamente adottato, attiene ad interessi aventi natura primaria esclusivamente nell’ambito dei distinti periodi, ma la legge che regola l’operazione rimane quella composta impiegata nella determinazione delle variabili indipendenti pattuite: l’inclusione nella rata di una spettanza degli interessi indebitamente maggiorata (I = Σ R – C) si riflette, nell’adempimento, quale che sia il criterio di imputazione adottato.[7]

Per i finanziamenti con ammortamento, l’interesse semplice o composto – implicato nell’equivalenza finanziaria intertemporale espressa nella pattuizione delle due obbligazioni in rapporto al tasso convenzionale – è riferito esclusivamente all’ammontare calcolato alla scadenza del capitale utilizzato (modalità Zero Coupon): ragione per cui l’impiego dell’interesse composto nella pattuizione include la presenza di interessi secondari. Un corretto esame della problematica non può trascurare l’evidenza propria ai finanziamenti con ammortamento alla francese: nell’adempimento viene corrisposto, in ragione semplice sul debito residuo, l’importo maggiorato degli interessi maturati nel regime composto, espresso nella pattuizione della rata.

Circoscrivendo l’analisi all’adempimento, rimane facile cadere nell’equivoco: il tasso composto impiegato nella determinazione della rata, nel pagamento anticipato degli interessi maturati, pari a [(1 + i)1], nell’unità periodale coincide con il tasso semplice [(1 + 1 x i)]; ma, come osserva L. Peccati: ‘Nel caso d’intertempo annuo, matematicamente, periodo =1, la formula si riduce a: interessi = debito x tasso, che fa, indebitamente, pensare a interessi semplici, mentre, concettualmente, sono composti’.[8] Se la periodicità della rata, anziché infrannuale o annuale, fosse biennale, l’imputazione degli interessi risulterebbe matematicamente espressa da (1 + i)2 ≠ (1 + 2 x i), rivelando la natura composta del regime finanziario e l’inclusione nell’imputazione degli interessi secondari ricompresi nella pattuizione.[9]

A monte, nella pattuizione delle due variabili indipendenti, l’ammontare complessivo degli interessi risulta definito alla velocità di maturazione accelerata, espressa dall’algoritmo di capitalizzazione, per lo scaglionamento dei rimborsi espresso nella corrispondente equivalenza finanziaria intertemporale. Nell’adempimento, il valore maggiorato dell’obbligazione accessoria viene distribuito, invece, in ragione semplice sul capitale che, a seguito dell’anticipato pagamento degli interessi maturati, residua da rimborsi inferiori, protratti nel tempo. Di tal guisa, nell’adempimento, vengono modificati i rimborsi del capitale che, quali elementi essenziali all’equilibrio contrattuale, risultano espressi nell’equivalenza intertemporale fra la prestazione e le controprestazioni che interviene nella pattuizione: tali valori, da variabili indipendenti divengono, nell’adempimento, variabili dipendenti, assumendo valori diversi, determinati in via residuale dall’imputazione anticipata degli interessi maturati. [10]

D’altra parte, appare evidente come, nella pattuizione, senza la preordinata indicazione dei rimborsi, espressi nella menzionata equivalenza finanziaria, l’obbligazione principale non risulterebbe definita negli utilizzi periodici, lasciando indeterminato il tasso corrispondente all’obbligazione accessoria inclusa nella rata. [11]

Ciò che rileva giuridicamente, ed anche matematicamente, è la pattuizione della velocità di maturazione degli interessi espressa dal tasso ex art. 1284 c.c. per i rimborsi implicati nella menzionata equivalenza finanziaria, non la modalità di pagamento degli interessi, riferita a valori dei rimborsi diversi, espressa nell’adempimento. Sono le variabili indipendenti, fissate nella pattuizione – obbligazione principale e tasso ex art. 1284 c.c. – che determinano la spettanza pattuita e condizionano, attraverso i vincoli matematici di chiusura, i valori assunti nell’adempimento dalle variabili dipendenti implicate nel piano di ammortamento: lo scaglionamento dei rimborsi non è determinato dal piano di ammortamento, bensì lo precede come elemento sostanziale che completa l’obbligazione principale.

Più recentemente si sono avanzate in dottrina argomentazioni, in particolare matematiche, che, ascrivendo all’impiego del regime semplice il piano di ammortamento, tralasciano, e con ciò mistificano, la maggiorazione degli interessi che discende dalla legge composta che governa l’operazione di credito.[12] La confusione indotta nel dibattito con i giuristi richiama la favola di Andersen: tali voci, vista la rilevanza economica del fenomeno, appaiono l’espressione di un atteggiamento posto supinamente al servizio dell’oligarchia delle opinioni, dettata dall’asimmetria delle forze in campo.[13]

2. Coniugando diritto e matematica, plurimi aspetti di problematicità mettono a nudo la tematica trattata.

2.1 Nei finanziamenti con ammortamento alla francese, diversamente dall’ammortamento all’italiana, l’obbligazione principale non viene compiutamente esplicitata in contratto nei valori che residuano da rimborsi. Questi ultimi – che, pur tuttavia, vengono ad assumere un ruolo ineludibile nella pattuizione, in quanto integranti l’oggetto del contratto, per la definizione dell’utilizzo periodico del capitale – nei finanziamenti con ammortamento alla francese rimangono definiti, solo implicitamente, in ragione del tasso convenuto nell’equivalenza finanziaria intertemporale, fra l’importo del finanziamento corrisposto dall’intermediario e le controprestazioni corrisposte periodicamente dal prenditore.[14]

La distinzione fra le due menzionate tipologie contrattuali –caratterizzata, più in generale, dai contratti conformati sui valori (costanti o meno) dei rimborsi del capitale e sui valori (costanti o meno) delle rate di pagamento periodico – viene evidenziata da E. Levi, il quale osserva che, per i finanziamenti con ammortamento progressivo, si fa riferimento a due distinte modalità di concordare la pattuizione: i) una forma elementare che distingue pagamenti in conto interessi e pagamenti in conto capitale, nella quale si conviene il pagamento periodico degli interessi maturati (senza capitalizzazione) e, distintamente il graduale rimborso del capitale; ii) una forma più complessa, nella quale l’operazione è concepita come uno scambio fra la somma inizialmente mutuata e l’insieme dei pagamenti che il debitore farà al mutuante, senza fare distinzione fra pagamenti in conto capitale e pagamenti in conto interessi e, in questo caso, occorre stabilire, non più una legge per calcolare interessi semplici, ma una legge che determini la “equivalenza” fra prestazioni e controprestazioni. (E. Levi, Corso di matematica finanziaria e attuariale, 1964, pagg. 215 e segg.).[15]

Alla prima forma di pattuizione corrisponde l’ammortamento all’italiana, alla seconda l’ammortamento alla francese.[16] Ne discende conseguentemente che, nell’ammortamento alla francese, l’interesse semplice realizza, nella proporzionalità del tasso ex art. 1284 c.c., l’equivalenza intertemporale fra la prestazione dell’intermediario e la controprestazione del prenditore: il capitale erogato C in t0 é equivalente al montante M = C x (1 + k x i), indipendentemente dalle modalità di corresponsione degli interessi, in particolare dai tempi nei quali tale corresponsione interviene: come accennato, l’obbligazione accessoria, nelle modalità prescritte dalla norma, costituisce un debito di valuta, informato al principio nominalistico.

In matematica, con l’algoritmo dell’interesse composto, la lievitazione corrispondente alla velocità di maturazione degli interessi risulta accelerata, risultando il calcolo degli interessi, nella periodicità di capitalizzazione (mensile, trimestrale, …), non più rapportato al capitale finanziato (C), bensì commisurato al montante (M) crescente con gli interessi via via maturati e capitalizzati. Con l’interesse composto, nella corrispondente equivalenza intertemporale, il capitale erogato C in t0 é equivalente al montante M = C x (1 + i)k: l’indicazione del tempo (k) all’esponente è espressiva della produzione di interessi su interessi che si sviluppa in una proiezione di tipo geometrico/esponenziale (modalità Zero coupon, non Bullet).

Sul piano normativo, il rapporto di equivalenza finanziaria, espresso dal tasso, fra somme di denaro disponibili in tempi diversi, interessa esclusivamente il capitale finanziato e i rimborsi corrisposti: il lag temporale è colmato dagli interessi nella proporzionalità del tasso ex art. 1284 c.c. L’equivalenza interessa esclusivamente il capitale, non gli interessi: sempre per il principio nominalistico, la modalità di pagamento di questi ultimi non interferisce con l’equivalenza intertemporale. Diversamente, nella richiamata equivalenza finanziaria dell’interesse composto, i tempi di corresponsione degli interessi sono implicati nell’equivalenza stessa, nel senso che, oltre ad aggiungersi, producono interessi secondari: questo aspetto assume un rilievo dirimente nell’importo della spettanza degli interessi inclusi nella rata pattuita.).[17]

Con riferimento ad un contratto di finanziamento, nella distinzione della pattuizione delle obbligazioni convenute dal relativo adempimento, occorre tener concettualmente distinti il mero interesse semplice/composto, che individua l’obbligazione accessoria pattuita, dal regime finanziario semplice/composto, che coinvolge anche le modalità di adempimento della stessa. In particolare:

- l’interesse semplice/composto, espresso nella pattuizione, individua esclusivamente il diverso ammontare degli interessi maturati sul capitale utilizzato (ad esempio, per un finanziamento a scadenza triennale di € 1.000 al tasso del 10% – corrispondentemente all’equivalenza finanziaria fra il capitale iniziale e il rimborso a tre anni – l’interesse semplice si commisura a € 300 e l’interesse composto a € 331).

- il regime finanziario semplice/composto interessa, invece, l’adempimento, coinvolgendo al tempo stesso sia l’algoritmo impiegato, sia le modalità e tempi di imputazione nel pagamento degli interessi alle distinte scadenze.[18]

La precisazione è funzionale a distinguere l’importo degli interessi pattuito in corrispondenza al tasso convenuto, dall’adempimento. Nell’ammortamento alla francese, con l’impiego del tasso composto, quale che sia la modalità con la quale viene realizzato l’adempimento, per i vincoli di chiusura, restituirà sistematicamente l’obbligazione accessoria, nell’importo definito con la menzionata equivalenza intertemporale, che esprime l’interesse composto capitalizzato (modalità Zero Coupon).[19]

Nell’ammortamento alla francese, nel momento genetico della pattuizione, nel convenire la rata, non si specifica alcun criterio di composizione della stessa: tuttavia, si individua l’importo dell’obbligazione accessoria, espresso da I = Σ Rk – C, il cui calcolo corrisponde all’interesse composto.[20] Il criterio di rimborso del capitale non è indicato in contratto. Come indicato da E. Levi, con l’ausilio della descritta equivalenza intertemporale del tasso composto, la determinazione dell’obbligazione principale, oggetto del contratto, che altrimenti risulterebbe pregiudicata, risulta compiutamente tracciata nei rimborsi pattuiti, che definiscono l’utilizzo, iniziale e periodico, del capitale. Risultando convenuto il valore della rata, con la definizione dei rimborsi, rimane univocamente convenuta, per differenza da detto valore, anche l’imputazione periodica degli interessi.[21]

L’imputazione anticipata degli interessi maturati ad ogni scadenza si pone, dunque, in alternativa alla pattuizione del valore della rata (costante o meno). Se il contratto non contempla l’indicazione del valore della rata, come nell’ammortamento all’italiana, la convenzione dell’imputazione anticipata degli interessi maturati determina la rata corrispondente ad ogni scadenza. Se, invece, come nell’ammortamento alla francese, il contratto contempla semplicemente il valore della rata, con i rimborsi preordinatamente pattuiti nell’equivalenza finanziaria fra prestazione e controprestazioni, rimane definita, per differenza dalla rata convenuta (costante o meno), l’imputazione degli interessi ad ogni scadenza.[22]

L’esigibilità anticipata degli interessi maturati ad ogni scadenza – che taluni ritengono implicita nel contratto di finanziamento – nei finanziamenti con ammortamento alla francese, se anteposta, congiuntamente alla rata costante, al rapporto fra obbligazione principale ed accessoria, espresso dal tasso convenuto, vincolerebbe gli stessi rimborsi del finanziamento, per altro sottraendoli alla scelta del prenditore e riconducendoli ai valori che residuano dalla rata pattuita. In tale stravagante costrutto, risulterebbe invertito il rapporto fra obbligazione principale ed obbligazione accessoria e i rimborsi assumerebbero la veste di variabile dipendente, dedotti dalla rata costante, dopo l’imputazione anticipata degli interessi maturati.[23] Con tale inversione, conseguita nei piani di ammortamento ordinariamente adottati, lo scaglionamento dei rimborsi rimane univocamente disposto su una proiezione esponenziale con il tempo, che restituisce un onere di interessi maggiorato, del tutto identico a quello espresso nel regime composto di definizione della rata stessa. [24]

Nella formulazione contrattuale adottata, con la convenzione della rata costante, condizionata all’esigibilità immediata degli interessi maturati, matematicamente, quale che sia l’importo finanziato, ogni altra modalità di rimborso del capitale risulterebbe preclusa: lo scaglionamento dei rimborsi, implicito nelle condizioni anteposte, non sembra possa prescindere da un formale assenso della parte che, per la medesima rata costante pattuita, potrebbe preferire un criterio di rimborso del capitale diverso, anche crescente ma più accelerato e pertanto meno oneroso.[25]

2.2 Al fine di evitare commistioni fra le variabili indipendenti, espressive dei termini pattuiti, e quelle dipendenti, impiegate nell’adempimento, rimane opportuno tenere separati i due ambiti e, come suggerito da una risalente Cass. S.U. (n. 3797 del 23 novembre 1974), distinguere la spettanza degli interessi pattuiti – tassativamente espressa nella modalità di produzione/maturazione proporzionale al tasso corrispettivo, regolata dagli artt. 821, 1283, 1284 c.c. e riferita all’obbligazione principale, compiutamente definita nei distinti valori periodici pattuiti – dalla debenza degli interessi, corrispondente all’importo della spettanza pattuita, espressa nei tempi e modalità di pagamento rimessi alla volontà delle parti o, in assenza, alla normativa.[26]

Nell’adempimento, solo la corresponsione della spettanza degli interessi, nella misura e gradualità temporale di maturazione, può essere convenuta dalle parti secondo modalità e scadenze diverse, mentre il rimborso del capitale rimane invariato, quale variabile indipendente, negli ammontari e nell’ordine temporale convenuti esplicitamente nella pattuizione (ammortamento all’italiana) o determinati implicitamente dalla matematica, nella proporzionalità del tasso ex art. 1284 c.c., nell’equivalenza intertemporale corrispondente alle rate costanti pattuite (ammortamento alla francese). [27]

Le variabili indipendenti implicate nella pattuizione presentano, nell’ammortamento italiano e in quello alla francese, una differenza che, ad un’attenta analisi dei rapporti causali che si riverberano nell’adempimento, qualifica, sia giuridicamente che matematicamente, una sostanziale distinzione. Nel primo la pattuizione della spettanza degli interessi, informata alla metrica proporzionale del tasso semplice, deriva direttamente dal capitale che residua dai rimborsi pattuiti: nell’adempimento, i rimborsi rimangono invariati e, con l’imputazione anticipata ad ogni scadenza degli interessi maturati sul debito residuo, propria del regime composto, varia l’importo della rata ma si consegue il medesimo importo corrispondente alla spettanza pattuita espressa dal regime semplice (Tav. 1.B e A).[28]

Nell’ammortamento alla francese, invece, la pattuizione della spettanza degli interessi risulta direttamente informata, con la rata costante, alla metrica esponenziale del tasso composto, che esprime una spettanza degli interessi maggiorata rispetto al regime semplice (modalità Zero Coupon Tav. 2 bis e Tav. 2.C); nell’adempimento, l’imputazione anticipata degli interessi maturati, nell’importo maggiorato pattuito, trova spazio nella rata costante inducendo un roll over dei rimborsi che protrae nel tempo l’utilizzo del capitale (Tav. 2.B).[29] Il valore della spettanza degli interessi, nell’importo maggiorato celatamente ricompreso nella rata costante, nell’adempimento, assurge a variabile indipendente, ricompresa nei vincoli di chiusura del piano; la relativa imputazione alle distinte scadenze – con buona pace dei principi di autonomia e separatezza fissati da Cass. N. 11400/14 [30] – viene anteposta matematicamente allo scaglionamento dei rimborsi, i cui valori, sottratti alla pattuizione, rimangono relegati a variabile dipendente, risultante, per differenza dalla rata costante, dalla stessa imputazione anticipata degli interessi (modalità Bullet, Tav. 2.B).[31]

Nell’ammortamento alla francese, si anticipa il pagamento di tutti gli interessi che maturano a ciascuna scadenza (modalità Bullet, Tav. 2.B) ma, diversamente dall’ammortamento all’italiana, permane il maggior onere della capitalizzazione degli interessi adottato nella pattuizione (modalità Zero coupon, Tav. 2.C). Nel passaggio dalla pattuizione all’adempimento, si consuma una mistificazione, in quanto, con l’inversione dei rimborsi pattuiti, si consegue, al tempo stesso, sia l’ammontare maggiorato corrispondente al calcolo degli interessi sugli interessi pattuito, sia il loro pagamento anticipato. [32]

Si è frequentemente travisato questo aspetto affermando che l’ammortamento alla francese presenta un rimborso del capitale più graduale e quindi un maggior carico di interessi: semplicisticamente si scambia l’effetto con la causa. La maggiore onerosità dell’ammortamento alla francese, rispetto a quello all’italiana, è riconducibile alla preordinata pattuizione della spettanza degli interessi maggiorata che, congiunta al vincolo della rata costante, si riverbera nell’adempimento con il rallentamento del rimborso del debito, presente nel primo ed assente nel secondo; entrambe presentano l’anticipazione nel pagamento degli interessi, ma solo l’ammortamento alla francese ingloba l’effetto di crescita esponenziale degli interessi pattuita che, nell’adempimento, per spesare gli interessi maturati in regime composto, induce il roll over dei rimborsi del capitale, che amplifica l’utilizzo del capitale (Cfr.: Tav. 1 e 2).

Il rapporto causa-effetto e la direzione del nesso causale, si proiettano dalla pattuizione delle obbligazioni alla costruzione del piano di ammortamento, non viceversa: giustappunto, il rispetto della norma, in particolare gli artt. 821, 1283, 1284 c.c. e 120 TUB, viene riferito ai termini della pattuizione[33] – nella velocità di maturazione degli interessi, in corrispondenza al tasso corrispettivo espresso correttamente dall’algoritmo di calcolo lineare, per i rimborsi impliciti nell’equivalenza intertemporale – non al diverso algoritmo di calcolo relativo al pagamento della debenza degli interessi alle distinte scadenze, riferita a rimborsi protratti nel tempo.

2.3 Propriamente, le criticità non si ravvisano nel piano di ammortamento – per altro assente nel credito al consumo – bensì nella pattuizione che, a monte, va espressa nel quadro giuridico, volendo coerentemente conseguire nell’adempimento, al tempo stesso, la rata costante e l’anticipato pagamento ad ogni scadenza degli interessi maturati sul debito residuo. L’oggetto del contratto, nella formulazione adottata, non si presta alle modalità di adempimento impiegate nel piano di ammortamento. Per altro, nella predisposizione del contratto, il rispetto dei principi di trasparenza impone all’intermediario che voglia avanzare la pur legittima pretesa del pagamento ad ogni scadenza degli interessi maturati, di rappresentare compiutamente al prenditore il corrispondente scaglionamento esponenziale dei rimborsi, al quale corrisponde, proporzionalmente, un più marcato onere di interessi, del tutto coincidente all’impiego del regime composto di capitalizzazione, in corrispondenza alla rata costante.[34]

Per conseguire, al tempo stesso, la rata costante e il pagamento anticipato ad ogni scadenza degli interessi maturati in ragione semplice – come ordinariamente riportato nei piani di ammortamento – si deve propriamente rimuovere nella pattuizione l’impiego del regime composto, riferendo il tasso convenuto al peculiare ed oneroso scaglionamento esponenziale dei rimborsi. Con l’obbligazione principale, compiutamente definita in tali rimborsi periodici, come nell’ammortamento all’italiana, il pagamento anticipato ad ogni scadenza degli interessi maturati sul debito residuo esprime il medesimo ammontare del regime semplice, coniugando altresì, nell’adempimento, l’importo della spettanza definita in regime semplice con la rata costante.[35] Diversamente, con la formulazione contrattuale espressa sul valore della rata costante, si realizza un improprio artifizio per mistificare nell’adempimento uno scaglionamento dei rimborsi esponenziale, convenendo una spettanza degli interessi propriamente espressa ad un tasso composto, inferiore a quello prescritto dall’art. 1284 c.c.[36]

Più che la formula matematica di capitalizzazione composta della determinazione della rata – che poco aggiunge sul piano informativo, in quanto non risolutiva e, comunque, preclusa alla comprensione dell’operatore retail – l’indicazione in contratto del criterio relativo alla progressione geometrico-esponenziale dei rimborsi assume un qualificato contributo informativo che, al tempo stesso, scongiura la presenza nella pattuizione di ogni forma di produzione di interessi su interessi e rimane di più agevole accesso all’emancipazione finanziaria del prenditore; per altro, è suscettibile di stimolare – a parità di rata costante – la richiesta/offerta di piani di ammortamento alla francese, che presentano un più accelerato rimborso del capitale (ad es. lineare, anziché esponenziale), con il conseguente minor onere per interessi.[37] Tale soluzione colmerebbe, altresì, la scarsa diversificazione dell’offerta, andando incontro all’indicazione, più recentemente ravvisata in sede di analisi comunitarie, di conseguire un maggiore accostamento alle variegate esigenze del prenditore.

Come riportato, matematicamente e ancor più giuridicamente, risulta paradossale, ignorando i termini dell’equilibrio contrattuale pattuito, far derivare dall’adempimento i riflessi giuridici, dopo aver invertito, rispetto alla pattuizione, l’ordine temporale dei rimborsi. Non sfugge agli introdotti alla matematica finanziaria come la proiezione esponenziale della spettanza degli interessi pattuita, per il medesimo importo viene convertita, nell’adempimento, proporzionalmente ad una proiezione dei rimborsi esponenziale.[38] L’adempimento riveste esclusivamente una funzione esecutiva e, quale che siano i criteri adottati, matematicamente, nel rispetto dei vincoli di chiusura, deve esitare i valori delle variabili indipendenti espresse nella pattuizione: se tali valori sono inficiati dalla presenza di interessi su interessi, si creano aporie e assurdità di palese evidenza.

Per il medesimo tasso convenzionale, risulterebbe legittima sia la rata calcolata in regime composto, sia la rata di ammontare inferiore calcolata in regime semplice (Tav. 2); di converso, la rata pattuita risulterebbe legittima sia nel tasso (TAN = TAE) del regime composto, sia nel corrispondente tasso maggiorato del regime semplice (TAN = tasso ex art. 1284 c.c., Tav. 3). Risulta manifesta, nella circostanza, la violazione del contenuto assolutamente univoco, in corrispondenza del tasso ex art. 1284 c.c., richiamato dalla Cassazione 12276/10.[39] Nella circostanza, la conformazione contrattuale risulterebbe per altro carente, in quanto, come precisato dalla Cassazione 25205/2014, il rispetto della norma imperativa, dettata dall’art. 1284 c.c. presuppone l’esatta conoscenza a priori degli elementi rilevanti, necessari ad “eseguire un calcolo matematico il cui criterio risulti con esattezza dallo stesso contratto. I dati ed il calcolo devono perciò essere facilmente individuabili in base a quanto previsto dalla clausola contrattuale, mentre non rilevano la difficoltà del calcolo che va fatto per pervenire al risultato finale né la perizia richiesta per la sua esecuzione”. [40]

Risulterebbe, altresì, parimenti assurdo e paradossale ritenere che la medesima pattuizione della spettanza degli interessi inclusa nella rata calcolata in regime composto, se imputata negli interessi capitalizzati sulla quota capitale in scadenza (Tav. 2.C) risulterebbe illegittima in quanto affetta da anatocismo mentre, se imputata anticipatamente (rispetto al capitale in scadenza) con il calcolo riferito al capitale residuo (Tav. 2.B), il medesimo valore, per giunta corrisposto anticipatamente, risulterebbe legittimo. L’armonia della matematica rende evidente la contraddizione: l’ordinamento giuridico ne fa un uso accorto e perfettamente all’unisono, riferendo, come asserito in precedenza, i presidi di legge (artt. 821, 1283 e 1284 c.c.) alla velocità di maturazione degli interessi espressa dal tasso convenuto, non alla velocità di pagamento espressa nell’adempimento: come mostrato, nella formulazione ordinariamente adottata, la velocità di maturazione è informata al tasso composto, la velocità di pagamento al tasso semplice.[41]

Nella conformazione contrattuale ordinariamente adottata dagli intermediari, il prenditore non sceglie la modalità di rimborso del capitale, non ne ha minimamente contezza e non si avvede, per giunta, né del regime composto, impiegato impropriamente per ottenere una rata difforme dal regime semplice, né dell’inversione temporale dello scaglionamento dei rimborsi, operato nel passaggio all’adempimento, né tanto meno del pagamento anticipato degli interessi maturati. Lo stupore per il cospicuo ammontare del debito residuo, risultante dalla menzionata inversione – che si riscontra più frequentemente nei casi di estinzione anticipata – se da un lato manifesta la scarsa emancipazione finanziaria del prenditore, dall’altro comprova l’ermetica e omissiva formulazione contrattuale. A.A. Dolmetta, nel suo più recente lavoro, riconosce l’indecifrabilità del meccanismo, avvedendosi dell’ineluttabile, marcato onere che consegue all’esigua progressione temporale dei rimborsi adottata nel piano di ammortamento.[42]

2.4 L’accessorietà degli interessi, come riporta Cassazione n. 9800/1991, attiene esclusivamente al momento genetico dell’obbligazione di interessi, nel senso che “la decorrenza degli interessi presuppone la nascita dell’obbligazione principale e cessa con l’estinzione di questa e non esclude, pertanto, che, una volta sorto, il credito degli interessi costituisca un’obbligazione pecuniaria autonoma da quella principale”. La nascita dell’obbligazione principale si completa con i rimborsi convenuti: come prescritto dalla norma, è il tasso ex art. 1284 c.c., congiunto all’obbligazione principale – nei valori che residuano dai rimborsi parziali pattuiti – che determina il valore dell’obbligazione geneticamente accessoria, non il viceversa. Pattuite le due obbligazioni, principale ed accessoria, le vicende relative all’adempimento della seconda non possono retroagire sulla prima, né tanto meno sul tasso convenuto. La predeterminata individuazione delle due obbligazioni, principale ed accessoria, precede l’adempimento e rimane indipendente dai criteri di imputazione della debenza, subordinando, e non dipendendo in via induttiva, dalle modalità di adempimento adottate per l’obbligazione accessoria. Se si legittimasse il contratto di finanziamento, anteponendo alla pattuizione delle due obbligazioni, principale e accessoria, l’esigibilità degli interessi ad ogni scadenza e la rata costante, risulterebbe ‘sdoganato’ il riconoscimento nella pattuizione di un importo della spettanza degli interessi del tutto corrispondente all’anatocismo, per giunta, come detto, aggravato nell’adempimento del pagamento anticipato (Cfr.: tav. 2.C e B).[43]

Il prezzo del finanziamento rimane definito nella pattuizione, con riferimento all’obbligazione principale compiutamente espressa nel valore iniziale e nei valori che residuano dai rimborsi convenuti: ‘i ‘I frutti civili si acquistano giorno per giorno in ragione della durata del diritto’: non è il diritto (capitale) che si ragguaglia, periodo per periodo, ai frutti civili che esitano dal criterio di imputazione adottato nell’adempimento, anch’esso frequentemente sottratto all’assenso contrattuale. L’esigibilità degli interessi maturati che l’ordinamento rimette, nell’adempimento, alla volontà delle parti, presuppone la definizione della spettanza che viene maturando nella proporzionalità espressa dal tasso convenuto. La presenza di interessi su interessi si riscontra nella definizione della spettanza degli interessi inclusa nella rata pattuita. Nell’adempimento, nei valori delle imputazioni alle distinte scadenze, viene meno il presupposto degli interessi maturati in termini proporzionali e, con la rideterminazione dei rimborsi, si contravviene all’autonomia e separatezza delle due obbligazioni pattuite.[44] Precisa la Cassazione n. 3224/1972 ‘le implicazioni economiche delle modalità temporali dell’adempimento sono estranee al contenuto dell’obbligazione’: il quantum complessivo degli interessi, corrispondente ai distinti rimborsi periodici, attiene al momento genetico della pattuizione; solo il quomodo dell’imputazione degli interessi corrisposti alle distinte scadenze attiene all’adempimento e, se la pattuizione interessa, anziché i rimborsi, il valore costante della rata, rimane definito per differenza da quest’ultima.[45]

Per i finanziamenti a rimborso graduale, la Cassazione ha reiteratamente asserito che ‘la formazione delle rate di rimborso, nella misura composita predeterminata di capitale ed interessi, attiene alle mere modalità di adempimento di due obbligazioni poste a carico del mutuatario – aventi ad oggetto l’una la restituzione della somma ricevuta in prestito e l’altra la corresponsione degli interessi per il suo godimento – che sono ontologicamente distinte e rispondono a finalità diverse. Il fatto che nella rata esse concorrano, allo scopo di consentire all’obbligato di adempiervi in via differita nel tempo, non è dunque sufficiente a mutarne la natura né ad eliminarne l’autonomia.’ (Cass. n. 11400/14, cfr. anche Cass. nn. 3479/71, 1724/77, 2593/03, 28663/13, 603/13, 2072/13).

Da ultimo, non può trascurarsi che l’art. 1283 c.c. si estende, come norma materiale, non soltanto alla fattispecie regolata ma, per il tramite della frode alla legge ex art. 1344 c.c., anche a ogni altra convenzione (anteriore alla scadenza) che realizzi un risultato economicamente equivalente, di produzione di interessi su interessi. Come mostrato, nella formulazione ordinariamente adottata per i finanziamenti con ammortamento alla francese, nell’adempimento, la debenza degli interessi, quale che sia l’imputazione degli interessi, per i vincoli stessi di chiusura del piano, restituisce matematicamente il medesimo importo, corrispondente alla capitalizzazione degli interessi espressa nella pattuizione (Cfr. Tav. 2B e 2C). A. Nigro osserva che: ‘il divieto di anatocismo (…) non colpisce solo gli accordi preventivi che direttamente stabiliscano la produzione di interessi su interessi, ma anche gli accordi preventivi che abbiano comunque l’effetto di determinare la produzione di interessi su interessi.’[46] Ad analoga indicazione fa riferimento, nell’ambito di un rapporto di conto corrente, una sentenza della Cassazione del 2020 (Pres. De Chiara, Rel. Fidanza, n. 9141 del 19 maggio 2020): ‘Non vi è dubbio che il debito di interessi, quale accessorio, debba seguire il regime del debito principale, salvo una diversa pattuizione tra le parti che dovrebbe, tuttavia, specificare una modalità di calcolo degli interessi (intrafido) idonea a scongiurare in radice il meccanismo dell’anatocismo’.[47]

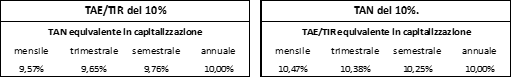

2.5 Il TAN, come per ogni tipologia di tasso (TAE, TIR, TAEG), è sempre espresso su base annua, mentre la periodicità di capitalizzazione degli interessi e, distintamente, quella di pagamento possono essere convenute in termini infrannuali, annuali o pluriannuali. Sul piano logico e matematico capitalizzazione ed esigibilità rispondono a concetti distinti. Nella matematica finanziaria si distingue il compounding period dal payment period: un finanziamento può essere espresso nel regime composto annuale con pagamento mensile o in regime composto mensile con pagamento annuale. I due aspetti rimangono concettualmente distinti e separati. L’interesse non è il tasso: la periodicità trimestrale riferita al pagamento degli interessi non significa automaticamente l’impiego del tasso in capitalizzazione trimestrale. Pertanto, l’indicazione del TAN nei finanziamenti con ammortamento alla francese, come anche il TAN corrispondente al TIR nei canoni di leasing, nelle espressioni contrattuali adottate dagli intermediari, salvo diversa indicazione, non può che essere riferita al regime composto annuale. La capitalizzazione annuale e la capitalizzazione infrannuale si riferiscono a ‘velocità’ di maturazione degli interessi distinte e conducono ad esiti economici diversi, quale che sia l’esigibilità, periodica od in unica soluzione alla scadenza.[48]

Quando le rate/canoni sono disposte con cadenza infrannuale, non vi è alcuna ragione o necessità di ricorrere al diverso impiego del TAN periodale in luogo dell’annuale. E’ sufficiente esprimere il tasso annuale, riferito all’unità periodale di calcolo espressa in anni o frazioni (ad es. per la periodicità semestrale: 1/2, 1, 3/2,… anni, in luogo di 1, 2, 3 … semestri) – così come è prescritto per il TAEG nell’attualizzazione, quale che sia la periodicità dei pagamenti – e quand’anche si volesse, alternativamente, utilizzare il tasso dell’unità periodale infrannuale, questo va individuato, propriamente, nel valore finanziariamente equivalente.[49] Nel passaggio, non necessario, dal tasso di capitalizzazione annuale al corrispondente tasso periodale infrannuale, si riscontra frequentemente – in luogo del tasso periodale finanziariamente equivalente (1+TAN)1/m – 1, corrispondente alla periodicità annuale della capitalizzazione – l’adozione impropria del tasso periodale proporzionale pari a TAN/m, (TAN/12, TAN/4, …), corrispondente alla capitalizzazione infrannuale.[50]

Appare pertanto una mera forzatura e inappropriatezza matematica affermare che attualizzare le rate in regime composto, non comporti il calcolo degli interessi[51] e riportare la formula di attualizzazione in ragione dell’unità periodale infrannuale, anziché quella annuale, ordinariamente riportata nei manuali per TEG e TIR e impiegata dalla stessa Direttiva CEE per la determinazione del TAEG, richiamato dal TUB: la matematica non fa sconti, né consente vie traverse, poste al di fuori dei termini pattuiti.[52]

Gli aspetti descritti nei punti sopra illustrati coinvolgono plurimi presidi normativi che richiedono un attento vaglio della Suprema Corte. Quanto meno non appare di poco conto la domanda posta dalla dott.ssa M. Cassano al Dibattito tenutosi in Cassazione: ‘Se l’argomento crea dubbi e perplessità nel mondo scientifico, quale livello di consapevolezza, comprensione, può avere un cliente della banca che sottoscrive un contratto non trasparente?’ [53]

Arrestandosi all’evidente ma superficiale costatazione dell’immediato pagamento ad ogni scadenza degli interessi maturati sul capitale residuo, si è condotta una scarsa riflessione – sull’importo della rata, della spettanza e dei rimborsi del capitale risultanti dall’equivalenza finanziaria implicata nella pattuizione in rapporto al tasso ex art. 1284 c.c. – che, opportunamente articolata, metterebbe a nudo aspetti sostanziali che appaiono malcelatamente travisati nella matematica dell’adempimento, espressa in talune tesi dottrinali.

ALLEGATO

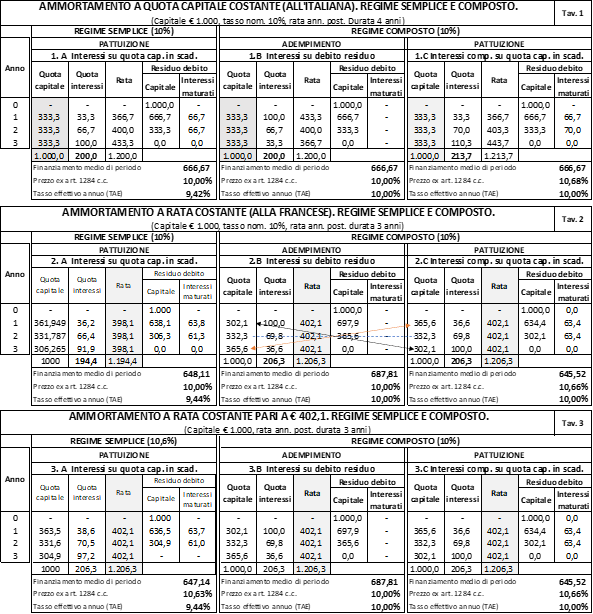

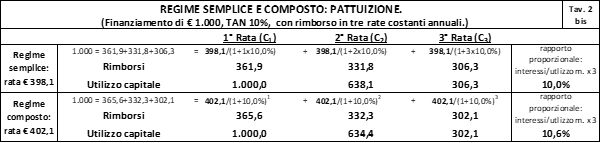

Le Tav. 1.A / 1.C e le Tav. 2.A / 2.C, con gli interessi riferiti alla quota capitale in scadenza, rispecchiano la pattuizione dei due ammortamenti, distintamente in regime semplice e composto. Le Tav. 1.C / 1.B e le Tav. 2.C / 2.B rispecchiano rispettivamente la pattuizione e l’adempimento dei due ammortamenti, nei valori espressi dal regime composto: nell’ammortamento alla francese, con l’imputazione anticipata degli interessi maturati sul debito residuo (Tav. 2.B), l’adempimento esprime un ordine temporale delle rate (e dei rimborsi) inverso a quello espresso dalla pattuizione in regime composto (Tav. 2.C); ogni altro diverso piano di ammortamento, rispondente a criteri intermedi ai due riportati, esprime la medesima debenza degli interessi. Nel passaggio dalla pattuizione all’adempimento, l’inversione non genera, matematicamente alcuna discrasia nel regime finanziario composto, in quanto informato al TAE, mentre determina una modifica del rapporto proporzionale dell’obbligazione accessoria all’obbligazione principale, riconducendolo dal 10,6% dell’utilizzo medio periodale del capitale della pattuizione, al 10% dell’utilizzo medio periodale del capitale dell’adempimento.

Come è agevole riscontrare nell’ammortamento all’italiana, nell’adempimento con l’imputazione anticipata degli interessi calcolati sul debito residuo (Tav. 1.B) si perviene al medesimo importo (€ 200) della spettanza pattuita nell’interesse semplice (Tav. 1.A). Diversamente, nell’ammortamento alla francese, ordinariamente adottato dagli intermediari, con l’imputazione anticipata degli interessi calcolati sul debito residuo si perviene al medesimo importo della spettanza inclusa nella rata definita nel tasso composto (€ 206,3), diversa e maggiore della spettanza inclusa nella rata calcolata nel tasso semplice (€ 194,4). La produzione di interessi su interessi è definita, a monte, nella rata calcolata in regime composto (€ 402,1); la debenza degli interessi, diversamente dall’ammortamento all’italiana, è la medesima sia nell’imputazione anticipata degli interessi maturati (206,3), sia nell’imputazione degli interessi capitalizzati riferiti alla quota capitale in scadenza (€ 206,3). Nell’ammortamento alla francese, l’anima bullet dei pagamenti non esprime l’ammontare degli interessi semplici (€ 194,4): per i vincoli di chiusura del piano, la debenza non può che esprimere l’ammontare pattuito nell’interesse composto. E’ questa una sostanziale differenza che distingue l’ammortamento all’italiana, dove la spettanza pattuita corrisponde all’importo espresso dal regime semplice, e l’ammortamento alla francese, dove la spettanza pattuita include interessi secondari, nella modalità illecita (Zero coupon).

La Tav. 3 evidenzia come risulterebbe alquanto paradossale che, per lo stesso finanziamento (€ 1.000), configurato sulla rata costante (€ 402,1), con l’aggiunta dell’ulteriore onere del pagamento anticipato degli interessi (Tav. 3.B), si pervenga, alla medesima spettanza degli interessi, ad un tasso prezzo ex art. 1284 c.c. del 10%, più basso del prezzo di 10,6% espresso dalla medesima rata e spettanza (Tav. 3.A), pattuita nella proporzionalità dell’interesse semplice.

Per il medesimo finanziamento, la rata pattuita in € 402,1 risulterebbe legittima sia nel tasso (TAE) del 10% impiegato in regime composto (Tav. 3.C), sia nel tasso (ex art. 1284 c.c.) del 10,6% impiegato in regime semplice (Tav. 3.A) e, di converso, per il medesimo tasso convenzione del 10% risulterebbe legittima sia la rata di 402,1 calcolata in regime composto (Tav. 2.C) sia la rata di € 398,1 calcolata in regime semplice (Tav. 2.A). Risulta palese, nella circostanza, la violazione del contenuto assolutamente univoco, in corrispondenza del tasso ex art. 1284 c.c., richiamato dalla Cassazione 12276/10. Tale evidenza, da sola, è suscettibile di rimuovere i più diffusi pregiudizi, fondati esclusivamente sull’adempimento, nel riferimento semplicistico alle modalità di calcolo della debenza degli interessi riscontrate nel piano di ammortamento che, ancorché appaiano espresse in regime semplice, riflettono la legge del regime composto che informa la velocità di maturazione degli interessi pattuita.

[1] Il piano di ammortamento allegato è previsto dalle disposizioni della Banca d’Italia solo per i mutui a tasso fisso, mentre, per i mutui a tasso variabile e, in applicazione delle ‘Informazioni europee di base sul credito ai consumatori’ (IEBCC), il piano di ammortamento non è previsto, quale che sia, fisso o variabile, il tasso convenzionale, neanche per i finanziamenti del credito al consumo, dove più intensa è l’esigenza di piena disclosure, a riprova dell’irrilevanza, sul piano negoziale, della struttura di ammortamento.

Quand’anche l’allegato sia parte integrante del contratto, il cliente è indotto a trascurarlo, nella convinzione che sia una mera espressione contabile, rifluente dalle condizioni espresse in contratto. Senza una peculiare expertise professionale, che consenta di inferire, in via induttiva, dagli esiti numerici i criteri adottati, non è possibile colmare quello ‘squilibrio originario del sinallagma’ e superare quell’‘’impedimento all’esercizio della facoltà di verifica della correttezza del rilievo degli elementi e di applicazione dei parametri’. Nell’allegato, con i rimborsi del capitale, distribuiti su una lunga serie di scadenze, senza l’indicazione del criterio, ha poco senso raccogliere l’assenso del mutuatario sugli specifici importi. La modalità impiegata evoca in qualche misura la circostanza degli addebiti in conto corrente degli interessi che, con l’invio dell’estratto conto, si sosteneva comportassero l’assenso alle condizioni di gestione del rapporto, anche se non esplicitate in contratto.

[2] Un’operazione di credito risulta in equilibrio quando il valore della somma finanziata a pronti è equivalente alla somma rimborsata a termine. All’atto dell’accordo, il rapporto di equivalenza, fra somme di denaro riferite a tempi diversi, si fonda sul tasso ex art. 1284 c.c. corrispondente agli interessi che le parti concordano per compensare il differimento temporale. La componente interessi rimane commisurata alla proporzionalità del capitale e al tempo del suo utilizzo, mentre il relativo pagamento, per la parte maturata, può essere convenuto con modalità anticipate rispetto alla scadenza del capitale.

[3] Nell’ammortamento alla francese, l’equivalenza finanziaria intertemporale fra la prestazione dell’intermediario data dal finanziamento e le controprestazioni della parte, date dalle rate costanti alle distinte scadenze, esprime un tasso proporzionale ex art. 1284 c.c. maggiore del tasso convenzionale espresso in contratto: ictu oculi rimane evidente la violazione dell’art. 1284 c.c. Matematicamente, il medesimo tasso esprime due valori distinti, per la rata costante e per gli interessi inclusi, in corrispondenza alle diverse metriche nelle quali risulta espresso il tasso convenuto: L’equivalenza espressa nell’interesse composto contempla interessi secondari che maggiorano il valore della rata, e degli interessi inclusi, rispetto a quelli espressi dall’equivalenza nell’interesse semplice. Le considerazioni matematiche, alquanto complesse per i non iniziati, qui e nel proseguo del documento, possono essere meglio accostate appoggiandosi alle esemplificazioni riportate nelle Tav. 1, 2 e 3 allegate.

[4] In altro giudizio, circoscrivendo l’anomalia alla trasparenza, si è pervenuti alla conclusione: ‘poiché la capitalizzazione composta degli interessi, in quanto costituisce una specifica forma di calcolo degli interessi stessi e dunque una condizione economica del rapporto, ed in quanto tale avrebbe dovuto essere prevista per iscritto, (…) se ne deve concludere che nulla è dovuto a tale titolo e il rapporto va ricalcolato in regime di capitalizzazione semplice’. (Pastore Alinante, 15 novembre 2022). Certamente la tipologia di capitalizzazione prescelta concorre alla determinazione del corrispettivo e quindi assume rilievo nel rispetto dell’art. 117 TUB, ma, prima ancora, si pone la questione della liceità della tipologia adottata nella pattuizione della rata in rapporto al tasso convenuto, tenendo nel debito conto il contenuto assolutamente univoco della spettanza degli interessi, in corrispondenza al tasso ex art. 1284 c.c., richiamato dalla Cassazione 12276/10: ‘E’ giurisprudenza pacifica della Corte di legittimità quella per cui, in tema di contratti di mutuo, la convenzione relativa agli interessi è validamente stipulata, ai sensi dell’art. 1284, comma terzo, c.c. – che è norma imperativa – soltanto se abbia un contenuto assolutamente univoco, contenente la puntuale specificazione del tasso di interesse. Il relativo tasso deve, quindi, risultare determinabile e controllabile in base a criteri oggettivamente indicati’. Anche V. Farina osserva: ‘ Non può invero trascurarsi come proprio nel piano di ammortamento cd. alla francese la composizione della rata sia caratterizzata dal regime di capitalizzazione composto. Il che, a tacer d’altro, implica una maggiorazione del costo del credito incidente direttamente sul monte interessi che, in assenza di allegazione al contratto del piano di ammortamento e comunque di esplicitazione di detto costo a mezzo di apposita previsione contrattuale, non è dato conoscere con esattezza’. (V. Farina, Piano di ammortamento alla francese: liceità, meritevolezza e trasparenza della relativa clausola, in Rivista di diritto bancario, n.1/2023).

[5] Giova non incorrere nella confusione terminologica che talvolta si riscontra nell’uso promiscuo dei termini ‘tasso effettivo’ e ‘interessi effettivi’, il primo impiegato nel linguaggio matematico con riferimento al TAE (Tasso Annuo Effettivo) ricomprendente l’onere connesso al tempo del pagamento, che può risultare ‘figurativo’ o ‘concreto’, il secondo, impiegato nel linguaggio giuridico con riferimento agli interessi effettivamente corrisposti, corrispondenti al tasso ex art. 1284 c.c. Il tasso ex art. 1284 c.c. è informato alla metrica del costo nominale del finanziamento, mentre il tasso effettivo (TAE), proprio al regime composto è un indicatore di costo, alla stregua del TAEG, in quanto non corrisponde al compenso pattuito (‘frutti’ convenuti): informato alla metrica del costo finanziario, tiene conto dei tempi di pagamento, riportati convenzionalmente all’anno, ricomprendendo anche gli interessi (secondari), maturati sugli interessi eventualmente corrisposti anticipatamente nel corso dell’anno e ‘figurativamente’ reimpiegati dall’intermediario. Nel credito, l’equivalenza intertemporale delle prestazioni delle parti, espressa dalla proporzionalità del tasso ex art. 1284 c.c., idonea ad individuare l’equilibrio fra le prestazioni delle parti, indipendentemente dalle modalità di pagamento, non presenta alcuna incoerenza nel quadro normativo previsto dall’ordinamento: rimane avulso dai principi che presiedono il credito sostenere che ‘L’uso dell’interesse semplice per comparare le prestazioni delle parti è gravemente errato’ (Cfr.: L. Peccati, G. Mucciarone e R. Capra, Sull’ammortamento alla francese sistemi di clausole, gennaio 2024, in dirittobancario.it op. cit.). Le due metriche sono del tutto congruenti, nel senso che il TAE, impiegato nel mercato finanziario, ingloba nel tasso anche i tempi dei pagamenti, esprimendo propriamente il rendimento finanziario completo proprio all’investitore, mentre nel mercato del credito, nel rispetto della modesta emancipazione del prenditore, dette componenti sono scisse: il prezzo ex art. 1284 c.c., prescritto dalla norma, esprime nel tasso esclusivamente l’ammontare da corrispondere, tenuto separato dai tempi della corresponsione, distintamente regolati nell’adempimento del contratto. Ovviamente l’intermediario – quale investitore, attento esclusivamente al TAE – praticherà prezzi (TAN = tasso ex art. 1284 c.c.) diversi in funzione dei tempi di pagamento degli interessi convenuti in contratto. L’operatore che accede al finanziamento valuta la sostenibilità della rata ma, sostanzialmente, negozia il prezzo dato dal tasso ex art. 1284 c.c. riportato in contratto, che esprime, come detto, la velocità di maturazione della spettanza degli interessi inclusi nella rata pattuita, indipendentemente dalla metrica di calcolo dei pagamenti previsti nell’adempimento.

[6] L’ordinamento consente alle parti di convenire il pagamento degli interessi anche prima della scadenza del capitale, purché maturati. Nel prescrivere esclusivamente il carattere di proporzionalità, la metrica del tasso disposta dall’art. 1284 c.c. travalica, nell’adempimento, il regime semplice, comprendendo anche il regime composto quando gli interessi conservano la natura primaria che lascia invariato l’importo proporzionale del regime semplice, ancorché corrisposto anticipatamente rispetto alla scadenza del capitale (anima lecita del regime composto).

[7] Fersini ed Olivieri riportano: ‘La considerazione spesso utilizzata per affermare che nell’ammortamento alla francese non esiste il fenomeno del calcolo degli interessi sugli interessi già maturati è che, in ciascun periodo, la quota interessi è calcolata sul debito residuo nell’anno precedente, argomentando che di fatto ‘si pagano’ gli interessi solo sul capitale ancora da restituire ed escludendo la possibilità di calcolo degli interessi sulla componente di interessi composta. Tale affermazione ignora tutte le considerazioni espresse in questa nota e soprattutto il fatto che il debito residuo è funzione della quota capitale che a sua volta dipende dal calcolo della rata costante, che ricordiamo è calcolata nel regime finanziario della capitalizzazione composta. Non bisogna dimenticare che gli interessi ancorché ‘semplici’ nell’intervallo di tempo, supposto unitario, tra due scadenze successive, finiscono per incorporarsi nel capitale che li ha generati, secondo lo schema tipico della capitalizzazione composta. Il piano di ammortamento alla francese è un piano a rate prefissate che si suppongono tutte costanti. Il fatto che esista l’equivalenza finanziaria in capitalizzazione composta tra le rate che si versano e il debito inizialmente contratto deve necessariamente permeare tutto il piano di ammortamento e le grandezze che ivi vi compaiono. (P. Fersini e G. Olivieri, Sull’anatocismo nell’ammortamento francese’, Banche & Banchieri 2/2015. Cfr. anche F. Cacciafesta, In che senso l’ammortamento francese (e non solo esso) dia luogo ad anatocismo, Politeia, n. 120, 2015, pag. 24 segg.; F. Cacciafesta, A proposito di una sentenza sul tema dell’ammortamento alla francese, maggio 2020, in www.eclegal.it; F. Cacciafesta, Le leggi finanziarie dell’interesse semplice e composto, e l’ammortamento dei prestiti, in assoctu.it; C. Mari e G. Aretusi, Sull’esistenza e unicità dell’ammortamento dei prestiti in regime lineare, Il Risparmio, n. 1, 2018; C. Mari e G. Aretusi, Sulla modellizzazione dei prestiti: errori, nonsense e mistificazioni nello scritto di F. Cacciafesta, Il Risparmio, N. 1 2023).

[8] L. Peccati, Angolo 4, Consulenti Bancari Online.it, giugno 2020.

[9] Analogamente si rivela il regime composto nel caso di estinzione anticipata: rispetto alle rate future, il capitale residuo da corrispondere risulta pari al valore scontato espresso dal tasso composto, Dm = Σ R/(1 + i)k, dove (1 + i)k = (1 + i) x (1 + i) x ….. palesa il fattore di crescita accelerata degli interessi e, quindi, la presenza di interessi secondari, che devono essere espunti dal valore delle rate future (R) per ottenere il capitale residuo.

[10] Non è propriamente agevole scorgere come, matematicamente, nell’opaca formulazione contrattuale predisposta dall’intermediario, il criterio di rimborso del capitale espresso nella pattuizione, nell’adempimento risulta ridefinito a completo beneficio dell’intermediario stesso. La scelta del rimborso del capitale è una prerogativa ordinariamente riconducibile alle necessità e disponibilità del prenditore: esigenze di equilibrio contrattuale, determinatezza, diligenza e trasparenza impongono uno specifico assenso sulla pattuizione del criterio di rimborso, per conseguire una piena consapevolezza della marcata gradualità dello stesso che, nella scelta adottata dall’intermediario, senza alcun beneficio, induce una debenza degli interessi al tempo stesso anticipata e più elevata, del tutto corrispondente alla produzione di interessi su interessi espressa dal regime composto (nella modalità Zero Coupon). Sul necessario assenso contrattuale del criterio di rimborso del capitale risulta concordare anche A.A. Dolmetta: ‘Nei fatti, e al di là di ogni altra possibile complicazione, (non tutto, ma certo) molto del differenziale economico è composto proprio dalla dimensione – minore o maggiore – del capitale che, secondo una previsione che non può non appartenere alla predisposizione del prodotto, le singole rate andranno via via a restituire’ (A.A. Dolmetta, A margine dell’ammortamento «alla francese»: gravosità del meccanismo e sua difficile intelligenza, in Banca, borsa, titoli di credito, n.5/2022). In assenza di una tale previsione contrattuale non è infrequente riscontrare lo stupore e la ‘sorpresa’ ex art. 1195 c.c. della clientela retail che, dopo aver pagato per più anni le rate di un finanziamento, constata un debito residuo ancora marcatamente elevato.

[11] Mentre nei finanziamenti a scadenza, l’obbligazione principale rimane univocamente determinata nel finanziamento iniziale, al quale corrisponde biunivocamente l’obbligazione accessoria corrispondente al tasso convenuto, nei finanziamenti con ammortamento progressivo, risulta ineludibile la pattuizione del criterio di rimborso, negli ammontari e nei tempi, al fine di individuare l’utilizzo periodico del capitale, necessario alla determinazione dell’obbligazione accessoria corrispondente al taso convenuto.

[12] Proprio con riferimento alla legge che regola la pattuizione contrattuale la Cassazione ha avuto modo di osservare: ‘E’ stato, infatti, osservato che, una somma di denaro concessa a mutuo al tasso annuo del 5% si raddoppia in vent’anni, mentre con la capitalizzazione degli interessi la stessa somma si raddoppia in circa quattordici anni’. (Cass. 2593/03). Appare fuori dall’ordinamento quanto prospettato dal prof. F. Pressacco, promotore e curatore del Rapporto AMASES: ‘Supponiamo ora di accogliere il principio giuridico dell’esigibilità periodo per periodo degli interessi maturati. La decomposizione Z-equivalente in questo caso rivelerebbe una presenza meramente algebrica di interessi su interessi. Nella sostanza si può ritenere che evitare il pagamento della cedola, rimandando il saldo degli interessi, comporta l’autorizzazione al creditore ad aggiungere tali interessi, incoerentemente non saldati, al debito già in essere. Gli interessi successivamente maturati sarebbero solo apparentemente interessi su interessi; dal punto di vista sostanziale sarebbero invece interessi su un debito, correttamente aumentato per compensare il creditore del pagamento dilazionato di somme pienamente esigibili’ (F. Pressacco, L. Ziani, Matematica e diritto nei mutui, in Bancaria n. 9, settembre 2020).

[13] La problematica è insorta sostanzialmente con la nuova formulazione dell’art. 120 TUB che, per i finanziamenti estranei al c/c, ha fatto cadere le deroghe alla produzione di interessi su interessi, trascinatesi per lungo tempo sino alla Delibera CICR del 2000. Si continua a praticare l’ammortamento alla francese (o a rata costante) nelle medesime modalità e nei termini impiegati correntemente da più decenni dagli intermediari, nonostante l’evoluzione intervenuta in tema di trasparenza e il venir meno della deroga al divieto posto dall’art. 1283 c.c. prevista dalla Delibera CICR 9 febbraio 2000, dopo le modifiche apportate all’art. 120 TUB, prima dalla legge n. 147/2013 e successivamente dalla legge n. 49/16.

[14] Riportano D’Amico, Luciano e Peccati: ‘l’indicazione del tasso senza l’enfasi sulla formula porta a un’ambiguità ineliminabile perché per precisare una legge finanziaria non basta dire quanto vale il tasso, ma bisogna anche indicare qual’è la formula (la metrica) in cui tale tasso va messo, quali sono, cioè, i calcoli da fare’. (D’Amico, Luciano, Peccati, Calcolo finanziario, Temi base e temi moderni, Egea, 2018). Come accennato, tale ambiguità matematica risulta sciolta dall’ordinamento, risultando l’equivalenza intertemporale fra la prestazione e la controprestazione stabilita nella metrica lineare del tasso ex art. 1284 c.c.

[15] Alla distinzione sopra descritta ha fatto riferimento anche G. Olivieri, in un recente incontro (30/11/2023) in Banca d’Italia curato dalla Scuola Superiore di Magistratura, affermando che nel contratto di mutuo dove vengono fissate le rate costanti, ‘la condizione da soddisfare è che la somma data in prestito deve essere “finanziariamente” equivalente alle rate che ci si impegna a versare’. G. Olivieri propende per la correttezza finanziaria propria al regime composto con capitalizzazione, che consente di conseguire l’equivalenza finanziaria in qualsiasi istante del periodo, in base al tasso effettivo annuo (TAE), quando, invece, come accennato, la norma prescrive, all’atto del contratto, l’equivalenza basata sul tasso semplice dell’art. 1284 c.c.

[16] Nella prima, stabiliti i rimborsi periodici, la spettanza degli interessi pattuiti rimane determinata semplicemente dal tasso riferito al capitale che residua dai rimborsi stessi, che corrisponde propriamente anche all’equivalenza finanziaria espressa dal regime semplice; nella seconda, la spettanza degli interessi rimane determinata direttamente, nei termini convenuti all’atto del contratto, dall’equivalenza finanziaria del capitale iniziale ai rimborsi periodicamente corrisposti, univocamente individuati nell’equivalenza stessa.

[17] Riporta V. Carlomagno (L’ammortamento alla francese verso l’esame delle Sezioni Unite, fra la matematica e il diritto, in corso di pubblicazione): Il calcolo della rata secondo una formula in interesse composto riflette l’identità di costo effettivo, a parità di altre condizioni, fra un prestito che preveda il pagamento di interessi “anticipati” ed un prestito che preveda il pagamento di interessi differiti composti: se il costo effettivo è il medesimo è intuitivo che a parità di capitale erogato, tasso contrattuale, durata del finanziamento, numero e frequenza dei pagamenti, l’importo della rata costante debba essere il medesimo. L’autore fa riferimento al costo effettivo espresso dal TAE, mentre la norma individua nel TAN riportato in contratto il tasso ex art. 1284 c.c. per la velocità di maturazione degli interessi inclusi nella rata, che deve necessariamente essere espressa nella metrica lineare, indipendentemente dalle modalità di pagamento che intervengono nell’adempimento. Si confonde il TAE con l’indicazione del tasso ex art. 1284 c.c. espresso dal TAN riportato in contratto, pervenendo ad affermare, con riferimento agli interessi convenuti: ‘ … il mero differimento del pagamento al termine finale determina una discesa del valore del tasso effettivo rispetto a quello del tasso nominale, in misura crescente con la durata del finanziamento, con la conseguenza che per mantenere un tasso effettivo dato occorrerebbe pattuire un tasso contrattuale sempre crescente, sino a raggiungere valori spropositati’. Tasso convenzionale ex art. 1284 c.c. e TAN rispondono a concetti distinti, l’uno giuridico, l’altro matematico, e non sempre risultano sovrapponibili. Il TAN propriamente rappresenta il parametro di calcolo che, nell’uso matematico, può essere declinato vuoi in regime semplice (tasso ex art. 1284 c.c.), vuoi in regime composto (TAE), con esiti economici diversi. Con un ambiguo retaggio storico, si continua ad indicare la misura del corrispettivo degli interessi con la dizione matematica del TAN che, nel mercato del credito, assume propriamente la funzione di tasso convenzionale ex art. 1284 c.c. Coerentemente, l’onerosità del credito è riferita all’ammontare degli interessi corrisposti, in funzione dell’utilizzo del capitale, espressa propriamente nella metrica del tasso ex art. 1284 c.c., non dal TAE. Il TAE è prescritto, in aggiunta, quando la periodicità della rata è convenuta in termini infrannuali, per fornire al prenditore, oltre all’onere nominale del corrispettivo convenuto, anche il costo finanziario dell’operazione, che ricomprende, implicitamente, le modalità di pagamento: può pertanto distinguersi l’onere nominale, corrispondente al tasso ex art. 1284 c.c., disposto per il credito, e l’onere finanziario, impiegato nel mercato finanziario, corrispondente al TAE. L’intermediario che, operando ed intercambiando fondi, al tempo stesso, sul mercato finanziario e sul mercato creditizio, presta esclusivamente attenzione al TAE, al quale rimane informata la sua politica dei prezzi anche nel mercato del credito, che tuttavia, in tale mercato, deve essere espressa contrattualmente nell’equivalente metrica lineare. Per un finanziamento di € 1.000 a rimborso unico alla scadenza decennale, potrà calcolare il monte interessi richiesto con il TAE proprio al regime di capitalizzazione composta [ I = M -C = 1.000 x ( 1 + 10%)10 – 1.000 = 1.594] ma il tasso corrispettivo espresso in contratto, informato al principio nominalistico, deve esprimere propriamente la proporzionalità annuale del monte interessi richiesto al capitale utilizzato, pari nella circostanza al tasso del 15,94%. Il TAE risulta superiore al tasso (TAN) equivalente del regime semplice, per scadenze inferiori all’anno, mentre risulta inferiore al tasso (TAN) equivalente del regime semplice, per scadenze superiori all’anno: sia in un caso che nell’altro il TAE fornisce una misura distorta del prezzo ex art. 1284 c.c.

[18] Nel regime semplice la corresponsione degli interessi viene esclusivamente riferita alla scadenza del capitale: Nel regime composto, alle scadenze intermedie, gli interessi maturati possono essere immediatamente corrisposti, per l’intero o parzialmente: la parte non corrisposta risulterà capitalizzata per essere corrisposta alle successive scadenze o congiuntamente alla scadenza del capitale; nel regime composto, l’adempimento può essere realizzato in infinite modalità intermedie, che restituiscono ammontari degli interessi diversi, tutti coerenti con il tasso composto (TAE) che presiede l’operazione: fa eccezione l’ammortamento alla francese, nel quale, come si mostrerà, l’importo degli interessi rimane invariato nel valore incluso nella rata pattuita. Nell’ammortamento alla francese, il TAN pattuito nell’algoritmo di proporzionalità dell’art. 1284 c.c. esprime un valore della rata inferiore, al quale corrisponde un TAE inferiore. Diversamente, il TAN pattuito nell’algoritmo del regime composto (TAN = TAE nella capitalizzazione annuale) esprime un valore della rata maggiore, corrispondente ad un tasso ex art. 1284 c.c. più alto.

[19] Per il finanziamento triennale di € 1000 al 10%, così come nella scadenza unica l’equivalenza finanziaria fra prestazione e controprestazione è data dall’interesse semplice di € 300 e composto di € 331, nell’ammortamento distribuito su tre rate annuali, la matematica finanziaria restituisce, distintamente nel regime semplice e in quello composto, le seguenti equivalenze finanziarie che individuano all’atto del contratto univocamente rata, rimborsi e imputazione degli interessi (Cfr. Tav. 2 in allegato):

Nel rapporto di equivalenza finanziaria fra prestazione e controprestazioni, sia per l’interesse semplice che per quello composto, i relativi importi di equivalenza, come accennato, coincidono con quelli cumulativamente maturati sulla quota capitale a rimborso (modalità Zero Coupon).

Ne discende una prima evidente considerazione: in assenza di indicazione contrattuale, volendo ritenere implicita nei finanziamenti l’esigibilità degli interessi maturati ad ogni scadenza, questa risulta riferita all’adempimento ma, rimanendo determinato dalla matematica, nell’equivalenza finanziaria espressa con la pattuizione della rata costante, lo scaglionamento dei rimborsi, con la pattuizione della rata (costante o meno), l’imputazione periodica degli interessi rimane implicitamente convenuta nel valore che residua per complemento dalla stessa. Una diversa imputazione degli interessi maturati ad ogni scadenza richiederebbe, nella pattuizione, l’esplicito assenso dei corrispondenti rimborsi del capitale e/o un diverso valore della rata.

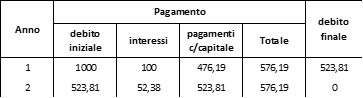

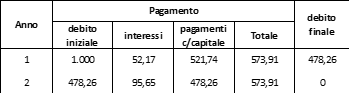

In termini analoghi si esprimeva anche F. Cacciafesta prima di incontrare e uniformarsi al pensiero del prof. Pressacco, espresso nella Relazione dell’AMASES. ‘Forse la modalità di ammortamento progressivo maggiormente impiegata è quella detta “francese”, definita dall’avere rate di rimborso costanti. Nella sua modalità standard, e supponendo che i pagamenti siano dovuti annualmente, esse sono dell’ammontare individuato dall’equazione: C = /(1+) + /(1+)2 + ⋯ + (1+)

nella quale C rappresenta il capitale prestato, i il tasso di remunerazione annuo ed n (numero intero positivo) la durata in anni. Ad esempio, l’ormai solito prestito di 1.000 euro al 10%, da rimborsare in due anni, dà dunque luogo al seguente piano d’ammortamento:

Vale quanto più volte detto: il TAEG è il 10%, dunque questo prestito equivale ad un impiego in interesse composto a questo tasso. In questo caso particolare, vi è però una conferma molto evidente della nostra prima affermazione, rappresentata dal fatto che la formula dalla quale la misura della rata costante è fornita utilizza, come non si può fingere di non vedere, l’interesse composto. La stessa equazione, in termini di interesse semplice, si scrive infatti:

C = /(1+) + /(1+2) + ⋯ + /(1+)

ed ha per soluzione, nel nostro caso (C = 1.000, n = 2, i = 0,10) 573,91. Il corrispondente piano di rimborso è:

(ed il TAEG risulta pari al 9,70%). Non vi è più pagamento periodico degl’interessi sul debito residuo: se così fosse, il pagamento per interessi al termine del primo anno sarebbe di 100 euro. Il prestito è stato scomposto, come nel caso visto al par. 4, in uno ad un anno per 521,74 euro, ed uno a due per 478,26, entrambi in interesse semplice al 10%’ (F. Cacciafesta, Le leggi finanziarie dell’interesse semplice e composto, e l’ammortamento dei prestiti, 2018, in assoctu.it).

[20] Con ciò si esprime la volontà, questa sì giuridica oltre che matematica, di equiparare il capitale finanziato C del tempo to alla successione dei montanti rimborsati al tempo tk espressi dalla relazione Rk = Ck x (1+i)k, anziché i valori Rk = Ck x (1+k x i) del regime semplice che lascerebbero improduttivi gli interessi maturati.

[21] Con l’importo della rata, e dell’obbligazione accessoria inclusa, definite nell’interesse semplice, il piano di ammortamento risulterebbe diverso e l’onere a carico del prenditore inferiore. Pertanto, si può ritenere corretto quanto indicato da L. Marzullo: ‘ … che il regime finanziario adottato (e la conseguente modalità di costruzione di una rata), laddove si dimostri che lo stesso si è tradotto in un maggior onere per il mutuatario, individui una di quelle “altre condizioni” che, a mente del quarto comma dell’art. 117, D. lgs. 1 settembre 1993, n. 385, devono essere indicate nel contratto, la cui inosservanza può dar luogo, se del caso, alle conseguenze di cui ai successivi sesto e settimo comma della medesima disposizione’. (L. Marzullo, L’ammortamento alla francese, vecchi problemi, nuove questioni: note su un dialogo tra diritto e matematica che continua ad essere difficile, Giustizia Insieme, gennaio 2024). Al riguardo, anche la Prima Presidente della Corte di Cassazione, dott.ssa M. Cassano, ha avuto modo di ribadire, con riferimento agli interessi maturati del rapporto di equivalenza finanziaria espresso nella pattuizione dei finanziamenti con ammortamento alla francese: ‘La maggiore onerosità del regime finanziario esponenziale (composto) rispetto al lineare (semplice) effettivamente sussiste ed è innegabile: nel regime finanziario esponenziale (composto) la quota interessi è calcolata sul ‘debito residuo’, e non sul ‘capitale residuo’ ed il debito residuo non è capitale puro ma è un montante che contiene interessi’. (Dibattito presso la Corte Suprema di Cassazione su ‘Mutuo bancario con ammortamento alla francese’, 31/01/2024). Nella pattuizione gli interessi maturati vengono riferiti al debito residuo, non al capitale residuo: come accennato, il tempo (k) è riportato all’esponente.

[22] Tale lettura appare richiamata, ma non sviluppata, da L. Marzullo: ‘la produzione del piano di ammortamento non costituisce elemento indefettibile della prova del residuo credito da mutuo, specie ove i requisiti costitutivi delle reciproche obbligazioni, e in particolare quella restitutoria, risultino dalla chiara previsione contrattuale, dalla natura delle rate e dalla prevedibilità del loro importo per quota di interessi separata rispetto al capitale; tale assunto merita forse una riconsiderazione in relazione al differente tema della chiara e trasparente la modalità di formazione delle rate e di determinazione degli importi dovuti a titolo di interessi’. (L. Marzullo, op. cit.)

[23] Nella circostanza, il prezzo ex art. 1284 c.c. verrebbe a dipendere dal criterio di imputazione degli interessi, contrariamente al principio sottostante lo stesso art. 1284 c.c.: tanto più viene anticipato il pagamento degli interessi, tanto più, a seguito del roll over dei rimborsi, si amplifica l’obbligazione principale, riducendo il rapporto proporzionale espresso dall’art. 1284 c.c.

[24] Se, come ribadito dalla Cassazione, le due obbligazioni pattuite mantengono l’autonomia e separatezza, fra loro e rispetto all’adempimento, e se, inoltre, l’obbligazione degli interessi costituisce un’obbligazione pecuniaria che, in quanto informata al principio nominalistico, prescinde dalle modalità e tempi della corresponsione, l’imputazione anticipata degli interessi, convenuta fra le parti o, eventualmente, prescritta dalla norma, non sembra che possa concettualmente precedere e condizionare la pattuizione, modificando lo scaglionamento dei rimborsi che interviene nella stessa equivalenza finanziaria che, per giunta, deve essere dettata dalla matematica finanziaria per la proporzionalità del tasso ex art. 1284 c.c., posta a base dell’equilibrio del contratto, espresso nella pattuizione della rata. Si riporta in L. Peccati, G. Mucciarone e R. Capra (op. cit.): ‘si sostiene che l’ammortamento alla francese viola la disciplina dell’imputazione dei pagamenti (articolo 1193 ss. del codice civile), che vorrebbe, secondo questa tesi, che i pagamenti siano da imputarsi prima al capitale e solo dopo agli interessi, se il capitale non è ancora interamente scaduto’. Non è questa la tesi sostenuta: come sopra riportato, la pattuizione dei rimborsi del capitale, precede l’adempimento e, conseguentemente, nella convenzione della rata costante, è l’imputazione degli interessi che rimane determinata per differenza dai rimborsi pattuiti, non il viceversa.

[25] Un eventuale aumento dell’importo della rata costante rivolto ad accelerare i rimborsi, si risolverebbe esclusivamente in un accorciamento del periodo di ammortamento che, tuttavia, lascerebbe immutata la proiezione esponenziale dei rimborsi stessi. Come evidenziato in Tav. 2, il piano di ammortamento, ordinariamente adottato dagli intermediari, nell’adempimento, distribuisce i rimborsi su uno scaglionamento dei rimborsi diverso dalla pattuizione, informato ad una progressione crescente geometrica/esponenziale (Tav. 2.B, diversa da A e C). La rata costante, nel rapporto proporzionale del tasso ex art. 1284 c.c., può essere riferita a scaglionamenti di rimborsi diversi, pur anche con quote capitale crescenti e, corrispondentemente, quote interessi decrescenti. Nell’ammortamento alla francese, la rata costante può agevolmente essere accompagnata da una diversa, più accelerata velocità di rimborso del capitale che, nel regime semplice, esprimerebbe una rata ed una spettanza degli interessi inferiori mentre, per il medesimo valore costante della rata, restituirebbe un tasso corrispettivo più alto. Per una esemplificazione numerica delle diverse scelte nello scaglionamento dei rimborsi, cfr. R. Marcelli, Finanziamento con ammortamento alla francese. Le tematiche oggetto del rinvio pregiudiziale (ex art. 363-bis c.p.c.) alle Sezioni Unite della Corte di Cassazione. Prime considerazioni: la pattuizione distinta dall’adempimento, dicembre 2023, pag. 31 e segg, in ilcaso.it.

[26] Ordinariamente, soprattutto per finanziamenti a scadenza unica, la distinzione fra velocità di maturazione degli interessi pattuita al tasso convenuto e la velocità di pagamento rimane superflua in quanto i due criteri appaiono chiari e spesso coincidenti. Ma, nell’ammortamento alla francese, tale distinzione appare dirimente.

[27] Le dizioni ‘alla francese’ e ‘all’italiana’ vengono ormai da lungo tempo impiegate come sinonimi, rispettivamente, di ‘a rata costante’ e ‘a quota capitale costante’; non è infrequente, infatti, riscontrare nei contratti l’impiego alternativo di questa seconda dizione, o le locuzioni parimenti dirimenti ‘alla francese o a rata costante’, ‘all’italiana o a quota capitale costante’. Ancor più generica risulta la definizione riportata nelle Disposizioni di Trasparenza della Banca d’Italia: incorrendo in una palese imprecisione, si identifica, più semplicemente, l’ammortamento alla francese con la rata che prevede la quota capitale crescente e la quota interessi decrescente, senza indicazione alcuna della ragione di crescita. La definizione risulta sistematicamente ripresa e riportata nei glossari e legende che nei contratti – a norma delle prescrizioni della Banca d’Italia – devono spiegare ‘con un linguaggio preciso e semplice’ i termini tecnici. Anche l’ABF ha avuto modo di rilevare l’uso promiscuo del termine ‘alla francese’, valutando: ‘Tale piano non risulta espressamente definito ‘alla francese’, né ciò invero potrebbe assumere decisa rilevanza, atteso che non pare esistere nella prassi un unico tipo di ammortamento ‘alla francese’ (come parrebbe ritenere la parte ricorrente)’. (ABF Milano, n.3569/15, preceduto dal Collegio di Coordinamento n. 6167/14).