Il presente elaborato analizza il criterio del c.d. “saldo rettificato”, enunciato dalla più recente giurisprudenza di legittimità con le note sentenze n. 9141/2020 e n. 3858/2021, ai fini della corretta ricostruzione dei rapporti tra banca e cliente, oltre alla possibile operatività del medesimo criterio di ricalcolo anche in caso di mancata continuità degli estratti conto disponibili.

L’articolo si sofferma inoltre sulla questione delle “annotazioni su saldo attivo”, illustrando le ragioni per cui non sono configurabili come forme di “pagamento” in favore della banca (Cass. S.U. n. 24418/2010), con le relative implicazioni in termini di mancato decorso della prescrizione.

The paper analyzes the criterion about the so-called “recalculated/adjusted balance”, enunciated by the most recent case law of the Italian Supreme Court (sentences n. 9141/2020 and n. 3858/2021), for the purposes of the correct reconstruction of the banking relationship between bank and customer and the possible application of the same recalculation criterion even in case of lack of continuity of the available account statements.

The article focuses on the issue of “notes on credit balance”, illustrating the reasons why they cannot be configured as forms of “payment” on the bank’s balance (Cass. S.U. n. 24418/2010), with the relative in terms of non-expiry of the prescription.

1. Premessa

Recentemente la Suprema Corte è intervenuta più volte sul tema del c.d. “saldo rettificato”, dapprima con la nota sentenza della Cassazione n. 9141 del 2020[1], a cui hanno fatto seguito una serie di ulteriori pronunce anche della Corte di legittimità. Si ricorda in particolare la recente sentenza della Corte di Cassazione n. 3858 del 2021[2].

I principi di diritto enunciati nelle citate sentenze meritano certamente di essere analizzati, in quanto risultano fondamentali nella corretta ricostruzione dei rapporti tra banca e cliente.

Ulteriori aspetti che appare opportuno esaminare, riguardano la corretta applicazione del criterio del saldo rettificato anche in caso di mancata disponibilità di tutti gli estratti conto relativi al rapporto oggetto di contestazione.

Inoltre, in sede di contenzioso giudiziale si ravvisano alcune impostazioni della giurisprudenza di merito che attribuiscono rilievo al momento dell’annotazione di somme su saldo attivo ai fini del decorso della prescrizione. Per quanto tale impostazione risulti ancora minoritaria, almeno per quanto consta, appare opportuna una più approfondita disamina della questione, al fine di valutare la possibile fondatezza o meno della medesima.

Sul punto, occorre in primo luogo chiedersi quale rilievo debba attribuirsi all’” annotazione”, come sancito dalla nota pronuncia a Sezioni Unite della Corte di legittimità n. 24418/2010, per poi valutare se l’annotazione su saldo attivo possa determinare un “effettivo” spostamento di ricchezza in favore della banca, ovvero, se possa rappresentare un “pagamento” tale da poter giustificare il decorso della prescrizione da tale momento.

2. Il criterio del “saldo rettificato” enunciato dalle sentenze della Corte di Cassazione n. 9141/2020 e n. 3858/2021.

Come noto, la pronuncia della Cassazione n. 9141/2020, a cui si è uniformata anche la successiva giurisprudenza di legittimità (Corte di Cassazione n. 3858/2021), ha statuito che «per verificare se un versamento effettuato dal correntista nell’ambito di un rapporto di apertura di credito in conto corrente abbia avuto natura solutoria o solo ripristinatoria, occorre, all’esito della declaratoria di nullità da parte dei giudici delle clausole anatocistiche, previamente eliminare tutti gli addebiti indebitamente effettuati dall’istituto di credito e, conseguentemente, determinare il reale passivo del correntista e ciò anche al fine di verificare se quest’ultimo ecceda o meno i limiti del concesso affidamento».

Di conseguenza, al fine di valutare se i singoli versamenti intervenuti nel corso del rapporto di conto corrente assistito da apertura di credito abbiano avuto natura solutoria o ripristinatoria, sarà necessario effettuare prima una nuova ricostruzione contabile dei saldi “reali” dei conti, depurandoli da tutti gli addebiti illegittimamente ascritti dalla banca, conseguenti a clausole e prassi nulle ed inefficaci.

La natura solutoria o ripristinatoria di una rimessa, dunque, può essere valutata solo dopo aver ricalcolato i saldi, epurandoli dalle poste non dovute e dopo avere ripristinato le posizioni di credito/debito.

Ciò, infatti, potrebbe portare a ritenere ripristinatoria una rimessa che era stata “qualificata” dalla banca come solutoria, come nel caso in cui il correntista risultava essere in extra fido solo perché gli erano state addebitate competenze ed interessi non dovuti.

Se si applicasse invece il c.d. criterio del “saldo banca”, infatti, verrebbe data valenza ai dati contabili derivanti dall’illegittima applicazione di clausole indebite.

Invero, se il rapporto risulta viziato da clausole nulle, anche l’estratto conto presenterà dei saldi viziati da annotazioni frutto dell’applicazione di tali clausole e, come tali, inidonei a definire l’esatta natura delle rimesse effettuate dal correntista.

Sul punto, si ricorda inoltre quanto affermato dalla Corte di Cassazione con la citata sentenza n. 3858/2021, che a sua volta ha richiamato la suddetta pronuncia n. 9141/2020, secondo cui «come già evidenziato da questa Corte (Cass. n. 9141/2020), al fine di verificare se un versamento abbia avuto natura solutoria o ripristinatoria, occorre previamente eliminare tutti gli addebiti indebitamente effettuati dall’istituto di credito e conseguentemente rideterminare il reale saldo del conto»[3].

Appare altresì opportuno ricordare quanto recentemente affermato anche dalla giurisprudenza di merito, ovvero che la scelta del saldo risulta “cruciale”, per il notevole divario che induce nelle risultanze del ricalcolo, con ragguardevoli riflessi economici.

Per effettuare tale scelta occorre richiamare i principi fissati dalla Suprema Corte (S.U. n. 24418 del 2010), al fine di individuare le rimesse effettivamente solutorie e impiegare il criterio del saldo opportunamente “rettificato”, e non il criterio del saldo da estratto conto (o “saldo banca”), come affermato dalla Corte d’Appello di Milano. Nella predetta sentenza si legge infatti testualmente quanto segue: «l’elemento giuridico discriminante la rimessa solutoria dalla rimessa ripristinatoria è dato dunque dalla presenza o meno di capitale liquido ed esigibile che, in una corretta e fisiologica rappresentazione contabile, si individua nel capitale erogato oltre il fido […]. Al di fuori dell’ammontare corrispondente al capitale liquido ed esigibile, e delle pertinenze ad esso riferite e pretese, la rimessa non assume una natura solutoria. Ogni altro spostamento che risultasse dal sistema di contabilizzazione adottato dalla Banca, risulterebbe solo apparente, privo di efficacia traslativa, ossia dovrebbe riguardarsi come un mero deposito effettuato dal cliente sul proprio conto e a proprio favore»[4]. Di conseguenza anche le rimesse su conto con saldo positivo non possono essere ritenute solutorie, come verrà di seguito esposto.

Tanto premesso, risulta allora evidente che «per compiere tale accertamento, non ci si possa affidare alla contabilità della Banca e alle sue periodiche risultanze finali, in quanto queste sono spesso soltanto apparenti e virtuali, controvertendosi innanzi tutto sulla validità di clausole contrattuali e di prassi contabili applicate, perché, in ipotesi, contrarie a norme imperative e inderogabili (ad es. in tema di tassi di interessi, di anatocismo, di C.M.S.). Occorre prima effettuare una ricostruzione contabile del conto corrente bancario, depurandolo dalle conseguenze contabili di clausole e prassi nulle e inefficaci, con le quali la Banca ha appesantito indebitamente il passivo e/o lo scoperto di conto corrente del cliente e soltanto dopo potrà stabilirsi, in relazione al limite dell’affidamento accordato dalla Banca, se i singoli versamenti eseguiti abbiano avuto una reale ed effettiva natura solutoria (in presenza di uno scoperto ultrafido) ovvero ripristinatoria (in presenza di un passivo intrafido)»[5]. Pertanto, per il calcolo delle rimesse solutorie è necessario adottare il criterio del saldo rettificato «al fine di non confondere rimesse “apparentemente solutorie” con rimesse “effettivamente solutorie”»[6].

Del resto, altre Corti di merito avevano già da tempo precisato che le rimesse potranno essere qualificate solutorie o ripristinatorie solo dopo aver ripristinato il c.d. “saldo legale”, ricordando che l’accertamento della nullità della capitalizzazione trimestrale (così come la nullità di altre pattuizioni economiche) è imprescrittibile[7] e comporta il venir meno della clausola ex tunc, vale a dire dal momento iniziale, travolgendo ogni effetto successivo e la situazione contabile prospettata nel tempo deve necessariamente essere rettificata[8].

Pertanto, non può sussistere corretta applicazione del principio enunciato dalla Suprema Corte se non si procede a rettificare il saldo dal primo estratto conto disponibile in atti, in quanto operare diversamente vorrebbe dire, di fatto, continuare ad applicare il saldo banca che inficerebbe tutta la ricostruzione del rapporto, anche in termini di individuazione di rimesse solutorie e ripristinatorie. Ciò in quanto senza una rettifica ab origine del rapporto, talune rimesse potrebbero (con elevata probabilità) risultare solo fittiziamente “solutorie” in quanto frutto di un rapporto di dare-avere tra le parti “inquinato” da addebiti illegittimi.

Pertanto, l’accertamento della nullità della clausola di capitalizzazione degli interessi trimestrali, non conosce limite di tempo e a fronte dell’accertamento della predetta invalidità, la situazione contabile deve necessariamente essere rettificata.

Una diversa impostazione, vorrebbe dire minare alla radice i principi giuridici che sorreggono la nullità e gli effetti che ne conseguono, in quanto la clausola/ pattuizione nulla/illegittima deve essere espunta e dal punto di vista economico – contabile e non può produrre alcun effetto per il futuro. Nel caso in cui l’azione di ripetizione degli effetti economici indebiti di tale clausola sia ormai prescritta, il cliente non potrà ottenere la restituzione di quanto indebitamente pagato ma questo non impedisce il ricalcolo del rapporto nel suo complesso.

Alla luce di quanto sopra esposto, risulta assolutamente erronea l’impostazione adottata in talune ricostruzioni contabili effettuate in causa da alcuni Consulenti Tecnici d’ufficio, che utilizzano forme “ibride” di ricalcolo del saldo.

Il riferimento è ai casi in cui la rimessa viene immediatamente decurtata dell’importo imputato a pagamento delle competenze illegittime (importo effettivamente solutorio), determinando un’immediata variazione del saldo in quanto la riduzione della rimessa equivale contabilmente alla reintroduzione in conto delle competenze illegittime pagate, influenzando il ricalcolo e l’analisi delle rimesse successive. In altre parole, la rimessa esprime l’effetto prescrizionale alla data in cui interviene, senza procedere alla preventiva epurazione completa del rapporto dagli addebiti illegittimi, influenzando quindi i saldi e il ricalcolo successivo.

Alla luce di quanto esposto, appare evidente che in tal modo l’effetto solutorio può essere in realtà solo apparente, in quanto influenzato da addebiti illegittimi e non correttamente espunti.

La Suprema Corte, al contrario, ha correttamente delineato un criterio che prevede l’individuazione delle rimesse solo in un momento successivo al ricalcolo integrale del conto.

Diversamente da quanto avviene nell’ipotesi poc’anzi descritta, infatti, sul saldo frutto di tale ricalcolo la rimessa non subisce alcuna rettifica immediata, e l’importo imputato a pagamento delle competenze illegittime (importo solutorio) viene portato in detrazione del saldo finale del ricalcolo solo alla data finale del ricalcolo stesso. Tale metodologia è necessaria per tenere distinto il ricalcolo dall’individuazione delle rimesse, evitando che l’individuazione di tali rimesse abbia un effetto sul ricalcolo del conto corrente ed intervenga unicamente nella definizione dell’importo complessivamente ripetibile dal correntista.

Tale impostazione risulta evidentemente l’unica in linea con quanto sancito dalla Corte di legittimità con le sentenze richiamate.

Ulteriore aspetto da considerare, è che talvolta nei contenziosi giudiziali vengono espunti dai CTU solo gli effetti anatocistici, senza depurare il saldo dagli ulteriori effetti economici collegati ad altre pattuizioni illegittime (s.v. a titolo esemplificativo, oneri, commissioni, spese a vario titolo, interessi ultralegali non correttamente pattuiti).

Sul punto, pare opportuno evidenziare che in effetti la citata sentenza della Cassazione n. 9141/2020 si è pronunciata con specifico riferimento all’illegittimità delle clausole anatocistiche applicate nel tempo e alla necessità di procedere al corretto ricalcolo del saldo.

Tuttavia, tale pronuncia della Suprema Corte è espressione di un principio generale e più ampio, ovvero, che per ristabilire il corretto rapporto di dare e avere tra le parti, occorre espungere gli effetti economici di “tutte” le pattuizioni illegittime, non solo quelle anatocistiche. Pertanto, se sussistono ulteriori pattuizioni indebite, gli effetti economici delle medesime devono essere parimenti espunti.

La successiva sentenza della Cassazione n. 3858/2021 ha infatti precisato che «occorre previamente eliminare “tutti” gli addebiti indebitamente effettuati dall’istituto di credito e conseguentemente rideterminare il reale saldo del conto», quindi senza prevedere alcuna limitazione/distinzione specifica.

Ove non si provvedesse al ricalcolo del saldo, depurandolo da illegittimi addebiti, si avrebbe una rappresentazione contabile molto lontana dalla realtà e le indebite apposizioni in conto potrebbero, nel tempo, anche superare il limite del fido concesso, determinando uno scoperto dello stesso ma meramente fittizio e apparente e, pertanto, ingiustificato. Esso sarebbe dovuto alla commistione di poste aventi natura giuridica diversa, in quanto attinenti a differenti rapporti negoziali, relativi l’uno al conto corrente e l’altro all’apertura di credito. Pertanto, sembra in merito appropriata l’analisi di un attento Autore, le cui parole pare opportuno riportare testualmente per maggior chiarezza: «ciò che configura la circostanza di un pagamento o, alternativamente, di un ripristino della provvista, non può essere affidato al saldo risultante dalle appostazioni contabili curate dalla banca, ma deve discendere esclusivamente dal legittimo saldo capitale. Enucleando a parte gli interessi maturati e lasciando in conto solo quelli legittimamente coperti da rimesse di pagamento, il saldo a debito rettificato che si ottiene consente di accertare la corretta natura passiva o di scoperto. Il saldo così rettificato può risultare nel tempo apprezzabilmente inferiore rispetto al saldo banca, evidenziando in tal modo che, ad apparenti saldi scoperti, corrispondono più propriamente solo saldi passivi»[9].

Alla luce del predetto orientamento della Suprema Corte, che risulta peraltro del tutto corretto ed oggettivamente condivisibile sia sul piano legale che su quello contabile, appare logico dedurre che occorre utilizzare i numeri “ricalcolati” anche per poter effettuare una corretta verifica del rispetto delle soglie usurarie.

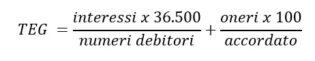

E’ noto che la quasi totalità dei Tribunali utilizza la formula di Banca d’Italia per verificare il rispetto delle soglie usurarie.[10]

Nelle Istruzioni per la rilevazione dei Tassi Effettivi Globali Medi, la Banca d’Italia ha stabilito che i “numeri debitori” devono essere il risultato del prodotto tra i “capitali” ed i “giorni“[11]. Pertanto i numeri debitori presenti negli scalari trimestrali possono essere utilizzati per il calcolo del TEG solo nel caso in cui gli interessi annotati abbiano perso la loro natura giuridica di “interessi” ed abbiano regolarmente acquisito la natura giuridica di “capitali“. Ciò può avvenire solo a fronte di una regolare pattuizione dell’anatocismo che di fatto consente questa trasformazione che, in caso contrario, non sarebbe permessa.

La formula del Tasso Effettivo Globale come definito dalla Banca d’Italia è infatti la seguente:

Nello specifico:

TEG = Tasso effettivo globale

Interessi = Interessi debitori

Oneri = Commissioni, oneri e spese

Numeri debitori = Numeri Debitori del periodo riferiti al capitale

Accordato = Importo dell’affidamento

Pertanto, nel caso in cui non risulti una corretta pattuizione della clausola anatocistica, con la conseguente applicazione di addebiti illegittimi, non ci si potrebbe esimere, ai fini di una corretta verifica del rispetto delle soglie di usura, dall’inserire nella formula i “Numeri Debitori Rettificati”, che si ottengono eliminando gli interessi anatocistici dal saldo tempo per tempo annotato sugli scalari trimestrali.

Non si vede infatti la ragione per la quale dovrebbero essere applicati i numeri ricalcolati solo per la determinazione delle rimesse cc.dd. solutorie e non per la verifica delle soglie usurarie. La Suprema Corte ha infatti stabilito un principio di carattere generale per determinare il corretto dare/avere fra le parti e la rideterminazione del c.d. saldo legale. Un principio che dovrebbe anzi essere applicato con maggior rigore per verificare che non si sia configurata la fattispecie dell’usura, che ha peraltro una rilevanza non solo civilistica.

3. Ricostruzione del rapporto in caso di mancata continuità degli estratti conto. I mezzi di prova a favore del correntista.

E’ opportuno premettere che tale ricalcolo del rapporto è possibile sia in caso di utilizzo delle c.d. scritture di raccordo, la cui applicazione è ammessa in numerosi Tribunali[12], sia nel caso in cui il giudice non autorizzi il ricorso alle predette scritture.

Con riferimento alle scritture di raccordo, si ricorda sul punto quanto affermato in giurisprudenza, ovvero che la mancata produzione della sequenza completa degli estratti conto, non comporta l’impossibilità di procedere al ricalcolo dei saldi, ma la mera necessità di assumere come punto di partenza il primo degli estratti conto disponibili. Infatti, le operazioni di raccordo tengono conto del saldo di ripartenza come emergente dagli estratti conto della Banca, saldo già comprensivo degli interessi e delle competenze[13]. Ovviamente l’operazione contabile così effettuata deve consentire una ricostruzione del rapporto ragionevolmente attendibile al fine di pervenire ad un risultato finale che non si risolva in una mera ipotesi astratta, bensì ad una ricostruzione il più possibile aderente al reale andamento del rapporto[14].

Si ritiene però sul piano tecnico che si possa addivenire ad una corretta ricostruzione del dare/avere fra le parti ed a un corretto saldo legale finale, in caso di mancanza di parte degli estratti conto (cd. “buco” documentale), anche senza inserire alcun movimento di raccordo.

A tal fine è infatti sufficiente determinare il totale degli indebiti pregressi accumulati alla data dell’ultimo movimento prima del “buco”. Tale importo, che deve sempre essere detratto dal saldo storico per conoscere il valore del saldo ricalcolato, può essere semplicemente aggiunto algebricamente al saldo iniziale alla data del primo movimento successivo al c.d. “buco” documentale, per diminuire il saldo storico negativo (od aumentare il saldo storico positivo) dell’esatto importo degli indebiti pregressi che, essendo soggetti a nullità assoluta e insanabile, non devono “incidere” sul saldo effettivo. Questa operazione, che non presuppone l’utilizzo di alcun movimento di raccordo, può essere peraltro ripetuta più volte, se si è in presenza di più interruzioni nel flusso dei movimenti (nella sostanza di più “buchi documentali”).

In tal modo si depura il rapporto dagli effetti economici di clausole nulle / illegittime, evitando che le suddette possano produrre effetti per il futuro e si ridetermina l’effettiva natura solutoria/ripristinatoria delle rimesse. In caso di pagamenti ormai prescritti, questi andranno a ridurre la pretesa restitutoria finale del cliente.

Come recentemente ricordato dalla Suprema Corte, inoltre, l’estratto conto non costituisce l’unico mezzo di prova attraverso cui ricostruire le movimentazioni del rapporto. Esso consente bensì di avere un appropriato riscontro dell’identità e consistenza delle singole operazioni poste in atto ma, in assenza di alcun indice normativo che autorizzi una diversa conclusione, non può escludersi che l’andamento del conto possa accertarsi avvalendosi di altri strumenti rappresentativi delle intercorse movimentazioni.

Il correntista non è cioè tenuto a documentare le singole rimesse suscettibili di ripetizione soltanto mediante la produzione in giudizio di tutti gli estratti conto periodici, ben potendo la prova dei movimenti del conto desumersi anche aliunde, vale a dire attraverso le risultanze degli altri mezzi di prova offerti dalla parte o assunti d’ufficio, che spetta al giudice di merito valutare con un accertamento in fatto insindacabile innanzi al giudice di legittimità.[15]

In tal senso, le movimentazioni del conto sono da considerare alla stregua di fatti suscettibili di prova libera, essendo dimostrabili anche mediante argomenti di prova ed elementi indiretti che compete al giudice di merito valutare nell’ambito del suo prudente apprezzamento[16].

Tra gli ulteriori strumenti di prova utilizzabili per ricostruire correttamene la movimentazione del conto si ricordano, a titolo esemplificativo, lo scalare trimestrale, in quanto l’andamento del saldo giornaliero del conto corrente è in quella sede visibile, in quanto risulta perfettamente eseguibile la ricostruzione contabile del suddetto periodo attraverso la situazione fotografata dal suddetto scalare trimestrale[17]. Infatti, nel caso in cui il saldo giornaliero esposto sia inferiore al limite dell’affidamento, l’assenza di rimesse solutorie sarebbe più che verosimile, poiché tali rimesse possono esistere solo su conto con saldo passivo oltre il fido accordato.

Allo stesso modo si può ricorrere ai dati inseriti nella Centrale rischi della Banca d’Italia, quale strumento di prova privilegiata, in quanto proveniente direttamente dal sistema bancario.

4. Ulteriori considerazioni: l’ipotesi delle “annotazioni su saldo attivo”

Alcuni Tribunali hanno espresso un orientamento in base al quale gli addebiti effettuati su conti correnti con saldo attivo (per interessi, competenze, o spese) determinerebbero una forma di “pagamento” con i relativi effetti in termini si decorso della prescrizione[18]. Per quanto tale linea di pensiero risulti al momento ancora minoritaria, appare comunque opportuna una disamina più approfondita, anche in considerazione dell’impatto economico che una tale impostazione potrebbe avere nella ricostruzione del corretto dare e avere tra le parti.

Come anticipato in apertura, la questione richiede una duplice disamina: da un lato occorre analizzare la rilevanza dell’”annotazione” in conto corrente, dall’altro il concetto di “pagamento”, per comprendere se l’annotazione possa determinare un effettivo spostamento patrimoniale in favore della Banca, tale da poter determinare il decorso della prescrizione.

In primo luogo, si ricorda che la Cassazione a Sezioni Unite n. 24418/10 ha escluso la rilevanza della mera annotazione in conto corrente ai fini del decorso della prescrizione. La Corte ha infatti sancito che «l’annotazione in conto di una siffatta posta comporta un incremento del debito del correntista, o una riduzione del credito di cui egli ancora dispone, ma in nessun modo si risolve in un pagamento, nei termini sopra indicati: perché non vi corrisponde alcuna attività solutoria del correntista medesimo in favore della banca. Sin dal momento dell’annotazione, avvedutosi dell’illegittimità dell’addebito in conto, il correntista potrà naturalmente agire per far dichiarare la nullità del titolo su cui quell’addebito si basa e, di conseguenza, per ottenere una rettifica in suo favore delle risultanze del conto stesso. E potrà farlo, se al conto accede un’apertura di credito bancario, allo scopo di recuperare una maggiore disponibilità di credito entro i limiti del fido concessogli. Ma non può agire per la ripetizione di un pagamento che, in quanto tale, da parte sua non ha ancora avuto luogo» (così Cass. SU n. 24418/2010).

Si ricorda altresì quanto affermato dalla nota sentenza della Corte Cost. n. 78 del 2012[19], con riferimento alla rilevanza dell’annotazione in conto corrente[20]. Ai fini che qui interessano, la Consulta ha espressamente negato la natura di “pagamento” della mera annotazione in conto corrente, al pari di quanto già enunciato dalle predette Sezioni Unite della Cassazione[21], ribadendo che il decorso della prescrizione non possa operare in un momento in cui il diritto ancora non può essere fatto valere, per i motivi già esposti in precedenza.

La stessa sentenza della Cassazione n. 9141/2020 ha ricordato che «l’annotazione nel conto non è altro che la rappresentazione contabile di un diritto, non un diritto in sé; allorché il titolo (generalmente negoziale) alla base di quel diritto viene dichiarato nullo, oppure annullato, rescisso o risolto, viene meno il diritto stesso, e conseguentemente la nuova realtà giuridica trova una corrispondente rappresentazione contabile».

Pertanto, si possono annoverare varie sentenze delle giurisdizioni superiori che hanno sancito l’irrilevanza della mera annotazione in conto corrente, in quanto la stessa non realizza alcuno spostamento patrimoniale in favore della banca. Tale principio dovrebbe valere sia per le annotazioni su saldo passivo sia su saldo attivo, anche perché la citata giurisprudenza non ha formulato distinzioni.

Occorre inoltre osservare che il concetto di “pagamento” sopra ricordato appare di centrale importanza anche rispetto all’ipotesi in cui si verifichino “annotazioni” su saldo attivo.

Infatti, né la Cassazione n. 24418/2010, né la giurisprudenza successiva hanno elencato tale ipotesi tra quelle in cui si realizzerebbe un “pagamento”, quindi uno spostamento reale ed effettivo a favore della banca, che viene sempre ricondotto alle ipotesi in cui il cliente ecceda i limiti del fido concesso, oppure di conto non affidato ma “in rosso”. Non si è quindi mai ipotizzato che l’annotazione su saldo attivo/a credito possa integrare un “pagamento”.

Inoltre, il conto corrente bancario, a differenza del conto corrente ordinario, non è soggetto alla compensazione “propria” (relativa ad obbligazioni che accedono a distinti e autonomi rapporti), bensì alla compensazione c.d. “impropria”[22], a fronte del fatto che la reciproca relazione di debito-credito nasce da un unico rapporto, in cui l’accertamento contabile del saldo finale delle contrapposte partite può avvenire solo alla chiusura del conto corrente. Se si ipotizzasse che un’annotazione su saldo attivo fosse un effettivo spostamento di ricchezza a favore della banca si avrebbe una forma di compensazione “propria”, quindi di estinzione dell’obbligazione che è esclusa in radice per il conto corrente bancario.

E’ opportuno infatti richiamare la definizione di conto corrente, ex art. 1823 c.c., quale contratto con cui le parti si obbligano ad annotare in conto i crediti derivanti da reciproche rimesse, considerandoli inesigibili e indisponibili fino alla chiusura del conto.

La giurisprudenza ha pacificamente precisato che si tratta di un contratto unitario che origina un unico rapporto, anche se articolato in una pluralità di atti esecutivi[23]. Tale negozio, infatti, ha la funzione di servizio di cassa per conto del correntista, mentre le annotazioni o registrazioni delle singole operazioni assolvono esclusivamente a oneri meramente contabili e con efficacia dichiarativa, potendo modificare continuamente il saldo.

Solo con la chiusura del conto è quindi possibile definire i debiti e crediti sussistenti tra le parti, facendo riferimento al risultato contabile che definirà il saldo finale. Si rileva infatti che, dalla inesigibilità dei crediti, parte della dottrina ha dedotto che la compensazione operi solo alla chiusura del conto. La tesi si fonda sul presupposto che l’unico credito esigibile alla scadenza del conto sia il saldo, per ottenere il quale, durante il rapporto, si formano due masse creditorie che alla fine si compensano tra loro. Non è, pertanto, possibile che la compensazione operi di volta in volta ad ogni successiva rimessa.

Si desume quindi che la ratio sottostante alla compensazione “atecnica” sia funzionale all’accertamento stesso. Non sarebbe infatti concepibile un esame separato delle due voci di dare e avere, come dimostra la deroga ai limiti sia di carattere sostanziale (ad esempio inerenti la prescrizione) sia di natura processuale (quali quelli relativi alla rilevabilità o meno d’ufficio della compensazione), nonché alle preclusioni sancite dalla disciplina civilistica per la compensazione propria, in quanto costituenti deviazioni di carattere eccezionale rispetto alla regole generali. In particolare non si applicano le disposizioni di cui agli artt. 1241 e ss. del c.c. (quali ad esempio i limiti sulla compensabilità dei crediti posti dall’art. 1246 c.c.) e la previsione ex art. 1243 c.c.

Pertanto, con riferimento alla compensazione impropria, è necessario che le rispettive posizioni vengano accertate in un unico contesto giudiziario, in quanto si tratta di un’operazione funzionale alla verifica della pretesa di una parte rispetto alla posizione creditoria dell’altra, aspetto che caratterizza il rapporto di dare e avere tra banca e cliente, che deve essere esaminato nel sul complesso per poter essere ricostruito correttamente.

A conferma del carattere unitario del rapporto di conto corrente si ricorda inoltre, per completezza, che ai fini della compensazione impropria non risultano necessari né una domanda riconvenzionale né una specifica eccezione di parte in quanto, come chiarito dalla giurisprudenza[24], il carattere unitario del rapporto dedotto in giudizio non consente alcun esame frazionato delle posizioni ad opera del giudice il quale, al contrario, dovrà verificare e conteggiare le pretese con contestuale elisione dei rispettivi crediti fino alla reciproca concorrenza. Si riconferma quindi che a fronte del carattere unitario del rapporto, il giudice non potrà che procedere d’ufficio all’esame delle reciproche posizioni, in quanto una definizione frammentata e parziale renderebbe impossibile la determinazione del quantum oggetto di giudizio.

Si consideri inoltre che il cliente che ha creato nel tempo disponibilità attive sul conto, le ha ovviamente predisposte per un successivo utilizzo per la propria attività. Le competenze, annotate con un semplice movimento contabile dalla Banca[25], rappresentano solo movimenti contabili che non sono mai stati assimilati a “pagamenti” né prima, né dopo la sentenza di Cassazione n. 24418 del 2010.

5. Conclusioni

Al termine del presente elaborato sia auspica di aver favorito riflessioni utili, anche sulla base della più recente giurisprudenza, sulla corretta e concreta applicazione del c.d. “saldo rettificato” e sulle ragioni per le quali l’applicazione di tale criterio risulta determinante nella ricostruzione del dare e avere tra banca e cliente.

Dalle analisi effettuate appare corretto dedurre che, ai fini di una puntuale applicazione di tale criterio di ricalcolo, è anche fondamentale che il saldo venga depurato da tutti gli addebiti illegittimi e non solo da quelli anatocistici. Operazione da effettuare sin dal primo estratto conto disponibile.

Per le ragioni sopra esposte, tale ricalcolo risulta possibile anche in caso di mancata continuità degli estratti conto, sia che si ricorra o meno alle scritture di raccordo, purché, ovviamente, la documentazione presente risulti sufficiente per consentire al consulente tecnico d’ufficio di effettuare una ricostruzione del rapporto il più possibile attendibile.

Ricorrere ad una diversa impostazione vorrebbe dire minare alla radice i principi giuridici che sorreggono la nullità e gli effetti che ne conseguono. Ciò in quanto in caso di nullità di una clausola/ pattuizione illegittima, la medesima deve essere espunta dal punto di vista economico – contabile e non può produrre alcun effetto per il futuro.

Solo se il rapporto viene depurato dagli effetti economici delle clausole nulle sin dall’origine si potrà valutare l’effettiva presenza di eventuali rimesse (effettivamente) solutorie, per le quali sia eventualmente ormai prescritta l’azione di ripetizione.

Inoltre, come sopra ricordato, non pare condivisibile l’impostazione adottata da alcuni Tribunali di merito, che considerano le annotazioni su saldo attivo alla stregua di “pagamenti” in favore della banca, con conseguente decorso della prescrizione da tale momento.

Appare infatti corretto affermare che tali rimesse (per interessi, competenze o spese) siano da considerare sempre ripristinatorie in quanto non rappresentano uno spostamento patrimoniale tra il cliente e la Banca. Si tratta infatti di semplici “annotazioni”, prive di quegli elementi e caratteristiche che possono integrare un “pagamento” secondo le indicazioni fornite dalla Corte di legittimità, in particolare dalle Sezioni Unite della Corte di Cassazione, con la sentenza n. 24418 del 2010 (conto “in rosso” o in “extra fido”).

[1] Cass. Civ., sez. I, 19 maggio 2020, n. 9141. Si veda sul punto R. Marcelli, La prescrizione nei rapporti di credito: quella del debitore per le rimesse ultradecennali e quella del creditore per le annotazioni ultraquinquennali, in www.assoctu.it, dicembre 2020, secondo cui «La sentenza in parola definisce chiaramente sia il riferimento al saldo depurato delle indebite annotazioni per la distinzione ed accertamento delle rimesse solutorie, sia l’ambito di operatività di quest’ultime ristretto esclusivamente agli interessi riferiti all’extrafido. Quest’ultimo aspetto discende dal principio interpretativo dell’art. 1194 c.c., richiamato dalla sentenza sopra riportata, compiutamente delineato dalla precedente Cassazione n. 10941 del 26 maggio 2016: ‘L’art.1194 c.c., al 1° comma dispone che: “Il debitore non può imputare il pagamento al capitale, piuttosto che agli interessi e alle spese, senza il consenso del creditore.” Detto disposto normativo, che detta il principio, secondo il quale ogni pagamento deve essere imputato prima al capitale e successivamente agli interessi, salvo il diverso accordo con il creditore, postula che il credito sia liquido ed esigibile, dato che questo, per la sua natura, produce gli interessi, ex art. 1282 c.c. Come infatti ritenuto nelle pronunce 6022/2003, 20904/2005, 9510/2007 e 16448/2009, la disposizione dell’art. 1194 cod. civ. secondo la quale il debitore non può imputare il pagamento al capitale piuttosto che agli interessi o alle spese senza il consenso del creditore, presuppone che tanto il credito per il capitale quanto quello accessorio per gli interessi e le spese, siano simultaneamente liquidi ed esigibilì’», pag. 2 e ss. L’Autore evidenzia poi che «Nonostante la menzionata sentenza, taluni Tribunali trascurano il principio della simultanea liquidità ed esigibilità degli interessi e del capitale di riferimento, disponendo che le rimesse solutorie siano rivolte prioritariamente a saldare gli interessi, indipendentemente dalla natura di questi ultimi, senza alcuna specifica distinzione fra fido ed extrafido. Un tale orientamento pregiudica significativamente l’ambito di ripetizione delle indebite annotazioni, con risvolti economici di apprezzabile rilievo» pag. 3.

[2] Cass. Civ., sez. I, 15 febbraio 2021, n. 3858.

[3] La sentenza della Cassazione n. 3858/2021 chiarisce ulteriormente quanto statuito dalla precedente pronuncia n. 9141 del maggio 2020, precisando che nel saldo rettificato vanno considerati anche gli interessi legittimi (semplici) e la rimessa solutoria “paga” esclusivamente tali interessi per la parte debordante il fido (oltre agli interessi dell’extra fido). Si legge testualmente «Ove sia stato proprio l’addebito degli interessi, come sopra quantificati, a determinare il superamento del limite del fido, rivestirà funzione solutoria solo quella parte di rimessa pari alla differenza tra lo “scoperto” ed il limite del fido e potrà provvedersi all’imputazione del pagamento ex art. 1194 comma 2° limitatamente a questa parte. Nel caso, invece, in cui l’annotazione degli interessi avvenga su un conto che presenti un passivo che rientri nei limiti dell’affidamento e neppure la stessa annotazione determini il superamento di tale limite, la successiva rimessa avrà una mera funzione ripristinatoria della provvista e non potrà mai provvedersi ad un’imputazione ex art. 1194 comma 2° cod. civ., difettando l’indefettibile presupposto del “pagamento».

[4] App. Milano, 20 gennaio 2020, n. 176.

[5] App. Milano, 20 gennaio 2020, n. 176, cit.

[6] App. Milano, 20 gennaio 2020, n. 176, cit.

[7] Con riferimento all’imprescrittibilità dell’azione di nullità s.v. Cass. 15 novembre 2010, n. 23057.

[8] Si richiama sul punto Trib. Udine, 30 settembre 2013, n. 1328, ove si legge testualmente quanto segue: «…..Reputa questo Giudice che […] l’ipotesi più corretta alla quale si deve fare riferimento è la prima, la quale, nel valutare se i pagamenti effettuati dal correntista avessero o meno efficacia solutoria, tiene conto del debito del correntista stesso verso la Banca così come correttamente rideterminato. Non appare condivisibile la tesi della convenuta, esposta in comparsa conclusionale, secondo la quale l’accertamento preliminare concernente la prescrizione va condotto prima di entrare nel merito delle singole operazioni. Infatti mentre l’azione restitutoria è soggetta a termine prescrizionale, altrettanto non vale per le azioni dirette all’accertamento della nullità delle clausole anatocistiche: si deve quindi, prima accertare quali clausole fossero nulle e quali effetti derivino da tale nullità e, poi, sulla base di tale accertamento appurare quali poste avessero natura solutoria e quali natura ripristinatoria ed applicare solo alle prime il termine di prescrizione che preclude la domanda di restituzione….» […] «E’ invece, evidente che per verificare se un versamento effettuato dal correntista nell’ambito di un rapporto di apertura di credito in conto corrente abbia avuto natura solutoria o solo ripristinatoria, occorre, all’esito della declaratoria di nullità da parte dei giudici di merito delle clausole anatocistiche, previamente eliminare tutti gli addebiti indebitamente effettuati dall’istituto di credito e conseguentemente determinare il reale passivo del correntista e ciò anche al fine di verificare se quest’ultimo ecceda o meno i limiti del concesso affidamento.», s.v. pag. 41 e ss. della sentenza.

[9] R. Marcelli, Prescrizione e anatocismo negli affidamenti bancari – I principi giuridici stabiliti dalla sentenza della Cassazione S.U. 2 dicembre 2010, n. 24418: quelli enunciati e quelli impliciti, in www.ilcaso.it, II, 235/2011, p. 19.

[10] Si precisa, per completezza, che secondo altre impostazioni la formula di Banca d’Italia non sarebbe quella più corretta da utilizzare per la verifica del rispetto delle soglie di usura, in quanto non considererebbe tutti i costi connessi all’erogazione del credito (ad es. non contempla la CMS). La questione è stata a lungo dibattuta anche in giurisprudenza, s.v., a titolo esemplificativo, Cass. Pen. 26 marzo 2010, n. 12028; Cass. Pen. 14 maggio 2010, n. 28743; Cass. Pen. 23 novembre 2011, n. 46669. Tuttavia, come anticipato, al momento risulta essere quella maggiormente applicata nei contenziosi giudiziali sul tema.

[11] Istruzioni per la rilevazione dei tassi effettivi globali medi – luglio 2016.

[12] A titolo esemplificativo s.v. Cass. Civ., III sez., 3 dicembre 2018, n. 31187, con cui la Corte di Cassazione ha respinto il motivo di impugnazione formulato dalla Banca ricorrente avverso la sentenza della Corte d’Appello, che aveva accolto la ricostruzione dell’andamento del rapporto fatta dal CTU attraverso le “scritture di raccordo”.

[13] App. Milano, 17 luglio 2019 n. 7182. Si richiama sul punto quanto affermato anche da altra corte di merito, Trib. Roma, Sez. XVI Civile, Ord. 16 ottobre 2018, ovvero nel caso in cui la documentazione dimessa dall’attore sia incompleta nei periodi intermedi, infatti, il C.t.u. potrà ricostruire il saldo del rapporto di conto corrente sub iudice attraverso l’impiego delle cd. “scritture di raccordo”, secondo il seguente criterio: “effettuando i conteggi partendo dal saldo iniziale del primo periodo documentato, calcolando il saldo parziale finale del primo periodo documentato e detraendo la differenza fra il saldo così calcolato e quello risultante dall’ultimo estratto conto del detto primo periodo documentato dall’ammontare del saldo iniziale risultante dal primo estratto conto del secondo periodo documentato, ripetendo l’operazione per ciascuno dei successivi periodi documentati”. Il mancato riesame degli addebiti intervenuti nei periodi non ricostruiti determina che gli stessi rimangono definitivamente conglobati nel saldo del rapporto controverso (s.v. anche Trib. Roma, Sez. XVII, 14 novembre 2019).

[14] S.V. sul punto quanto recentemente affermato dalla Corte d’Appello di Milano, 25 giugno 2020, n. 2058, ovvero che «La questione nodale non è stabilire se in astratto sia ammissibile il ricorso al CTU quando manchino o siano incompleti gli estratti conto analitici, ma se in concreto la CTU espletata sia affidabile, perché siano utilizzati procedimenti matematici di rielaborazione dei dati presenti nelle scritture contabili depositate. La questione si riduce, insomma, alla verifica dell’attendibilità della CTU (cfr., altresì, Corte Appello Milano, n. 4998/19)». S.v. anche Corte di Cass. sez. I, 2 maggio 2019, n.11543 che, tra le altre, ha ribadito la possibilità di disporre la CTU contabile per la verifica del saldo, in caso di produzione lacunosa.

[15] In tal senso anche Cass. Civ., 19 luglio 2021, n. 20621: «a fronte di una produzione non integrale degli estratti conto è sempre possibile, per il giudice del merito, ricostruire i saldi attraverso l’impiego di mezzi di prova ulteriori, purché questi siano idonei a fornire indicazioni certe e complete che diano giustificazione del saldo maturato all’inizio del periodo per cui sono stati prodotti gli estratti conto rapporto (Cass. 2 maggio 2019, n. 11543; Cass. 4 aprile 2019, n. 9526). Dunque, la prova dei movimenti del conto può desumersi anche “aliunde” (Cass. n. 29190/2020), avvalendosi eventualmente dell’opera di un consulente d’ufficio che ridetermini il saldo del conto in base a quanto emergente dai documenti prodotti in giudizio (che comunque devono fornire indicazioni certe e complete (…)» ancora «questo Collegio intende dare continuità al principio di diritto (sopra enunciato) secondo cui l’incompleta produzione degli estratti conto non è elemento ostativo alla rideterminazione del saldo del conto corrente, ove i movimenti contabili dello stesso possano comunque desumersi da altri elementi di prova parimenti idonei a fornire (anche eventualmente con l’ausilio di una consulenza tecnica contabile) indicazioni certe e complete che giustifichino il saldo maturato nel periodo privo degli estratti conto», purché, ovviamente, la documentazione in atti non sia troppo frammentaria per consentire una ricostruzione ragionevolmente attendibile.

[16] Cass. Civ., Sez. VI, 19 gennaio 2022, n. 1538.

[17] Con riferimento all’utilizzo degli scalari si ricorda quanto recentemente affermato dalla Corte d’Appello di Milano, sentenza del 25 giugno 2020, n. 2058, cit. ovvero che: «La Suprema Corte di Cassazione ha riconosciuto l’ammissibilità della CTU, basata sulla rielaborazione dei numeri debitori indicati nei prospetti trimestrali di liquidazione delle competenze, “possibili anche dai soli estratti a scalare, in quanto criteri matematici aventi, come base di partenza, l’analisi di dati effettivi risultati dai documenti depositati”. In un giudizio finalizzato all’accertamento e alla rettifica del saldo, non è vietato al giudice espletare una consulenza tecnica contabile per la rideterminazione del saldo del conto corrente in base ai documenti contabili prodotti dalle parti quando la produzione degli estratti di conto corrente sia incompleta, purché si ricorra a procedimenti matematici di rielaborazione dei dati presenti nelle scritture contabili depositate (cfr. Cass. n. 14074/18, ord.; Cass. n. 9140/20, secondo la quale “a fronte di una produzione non integrale degli estratti conto è sempre possibile, per il giudice del merito, ricostruire i saldi attraverso altri elementi di prova; Cass. n. 11543/2019; Cass., n. 9526/2019; si vedano anche Cass. n. 14074/2018 e Cass. n. 31187/2018, secondo cui “per far fronte alla necessità di elaborazione di dati incompleti, il giudice ben può avvalersi di un consulente d’ufficio, essendo sicuramente consentito svolgere un accertamento tecnico contabile al fine di rideterminare il saldo del conto in base a quanto comunque emergente dai documenti prodotti in giudizio)».

[18] Si possono infatti riscontrare quesiti ai CTU del seguente tenore: “Dica il CTU, sulla base dei documenti agli atti, quale sia il rapporto dare/avere tra le parti, in ragione dei seguenti criteri (…) Si intendono pagate le somme annotate su conto in saldo attivo alla data di esecuzione, con prescrizione decorrente dalla data medesima”.

[19] Corte Cost., 5 aprile 2012, n. 78, Corte Cost. 5 aprile 2012, n. 78, in I Contratti, 6/2012, 445 e ss., con nota di G. D’Amico; in Guida al diritto, maggio 2012, n. 20, p. 30 e ss., con nota di E. Sacchettini, op. cit; S. Maddalena, Retroattività e affidamento: la irragionevolezza del comma 61 (art. 2 d.l. n. 225/2010, conv. l. n. 10/2011, in Banca Borsa Titoli di Credito, fasc. 4, 2012, pag. 451; U. Salanitro, Retroattività e affidamento: la ragionevolezza del comma 61 (art. 2 d.l. n. 225/2010, conv. l. n. 10/2011), in Banca Borsa Titoli di Credito, fasc. 4, 2012, pag. 443; V. Tavormina, Sull’applicazione delle Sezioni Unite n. 24418/2010 dopo la sentenza della Corte costituzionale n. 78/2012: dinamiche processuali, in Banca Borsa Titoli di Credito, fasc. 4, 2012, pag. 459; G. U. Rescigno, Leggi di interpretazione autentica, leggi retroattive e possibili ragioni della loro incostituzionalità., in Giurisprudenza Costituzionale, fasc. 2, 2012, pag. 1072B; A. A. Dolmetta, Dopo la sentenza della Corte Costituzionale n. 78/2012 (retroattività di leggi bancarie, prescrizione della ripetizione per titolo invalido di versamenti in c/c e diritto vivente dell’anatocismo), in Banca Borsa Titoli di Credito, fasc. 4, 2012, pag. 43.

[20] La Corte Costituzionale si è pronunciata con riferimento al c.d. “milleproroghe”, ovvero l’art. 2, comma 61º, della l. 26 febbraio 2011 n. 10 (legge di conversione del decreto legge 29 dicembre 2010 n. 225). Il predetto art. 2, co. 61° sanciva che in ordine alle operazioni bancarie regolate in conto corrente, l’art. 2935 del codice civile dovesse essere interpretato nel senso che la prescrizione relativa ai diritti nascenti dall’annotazione, iniziava a decorrere dal giorno dell’annotazione stessa e, in ogni caso, non doveva arsi luogo alla restituzione di importi già versati alla data di entrata in vigore della legge di conversione del presente decreto legge.

[21] Cass. Sez. Un. Civ., 2 dicembre 2010, n. 24418, cit.

[22] Orientamenti giurisprudenziali ormai riconosciuti pacificamente riconoscono, accanto alla compensazione propria (relativa ad obbligazioni che accedono a distinti e autonomi rapporti), anche un’ipotesi di compensazione impropria di debiti e crediti attinenti ad un unico e medesimo rapporto. È necessario dunque che le rispettive posizioni vengano accertate in un unico contesto giudiziario, in quanto si tratta di un’operazione funzionale alla verifica della pretesa di una parte rispetto alla posizione creditoria dell’altra. Si desume quindi che la ratio sottostante alla compensazione atecnica non sia deflattiva o di economia degli atti processuali ma, piuttosto, funzionale all’accertamento stesso. Non sarebbe concepibile e possibile, infatti, un esame separato delle due voci di dare e avere, come dimostra la deroga ai limiti sia di carattere sostanziale (ad esempio inerenti la prescrizione) sia di natura processuale (quali quelli riguardanti alla rilevabilità o meno d’ufficio della compensazione), nonché alle preclusioni sancite dalla disciplina civilistica per la compensazione propria, in quanto costituenti deviazioni di carattere eccezionale rispetto alla regole generali. In particolare non si applicano le disposizioni di cui agli artt. 1241 e ss. del c.c. (quali ad esempio i limiti sulla compensabilità dei crediti posti dall’art. 1246 c.c.) e la previsione ex art. 1243 c.c. S.v. sul punto Cass. Civ. Sez. I, 23 marzo 2017, n. 7474: «In tema di estinzione delle obbligazioni, si è in presenza di compensazione cd. impropria se la reciproca relazione di debito-credito nasce da un unico rapporto, in cui l’accertamento contabile del saldo finale delle contrapposte partite può essere compiuto dal giudice d’ufficio, diversamente da quanto accade nel caso di compensazione cd. propria, che, per operare, postula l’autonomia dei rapporti e l’eccezione di parte; resta salvo il fatto che, così come la compensazione propria, anche quella impropria può operare esclusivamente se il credito opposto in compensazione possiede il requisito della certezza».

[23] Trib. Milano, 16 luglio 2019, n. 7182 «Il conto corrente è un rapporto unitario sebbene trovi esecuzione frazionata in una molteplicità di operazioni, il termine prescrizionale per la ripetizione di indebiti decorre dalla chiusura del rapporto medesimo»; Trib. Pescara, 14 febbraio 2017 «Il contratto di conto corrente è un contratto unitario che dà luogo ad un unico rapporto giuridico, anche se articolato in una pluralità di atti esecutivi, sicché è solo con la chiusura del conto che si stabiliscono definitivamente i crediti ed i debiti delle parti tra loro. Altresì, si rileva come in ordine a detti accrediti la domanda di ripetizione è proponibile solo quando sia già stato chiuso il rapporto di conto corrente». Ancora Cass., Sez. Unite, 2 dicembre 2010, n. 24418, cit. che si ricorda ha affermato quanto segue: «Il termine di prescrizione decennale per il reclamo delle somme trattenute dalla banca indebitamente a titolo di interessi su un’apertura di credito in conto corrente decorre dalla chiusura definitiva del rapporto, trattandosi di un contratto unitario che dà luogo ad un unico rapporto giuridico, anche se articolato in una pluralità di atti esecutivi, sicché è solo con la chiusura del conto che si stabiliscono definitivamente i crediti e i debiti delle parti tra loro. Non può, pertanto, ipotizzarsi il decorso del termine di prescrizione del diritto alla ripetizione se non da quando sia intervenuto un atto giuridico, definibile come pagamento, che l’attore pretende essere indebito, perché prima di quello non è configurabile alcun diritto di ripetizione»; s.v. anche Cass., 14 maggio 2005, n. 10127.

[24] Si richiamano a titolo esemplificativo le seguenti pronunce giurisprudenziali sul punto: Cass. civ. Sez. II, 19 febbraio 2019, n. 4825: «Quando tra due soggetti i rispettivi debiti e crediti hanno origine da un unico – ancorché complesso – rapporto, non vi è luogo ad una ipotesi di compensazione “propria”, bensì ad un mero accertamento di dare e avere, con elisione automatica dei rispettivi crediti fino alla reciproca concorrenza, cui il giudice può procedere senza che siano necessarie l’eccezione di parte o la domanda riconvenzionale. Tale accertamento, che si sostanzia in una compensazione “impropria”, pur producendo risultati analoghi a quelli della compensazione “propria”, non è sottoposto alla relativa disciplina tipica, sia processuale sia sostanziale, ivi compresa quella contenuta nell’art. 1248 c.c., riguardante l’inopponibilità al cessionario, da parte del debitore che abbia accettato puramente e semplicemente la cessione, della compensazione che avrebbe potuto opporre al cedente». Nella specie, veniva in rilievo il caso di una dipendente che aveva dato in garanzia il proprio TFR per ottenere un prestito da una società la quale, dopo le dimissioni della lavoratrice, aveva chiesto il versamento del detto TFR al datore di lavoro che, però, aveva rifiutato, eccependo, in parziale compensazione, il suo credito verso la medesima dipendente avente ad oggetto l’indennità di mancato preavviso da essa dovuta perché dimessasi in tronco; la S.C., enunciando il principio massimato, ha cassato la decisione di appello che, applicando l’art. 1248 c.c., aveva accolto la domanda della società cessionaria. Ancora Cass. civ. Sez. I, 4 Maggio 2018, n. 10798: «La compensazione impropria, che si verifica quando i contrapposti crediti e debiti delle parti hanno origine da un unico rapporto, rende inapplicabili le sole norme processuali che pongono preclusioni o decadenze alla proponibilità delle relative eccezioni, poiché in tal caso la valutazione delle reciproche pretese importa soltanto un semplice accertamento contabile di dare ed avere, al quale il giudice può procedere anche in assenza di eccezione di parte o della proposizione di domanda riconvenzionale»; Cass. civ. Sez. III, 15 Giugno 2016, n. 12302: «In tema di estinzione delle obbligazioni, se la reciproca relazione di debito-credito trae origine da un unico rapporto, si è in presenza di una ipotesi di compensazione cd. impropria, in cui l’accertamento contabile del saldo finale delle contrapposte partite può essere compiuto dal giudice anche d’ufficio, diversamente da quanto accade nel caso di compensazione cd. propria che, per operare, postula l’autonomia dei rapporti e richiede l’eccezione di parte»; Cass. civ. Sez. III, 8 Luglio 2007, n. 17390 «La compensazione in senso tecnico (o propria) postula l’autonomia dei reciproci rapporti di debito/credito e non è configurabile allorché essi traggano origine da un unico rapporto. In questi casi (compensazione c.d. impropria) il calcolo delle somme a credito e a debito può essere compiuto dal Giudice anche d’ufficio, in sede di accertamento della fondatezza della domanda, mentre restano inapplicabili le norme processuali che pongono preclusioni o decadenze alla proponibilità delle relative eccezioni». S.v. anche Cass. civ. Sez. I, 23 Marzo 2017, n. 7474, cit.

[25] È poi la stessa concreta operatività bancaria che conferma ulteriormente la tesi predetta. Basti pensare, a titolo meramente esemplificativo, al cliente che debba effettuare un pagamento di euro 10.000,00 e benefici di una apertura di credito in conto corrente limitata ad euro 5.000,00. Egli dovrà giocoforza costituire una provvista superiore al credito concesso dalla banca per poter effettuare il pagamento medesimo. Risulta pertanto difficile ipotizzare che in tal caso l’eventuale rimessa di euro 10.000,00 sia solo parzialmente finalizzata a ricostituire la provvista, o sostenere la tesi della natura solutoria delle rimesse sul conto attivo.