Il presente contributo analizza la nuova imposta straordinaria sull’incremento del margine di interesse delle banche (c.d. “tassa sugli extraprofitti delle banche”) con le modifiche apportate in sede di conversione in legge del decreto legge 10 agosto 2023, n. 104 (Decreto Omnibus) che l’ha istituita.

Premessa

Il disegno di legge di conversione del decreto legge 10 agosto 2023, n. 104 (in seguito anche “il decreto”) è stato approvato dall’assemblea del Senato lo scorso 28 settembre, modificando la disposizione normativa che disciplina l’imposta (o in gergo e anche di seguito “tassa”) sugli “extraprofitti” delle banche (art. 26); infatti, sono state approvate le modifiche contenute nell’emendamento governativo, le quali, accogliendo i suggerimenti proposti dalle associazioni di categoria, ne hanno sensibilmente modificato l’impianto, introducendo la facoltà di non versare il tributo, e incidendo, tra gli altri, sul margine di interesse imponibile e sull’ammontare massimo del tributo eventualmente dovuto [1].

Le modifiche dell’emendamento governativo sulla tassa sugli extraprofitti delle banche

L’assenza di modifiche al primo comma dell’art. 26 del decreto conferma che il tributo in questione ha origine nell’andamento crescente dei tassi di interesse e che esso sarà dovuto dalle banche. Pertanto, in termini soggettivi, non sono state introdotte esclusioni per le banche popolari e del territorio.

Il secondo comma dell’art. 26 [2], invece, è stato integrato per meglio identificare il margine di interesse imponibile. Infatti, mentre la versione originaria prevedeva di considerare l’eccedenza sul margine di interesse 2021 più alta tra quella del 2022 e 2023 utilizzando il margine di interesse complessivo indicato alla voce 30 del conto economico del bilancio delle banche, l’articolo 26 modificato dall’emendamento governativo tralascia il margine del 2022, e la base imponibile del tributo è rappresentata soltanto dall’eventuale margine di interesse 2023 che eccede quello del 2021 incrementato del 10 per cento. Non solo. L’eccedenza in questione non deve essere più calcolata confrontando le voci 30 del conto economico dei bilanci degli esercizi antecedenti, rispettivamente, quello in corso al 1° gennaio 2024 e quello in corso al 1° gennaio 2022, in quanto tale eccedenza dovrà essere determinata soltanto considerando il margine degli interessi ricompresi nella suddetta voce 30 di conto economico. Questa non è una modifica di poco conto, in quanto si è voluto commisurare l’eventuale tributo dovuto unicamente ad una voce di conto economico che fosse espressiva del margine di interesse, ovverosia di quell’attività che, secondo il legislatore, ha determinato la maturazione degli asseriti “extraprofitti”. Ne consegue che dalla voce 30 di conto economico dovrebbero essere espunti gli interessi attivi maturati su titoli del debito pubblico per tener conto, invece, soltanto delle remunerazioni conseguite con l’attività rappresentata dall’erogazione di crediti [3].

Le integrazioni al comma 2 si concludono con la previsione espressa di applicabilità dell’articolo 10-bis della legge della legge 27 luglio 2000, n. 212. È evidente il tentativo del legislatore di disincentivare eventuali comportamenti finalizzati a decrementare il margine di interesse 2023 all’interno dell’eccedenza sul 2021 non imponibile (es: decisione di aumentare il rendimento spettante sulle disponibilità dei correntisti), ma non se ne comprende la necessità, posto che l’art. 10-bis ha portata generale e può trovare applicazione in presenza dei relativi presupposti senza che sia necessario menzionarla nelle disposizioni normative che si vuole assoggettare a un giudizio di abuso del diritto. Comunque sia, va da sé che una eventuale decisione di una banca di rivedere la propria policy di remunerazione della raccolta – nella misura in cui tale revisione sia a regime e non sia dunque temporalmente limitata, in quanto finalizzata a confermare se non acquisire quote di risparmio – non pare possa dare adito a profili di abuso del diritto, in quanto finalizzata ad incrementare i margini di interesse e, nel lungo periodo, migliorare la redditività della banca stessa.

Mentre con le modifiche al secondo comma si è ridotta la base imponibile del tributo, con le modifiche al terzo comma dell’art. 26 in commento si intende ridurre il limite massimo del tributo eventualmente dovuto. Infatti, il totale dell’attivo relativo all’esercizio antecedente a quello in corso al 1° gennaio 2023 (il quale veniva valorizzato allo 0,1 per cento) è stato sostituito con l’“importo complessivo dell’esposizione al rischio su base individuale, determinato ai sensi dei paragrafi 3 e 4 dell’articolo 92 del Regolamento (UE) n. 575/2013”, da valorizzare allo 0,26 per cento alla data di chiusura dell’esercizio antecedente a quello in corso al 1° gennaio 2023 [4]. Questa sostituzione è collegata alla precedente, in quanto anch’essa mossa dall’obiettivo di contenere il carico fiscale, attribuibile a questa imposta straordinaria, sulle banche, poiché i titoli del debito pubblico italiano (che si stima in circa quattrocento miliardi nei bilanci bancari), ai fini del calcolo del patrimonio di vigilanza, non sono valorizzati. Questa modifica, poi, oltre a ridurre sensibilmente il costo di detta imposta, non impedisce alle banche di partecipare alle sottoscrizioni di titoli del debito pubblico che siano calendarizzate entro la fine dell’anno.

Non subiscono modifiche, invece, i termini di versamento dell’imposta (saldo dell’imposta dovuta per il 2023) e il relativo regime di indeducibilità ai fini Ires e Irap.

Con l’introduzione del comma 5-bis il versamento della “tassa” sugli “extraprofitti” delle banche diventa facoltativo. Infatti, una volta applicato il criterio di calcolo e riscontrato un possibile versamento di tale imposta, le banche possono decidere di non assoggettarsi all’obbligo del relativo versamento se, in sede di approvazione del bilancio dell’esercizio antecedente a quello in corso al 1° gennaio 2024 (i.e. il 2023 per le banche con esercizio coincidente con anno solare), accantonano un importo non inferiore a due volte e mezzo di tale imposta (in ipotesi dovuta) in una riserva non distribuibile. La riserva di utili indisponibili così costituita, nonostante il carattere di indisponibilità, potrà comunque rispettare le condizioni previste dal Regolamento (UE) n. 575/2013 per la sua computabilità tra gli elementi del capitale primario di classe 1. Poi, laddove l’esercizio 2023 si chiuda in perdita, ovvero con un utile di importo inferiore a due volte e mezzo l’imposta sugli “extraprofitti” non versata, la riserva in commento sarà costituita o integrata anche utilizzando prioritariamente gli utili degli esercizi precedenti a partire da quelli più recenti e, successivamente, le altre riserve patrimoniali disponibili.

Il mancato versamento della “tassa” sugli “extraprofitti” delle banche, tuttavia, non ha carattere definitivo, stante il suo collegamento con la distribuzione della riserva di utili indisponibili; infatti, laddove tale riserva fosse utilizzata per la distribuzione di utili, l’imposta non versata nei termini del comma 4 (previa sua maggiorazione di un importo pari, in ragione d’anno, al tasso di interesse sui depositi presso la Banca centrale europea, a decorrere dalla scadenza del termine del versamento di cui al comma 4 dell’articolo 26 in commento), dovrà essere versata entro trenta giorni dall’approvazione della relativa delibera di distribuzione della riserva.

In termini di bilancio, le banche che decideranno di non versare la “tassa” sugli “extraprofitti”, in sede di approvazione del bilancio dell’esercizio antecedente a quello in corso al 1° gennaio 2024 dovranno soltanto vincolare l’ammontare richiesto dal comma 5-bis in una riserva di utili indisponibili. Infatti, per tali banche, l’onere fiscale non versato è una passività potenziale (e non un accantonamento), da imputare al conto economico dell’esercizio in cui sarà deliberato l’utilizzo della riserva per la distribuzione di utili.

Inoltre, siamo dinanzi ad una riserva di utili indisponibili, la cui imposizione è prevista soltanto in sede di distribuzione (e non anche a copertura di perdite ovvero a incremento del capitale). Pertanto, nelle valutazioni che si faranno per decidere tra il versamento dell’imposta e la costituzione di una riserva di utili indisponibili, si dovrà tener conto che l’eventuale vincolo di indisponibilità sarà apposto nell’esercizio 2024 e, dunque, da tale esercizio, per l’importo di utili così reso indisponibile, verrà meno il beneficio “Ace” [5]; una limitazione, questa, che potrebbe riguardare anche riserve di utili, laddove l’utile dell’esercizio 2023 fosse inferiore all’ammontare dell’imposta non dovuta.

Proprio in merito alle riserve di utili indisponibili che si generano per effetto della decisione di non versare questo tributo straordinario, pare che l’importo da accantonare a riserva sia sovrastimato rispetto all’ammontare ordinariamente vincolabile in presenza di deduzioni extracontabili, o comunque di oneri non imputati a conto economico. Infatti, la mancata imputazione a conto economico di oneri dovrebbe dare luogo, in linea generale, ad un vincolo di indisponibilità – sui maggiori utili così determinati per effetto di tale minore imputazione a conto economico – per un ammontare pari agli oneri non contabilizzati. Il vincolo di indisponibilità previsto dall’art. 26 in questione, invece, riguarderebbe un ammontare pari a due volte e mezzo l’onere non imputato a conto economico (cioè l’imposta straordinaria sul margine di interesse), limitando la disponibilità di utili per un ammontare maggiore rispetto ai maggiori utili effettivamente imputati a conto economico, che, si ripete, sono pari soltanto all’onere rappresentato dall’imposta straordinaria non imputata a conto economico dalle banche che decideranno di non assoggettarsi al relativo versamento. Un esempio renderà più chiara tale criticità.

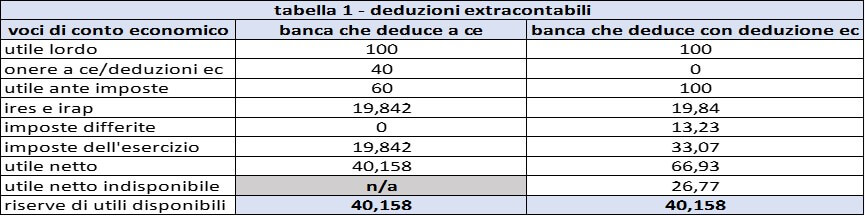

Ipotizzando di confrontare due conti economici di una banca con utile lordo pari a 100 e con un onere (assumiamo deducibile, ma la deducibilità dell’onere, come vedremo, è irrilevante ai fini di questo esempio) pari a 40 da imputare o meno a conto economico (tabella 1). Nel primo caso l’utile netto sarebbe pari a 40,158 (60 utile ante imposte al netto delle imposte correnti pari a 19,842), mentre nel secondo caso, si avrebbe un utile ante imposte pari a 100, un utile netto pari a 66,93 (imposte correnti pari a 19,842 e differite pari a 13,23) da suddividere tra la riserva di utili indisponibile al netto delle differite pari a 26,77 (40 al netto di 13,23) e utili disponibili pari a 40,158.

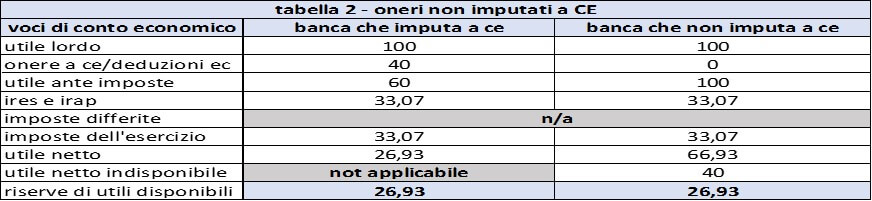

Il discorso non cambia (tabella 2) se tale onere di 40 non è ammesso in deduzione. Infatti, avremo un utile ante imposte pari a 60, imposte (valorizzate ad aliquota Ires pari al 27,5 per cento e Irap pari al 5,57 per cento) pari a 33,07 (quindi il 33,07 per cento su 100) e un utile netto pari a 26,93, il quale sarà un utile disponibile per distribuzione o accantonamento a riserva. Se invece, l’onere pari a 40 non viene imputato a conto economico, avremo un utile ante imposte pari a 100, imposte sempre pari a 33,07 e un utile netto pari a 66,93. Per evitare la distribuzione di utili non assoggettati all’onere pari a 40, l’utile netto pari a 66,93 sarà accantonato in una riserva indisponibile per 40 e il residuo (pari a 26,93) sarà un utile disponibile per distribuzione o accantonamento a riserva.

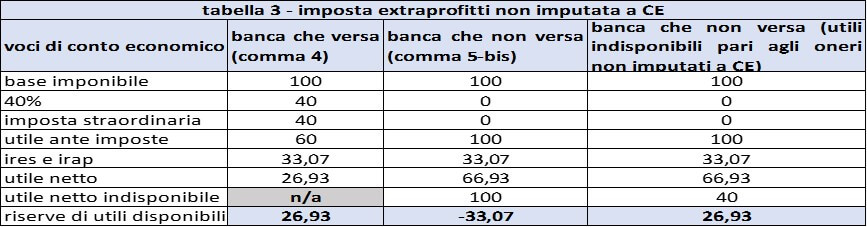

Ora (tabella 3), ipotizziamo che il suddetto onere pari a 40 non imputato a conto economico sia la “tassa” sugli extraprofitti delle banche. Nel primo caso, avremo sempre un utile ante imposte pari a 60, imposte sempre pari a 33,07 e un utile netto sempre pari a 26,93; nel secondo caso, invece, a fronte di un utile netto sempre pari a 100, imposte sempre pari a 33,07 e un utile netto sempre pari a 66,93, gli utili da accantonare in una riserva indisponibile sarebbero pari a 100 (ossia due volte e mezzo l’imposta straordinaria sugli extraprofitti), con la necessità di adempiere tale obbligo prelevando dalle pregresse riserve di utili un ammontare pari a 33,07 (100-66,93). Pertanto, l’obbligo di costituire tale riserva dovrebbe interessare un ammontare pari a quello della tassa sugli extraprofitti non imputata a conto economico (nell’esempio pari a 40), generando così per le banche che non verseranno l’imposta un utile disponibile pari a 26,93 (66,93 utile netto ridotto dei 40 di utili indisponibili), pari a quello ottenuto dalle banche che, invece, opteranno per il versamento.

Viceversa, se l’intento del legislatore è stato quello di “incentivare” il versamento dell’imposta straordinaria attraverso l’obbligo di accantonare ad una riserva indisponibile utili netti maggiori di quelli conseguirebbero dal versamento di tale imposta, emergerebbero almeno le seguenti criticità. In primo luogo, si accantonerebbero ricavi lordi (commisurati al margine di interesse), in quanto non si terrebbe conto della stima di maggiori accantonamenti che un incremento del margine di interesse comporta. Inoltre, poiché molte banche verseranno un importo inferiore al 40 per cento dell’eccedenza del margine interesse del 2023 e pari allo 0,26 per cento dell’attivo ponderato per il rischio, obbligare chi non versa ad accantonare in una riserva indisponibile un ammontare pari a due volte e mezzo l’imposta straordinaria vuol dire vincolare utili lordi che non hanno nemmeno concorso alla formazione della base imponibile dell’imposta straordinaria.

Ritornando all’art. 26 in vigore, con il comma 6-bis, infine, si stabilisce per le banche il divieto di traslare gli oneri derivanti dall’attuazione del presente articolo sui costi dei servizi erogati nei confronti di imprese e clienti finali. Questo limite, ovviamente, riguarda soltanto le banche che decidono di versare il tributo eventualmente dovuto.

L’emendamento quale rimedio ai profili di incostituzionalità?

A ben vedere, i dubbi di incostituzionalità, evidenziati da più fronti nelle more della conversione del decreto legge, hanno (almeno in parte) sortito l’effetto auspicato – se non addirittura necessitato – di persuadere il Parlamento a intervenire in maniera significativa sul testo originario della norma in questione, con un emendamento di impatto sicuramente notevole.

Si osserva, infatti, una maggiore selettività nell’identificazione degli extraprofitti assoggettabili a tassazione, la cui entità massima viene ridimensionata e ricondotta entro limiti per lo meno più coerenti rispetto a quanto dapprima previsto. In tal senso, è evidente, quindi, l’importante sacrificio compiuto dal legislatore, anche a discapito delle prospettive di gettito iniziali.

D’altro canto, lasciare la norma nella sua formulazione originaria sarebbe stato potenzialmente rischioso e controproducente, anche innanzi alle perplessità già manifestate nella stessa nota di lettura al decreto legge (e da alcuni membri dell’Esecutivo), ove si osservava come non si potesse “escludere l’ipotesi di un’alterazione del nesso fra imposizione fiscale e capacità contributiva […] con possibile sindacato negativo di costituzionalità”.

Non si può certo dire, quindi, che i dubbi di legittimità prospettati in dottrina fossero infondati.

Tuttavia, pur a fronte dell’apprezzabile impegno profuso dal legislatore nell’elaborazione del testo emendato, non sembra che tutti i dubbi di legittimità (così come enucleati dai diversi autori) [6] connessi a tale tributo abbiano trovato il rispettivo “rimedio”, soprattutto innanzi all’introduzione di una previsione che, a quanto pare, risulta maggiormente penalizzante (in termini di riduzione degli utili disponibili) per chi decidesse di non versare detta imposta.

Resta, dunque, da chiedersi se la portata di tale emendatio possa, o meno, considerarsi risolutiva e idonea ad assopire ogni possibile critica di incostituzionalità, al punto da rendere la tassa sugli extraprofitti delle banche del tutto incensurabile qualora sottoposta al vaglio della Consulta.

L’unica cosa certa, allo stato, è che nessuna eccezione potrà più opporsi (forse) in merito all’omessa previsione del divieto di traslazione del peso del tributo sui costi dei servizi offerti dalle banche alla clientela, posta l’introduzione ex novo di tale divieto all’interno del citato comma 6-bis. Ovviamente, sarà interessante comprendere se si tratti davvero di un divieto efficace e idoneo a proteggere i correntisti [7].

Di converso, occorrerà ponderare attentamente l’attitudine dell’imposta in questione ad attrarre a sé l’effettiva manifestazione di capacità contributiva di una banca che abbia sovra-perfomato solo grazie alla politica dei tassi adottata dalla BCE, facendo attenzione, invece, a non colpire i profitti legati a meriti imprenditoriali propri, che siano derivati, come detto, da una strategia aziendale ad hoc, magari connessa a investimenti economicamente non trascurabili.

Resta il fatto che, ad oggi, l’emendamento ha per certi versi addolcito la nuova tassa sugli extraprofitti delle banche, rendendola, se non altro, meno amara per le banche. Bisognerà ora capire, però, se lo “zucchero” utilizzato a tale scopo sarà sufficiente per farla andar giù anche alla Corte Costituzionale, nel caso in cui questa venga chiamata a esprimere il proprio verdetto.

[1] La legge di conversione, con modificazioni, del decreto 10 agosto 2023, n. 104 (legge 9 ottobre 2023, n. 136) è stata pubblicata sulla Gazzetta ufficiale n. 236 del 9 ottobre 2023.

[2] “L’imposta straordinaria è determinata applicando un’aliquota pari al 40 per cento sull’ammontare del margine degli interessi ricompresi nella voce 30 del conto economico redatto secondo gli schemi approvati dalla Banca d’Italia relativo all’esercizio antecedente a quello in corso al 1° gennaio 2024 che eccede per almeno il 10 per cento il medesimo margine nell’esercizio antecedente a quello in corso al 1° gennaio 2022. Resta ferma l’applicazione dell’articolo 10-bis della legge della legge 27 luglio 2000, n. 212”.

[3] L’ambito soggettivo, dunque, continua a comprendere anche quelle banche che hanno conseguito un incremento di margine di interesse per effetto di un incremento dei crediti erogati, quando invece tale ambito avrebbe dovuto comprendere soltanto i soggetti che hanno beneficiato passivamente dall’incremento dei tassi di interesse, vale a dire le banche che hanno incrementato i propri margini di interesse soltanto grazie all’aumento dei tassi di interesse e non già per aver aumentato il numero dei crediti erogati. Cfr. Giosuè Manguso e Giuseppe Lanotte “L’imposta sugli extraprofitti delle banche. Da rivedere anche il tetto all’importo massimo esigibile”, pubblicato su Diritto Bancario il 25 settembre 2023.

[4] Il Regolamento UE n. 575/2013 del 26 giugno 2013 (Capital Requirement Regulation, “CRR”) disciplina i requisiti prudenziali per gli enti creditizi e le imprese di investimento, ed ha recepito gli accordi c.d. “Basilea 3” inerenti al rafforzamento della capacità delle banche di assorbire gli shock derivanti da tensioni finanziarie e migliorare la gestione dei rischi e la governance, oltre a rafforzare la trasparenza e l’informativa delle banche stesse. In tale ambito il Comitato, nel mantenere il metodo basato su tre Pilastri che era alla base del precedente accordo sul capitale (“Basilea 2”), ha provveduto a integrarlo per accrescere le caratteristiche quantitative e qualitative della dotazione di capitale, introdurre strumenti di vigilanza anticiclici e norme sulla gestione del rischio di liquidità e sul contenimento della leva finanziaria. Tali disposizioni armonizzate sono state recepite dalla Banca d’Italia con la Circolare n. 285 del 17 dicembre 2013 (oggi giunta all’aggiornamento n. 42 del 30 marzo 2023) che raccoglie le disposizioni di vigilanza prudenziale applicabili alle banche e ai gruppi bancari italiani.

[5] Si rinvia ad Assonime “Consultazioni n. 9/2023: Audizione di Assonime sulla Delega al Governo per la riforma fiscale (A.C. 1038 e A.C. 75)” per approfondimenti sulla possibile convivenza tra l’incentivo “Ace” e il sistema di aliquota “duale” Ires (art. 6, comma 1, lettera a), legge 9 agosto 2023, n. 111.

[6] Per un’analisi dei profili criticità in termini di legittimità costituzionale dell’art. 26 del decreto-legge si rinvia a Andrea Giovanardi, “L’imposta straordinaria sugli extra profitti delle banche. Tra discriminazione qualitativa, retroattività e incoerenza della struttura del tributo rispetto alla ratio giustificatrice”, pubblicato su Dialoghi di Diritto dell’Economia e a Gabriele Escalar “Dubbi di costituzionalità dell’imposta straordinaria sul margine di interesse delle banche”, pubblicato su Il Fisco n. 36/2023.

[7] Già in passato la Corte Costituzionale aveva evidenziato l’irragionevolezza della c.d. Robin Hood Tax, anche innanzi alla previsione del “divieto di traslazione degli oneri sui prezzi al consumo”, laddove detto divieto non era “in grado di evitare che l’«addizionale» sia scaricata a valle, dall’uno all’altro dei contribuenti che compongono la filiera petrolifera per poi essere, in definitiva, sopportata dai consumatori sotto forma di maggiorazione dei prezzi”, dal momento che detto divieto risultava “difficilmente assoggettabile a controlli efficaci, atti a garantire che non sia eluso” (cfr. Corte Cost. sent. 10/2015).