All’indomani della prima consultazione del giugno 2021 e in relazione ai commenti ricevuti, il Comitato di Basilea ha elaborato un documento maggiormente articolato che differenzia il trattamento prudenziale dei crypto asset in relazione alle diverse caratteristiche che li connotano.

Seguendo l’orientamento delle Autorità di vigilanza prudenziale (compresa quella italiana) vengono richiesti requisiti patrimoniali più elevati per quelle cripto attività c.d. unbacked e che comunque non soddisfano i requisiti di classificazione indicati dal Comitato per essere classificate nelle altre tipologie di crypto asset.

I crypto asset che invece rappresentano una tokenizzazione di asset tradizionali ricevono un trattamento prudenziale simile se non equivalente (a certe condizioni) a quelli delle attività tradizionali rappresentate.

Trattamenti prudenziali maggiormente articolati sono previsti per le c.d. stablecoin in relazione agli schemi tecnico/giuridici che le caratterizzano.

Molto rilevante, al di là di quelle che sono le caratteristiche dei crypto asset, è il trattamento prudenziale del rischio operativo che viene influenzato naturalmente dall’utilizzo intenso della tecnologia e che richiede analisi e approfondimenti sulle caratteristiche della DLT e sui rischi cyber insiti nella gestione e nel trattamento dei crypto asset.

Rimangono sullo sfondo alcune rilevanti problematiche da regolamentare da parte dei legislatori e delle Autorità di vigilanza come ad es. il trattamento contabile (che influenza anche quello prudenziale) o la qualificazione giuridica che si pone alla base anche dell’esercizio dei diritti che su tali asset possono essere esercitati.

Naturalmente, il trattamento prudenziale è influenzato dalle attività svolte dalla banca su questa categoria di asset che anche se non detenuta direttamente nel bilancio dovrà indurre l’intermediario ad analizzarne i rischi in modo attento (si pensi ai rischi reputazionali, operativi, di tutela del cliente, etc.).

Il merito del documento emanato dal Comitato di Basilea risiede, a parere di chi scrive, nell’individuare degli standard di classificazione di questo tipo di asset e nell’individuazione di criteri guida per l’esame delle caratteristiche delle diverse fattispecie che questi asset possono assumere.

E, a ben vedere, è proprio questa una delle maggiori difficoltà per un intermediario nella gestione di questi asset, caratterizzati da un’estrema mutevolezza di caratteristiche anche giuridiche che è permessa dalla tecnologia.

In tale contesto, il processo di controllo prudenziale che attribuisce alle banche l’onere di individuazione e gestione dei rischi del crypto asset e all’Autorità il compito di eseguire una valutazione di tale attività, potendo adottare provvedimenti di gestione del rischio nei confronti della banca, permette di avere quella flessibilità necessaria per la gestione di asset estremamente diversificati pur ricadendo gli stessi sotto la medesima denominazione.

Rimane per la banca la necessità di eseguire un’attenta analisi del rischio per ogni singola tipologia di crypto asset attraverso policy e regole che ne guidino attentamente l’operato, affinché vengano colti tutti gli aspetti di rischio (di credito, mercato, di liquidità, operativo, legale, aml, etc.) e di conseguenza la possibilità di una loro adeguata gestione dal punto di vista operativo e del calcolo dei requisiti patrimoniali.

1. Premessa

Lo scorso giugno, il Comitato di Basilea ha emanato il secondo documento di consultazione concernente il trattamento prudenziale delle esposizioni in crypto asset. Il documento, che accoglie le osservazioni degli operatori alla prima consultazione avvenuta nel giugno 2021, risulta alquanto articolato e introduce un intero paragrafo allo schema di Basilea dedicato esclusivamente alle esposizioni in crypto asset.

Da un punto di vista generale è ribadito il principio “stesso rischio, stessa attività, stesso trattamento” che ispira l’applicazione delle regole di Basilea per tutte le esposizioni di rischio e vengono stabiliti standard minimi ai quali le singole giurisdizioni possono applicare misure aggiuntive, se giustificate.

La regolamentazione del trattamento prudenziale dei crypto asset a livello di Comitato di Basilea è una notizia da salutare con favore, in quanto introduce standard internazionali uniformi su una materia che, come detto in più occasioni, è caratterizzata da una diffusione mondiale, con una operatività tipicamente cross-border. Ciò in un contesto di regole, almeno sin qui, regionali che faticano a catturare il fenomeno.

Nello specifico, la norma in commento permetterà alle banche (cui l’accordo si applica in relazione alla sua trasposizione all’interno dei singoli ordinamenti nei quali esse operano) di poter operare su questa particolare categoria di assets nell’ambito di un quadro prudenziale definito.

L’emanazione definitiva delle modifiche all’Accordo di Basilea dovrebbe vedere la luce alla fine del corrente anno e, al netto del suo recepimento nei singoli ordinamenti, può già costituire un punto di riferimento per tutti i soggetti che già operano o intendono operare in crypto asset. Naturalmente l’accordo è applicabile alle banche e per essere esteso alle altre tipologie di intermediari occorrerà che lo stesso sia trasposto nelle normative prudenziali ad essi applicabili (ad es. imprese di investimento, Intermediari finanziari, IMEL o IP) o ai nuovi soggetti che operano direttamente sui crypto asset (ad es. exchange). In questo frangente occorrerà fare particolare attenzione a mantenere il level playing field tra gli operatori al fine di evitare distorsioni nell’attività degli operatori sia a livello globale che nazionale e considerare con attenzione il principio di proporzionalità.

Dal punto di vista europeo, le regole di Basilea si incrociano con le normative in fieri (una su tutte il Regolamento MICA) che ne influenzeranno l’applicazione ma che, come vedremo, almeno in parte e in via di principio, già sono contenute in questo nuovo documento di consultazione che ha una valenza più generale.

Nell’ambito del nuovo accordo non è considerato il trattamento prudenziale delle valute digitali di banca centrale (CBDC).

2. Indicazioni generali

In questo paragrafo viene data un overwiev generale della nuova regolamentazione prudenziale che, in alcuni aspetti, verrà meglio descritta nei successivi paragrafi.

Innanzitutto, i crypto asset vengono definiti in ambito prudenziale come “attività digitali private che dipendono principalmente dalla crittografia e dalla tecnologia dei registri distribuiti o simili”, mentre le attività digitali sono a loro volta definite come “una rappresentazione digitale di valore che può essere utilizzata per scopi di pagamento o di investimento o per accedere ad un bene o ad un servizio”.

Viene anche data una definizione di stablecoin come “crypto asset che mira a mantenere un valore stabile rispetto ad un asset specifico o ad un pool o paniere di asset”.

Tali definizioni che si differenziano da quelle proposte dal FATF-GAFI e dal MICAR – ritagliate e attente ad intercettare il fenomeno (rispettivamente) nella prospettiva del presidio dei rischi AML, nonché di regolamento degli operatori e protezione degli utenti -; ma che di quelle riproducono le caratteristiche sostanziali o per meglio dire “economiche”, presentano l’evidente finalità di abbracciare una vasta gamma di crypto asset, al fine di poter catturare il fenomeno e inserirlo nella gestione prudenziale dei rischi che lo caratterizzano. Approccio che, per quanto comprensibile vista la finalità della norma, potrebbe però creare (ulteriore) confusione sul piano della tassonomia, almeno, a livello di comunitario; dove il proliferare rapido di iniziative tese alla regolamentazione di questo nuovo mercato, stenta (e stenterà) a trovare un proprio ordine proprio per la mancanza di un quadro definitorio omogeneo; ma non è questo l’oggetto della presente analisi.

Tornando alla norma in consultazione, in linea generale, il trattamento prudenziale dei crypto asset con specifico riferimento ai rischi di credito, di mercato e di liquidità dipende dalla c.d. classificazione prudenziale degli stessi (cfr. oltre) in relazione alle caratteristiche tecnico/giuridiche che li connotano.

A questo proposito, il documento di consultazione prevede che le banche siano chiamate su base continuativa a: (i) valutare se gli specifici crypto asset rispetto ai quali sono esposte sono conformi alle condizioni di classificazione stabilite dal documento stesso e a (ii) dimostrare alle Autorità competenti come tali crypto asset soddisfano tali condizioni. A questo fine esse dovranno dotarsi di policy e procedure per valutare i rischi legati all’impiego dei crypto asset.

Le Autorità, a loro volta, avranno la responsabilità di: (i) esaminare e valutare l’analisi e gli approcci di gestione e misurazione del rischio delle banche e di (ii) approvare le dimostrazioni delle banche ai fini della classificazione dei crypto asset.

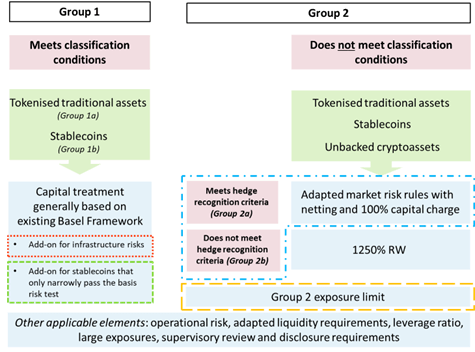

Il sistema di classificazione è organizzato dal documento di consultazione attorno a quattro condizioni – descritte in dettaglio nel paragrafo successivo – che, qualora si verifichino, permettono di suddividere i crypto asset in due Gruppi e 4 Categorie, ai quali saranno applicati diversi regimi di calcolo dei requisiti.

L’applicazione delle metodologie di calcolo dei requisiti attraverso la destinazione del crypto asset al banking book o trading book è possibile solo per i crypto asset del Gruppo 1 (G1). Per i crypto asset del Gruppo 2 (G2) viene introdotto un doppio binario obbligatorio, dove per i crypto asset del Gruppo 2a (G2a) vengono applicate solo le regole per il rischio di mercato (similmente al rischio di cambio e di commodity), mentre per i crypto asset del Gruppo 2b (G2b) viene applicato il trattamento prudenziale indicato nella nuova regolamentazione. I c.d. “modelli interni” previsti dall’accordo non sono applicabili ai crypto asset del Gruppo 2 (G2).

Altra particolarità delle esposizioni in crypto asset riguarda l’eliminazione del loro legame con la classificazione contabile in attività materiali o immateriali, cosicché esse non sono soggette al requisito di deduzione dagli aggregati dei fondi propri.

Viene introdotta una maggiorazione alle attività ponderate per il rischio (RWA) relativa al rischio infrastrutturale per tutti i crypto asset del Gruppo 1 (G1), a copertura dei rischi aggiuntivi che possono derivare dalla tecnologia del registro distribuito (DLT). Tale maggiorazione sarà pari, per il portafoglio bancario, al 2,5% del valore dell’esposizione con un aumento di 2,5 pp del fattore di ponderazione, mentre per le esposizioni del portafoglio di negoziazione gli RWA totali di mercato saranno aumentati del 2,5% del valore dell’esposizione, comportando un requisito patrimoniale in aumento dello 0,20%. Tale maggiorazione non si applica alle attività del G1 (cfr. oltre) che sono garantite da una Banca Centrale o da un’entità Sovrana (ad esempio, un’attività tokenizzata emessa da un’entità sovrana).

Altro limite rilevante riguarda le esposizioni che la banca può detenere verso i crypto asset del Gruppo 2 (dirette o indirette, come fondi di investimento, ETN/ETF, etc.) che non potrà eccedere in nessun momento l’1% del patrimonio di base. Qualora questo limite venga violato, fino al suo ripristino alle esposizioni in crypto asset del Gruppo 2a verranno applicati i requisiti del Gruppo 2b.

Nella tabella sottostante (ripresa dal documento in consultazione) vengono sintetizzate le caratteristiche del trattamento prudenziale riservato alle diverse categorie di crypto asset.

3. Le condizioni di classificazione prudenziale dei crypto asset

Come accennato nel paragrafo precedente, il trattamento prudenziale dei crypto asset dipende dalla preventiva attribuzione degli stessi ad un gruppo di classificazione in relazione al rispetto (o meno) di quattro condizioni. In particolare:

- nel Gruppo 1 (G1) rientrano

- le attività tradizionali tokenizzate che soddisfano le condizioni di classificazione (G1a);

- i crypto asset (stablecoin) con meccanismi di stabilizzazione efficaci (G1b) che soddisfano le condizioni di classificazione per le quali sono previsti requisiti patrimoniali almeno equivalenti basati sulle ponderazioni delle attività sottostanti;

- nel Gruppo 2 (G2) sono compresi

- i crypto asset (comprese attività tradizionali tokenizzate, le stablecoin, e i crypto asset non garantiti) che non soddisfano le condizioni di classificazione, ma superano i criteri di riconoscimento della copertura (cfr. oltre) G2a;

- i crypto asset che non soddisfano le condizioni di classificazione e non superano i criteri di riconoscimento della copertura (G2b).

Condizione 1

Per le attività del G1a le condizioni da rispettare sono riferite alla circostanza:

- che esse siano rappresentazioni digitali di valore che utilizzano la crittografia, la DLT o simili tecnologie per registrarne la proprietà;

- presentino lo stesso livello di rischio di mercato o di credito della forma tradizionale non tokenizzata[1];

- non siano preventivamente riscattate o convertite in attività tradizionali prima di ricevere gli stessi diritti legali di queste ultime o la loro costruzione non presenti rischi di credito o di controparte aggiuntivi rispetto alle attività tradizionali.

Per le attività del G1b (stablecoin) le condizioni da rispettare sono tutte le seguenti:

- il crypto asset sia concepito per essere riscattabile al “valore di peg”[2]

- il meccanismo di stabilizzazione sia progettato per ridurre al minimo le fluttuazioni del valore di mercato del crypto asset rispetto al “valore di peg”. Questa condizione dovrà essere testata attraverso l’esecuzione del “test del rischio di rimborso” e del “test del rischio di base”. Si deve segnalare che il Comitato sta considerando, in linea con quanto anche previsto dal MICAR, per i crypto asset emessi da un’emittente supervisionato e regolato da un’Autorità di vigilanza che applichi i requisiti prudenziali di capitale e liquidità, di esonerare il detentore di tali crypto asset per la loro classificazione nel gruppo G1b dall’eseguire i test sopra menzionati;

- il meccanismo di stabilizzazione consenta una gestione del rischio simile a quella delle attività tradizionali sulla base di dati ed esperienze sufficienti (in termini di composizione, valutazione, frequenza di valutazione e qualità del dato disponibile);

- esistano informazioni sufficienti utilizzabili per verificare i diritti di proprietà delle attività di riserva da cui dipende il valore del crypto asset e questo monitoraggio sia possibile indipendentemente dall’emittente della criptovaluta anche attraverso l’utilizzo di valutazioni di terzi indipendenti.

In particolare, con il “test del rischio di rimborso”, la banca dovrà assicurarsi che le caratteristiche del crypto asset prevedano che:

- il valore netto della attività di riserva debba essere sempre pari o superiore al valore aggregato dei peg di tutti i crypto asset in circolazione anche in periodi di stress estremo. Il livello di sovra-collateralizzazione deve essere sufficiente a garantire che anche dopo aver subito perdite a causa delle condizioni di stress, il valore delle attività di riserva superi il valore aggregato dei peg di tutti i crypto asset in circolazione;

- nella gestione delle attività di riserva le disposizioni di governance di tale gestione debbano garantire che (i) le attività di riserva siano gestite e investite con l’esplicito obiettivo giuridicamente vincolante a garantire che tutti i crypto asset possano essere prontamente riscattati al valore di peg anche in periodi di stress estremo (ii) esista un solido quadro di rischio operativo e di resilienza per garantire la disponibilità e la custodia delle attività di riserva (iii) il mandato che descrive le attività che possono essere incluse nella riserva debba essere pubblico e aggiornato (iv) la composizione e il valore della attività di riserva siano resi pubblici regolarmente (valore su base giornaliera e composizione su base settimanale) (v) le attività di riserva siano sottoposte a revisione esterna indipendente almeno una volta l’anno.

Mentre, con il “test del rischio di base”, la banca dovrà monitorare quotidianamente la differenza percentuale tra il valore di peg del crypto asset e il suo valore di mercato attraverso il calcolo dell’indice peg-to-market – PTM – (valore peg – valore di mercato/valore peg) espresso in bp.

Le soglie di tale test sono:

- se PTM non supera i 10bp per più di tre volte (in termini di giornate) nei 12 mesi precedenti il test è superato;

- se PTM supera i 20 bp per più di 10 volte nei 12 mesi precedenti il test non è superato.

Nell’intermezzo si considera che il crypto asset non ha pienamente superato né fallito il test e, pur rimanendo classificato nel gruppo G1b, ad esso si applica una maggiore dell’RWA che per le esposizioni del portafoglio bancario, si sostanzierà in un aumento del 100% dell’esposizione, il che equivale ad un aumento di 100 pp della ponderazione del rischio (un’attività ponderata al 35% verrebbe ponderata al 70%), mentre per le esposizioni del portafoglio di negoziazione si avrà un aumento degli RWA totali del 100% del valore dell’esposizione con un requisito patrimoniale per il rischio di mercato aggiuntivo dell’8%.

Viene infine chiarito che le c.d. stablecoin algoritmiche o quelle che fanno riferimento ad altri crypto asset come attività di riserva, non possono essere classificate nel gruppo G1.

Condizione 2

Questa condizione di classificazione è inerente ai diritti e agli obblighi del crypto asset, che devono essere chiaramente definiti e applicabili in tutte le giurisdizioni in cui il crypto asset è emesso e riscattato e alla definitività del regolamento in base al quadro giuridico applicabile. Per il rispetto di tali condizioni, le banche sono chiamate a condurre una revisione legale dell’accordo che regolamenta il crypto asset e metterlo a richiesta a disposizione dell’Autorità di vigilanza.

Da evidenziare che la bozza in consultazione, oltre a richiedere la garanzia di trasferibilità in ogni momento e la definitività del regolamento, nonché, per i crypto asset con meccanismi di stabilizzazione, la rimborsabilità entro cinque giorni dalla richiesta, prevede che le caratteristiche del crypto asset siano sempre adeguatamente documentate (che per i crypto asset con meccanismi di stabilizzazione significa avere un quadro certo sul diritto di riscatto, i tempi del riscatto, le attività tradizionali nello scambio, le modalità di determinazione del valore di riscatto) e avere valore giuridico vincolante anche se le parti sono situate in giurisdizioni diverse. La documentazione citata deve essere resa pubblica con l’eccezione in cui l’offerta dei crypto asset sia stata approvata da un’Autorità e resa pubblica in quell’occasione. In quest’ultimo caso sarà comunque un parere legale indipendente per accertare la soddisfazione del criterio di pubblicità (il che sembra un ulteriore adempimento eccessivo).

Condizione 3

Questa condizione, che, a parere di chi scrive, è quella che maggiormente ostacola la classificazione nel gruppo G1 dei crypto asset che utilizzano come registro distribuito un meccanismo permissionless, richiede che sia gestito in modo “sufficiente” qualsiasi rischio rilevante e dove gli aspetti chiave (struttura operativa, grado di accesso, ruoli tecnici dei nodi, meccanismo di convalida o di consenso) siano ben definiti. Vengono di fatto stabiliti requisiti sia delle funzioni dei crypto asset che della rete utilizzata che potrebbero essere soddisfatti solo attraverso una tecnologia DLT permissioned[3].

Secondo il documento di consultazione, la condizione “sufficiente” si ritiene soddisfatta se le entità che gestiscono l’emissione, la convalida, il riscatto, il trasferimento e la rete, adottano policy e procedure per gestire e controllare i rischi di credito, di mercato, operativi, di liquidità, aml, di integrità dei dati e di resilienza operativa.

Condizione 4

L’ultima condizione richiede che le entità che si occupano dei sistemi di trasferimento e regolamento dei crypto asset, i fornitori dei wallet, gli amministratori del meccanismo di stabilizzazione del valore dei crypto asset e i custodi delle attività sottostanti siano regolamentate e supervisionate. Per i validatori dei nodi della DLT è prevista la verifica dell’adozione di standard di gestione del rischio adeguati in luogo della regolamentazione e della vigilanza. La trasposizione di questi principi nell’ambito della regolamentazione cogente dei diversi Stati sarà dirimente in relazione al dispiegamento della concorrenza tra ordinamenti.

4. Il trattamento prudenziale delle esposizioni: rischio di credito, di mercato e di liquidità dei crypto asset

Venendo ai singoli aspetti del trattamento prudenziale delle esposizioni di cui ci stiamo occupando, data la complessità che le caratterizza, ci si soffermerà in questa sede solo su alcune di essi, rimandando al documento del Comitato per una più puntuale analisi delle stesse.

4.1 Requisiti per il rischio di credito per i crypto asset del gruppo G1

Alle esposizioni concernenti i crypto asset del gruppo G1a detenute nel banking book verranno applicate le regole determinate per la ponderazione del rischio delle attività tradizionali tokenizzate ai fini della determinazione degli RWA (Risk Weighted Asset). Occorrerà tuttavia che le banche valutino separatamente alcune caratteristiche dei crypto asset del gruppo G1a, concernenti ad esempio la liquidabilità dell’attività tokenizzata rispetto a quella non tokenizzata. Così come la stessa caratteristica di liquidabilità o del valore di mercato dovranno essere considerate per valutare se le attività tokenizzate di questo gruppo soddisfino i requisiti di idoneità per la mitigazione del rischio di credito previsti specificatamente dall’Accordo di Basilea.

Più complessa risulta l’elaborazione dei requisiti patrimoniali per le esposizioni concernenti i crypto asset del gruppo G1b (c.d. stablecoin) del banking book.

In particolare, vengono considerati i rischi derivanti dalle attività sottostanti, per i quali vengono applicati i fattori di calcolo degli RWA che si applicherebbero alla detenzione diretta dell’attività di riferimento. Qualora la stablecoin faccia riferimento ad un insieme di attività tradizionali (c.d. basket) viene richiesta l’applicazione delle regole per il calcolo dei requisiti applicabili agli investimenti azionari in fondi (look-through). Tale approccio al calcolo dei requisiti sono perseguibili se vengono soddisfatti tutti i requisiti agli stessi applicabili.

Il rischio di insolvenza del reedemer (cioè dell’entità responsabile per il concambio dei crypto asset con gli asset tradizionali che potrebbe non coincidere con l’emittente del crypto asset) che dipende dalla natura delle esposizioni. Se la banca detiene il crypto asset come un credito non garantito nei confronti del reedemer, i RWA per il rischio di credito dovranno essere quelli applicabili ad un prestito diretto non garantito pari al valore di rimborso (ossia al valore di peg) del crypto asset. Qualora invece, il credito nei confronti del reedemer risultasse garantito, potranno applicarsi le regole per il calcolo dei RWA di un credito garantito, purché siano rispettati i criteri di eleggibilità per l’ammissione della garanzia quale strumento di credit risk mitigation. La banca può evitare di calcolare i requisiti patrimoniali nei confronti del redeemer se le attività sottostanti al crypto asset sono detenute in un SPV separato per conto del titolare dei crypto asset che vanta un diritto di rimborso diretto sulle attività sottostanti e se la banca ha ottenuto un parere legale indipendente che per tutte le giurisdizioni delle parti coinvolte (comprese quelle dell’SPV, del reedemer e del soggetto custode) attesti che tutte le corti rilevanti riconosceranno le attività sottostanti separatamente detenute come del titolare dei crypto asset.

I rischi derivanti dalla presenza di intermediari che svolgono la funzione di riscatto possono atteggiarsi in diversi modi in relazione alla struttura di funzionamento della stablecoin dove possono essere individuati detentori che sono autorizzati ad operare direttamente con il reedemer (membri) o detentori che possono operare solo indirettamente con il reedemer (detentori non membri) che quindi dipendono dai primi per il legame con le attività di riferimento dei crypto asset.

I c.d. “membri” applicheranno ai crypto asset un trattamento prudenziale equivalente a quello sopra descritto con in più la necessità di tenere in considerazione l’eventuale esposizione in termini di RWA derivante dagli impegni di acquisto che i “membri” avessero assunto nei confronti dei “detentori non membri” (e ciò anche se l’impegno non risulti assunto formalmente ma di fatto lo si reputi esistente in relazione al rischio di reputazione della banca che assume il ruolo di “membro” – c.d. rischio di step-in).

Per quanto riguarda i c.d. “detentori non aderenti” occorre distinguere se i “membri” si sono impegnati ad acquistare le cripto attivitàt in quantità illimitata da quello in cui tale impegno non è stato assunto da “membri”.

Nel primo caso (impegno di acquisto) il “detentore non membro” dovrà calcolare le RWA che derivano dal rischio di una variazione del valore dei crypto asset (che si rappresenta come un’esposizione diretta al sottostante in termini di. RWA) e il rischio che tutti i “membri” vadano in default. In questo secondo frangente, occorre indagare l’impegno solidale o meno dei “membri”. In caso di impegno non solidale, l’esposizione nei confronti dei “membri” che hanno preso l’impegno viene a creare RWA equivalente alla ponderazione di un prestito non garantito equivalente al valore del crypto asset al soggetto che ha assunto l’impegno. In caso invece di solidarietà nell’impegno di acquisto dei “membri”, al prestito non garantito viene applicato un fattore di ponderazione equivalente a quello del membro con il rating più elevato.

Nel caso manchi l’impegno di acquisto dei “membri”, il detentore di cripto attività dovrà calcolare i RWA sommando quelli derivanti dall’esposizione al sottostante, dal prestito non garantito (nella forma del prestito non garantito ai soggetti non impegnati in modo solidale – cfr. supra) e da un prestito diretto non garantito nei confronti del reedemer (perché se questi fallisse i “membri” non avrebbero più l’incentivo ad acquistare i crypto asset dai “detentori non membri”).

4.2 Requisiti per il rischio di mercato per i crypto asset del gruppo G1

Con riferimento all’applicazione dei requisiti patrimoniali minimi sui rischi di mercato il documento in consultazione presenta una serie di specificazioni che devono essere applicate a questa tipologia di esposizioni nell’ambito dei tre metodi previsti dall’Accordo di Basilea (metodo standardizzato semplificato, metodo standardizzato e metodo dei modelli interni).

4.3 Requisiti patrimoniali per il rischio di credito e mercato per i crypto asset del gurppo G2

Anche questa categoria di crypto asset viene suddivisa a fini prudenziali in due tipologie (e questa rappresenta una novità rispetto alla prima consultazione del giugno 2021). In particolare, ai crypto asset del gruppo G2a che rispettano requisiti di copertura stabiliti nel documento in consultazione possono essere applicati i requisiti del rischio di mercato standardizzato semplificato e standardizzato nelle versioni modificate rappresentate dal documento in consultazione al par. 60.61 (con l’esclusione della possibilità di applicare il metodo dei modelli interni per il rischio di mercato). Invece, per i crypto asset del gruppo G2b, viene stabilito un apposito framework di trattamento prudenziale.

Lasciando al lettore di approfondire i criteri di copertura per la classificazione di un crypto asset nel gruppo G2a (che può riguardare sia crypto asset tokenizzati, sia gli stablecoin che non rispettano le condizioni di classificazione, sia i crypto asset del gruppo G2b che non rispettano le condizioni di copertura) e le particolarità che riguardano le modifiche ai metodi per il calcolo dei rischi di mercato relativi a questa tipologia di asset, è qui di interesse illustrare il framework per il calcolo dei requisiti prudenziali elaborato per i crypto asset del gruppo G2b.

Per questa tipologia di crypto asset, non viene previsto un trattamento prudenziale tra banking e trading book e il trattamento è volto a cogliere sia il rischio di credito che quello di mercato, compreso il rischio di aggiustamento della valutazione del credito (che riguarda le esposizioni in derivati e le operazioni di finanziamento tramite titoli che non tratteremo nel presente testo).

Innanzitutto, tutti i RWA su questa tipologia di asset devono essere considerati nell’ambito degli RWA creditizi della banca e, oltre alle esposizioni dirette, il trattamento prudenziale si applica anche ai fondi di investimento in cripto attività appartenenti al gruppo G2b e altri asset il cui valore dipende principalmente dal valore di crypto asset del gruppo G2b, nonché agli investimenti azionari, in derivati o in posizioni corte sui suddetti fondi o asset.

Per ogni crypto asset del gruppo G2b a cui è esposta la banca si applica un fattore di ponderazione del 1.250% al maggior valore assoluto delle posizioni aggregate lunghe e corte secondo la formula sottostante.

RWA= RW x Max (abs [esposizione lunga]; abs [esposizione corta])

Per i derivati su crypto asset il cui sottostante è un crypto asset del gruppo G2b il valore dell’esposizione rappresentato nella formula precedente è riferito al valore del crypto asset sottostante. Se il derivato è a leva, il valore dell’esposizione al crypto asset sottostante deve essere aggiustato verso l’alto per tener conto della leva, con una limitazione verso l’alto al valore massima di perdita conseguibile sul derivato.

Questo tipo di trattamento prudenziale obbliga le banche a detenere per le esposizioni in cripto attività del gruppo G2b un capitale pari all’esposizione stessa (infatti se la banca avesse un’esposizione in cripto attività pari ad € 1 essa in termini di RWA varrebbe € 12,5 alla quale applicando il coefficiente minimo dell’8% richiederebbe un capitale a fronte dell’esposizione di € 1 (€ 12,5 * 8% = € 1). Tale requisito, tuttavia, potrebbe non essere sufficiente a coprire le perdite potenzialmente illimitate delle posizioni esposizioni corte e di alcune particolari esposizioni (in derivati su crypto asset). In tali casi, le Autorità possono imporre un requisito patrimoniale aggiuntivo.

4.4 Requisiti minimi relativi al rischio di liquidità

In linea generale, relativamente ai requisiti LCR (Liquidity Covered Ratio) e NSFR (Net Stable Funding Ratio), le esposizioni in crypto asset (attività, passività ed esposizioni potenziali) seguono il trattamento coerente con le esposizioni tradizionali con rischi economicamente equivalenti. I crypto asset del gruppo G1a devono comunque rispettare le caratteristiche indicate dall’Accordo di Basilea per essere considerate HQLA (High Quality Liquidity Assets), mentre i crypto asset del gruppo G1b e del gruppo G2 non possono comunque essere considerati HQLA.

Il trattamento nell’ambito dell’LCR o del NSFR delle esposizioni in crypto asset varia a seconda che siano: (i) crediti tokenizzati nei confronti di una banca, (ii) stablecoin, o (iii) altri crypto asset e l’appropriata calibrazione e classificazione dei tassi di afflusso e deflusso nell’ambito dell’LCR nonché dei fattori relativi ai fondi stabili disponibili (ASF) così come dei fondi stabili richiesti (RSF) dell’NSFR dipendono dalla struttura dei crypto asset e/o delle criptopassività, dalla loro funzione commerciale nella pratica, nonché dall’esposizione della banca alla criptovaluta o alla criptopassività.

Con riferimento ai crediti tokenizzati del gruppo G1a, essi in relazione al rispetto delle caratteristiche riportate nel documento in consultazione, dovrebbero essere trattati come uno strumento di finanziamento non garantito quando:

- sono emessi da una banca regolamentata e sottoposta a vigilanza;

- sono rimborsabili in valuta fiat al valore nominale;

- hanno un valore stabile sostenuto dal merito di credito della banca emittente piuttosto che da un insieme di attività separate.

Con riferimento agli stablecoin i crypto asset del gruppo G1b e alcuni crypto asset del gruppo G2 che risultano pienamente garantiti da un pool segregato di attività sottostanti e che non rientrano, come detto nelle HQLA della banca, dovrebbero essere trattati in modo simile alle attività sottostanti con alcune eccezioni rappresentate nel documento in consultazione.

Infine, con riferimento agli altri crypto asset, il trattamento di quelli del gruppo G2 che non si qualificano per il trattamento secondo le altre due tipologie sopra accennate viene ritagliato su quello riservato alle altre attività non HQLA applicabile agli standard LCR e NSFR, anche qui con le eccezioni stabilite nel documento in consultazione.

5. Gli altri rischi

5.1 Coefficiente di leva finanziaria

Per la leva finanziaria, i crypto asset inclusi nella misura dell’esposizione al coefficiente di leva finanziaria in base al valore ai fini dell’informativa finanziaria sulla base del trattamento contabile applicabile per le esposizioni che presentano caratteristiche simili. Per i crypto asset del gruppo G1b, se la banca è coinvolta come “membro” in grado di trattare direttamente con il reedemer e si è obbligata ad acquistare crypto asset da detentori “non membri”, il soggetto “membro” deve includere il valore corrente di tutte le criptovalute fuori bilancio che la banca potrebbe essere obbligata ad acquistare dai detentori.

5.2 Grandi rischi

Per quanto riguarda i limiti dei c.d. grandi fidi, il trattamento è uguale a quello previsto dall’Accordo per le grandi esposizioni. In questo ambito, le esposizioni che danno luogo ad un rischio di credito vengono considerate nell’ambito delle grandi esposizioni in relazione al loro valore contabile. Per il calcolo del limite relativo alla controparte, la banca è chiamata ad identificare la controparte o il gruppo di controparti connesse/collegate cui è esposta. Se la cripto attività comporta un rischio di inadempienza legato all’attività di riferimento, tale rischio deve essere considerato e la banca è chiamata ad applicare le regole dell’accordo inerenti alle operazioni con attività sottostanti. I crypto asset che non espongono la banca ad un rischio di inadempienza (ad. es. crypto asset senza emittente) non comportano un requisito relativo alle grandi esposizioni a meno che non venga corso un rischio di controparte su derivati che hanno come sottostante un crypto asset senza emittente che rientrerebbero nei limiti alle grandi esposizioni.

5.3 Rischio operativo

Il requisito minimo per il rischio operativo inerente ai crypto asset dovrà essere calcolato facendo riferimento al Metodo Standardizzato considerando il Business Indicator che dovrebbe includere tutti i ricavi e i costi della specifica linea di business dell’attività in crypto asset e applicando il moltiplicatore interno delle perdite operative che includerà quelle derivanti dall’operatività in crypto asset. Qualora le metodologie descritte siano insufficienti a catturare la rischiosità dell’operatività in crypto asset, le banche e le Autorità dovranno adottare ulteriori misure ai fini dell’adeguatezza patrimoniale nell’ambito del processo di revisione prudenziale.

In particolare, nell’ambito del processo citato, le banche sono chiamate a condurre specifici approfondimenti in materia di rischi operativi legati all’operatività in crypto asset e, in particolare, a quelli inerenti a ICT, Cyber Security, rischio legale e di riciclaggio, tenendo anche conto dei documenti del Comitato di Basilea “Principles for the sound managment of operational risk” nella versione del marzo 2021 e “Principles for operational resilience”, sempre del marzo 2021.

Lo specifico rischio ICT nell’operatività in cripto attività deve considerare gli aspetti inerenti, tra l’altro, la stabilità della DLT o delle tecnologie similari utilizzate, le caratteristiche della DLT utilizzata, l’accessibilità al servizio, l’affidabilità degli operatori dei “nodi” e la loro diversificazione. Inoltre, in termini di rischio generale ICT e cyber risk sui crypto asset, occorrerà considerare ad es. i rischi legati al furto di chiavi crittografiche, la compromissione delle credenziali di accesso e gli attacchi DDoS (distributed denial-of-service).

Il rischio legale nell’operatività in crypto asset assume caratteristiche peculiari in relazione alla particolare natura di questi asset con riferimento per esempio alla mancanza di criteri contabili per l’adeguata appostazione di bilancio, all’incertezza giuridica in merito all’assunzione del controllo o della proprietà, alla protezione del cliente con riferimento alle attività svolte dalla banca, all’incertezza dello stato giuridico dei crypto asset nelle diverse giurisdizioni.

Importante tema è rappresentato dai rischi di riciclaggio in relazione ai servizi svolti dalla banca sia che essa agisca direttamente nell’ambito dei servizi in crypto asset oppure che fornisca servizi a clienti coinvolti in crypto asset.

6. Gestione del rischio bancario e revisione prudenziale

Oltre a quanto illustrato nell’ambito della gestione del rischio operativo, il Processo di revisione prudenziale previsto dal documento di consultazione chiama le banche a fare un’adeguata analisi dei rischi di ciascun crypto asset attraverso policy e procedure strutturate che le portino a identificare in modo approfondito le caratteristiche di rischio dei crypto asset e delle attività sottostanti. Inoltre, la banca è tenuta ad inquadrare l’attività in cripto attività nella generale strategia e nella propensione al rischio approvata dall’Organo di Supervisione Strategica. Di tali valutazioni vanno informate tempestivamente le Autorità di vigilanza anche con riferimento alle eventuali attività pianificate e alla valutazione della liceità di tali attività anche con riferimento alla valutazione dei rischi associati e alle modalità di attenuazione dei relativi rischi.

Le Autorità di vigilanza sono chiamate a fare un’approfondita analisi delle risultanze del processo di valutazione dei rischi condotto dalle banche con riferimento all’operatività in crypto asset e possono imporre requisiti patrimoniali aggiuntivi qualora ritengano che quelli minimi regolamentari siano insufficienti a coprire adeguatamente i rischi su queste attività o ritengano insufficienti le analisi di rischio effettuate dalle banche. Le Autorità potranno inoltre richiedere accantonamenti specifici qualora siano prevedibili perdite derivanti dall’attività in crypto asset e adottare misure di attenuazione, come l’imposizione di limiti per contenere l’esposizione ai rischi non adeguatamente identificati dalla banca.

7. Requisiti di disclosure

Oltre alle regole in materia di trasparenza dettate dall’Accordo, le banche che operano in cripto attività sono chiamate anche a fornire informazioni ulteriori su tale tipo di attività legate:

- alle attività di business legate alle criptoattività e come tali attività influiscono sui rischi della banca;

- alle politiche di gestione del rischio adottate dalla banca con specifico riferimento all’operatività in crypto asset;

- l’ambito e il contenuto del reporting della banca sull’attività in crypto asset;

- i rischi maggiormente significativi attuali ed emergenti nell’attività in crypto asset le modalità di gestione di tali rischi.

Inoltre, i requisiti informativi richiedono anche che le banche diano informativa su tutte diverse tipologie di esposizione nelle cripto attività relativi ai diversi Gruppi con riferimento:

- agli importi delle esposizioni dirette e indirette;

- ai requisiti patrimoniali;

- alla classificazione contabile.

I crypto asset del gruppo G1 dovranno inoltre essere ricondotti nei pertinenti modelli esistenti relativi alle attività tradizionali cui si riferiscono.

[1] Ciò significa per i prestiti, le obbligazioni, i crediti verso le banche (anche nella forma di depositi), le azioni o i derivati che la cripto attività conferisce lo stesso livello di diritti legali di proprietà delle forme tradizionali e non ha nessuna caratteristica che impedisca il pagamento integrale delle obbligazioni verso la banca alla scadenza. Per le commodity, il crypto asset deve avere lo stesso livello di diritti legali dei tradizonali documenti di proprietà di un bene fisico. Per i contanti in custodia, il crypto asset deve conferire lo stesso livello di diritti legali del contante in custodia.

[2] Valore dell’attività di riferimento a cui un’unità di crypto asset è destinata ad essere riscatta (ad. es. 1USD o 1Oz d’oro).

[3] Il Comitato ha comunque richiesto ai partecipanti alla consultazione di esprimere un feedback su quali modifiche dovrebbero essere apportate alle condizioni di classificazione perché anche utilizzando tecnologie DLT permissionless alcune cripto attività sia comunque classificabili nel gruppo G1.