Il presente contributo analizza la disciplina antiriciclaggio e del titolare effettivo dei trust espressi anche alla luce degli ultimi orientamenti e disposizioni normative assunte a livello internazionale dal GAFI/FATF e dal legislatore europeo.

[*] 1. Premessa

A breve, le norme dettate per contrastare l’utilizzo per finalità di riciclaggio o di finanziamento al terrorismo di trust e istituti giuridici affini saranno oggetto di modifiche e integrazioni in relazione ad una serie di orientamenti e di atti normativi adottati rispettivamente dal GAFI/FATF (d’ora innanzi solo “GAFI”) e dal legislatore unionale.

Dapprima il GAFI, a novembre 2023, dopo un periodo di consultazione, condotto dal 25 ottobre 2022 al 6 dicembre dello stesso anno, ha pubblicato il testo emendato della Raccomandazione 25 e della relativa nota interpretativa dedicate alla trasparenza e titolarità effettiva dei cc.dd. “legal arrangement”.

Successivamente, a valle dell’attività di consultazione conclusa l’8 dicembre 2023, il GAFI ha adottato nella “plenaria” del 23 febbraio 2024 una guida per l’attuazione della sopracitata Raccomandazione 25 intitolata “Guidance for a risk-based approach beneficial ownership and transparency of legal arrangements” (d’ora innanzi “Guida”) pubblicata l’11 marzo 2024.

Infine, il 30 maggio 2024 il Consiglio dell’Unione europea ha adottato un pacchetto di misure normative in materia di contrasto del riciclaggio e del finanziamento del terrorismo (di seguito AML/CFT) costituito dalla Sesta Direttiva AML, dal Regolamento antiriciclaggio[1] (d’ora innanzi “Regolamento AML”) e dal Regolamento istitutivo dell’Autorità per la lotta al riciclaggio e al finanziamento del terrorismo, atti ancora in attesa di pubblicazione sulla Gazzetta Ufficiale dell’Unione.

Tutti di documenti citati contengono riferimenti rilevanti in materia di trust e, più in generale, di “legal arrangement” locuzione con cui il GAFI fa riferimento al trust espresso e agli istituti giuridici di natura fiduciaria simili al trust espresso[2], a sua volta definito come a “trust clearly created by the settlor, usually in the form of a document e.g. a written deed of trust”[3], il tutto reso in italiano con l’espressione “trust istituito intenzionalmente dal costituente”[4].

2. La classe dei beneficiari: beneficiari potenziali e di default

La Raccomandazione 25, originariamente caratterizzata da tre pilastri:

- adozione da parte delle diverse giurisdizioni di misure per contrastare l’utilizzo dei legal arrangement per finalità AML/CFT;

- garanzia all’accesso o, comunque, al tempestivo ottenimento da parte delle autorità di informazioni adeguate, accurate ed aggiornate sull’express trust[5];

- introduzione di strumenti idonei ad agevolare l’accesso da parte degli intermediari finanziari e dei professionisti sottoposti alle regole antiriciclaggio alle informazioni sui titolari effettivi dei legal arrangement;

è stata integrata con il richiamo alla necessità che i diversi ordinamenti effettuino nell’ambito dell’assessment nazionale la valutazione dell’esposizione ai rischi connessi all’utilizzo per finalità illecite di tali negozi giuridici[6].

Più articolate risultano le modifiche apportate alla relativa “nota interpretativa”: quest’ultima, nella versione novellata, dopo aver confermato la regola secondo cui il trustee dovrebbe acquisire e conservare informazioni adeguate, accurate e aggiornate sui relativi titolari effettivi, annovera fra questi anche quella categoria di soggetti individuati come “objects of a power”.

Con questa espressione, assente nella precedente versione della nota interpretativa[7], si fa riferimento a una specifica tipologia di soggetti compresi nella più ampia definizione di “beneficiari di un trust”, nozione che, parafrasando la Guida descrive la/le persone che hanno o possono avere diritto, direttamente o indirettamente, ad un vantaggio riveniente dal trust[8].

Come rammenta il GAFI nel glossario che accompagna le Raccomandazioni, tutti i trust diversi da quelli “di scopo” (purpose trust o trust for purpose) devono avere beneficiari individuati o individuabili (ascertainable beneficiaries)[9]: in argomento, si utilizza l’espressione “objects of a power” tanto nell’ipotesi in cui il trust preveda che un dato nominativo, pur indicato come “beneficiario” del reddito o del capitale, non acquisisca alcun diritto se non allo scadere di un dato periodo noto come “periodo di accumulo” o “accumulation period”[10], quanto nell’ipotesi in cui, nel trust discrezionale, al trustee venga attribuito un “potere di nomina” o “power of appointment”, cioè la possibilità di individuare uno o più beneficiari solitamente nell’ambito di un elenco redatto dal disponente[11].

Secondo la nota interpretativa, dunque, gli “objects of a power” sono da considerarsi fra i titolari effettivi del trust.

Tale importante precisazione induce a soffermarsi con maggiore attenzione sulla più ampia categoria dei “beneficiari”, quali titolari effettivi del trust, e sulla graduazione dei relativi obblighi di adeguata verifica[12]. A tal fine, rilevano due degli atti precedentemente citati: la Guida e il Regolamento AML.

Nel definire chi debba essere considerato “beneficiario” di un trust, la Guida precisa che tale categoria comprende: i) sia coloro che sono espressamente nominati come beneficiari nell’atto istitutivo del trust; ii) sia coloro che non sono espressamente nominati nell’atto, ma che possono essere chiaramente identificati come titolari di un beneficio (ad es. un figlio del disponente, se l’atto istitutivo indica come beneficiari “i figli del disponente” o un socio di una società, se l’atto istitutivo indica come beneficiari “i soci”); iii) sia coloro che diventeranno beneficiari al ricorrere di uno specifico evento, quale l’esercizio del potere discrezionale del trustee (objects of a power) o lo scadere del periodo di accumulo.

L’obbligo di acquisire e mantenere informazioni adeguate, accurate ed aggiornate, riguarda tutti i cd. “current beneficiaries” (potremmo tradurre “beneficiari attuali”), con alcune eccezioni nel caso questi siano identificati per classi o siano objects of a power in un trust discrezionale. In tale ultimo caso, infatti, il trustee è tenuto solo ad acquisire tutte le informazioni che gli saranno necessarie per poter adempiere ai propri obblighi nei confronti dei beneficiari nel momento in cui questi saranno individuati. In altri termini, è inammissibile e sarebbe gravemente lesivo degli interessi beneficiari, che il trustee non sappia chi siano i beneficiari o non abbia tutte le informazioni e le indicazioni necessarie per individuarli con certezza al verificarsi di determinati eventi sanciti dall’atto istitutivo. Tuttavia, per il trustee non sempre è possibile identificare tutti i potenziali beneficiari, soprattutto quando la classe è talmente ampia da includere persone non ancora nate o addirittura concepite (si pensi, ad esempio, alla classe dei discendenti del disponente).

Secondo il GAFI, ne consegue che, in tema di regole di identificazione e verifica applicabili agli objects of a power, non dovrebbe essere obbligatorio chiedere a questi ultimi documentazione ufficiale, come carte di identità o passaporti, in quanto i soggetti ricompresi in questa tipologia di beneficiari potrebbero non essere nemmeno a conoscenza dell’esistenza del trust[13] e quindi dei vantaggi che potrebbero derivarne per loro.

Pertanto, le attività di identificazione e verifica nei confronti degli objects of a power non dovrebbero essere sempre le medesime ma variare in relazione al livello del rischio intrinseco del singolo trust valutato di volta in volta dal soggetto obbligato: quest’ultimo, ad esempio un intermediario bancario, potrà mitigare il rischio cui è esposto per effetto della relazione instaurata con il trust ottenendo dal disponente o dal trustee informazioni sui soggetti riconducibili alla categoria degli objects of a power, eventualmente nella forma di una dichiarazione attestante gli estremi identificativi dei soggetti così inquadrati, e rinviando l’acquisizione dei veri e propri documenti individuali al momento dello svolgimento delle attività con le quali si concretizzerà il vantaggio previsto dall’atto istitutivo per loro.

Non solo. La Guida si spinge oltre a quanto desumibile dall’atto istitutivo, fino a lambire la materia delle “letter of wishes”, evidenziando come un documento di tal genere possa citare una persona indicandola come “beneficiario” o “objects of a power”: in tali casi, sebbene si riconosca il carattere non vincolante di tali documenti per i trustee, nella pratica – a parere degli estensori della Guida – alcuni atti istitutivi potrebbero contenere l’indicazione della classe dei beneficiari a tal punto generica da dover trovare integrazione in una lettera (of wishes) con la quale il disponente spiega in modo più dettagliato come “desideri” che il trustee amministri ed eventualmente distribuisca il fondo in trust a favore di individui specifici.

In tali casi, sebbene il trustee possa legalmente rifiutare di corrispondere ai desideri che il disponente ha esposto nella “letter of wishes”[14], nella pratica a quest’ultima viene generalmente attribuito un peso significativo e, pertanto, sostiene la Guida, le persone ivi specificatamente menzionate dovrebbero, in linea di principio, essere anch’esse considerate objects of a power[15] con la conseguente loro subordinazione alle regole dettate dalla normativa AML/CFT e cioè l’acquisizione, anche per i soggetti citati nella eventuale lettera dei desideri, di elementi di identificazione e conoscitivi in misura più o meno approfondita in relazione al rischio proprio del singolo trust cui la lettera si riferisca.

Quanto al Regolamento AML, nel solco delle indicazioni del GAFI, introduce nella legislazione antiriciclaggio europea, per i soli trust discrezionali, la nozione di “objects of a power” che nella traduzione italiana viene resa con l’espressione “beneficiari potenziali” definiti come “le persone fisiche o giuridiche o la categoria di persone fisiche o giuridiche tra i quali i trustee possono selezionare i beneficiari in un trust discrezionale” in alternativa a quella di “beneficiario di default” o “default taker” da intendersi come “la persona fisica o giuridica o la classe di persone fisiche o giuridiche che sono beneficiarie di un trust discrezionale qualora i trustee non esercitino il loro potere discrezionale”[16].

È lo stesso Regolamento AML a spiegare le ragioni del richiamo di tali nozioni citando il rischio connaturato al trust discrezionale, nel quale il potere attribuito al trustee potrebbe essere utilizzato impropriamente per dissimulare l’identità dei beneficiari quali titolari effettivi, fino al momento dell’esercizio del potere discrezionale. Pertanto, per garantire in ogni caso un adeguato livello di trasparenza occorrerebbe che al ricorrere di tali tipi di trust siano raccolte informazioni anche sui nominativi rispetto ai quali si potrà riverberare in futuro il potere discrezionale del trustee, ovvero sia sui beneficiari potenziali sia su quelli di default.

Questo principio, espresso nel “considerando” 115 del Regolamento AML, è stato esplicitato in una serie di norme specificamente dettate in materia di titolari effettivi del trust.

In primo luogo, il Regolamento AML distingue tra modalità di “Identificazione di una classe di beneficiari” riferite a tutti i trust espressi ed ai soggetti ed istituti giuridici affini (ivi comprese le fondazioni), con la sola eccezione dei trust discrezionali, che sono disciplinate all’articolo 59, e modalità di “Identificazione dei beneficiari potenziali e dei beneficiari nei trust discrezionali”, disciplinate all’articolo 60. In questo modo, il legislatore sottolinea la differenza di approccio necessaria nei confronti dei trust discrezionali, in cui il potere discrezionale attribuito al trustee rappresenta, nell’opinione del GAFI e dell’estensore delle norme, un fattore di maggior rischio. Ne consegue che:

- in caso di trust espressi (eccetto i trust discrezionali) e di soggetti ed istituti giuridici affini, qualora i beneficiari debbano ancora essere determinati, è possibile procedere all’identificazione della sola classe di beneficiari, mediante acquisizione delle sue caratteristiche generali. L’adeguata verifica dei singoli beneficiari appartenenti alla classe potrà, invece, essere posticipata al momento in cui questi diventino a tutti gli effetti titolari effettivi, non appena siano identificati o designati in quanto tali. Ne è conferma l’articolo 62 del Regolamento AML (Informazioni sulla titolarità effettiva) che, al comma 1, lett. e), precisa che le informazioni sulla titolarità effettiva, “qualora sia identificata una classe di beneficiari a norma dell’articolo 59, [comprendono] una descrizione generale delle caratteristiche della classe di beneficiari”. L’articolo 59, comma 2 si spinge anche oltre prevedendo che, al ricorrere di determinati presupposti stabiliti rigorosamente dalla legge, per alcune tipologie di trust espressi e soggetti o istituti giuridici affini costituiti senza scopo di lucro o a fini filantropici, che siano stati classificati dallo Stato membro come a basso rischio, sia possibile limitarsi all’identificazione della sola classe di beneficiari. Si tratta, tuttavia, in tale ultimo caso, di ipotesi residuali e tassativamente stabilite da ciascuno Stato membro[17];

- in caso di trust discrezionali, nei quali l’individuazione dei beneficiari all’interno della classe è rimesso alle scelte del trustee, l’articolo 60 stabilisce che, “qualora i beneficiari debbano ancora essere selezionati, sono identificati i beneficiari potenziali [objects of a power] e i beneficiari di default”. In altri termini, a differenza di quanto avviene per gli altri trust espressi, nei trust discrezionali i beneficiari potenziali (objects of a power) sono già da considerarsi titolari effettivi, mentre – secondo quanto stabilito dallo stesso articolo – i beneficiari di default sono titolari effettivi solo quando i trustee non esercitano il loro potere discrezionale. Ne consegue che, nel caso di trust discrezionali, il legislatore anticipa l’attività di identificazione dei beneficiari potenziali al momento in cui questi vengano semplicemente “selezionati” ovvero dal momento in cui rientrino nella classe, pur se non ancora titolari di alcun beneficio. Tuttavia, analizzando più in dettaglio le informazioni da acquisire sulla titolarità effettiva, l’articolo 62, comma 1, lett. f) precisa che le informazioni sulla titolarità effettiva comprendono: “qualora siano identificati beneficiari potenziali e beneficiari di default a norma dell’articolo 60: i) per le persone fisiche, il loro nome e cognome; ii) per i soggetti giuridici e gli istituti giuridici, il loro nome; iii) per una classe di beneficiari potenziali o beneficiari di default, la sua descrizione”. Ne consegue che, in caso di beneficiari potenziali e di default, l’adeguata verifica si suddivide in due momenti: un primo momento dedicato all’acquisizione di nome e cognome ed un momento successivo, quando tali soggetti diventano a tutti gli effetti beneficiari (entitled as beneficiaries)[18], di identificazione “completa”.

Tale impostazione trova ulteriore conferma anche nell’articolo 22 del Regolamento AML (Identificazione e verifica dell’identità del cliente e del titolare effettivo), dove ai commi 4 e 5 si precisa: “4. Nel caso di beneficiari di trust o di soggetti o istituti giuridici affini designati in base a particolari caratteristiche o classi, il soggetto obbligato acquisisce informazioni sul beneficiario sufficienti a consentire al soggetto obbligato di stabilirne l’identità al momento del pagamento o nel momento in cui egli esercita i diritti conferitigli. 5. Nel caso di trust discrezionali, un soggetto obbligato ottiene informazioni sufficienti in merito ai beneficiari potenziali e ai beneficiari di default, perché esso possa stabilire l’identità del beneficiario al momento dell’esercizio da parte dei trustee del loro potere discrezionale o nel momento in cui i beneficiari di default diventano i beneficiari a causa del mancato esercizio da parte dei trustee del loro potere discrezionale”.

In altri termini, in entrambi i casi (trust espressi e trust discrezionali), per i soggetti obbligati, al momento dell’instaurazione del rapporto con il trust, sussiste l’obbligo di acquisire, ai fini dell’adeguata verifica, sin da subito “informazioni sufficienti” all’identificazione anche di quei beneficiari che non abbiano ancora maturato alcun diritto a valere sul fondo in trust; in questi casi tuttavia, per tenere presente l’approccio al rischio richiamato nella recente Guida del GAFI, l’operatore sottoposto agli obblighi di adeguata verifica potrebbe rinviare ad un successivo momento la verifica dell’identità del beneficiario e la conduzione di maggiori approfondimenti.

Sarà, pertanto, solo dopo il passaggio da “beneficiari” a “beneficiari titolari effettivi” che andranno svolte appieno le vere e proprie attività di adeguata verifica mediante la raccolta delle informazioni di cui all’articolo 62, comma 1, lett. a)[19], ottenendo tali dati dal trustee (o nel caso di istituti giuridici affini, dalle persone che ricoprono posizioni equivalenti).

In conclusione, appare evidente come al legislatore europeo (ed al GAFI) interessi che i beneficiari siano sottoposti ad adeguata verifica completa nella misura in cui siano: i) effettivamente titolari di un diritto verso il trustee avente ad oggetto il fondo in trust (reddito o capitale che sia); nonché ii) tutti i soggetti che a vario titolo, pur se non nominativamente indicati, traggano dal fondo in trust un beneficio economico attuale (l’esempio tipico è quello dell’assegno vitalizio o dell’obbligo di mantenimento).

Per tutti gli altri soggetti, che hanno solo un’aspettativa di essere beneficiari, la completezza dell’adeguata verifica può essere posticipata al momento in cui sarà effettuato il pagamento o sarà esercitato un diritto da parte loro (o un potere discrezionale da parte del trustee) che renda la loro posizione “vested”, diventando, quindi, “entitled as beneficiaries”. Questo momento è rappresentato dall’attribuzione ai “beneficiari” della natura di “titolari effettivi” e cioè nel passaggio fra una condizione di soggetti “designated” a quella di “be entitled” in quanto “selezionati”.

3. Ipotesi in cui una delle parti del trust non sia persona fisica

La versione novellata della nota interpretativa alla Raccomandazione 25 contiene a chiare lettere il richiamo alla necessità di prevedere, nell’ipotesi in cui una qualsiasi delle parti del trust sia soggetto diverso da persona fisica, ivi inclusi trust o altri legal arrangement, l’obbligo a carico del trustee di acquisire documenti e informazioni sui relativi titolari effettivi[20].

Detta puntualizzazione – assente nella precedente versione che si limitava a collocare fra i titolari effettivi del trust, oltre al disponente, al trustee, al guardiano e ai beneficiari anche qualsiasi persona fisica in posizione di ultimate effective control over the trust[21] – è ripresa dalla Guida[22] la quale, nei casi in cui una delle parti del trust non sia persona fisica richiama espressamente il contenuto della Raccomandazione 24 (Trasparenza e titolare effettivo di persone giuridiche)[23].

Per comprendere se e in che misura questo richiamo, presente non solo nella nota interpretativa e nella Guida ma anche nell’articolo 58 del Regolamento AML, sortirà un impatto sull’attuale assetto normativo occorre analizzare il complesso delle disposizioni in vigore in materia di titolarità effettiva dei trust rappresentate dall’ articolo 22, comma 5 del d. lgs 231/2007 (d’ora innanzi “decreto antiriciclaggio”) e, per quanto riguarda gli intermediari bancari e finanziari, dalle disposizioni dettate in tema di adeguata verifica dalla Banca d’Italia con il Provvedimento del 30 luglio 2019.

Come noto, infatti, il Legislatore Italiano ha collocato le disposizioni relative all’individuazione del titolare effettivo di trust e degli istituti giuridici affini non in quella che sarebbe potuta apparire come la loro naturale collocazione, cioè nell’articolo 20 del “decreto antiriciclaggio” rubricato “Criteri per la determinazione della titolarità effettiva di clienti diversi dalle persone fisiche”, ma fra le disposizioni contenute nell’articolo 22 del medesimo decreto, dedicate agli “Obblighi del cliente”.

In tale ambito il legislatore ha rimarcato l’obbligo a carico del trustee di ottenere e conservare (per un periodo non inferiore a cinque anni dalla data di cessazione del proprio ruolo) le informazioni sui titolari effettivi del trust o dell’istituto giuridico affine dovendosi per tali intendere oltre alle quattro figure “canoniche” – disponente, trustee, beneficiario (o classe di beneficiari) e guardiano – anche i soggetti riconducibili alle tre seguenti categorie:

- altra persona [che agisce] per conto del trustee;

- persone fisiche che esercitano il controllo sul trust o sull’istituto giuridico affine;

- qualunque altra persona fisica che esercita, in ultima istanza, il controllo sui beni conferiti nel trust o nell’istituto giuridico affine attraverso la proprietà diretta o indiretta o attraverso altri mezzi.

Raffrontando questa disposizione con le indicazioni contenute nella Raccomandazione novellata e con le disposizioni ex articolo 3 della Direttiva 2015/849 e ex articolo 58 del Regolamento AML (cfr. tabella 1) si nota come il perimetro dei soggetti da considerare titolari effettivi del trust delineato dall’articolo articolo 22 del “decreto antiriciclaggio” risulti da un lato più ampio in quanto comprensivo anche di chi agisca per conto del trustee e qualunque altra persona che, in ultima istanza, esercita il controllo sui beni in trust (ipotesi che non vengono considerate neanche dall’articolo 3 della Direttiva 2015/849), dall’altro tale perimetro include fra i titolari effettivi del trust anche le persone fisiche che esercitano il controllo sul trust ma omettendo, rispetto alla norma unionale, l’inciso “in ultima istanza” e il riferimento alla “catena di controllo o di proprietà”.

Tab.1

| Direttiva 2015/849

(IV Direttiva AML) Articolo 3 |

D. lgs 231/2007

(Decreto antiriciclaggio) Articolo 22, c.5 Obblighi del cliente

|

Regolamento AML

Articolo 58 Identificazione dei titolari effettivi di trust espressi e di istituti giuridici affini |

| Ai fini della presente direttiva si intende per:

omissis 6) “titolare effettivo”: omissis b) in caso di trust, tutte le seguenti persone: i) il costituente o i costituenti; ii) il «trustee» o i «trustee»; iii) il guardiano o i guardiani, se esistono; iv) i beneficiari ovvero, se le persone che beneficiano dell’istituto giuridico o dell’entità giuridica non sono ancora state determinate, la categoria di persone nel cui interesse principale è istituito o agisce l’istituto giuridico o il soggetto giuridico; v) qualunque altra persona fisica che esercita in ultima istanza il controllo sul trust attraverso la proprietà diretta o indiretta o attraverso altri mezzi; |

…fiduciari di trust espressi, disciplinati ai sensi della legge 16 ottobre 1989, n. 364, nonché le persone che esercitano diritti, poteri e facoltà equivalenti in istituti giuridici affini, purché stabiliti o residenti sul territorio della Repubblica italiana, ottengono e detengono informazioni adeguate, accurate e aggiornate sulla titolarità effettiva del trust, o dell’istituto giuridico affine, per tali intendendosi quelle relative all’identità

· del costituente o dei costituenti · del fiduciario o dei fiduciari, · del guardiano o dei guardiani ovvero · di altra persona per conto del fiduciario, · dei beneficiari o classe di beneficiari e · delle altre persone fisiche che esercitano il controllo sul trust o sull’istituto giuridico affine e di qualunque · altra persona fisica che esercita, in ultima istanza, il controllo sui beni conferiti nel trust o nell’istituto giuridico affine attraverso la proprietà diretta o indiretta o attraverso altri mezzi. |

1. I titolari effettivi di trust espressi sono tutte le persone fisiche seguenti:

a) i costituenti; b) i trustee; c) i guardiani, se esistono; d) i beneficiari, a meno che non si applichi l’articolo 59 o l’articolo 60; e) qualunque altra persona fisica che esercita in ultima istanza il controllo sul trust espresso attraverso la proprietà diretta o indiretta o attraverso altri mezzi, anche attraverso una catena di controllo o di proprietà. Omissis 3.qualora gli istituti giuridici appartengano ad assetti di controllo a più livelli e qualora una qualsiasi delle posizioni elencate nel par 1 sia ricoperta da un soggetto giuridico, i titolari degli istituti giuridici corrispondono: a) alle persone fisiche elencate nel paragrafo 1; e b) al titolare effettivo dei soggetti giuridici che occupano una qualsiasi delle posizioni elencate al paragrafo 1. |

Invero, a tale carenza suppliscono le indicazioni contenute nel Provvedimento adottato in tema di adeguata verifica dalla Banca d’Italia il 30 luglio 2019 (ma solo per gli intermediari bancari e finanziari), laddove è stabilito che “Nel caso in cui il cliente sia un soggetto diverso da una persona fisica…con riferimento alla titolarità effettiva del cliente, i destinatari adottano misure proporzionate al rischio per ricostruirne, con ragionevole attendibilità, l’assetto proprietario e di controllo”. Ora, non v’è dubbio che, allo stato, la necessità di verificare fino al livello apicale[24] “…l’assetto proprietario e di controllo” del trust cliente imporrebbe di accertare anche l’identità dei titolari effettivi del trustee eventualmente diverso da persona fisica in quanto soggetto cui è trasferita la proprietà dei beni costituenti il fondo e, dunque, rientrante nel concetto di “assetto proprietario”. Pertanto, la novella contenuta nella Raccomandazione 25 relativamente all’ipotesi di parti del trust diverse da persone fisiche non ha alcuna portata innovativa nei confronti del trustee.

Quanto all’innovazione rappresentata dal riferimento alla necessità di acquisire e conservare informazioni sulle altre “parti del trust” (disponente, guardiano, beneficiari) eventualmente non persone fisiche, la necessità di verificarne la struttura è già prevista di fatto per effetto del principio secondo cui il titolare effettivo non può avere altro che la forma di persona fisica e, dunque, nell’ipotesi in cui, ad esempio, fra i beneficiari figuri una società di capitali o di persone, o una fondazione o altro soggetto non persona fisica, occorrerà, già in virtù della normativa attuale individuarne i titolari effettivi.

L’aspetto innovativo sta nella scelta del legislatore unionale di considerare quali titolari effettivi del trust i titolari effettivi dei soggetti non persone fisiche che occupano una qualsiasi delle posizioni elencate dal comma 1 dell’articolo 58 Regolamento AML.

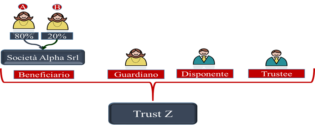

Ad esempio, nella figura che segue (figura 1) i ruoli di disponente, trustee e guardiano sono ricoperti da persone fisiche, mentre quale beneficiario del trust Z è stata designata la società a responsabilità limitata Alpha.

Fig.1

Considerando che le quote di quest’ultima sono suddivise fra i due soggetti A e B nella misura indicata sempre nella figura 1, quale titolare effettivo della società Alpha srl dovrebbe essere individuato il soggetto A in quanto persona fisica che detiene direttamente più del 25 per cento del capitale.

Tuttavia, è legittimo chiedersi come debba essere trattata la posizione del soggetto B che, sebbene non possa considerarsi, almeno in base all’applicazione del criterio dominicale, titolare effettivo della società Alpha srl, potrebbe indirettamente beneficiare di quanto del fondo in trust sia assegnato alla Società Alpha[25], tenuto, altresì, conto che la conclusione contraria di fatto sortirebbe l’effetto di dissimulare la posizione beneficiaria di B.

Sul punto, il legislatore europeo è chiaro e, ai sensi dell’articolo 58, comma 1 Regolamento AML, quale titolare effettivo del trust Z andrebbe considerato il solo soggetto A.

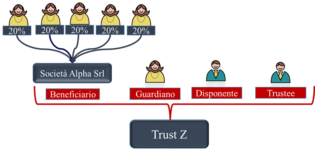

Se ipotizzassimo che il capitale della Società Alpha srl sia suddiviso in parti uguali fra cinque soci (figura 2) cadrebbe la possibilità di applicare il criterio dominicale e, ai sensi della disciplina attualmente in vigore, troverebbe applicazione il comma 5 dell’articolo 20 del decreto antiriciclaggio, secondo il quale come titolare effettivo andrebbe riconosciuto la persona fisica o le persone fisiche titolari di poteri di rappresentanza legale, amministrazione o direzione (“criterio residuale”).

Tale norma è sostanzialmente ripresa dall’articolo 63 commi 3 e 4 del Regolamento AML, ai sensi del quale qualora dopo aver esperito tutti i possibili mezzi nessuna persona è identificata come titolare effettivo o sussistono incertezze sostanziali e giustificate, la società Alpha srl dovrà fornire al trustee del trust Z una dichiarazione attestante l’assenza di titolari effettivi o che non è stato possibile determinarli.

Questa dichiarazione dovrà essere accompagnata dai dati relativi a tutte le persone fisiche che occupano, nel soggetto per il quale non è stato possibile determinare il titolare effettivo, un posto di dirigente di alto livello[26].

Fig.2

L’ipotesi che almeno una delle parti del trust possa essere diversa da una persona fisica è, tra l’altro, già stata prevista in sede di redazione dell’attuale Manuale operativo per l’invio telematico delle comunicazioni del titolare effettivo agli uffici del registro delle imprese: quest’ultimo stabilisce codici specifici da associare ai nominativi del disponente (CST), trustee (FDU), guardiano (GUR), beneficiario (BNC) e della persona che esercita il controllo sul trust o sui beni conferiti in trust (TFC), ma prevede altresì codici per le ipotesi in cui uno o più di tali soggetti non sia persona fisica[27].

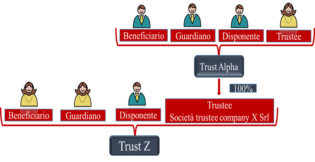

Nell’ipotesi di cui alla figura 3 si è immaginato che nel trust Z il ruolo di trustee sia stato affidato alla società X, una trustee company a sua volta interamente detenuta da un ulteriore trust. Ai sensi dell’articolo 58, comma 3, del Regolamento AML, i titolari effettivi del trust Z sarebbero le persone fisiche che occupano la posizione di disponente, beneficiario e guardiano, in aggiunta a tutti i soggetti che ricoprono la titolarità effettiva nel trust Alpha ovvero disponente, beneficiario, guardiano e trustee ed eventuali ulteriori persone fisiche che esercitano in ultima istanza il controllo sul trust Alpha.

Fig.3

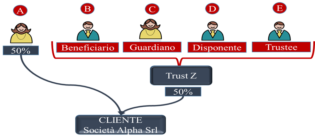

Quanto, invece, all’ipotesi inversa in cui la società Alpha srl fosse partecipata nella misura rappresentata nella figura 4 in parte da persona fisica e in parte da un trust, per individuare i titolari effettivi della società troverebbero applicazione rispettivamente, sia il principio della proprietà o dominicale di cui all’articolo 52 del Regolamento AML, per cui sarebbe titolare effettivo il soggetto A, sia il dettato dell’articolo 55 e dell’articolo 58, comma 3, del Regolamento AML secondo i quali qualora un legal arrangement (trust o istituto giuridico affine) detenga una partecipazione in una società (per tale intendendosi ai sensi dell’articolo 52, comma 1 una partecipazione di almeno il 25 per cento), i titolari effettivi sono le persone fisiche titolari effettivi del legal arrangement (soggetti B, C, D ed E).

Fig.4

4. Altre innovazioni/indicazioni contenute nella nota interpretativa alla Raccomandazione 25 e nella Sesta direttiva

Sebbene nell’ambito della nota interpretativa alla Raccomandazione 25, il GAFI non imponga alcun obbligo di riconoscimento dell’istituto del trust, nel contempo viene affermato il principio secondo il quale qualora una giurisdizione consenta al trust di operare nel proprio ordinamento sia necessario quantomeno che il paese che effettua tale scelta abbia presente i rischi cui è esposto in relazione alle caratteristiche delle diverse tipologie di trust espressi[28] e che disciplini e renda note le procedure per l’istituzione dei diversi tipi di trust e per l’ottenimento da parte delle autorità competenti (in particolare quelle che si occupano del contrasto del riciclaggio), delle FIU, nonché degli intermediari bancari e finanziari e degli operatori non finanziari (DNFBP) sottoposti agli obblighi di adeguata verifica della clientela, di informazioni di base sul trust e quelle sulla sua titolarità effettiva.

La stessa nota interpretativa indica quali siano le “informazioni di base”, dovendo per tali intendersi:

- la denominazione del trust, inteso come il nome attribuito al trust, unitamente a un codice univoco di identificazione come il codice fiscale

- le finalità

- la residenza del trustee o il luogo da cui il trust è amministrato.

In modo identico si esprime la Guida con riferimento alle “informazioni di base” [29]. Questo concetto viene ripreso ed ampliato dal Regolamento AML[30], che aggiunge a quanto previsto dalla nota interpretativa e dalla Guida due ulteriori elementi informativi: i dati dell’atto istitutivo e i beni che costituiscono il fondo in trust.

Sul punto va considerato che, secondo la nota interpretativa in esame, le informazioni sul titolare effettivo dei trust e quelle definite “di base” dovrebbero essere accessibili da parte delle autorità in modo efficiente e tempestivo. A tal fine, il GAFI suggerisce (sebbene a titolo esemplificativo) l’istituzione di un “central registry of trusts”[31], ruolo che allo stato, dovrebbe essere svolto in Italia dalla sezione speciale del registro delle imprese, disciplinata dal Decreto n. 55/2022[32], disposizioni che, tuttavia, non prevedono fra le informazioni da registrare anche quelle relative ai beni conferiti nel trust.

L’argomento non è di secondaria importanza anche solo considerando il dibattito in corso nel nostro ordinamento riguardo ai profili di tutela della riservatezza dei dati contenuti nel Registro dei titolari effettivi[33]. Infatti, se non vi è alcun dubbio che il trustee sia tenuto ad ottenere e mantenere informazioni puntuali ed aggiornate sui beni detenuti o gestiti nel fondo in trust, mettendole a disposizione delle autorità in modo efficiente e tempestivo, per quanto concerne, invece, gli obblighi di adeguata verifica, l’articolo 22 del Regolamento AML (Identificazione e verifica dell’identità del cliente e del titolare effettivo) stabilisce che i soggetti obbligati nel caso di cliente-trust debbano ottenere dal trustee “le informazioni di base sull’istituto giuridico, tuttavia, per quanto riguarda i beni detenuti nell’istituto giuridico o gestiti tramite quest’ultimo, sono individuati i soli beni che devono essere gestiti nel contesto del rapporto d’affari o dell’operazione occasionale”.

* * *

La Guida, anche se antecedente al Regolamento AML, contiene indicazioni utili per l’interpretazione dell’articolo 58 del Regolamento AML laddove viene individuato come titolare effettivo, oltre al disponente, al trustee, al guardiano e ai beneficiari, anche qualunque altra persona fisica che esercita in ultima istanza il controllo sul trust.

Secondo la Guida per tale si deve intendere il potere, esercitabile anche congiuntamente con un’altra persona (o con il consenso di un’altra persona) ai sensi dell’atto istitutivo di:

- cedere o investire i beni del trust;

- dirigere, effettuare o approvare distribuzioni di beni del trust;

- modificare o risolvere il trust;

- aggiungere o rimuovere una persona come beneficiario o da una classe di beneficiari;

- nominare o rimuovere trustee[34].

Pertanto, il trustee dovrà analizzare l’atto istitutivo e individuare i soggetti cui siano demandati uno o più delle facoltà sopra indicate e comunicarne il nominativo quale titolare effettivo.

* * *

È opportuno, infine, menzionare un aspetto rilevante in tema di trust and company service providers.

A tale proposito, la Guida auspica l’implementazione di una normativa ad essi dedicata, in quanto l’assenza di regole specifiche e di un’autorità che svolga su tali soggetti l’attività di supervisione potrebbe innalzarne il livello di rischio intrinseco[35].

Su trust and company service providers la Sesta direttiva antiriciclaggio[36] riprende e sottolinea con maggiore enfasi una indicazione già contenuta nella precedente direttiva, e mai attuata[37]: l’articolo 4 (Obblighi relativi a determinati prestatori di servizi) prevede, infatti, che gli Stati membri debbano provvedere affinché i prestatori di servizi relativi a società o trust dispongano di una licenza o siano registrati.

Il successivo articolo 6 (Controlli sugli alti dirigenti e sui titolari effettivi di determinati soggetti obbligati) prevede, in capo ai supervisori di tali soggetti, il compito di verificare che gli alti dirigenti e i relativi titolari effettivi “soddisfino requisiti di onorabilità e agiscano con onestà e integrità”.

Allo stato, come noto, il nostro ordinamento non prevede alcuna riserva di legge riguardo all’attività di trustee, che può essere svolta (o meno) a titolo professionale da parte di soggetti sottoposti (o meno) alla vigilanza di una autorità (si pensi al caso in cui il trustee sia una società iscritta all’albo di cui all’articolo 106 TUB) o di un ordine professionale (si pensi al caso in cui il trustee sia un avvocato o un dottore commercialista). Anche sotto il profilo della normativa antiriciclaggio, il regime degli obblighi cui il trustee è sottoposto varia sensibilmente in funzione della propria qualifica professionale: se non vi è alcun dubbio, infatti, che un trustee/società iscritta all’albo di cui articolo 106 TUB, in quanto vigilata dalla Banca d’Italia sia sottoposta in toto alle disposizioni di attuazione emanate da tale autorità, nel caso di trustee non professionale, rappresentato da una persona fisica non iscritta ad alcun albo professionale (evento raro ma teoricamente possibile) gli obblighi si ridurrebbero alla raccolta delle informazioni necessarie a soddisfare le richieste di altri soggetti obbligati all’adeguata verifica del trust in occasione dell’apertura di un rapporto (si pensi al caso dell’apertura di un conto corrente in banca per la gestione della liquidità del trust).

La delicatezza del tema è sottolineata da alcune recenti modifiche legislative al decreto antiriciclaggio, che destano non poche perplessità.

Si fa riferimento, in particolare, all’articolo 26 bis, del D.L. 17 marzo 2023 n. 25[38], che ha modificato l’articolo 3, comma 5 del decreto antiriciclaggio. Tale comma, riportando l’elenco dei soggetti obbligati, includeva espressamente i prestatori (a titolo professionale)[39] di servizi relativi a società e trust alla lettera a) nella categoria dei cd. “altri operatori non finanziari”. Con la novella normativa, tale lettera a) è stata abrogata e, pertanto, i prestatori di servizi relativi a società e trust non rientrano più tra gli “altri operatori non finanziari”. Tuttavia, l’articolo 3 è stato integrato con il comma 6 bis che include, in ogni caso, fra i soggetti obbligati i prestatori, a titolo professionale, di servizi relativi a società e trust, con una ulteriore precisazione “[…]la cui attività è riservata ad operatori soggetti a regimi di licenza o registrazione nazionale”.

Ne risulterebbe, allo stato e fino all’istituzione dei citati regimi di licenza o registrazione, che i prestatori di servizi di trust non siano da considerarsi “soggetti obbligati”, a meno che non siano già sottoposti alla normativa antiriciclaggio in ragione della propria qualifica professionale (es. avvocati, dottori commercialisti, società fiduciarie, società ex art. 106 TUB, etc.)[40]. Siamo certamente in presenza di un momentaneo e transitorio “vuoto normativo” che deve essere letto ed interpretato dagli operatori del settore con la dovuta cautela.

Se, infatti, è possibile affermare che, de iure condito e de iure condendo, i prestatori di servizi di trust erano e saranno sottoposti alla normativa antiriciclaggio solo qualora svolgano tale attività professionalmente, non ci si può esimere dal sottolineare come la stessa Guida richiami tutti gli operatori ad una maggiore attenzione, ritenendo che proprio l’occasionalità dell’attività di trustee rappresenti un maggior rischio che richiede l’emanazione da parte delle autorità di specifiche linee guida e l’effettuazione di specifiche attività di formazione[41].

Inoltre, la Guida ribadisce, prendendo spunto dalla lettera della Convenzione della Aja che il carattere di non professionalità dell’attività svolta non legittima l’inosservanza delle indicazioni contenute nella Raccomandazione 25 e, dunque, anche i non professionisti dovranno:

- ottenere e conservare informazioni adeguate, accurate e aggiornate sulla titolarità effettiva relative al trust;

- rendere noto il proprio statu di trustee in sede di adeguata verifica e fornire informazioni sulla titolarità effettiva e le attività di il trust;

- fornire alle autorità competenti, su richiesta, informazioni sulla titolarità effettiva, sui beni in trust e altre informazioni sul trust;

- conservare le informazioni sui titolari effettivi del trust per almeno cinque anni dopo la cessazione del loro officio.

- aggiornare le informazioni utili ottenute, ovvero aggiornarle entro un periodo ragionevole dopo qualsiasi modifica.

5. Conclusioni

L’avvento della Sesta direttiva e dei relativi regolamenti attuativi rappresenta certamente un punto di svolta fondamentale per quanto concerne, in generale, l’approccio alla titolarità effettiva, con una serie di disposizioni dedicate alla ricostruzione delle catene partecipative e di controllo delle legal entities (persone ed enti giuridici) ed alla individuazione dei titolari effettivi nei legal arrangements (trust ed istituti affini).

È proprio con riferimento ai trust ed agli istituti affini, peraltro, che si notano le novità di maggior rilievo, rappresentante innanzitutto dal fatto che per la prima volta nella storia della normativa antiriciclaggio il legislatore europeo entra così in dettaglio nell’esame della titolarità effettiva di questi istituti giuridici, soffermandosi in particolare sul tema dei beneficiari e, soprattutto, della classe dei beneficiari.

Lo sforzo definitorio contenuto nel Regolamento AML non esaurisce la complessità della casistica delle posizioni beneficiarie, ma rappresenta in ogni caso un importante passo avanti nello studio e nella comprensione di istituti estremamente articolati, che costituiscono per il legislatore e per gli operatori del settore sfidante.

In tal senso, fondamentale è stato l’affondo effettuato dal GAFI nella revisione delle Raccomandazioni 24 e 25 e, soprattutto, nella predisposizione delle rispettive linee guida che, pur se non vincolanti per gli Stati membri, rappresentano un prezioso contributo nella interpretazione delle norme di prossima emanazione.

Al riguardo occorre, infatti, precisare che il Regolamento AML troverà diretta applicazione negli ordinamenti degli Stati membri decorsi trentasei mesi dalla sua entrata in vigore (venti giorni dopo la pubblicazione sulla Gazzetta Ufficiale dell’Unione europea). Si tratta di un periodo transitorio quanto mai necessario per ottenere chiarimenti ed esemplificazioni concrete in merito alla corretta applicazione delle norme, auspicabilmente con il supporto di ulteriori indicazioni da parte dell’AMLA, la nuova Autorità europea per la lotta al riciclaggio e al finanziamento del terrorismo istituita con apposito regolamento in via di pubblicazione[42], che dovrebbe essere operativa a partire da luglio del 2025.

Tali indicazioni sono essenziali non solo per quanto concerne l’implementazione da parte dei soggetti obbligati di procedure e processi per l’adempimento degli obblighi di adeguata verifica, ma anche, più in generale, con riferimento agli obblighi di comunicazione al Registro dei titolari effettivi da parte di società, enti giuridici, trust ed istituti affini, in considerazione di tutte le criticità già emerse in relazione alla sua attivazione in Italia.

[*] Le opinioni espresse non impegnano la Banca d’Italia, Istituto di appartenenza del dott. Giampaolo Estrafallaces.

Pur condividendo entrambi gli autori il contenuto integrale del presente lavoro, i par.1 e 3 sono attribuibili al dott. Giampaolo Estrafallaces ed i par. 2, 4 e 5 sono attribuibili all’avvocato Carla Maria Giuliani.

[1] Regolamento del Parlamento Europeo e del Consiglio relativo alla prevenzione dell’uso del sistema finanziario a fini di riciclaggio o finanziamento del terrorismo, 2021/0239(COD), del 16 maggio 2024.

[2] “Legal arrangements refers to express trusts and other similar legal arrangements. Examples of other similar arrangements (for AML/CFT purposes) may include but are not limited to fiducie, certain types of Treuhand, fideicomiso and Waqf”, FATF (2012-2023), International Standards on Combating Money Laundering and the Financing of Terrorism & Proliferation, FATF, Paris, France, Glossary, p.132.

[3] FATF (2012-2023), International Standards cit., p.128.

[4] Regolamento antiriciclaggio, cit., articolo 2, Definizioni, comma 1, n.29.

[5] Fra gli aspetti di novità della nota interpretativa vi sono anche le definizioni del concetto di informazione adeguata, accurata e aggiornata.

[6] La nota interpretativa riguardo a questa novità precisa che ogni paese deve condurre la valutazione dei rischi non in maniera generica e indifferenziata ma tenendo presenti “different types of trusts and other similar legal arrangements” che siano disciplinati dalla legislazione del paese e siano amministrati nel paese o se nello stesso vi risieda il trustee. FATF (2012-2023), International Standards on Combating Money Laundering and the Financing of Terrorism & Proliferation, FATF, Paris, France, Interpretive note to recommendation 25 (transparency and beneficial ownership of legal arrangements), par.3, p.99.

[7] Sul contenuto della Raccomandazione 25 e della relativa nota interpretative prima delle modifiche recenti si veda Giampaolo Estrafallaces, Imminenti modificazioni della disciplina dell’antiriciclaggio, Trusts & attività fiduciarie, gennaio 2016.

[8] “A beneficiary of a trust is the person(s) who is(are) or may become entitled to the benefit, directly or indirectly, of any trust arrangement”, Guidance for a risk-based approach beneficial ownership and transparency of legal arrangements, par.39, p.12. Per quanto ovvio, le Guida non fa altro che riprendere la definizione già presente nel glossario che accompagna le Raccomandazioni.

[9] FATF (2012-2023), International Standards cit., FATF, Paris, France, General glossary, p.123.

[10] Il potere del trustee di non distribuire il reddito e, quindi, portarlo a capitale da distribuire ai soli beneficiari di capitale si ritiene debba essere specificamente previsto dall’atto istitutivo.

[11] Si utilizza l’espressione “power of addition” nell’ipotesi in cui dall’atto istitutivo sia attribuito a taluno (solitamente il trustee) il potere di aggiungere persone all’elenco preparato dal disponente.

[12] Per un approfondimento sul tema di beneficiari, quali titolari effettivi del trust, si veda Francesca Romana Lupoi e Carla Maria Giuliani, La titolarità effettiva nel trust: i beneficiari e non solo, Corporate governance, n. 4/2023 e, delle stesse autrici, La figura del beneficiario nella normativa antiriciclaggio, Trusts & attività fiduciarie, n. 2/2024.

[13] Guidance cit., Applying identification and verification requirements in respect of objects of a power, par.166, p.42.

[14] Sul tema, A. Busani, Le lettere dei desideri, in Il Trust, istituzione, gestione, cessazione, p.281.

[15] “Therefore, any persons specifically named therein should, in principle, be deemed objects of a power”, Guidance cit., Beneficiaries, Object of a power, par.48, p.14.

[16] Regolamento antiriciclaggio, cit., articolo 2, Definizioni, comma 1, nn. 30 e 31.

[17] Permane, tuttavia, la necessità di intendersi circa il concreto contenuto delle attività da svolgere ai fini dell’identificazione della sola “classe” e sulla portata del termine “caratteristiche”, anche se nell’Ordinamento italiano la possibilità di utilizzare tale modalità di identificazione si presenta remota stante il giudizio formulato in merito al rischio connesso all’utilizzo di trust nell’ultimo esercizio di risk assessment nazionale condotto nel 2018, a conclusione del quale il rischio specifico dei trust nazionali fu valutato come “rilevante” e quello dei trust esteri, “elevato”. Cfr. Analisi nazionale dei rischi di riciclaggio di denaro e di finanziamento del terrorismo elaborata dal Comitato di sicurezza finanziaria, aggiornata al 2018, V. Efficacia dei presidi, V.1.4 Analisi della trasparenza, p.31

[18] Anche per i trust discrezionali, l’articolo 60 prevede la possibilità che trovi applicazione la semplificazione di cui all’articolo 59, comma 2, in caso di trust senza scopo di lucro o per fini filantropici, classificati a basso rischio.

[19] “…tutti i nomi e i cognomi, il luogo e la data di nascita completa, l’indirizzo di residenza, il paese di residenza e la cittadinanza o le cittadinanze del titolare effettivo, il numero del documento d’identità, quale passaporto o documento d’identità nazionale e, se esistente, il codice identificativo personale unico attribuito alla persona dal suo paese di residenza abituale, nonché una descrizione generale della fonte di tale numero.”, Regolamento antiriciclaggio, cit., articolo 62, Informazioni sulla titolarità effettiva, comma 1, lett. a)

[20] “Where the parties to the trusts or other similar legal arrangements are legal persons or arrangements, countries should require trustees and persons holding an equivalent position in a similar legal arrangement to also obtain and hold adequate, accurate, and up-to-date basic and beneficial ownership information of the legal persons or arrangements.”, FATF (2012-2023), International Standards cit., par.1, p.99.

[21] FATF (2012), International Standards on Combating Money Laundering and the Financing of Terrorism & Proliferation, FATF, Paris, France, Interpretive note to recommendation 25, (transparency and beneficial ownership of legal arrangements).

[22] “In those cases, the trustee should obtain sufficient information on who is the beneficial owner of the legal person or arrangement which is a trust party and take reasonable measures to verify its identity (see FATF Guidance on Beneficial Ownership of Legal Persons – R.24)”, Guidance cit., Parties to a trust, par.23, p.9.

[23] Raccomandazione 24, Trasparenza e titolare effettivo di persone giuridiche:

“I paesi dovrebbero valutare i rischi di utilizzo improprio delle persone giuridiche per finalità di riciclaggio o di finanziamento del terrorismo e adottare misure per prevenire tale utilizzo. I paesi dovrebbero assicurare che le autorità competenti possano ottenere o accedere in modo rapido ed efficiente attraverso un registro dei titolari effettivi o un meccanismo alternativo a informazioni adeguate, accurate e aggiornate sui titolari effettivi e su chi detenga il controllo delle persone giuridiche. I paesi non dovrebbero consentire alle persone giuridiche di emettere nuove azioni al portatore o certificati azionari al portatore e dovrebbero adottare misure per prevenire l’uso improprio delle azioni al portatore esistenti e dei certificati azionari al portatore. I paesi dovrebbero adottare misure efficaci per garantire che gli azionisti o amministratori che agiscano per conto di un’altra persona (nominee shareholders o nominee directors), non vengano utilizzati in modo improprio per il riciclaggio di denaro o il finanziamento del terrorismo. I paesi dovrebbero prendere in considerazione la possibilità di facilitare l’accesso alle informazioni sulla titolarità effettiva e sul controllo da parte degli intermediari finanziarie e delle DNFBP che adempiono ai requisiti stabiliti nelle Raccomandazioni 10 e 22.”, FATF (2012-2023), International Standards cit., (Trad. dell’A.).

[24] Verosimilmente è questo il significato da attribuire all’espressione “ricostruire con ragionevole attendibilità” se si vuole dare valore alle indicazioni sul livello di rischio intrinseco del trust così come valutato al termine dell’ultimo assessment nazionale.

[25] Suggerirebbe questa conclusione il complesso della normativa in materia di titolare effettivo “…dall’ispirazione evidentemente sostanzialistica e la cui ratio è proprio quella di andare oltre gli schemi formali…”, V. Donativi, Il “titolare effettivo” di società di capitali nella disciplina antiriciclaggio, Giurisprudenza Commerciale, fasc.1, 1 febbraio 2023.

[26] Per “dirigenti di alto livello” ai sensi dell’articolo 63, comma 4, Regolamento AML, si intendono le persone fisiche che sono membri esecutivi dell’organo di amministrazione, nonché le persone fisiche che esercitano funzioni esecutive in seno a un soggetto giuridico e sono responsabili della gestione quotidiana del soggetto e ne rispondono all’organo di amministrazione.

[27] Ad esempio, il titolare effettivo di un disponente non persona fisica andrà indicato col codice CSA; il titolare effettivo del trustee, con il codice FDA e il titolare effettivo del guardiano con il codice GUA.

[28] V. supra nota 6.

[29] Guidance cit., Basic information, par.80, p.23.

[30] Regolamento antiriciclaggio, cit., articolo 2, Definizioni, comma 1, n. 33, lett b.

[31] FATF (2012-2023), International Standards cit., par.5, p.100.

[32] Decreto 11 marzo 2022, n.55, Regolamento recante disposizioni in materia di comunicazione, accesso e consultazione dei dati e delle informazioni relativi alla titolarità effettiva di imprese dotate di personalità giuridica, di persone giuridiche private, di trust produttivi di effetti giuridici rilevanti ai fini fiscali e di istituti giuridici affini al trust.

[33]Entro l’11 dicembre 2023 avrebbe dovuto essere effettuata la prima comunicazione dei dati relativi alla titolarità effettiva al Registro. Tuttavia, a ridosso della scadenza, con l’ordinanza del 7 dicembre 2023, il Tar del Lazio ha sospeso l’efficacia del Decreto MIMIT 29 settembre 2023, recante l’“Attestazione dell’operatività del sistema di comunicazione dei dati e delle informazioni sulla titolarità effettiva”. Successivamente, con le sentenze del Tar Lazio del 9 aprile 2024, i ricorsi proposti da alcune società fiduciarie e trustee per ottenere l’annullamento del decreto citato sono stati respinti, fissando all’ 11 aprile 2024 il termine ultimo per svolgere l’adempimento della comunicazione. Infine, il Consiglio di Stato, con le ordinanze cautelari nn.3366, 3367, 3532, 3533 e 3534 del 17 maggio 2024, ha disposto la sospensione dell’esecutività delle sentenze pronunciate dal Tar il 9 aprile 2024. L’udienza di discussione è stata fissata al 19 settembre 2024.

[34] Guidance cit., Natural person exercising effective control, par.38, p.11.

[35] Guidance cit., Implementation of the standards by service providers and trustees, par.148, p.38.

[36] Risoluzione legislativa del Parlamento europeo del 24 aprile 2024 sulla proposta di direttiva del Parlamento europeo e del Consiglio relativa ai meccanismi che gli Stati membri devono istituire per prevenire l’uso del sistema finanziario a fini di riciclaggio o finanziamento del terrorismo e che abroga la direttiva (UE) 2015/849.

[37] Articolo 47 Direttiva (UE) 2015/849: “1. Gli Stati membri dispongono che i cambiavalute e gli uffici per l’incasso di assegni e i prestatori di servizi relativi a società o trust ottengano una licenza o siano registrati e che i prestatori di servizi di gioco d’azzardo siano regolamentati. 2. Gli Stati membri prescrivono che le autorità competenti si assicurino della professionalità e dell’onorabilità delle persone che svolgono una funzione dirigenziale nei soggetti di cui al paragrafo 1 o ne detengono la titolarità effettiva[…]”.

[38] Convertito con modificazioni dalla L. 10 maggio 2023 n. 52, Disposizioni urgenti in materia di emissioni e circolazione di determinati strumenti finanziari in forma digitale e di semplificazione della sperimentazione FinTech.

[39] Secondo la definizione contenuta nell’articolo 1, comma 2, lett. ee) del decreto antiriciclaggio, per “prestatori di prestatori di servizi relativi a società e trust” si intende: “ogni persona fisica o giuridica che fornisce a terzi, a titolo

professionale, uno dei seguenti servizi: 1) costituire società o altre persone giuridiche; 2) occupare la funzione di dirigente o di amministratore di una società, di socio di un’associazione o una funzione analoga nei confronti di altre persone giuridiche o provvedere affinché un’altra persona occupi tale funzione; 3) fornire una sede legale, un indirizzo commerciale, amministrativo o postale e altri servizi connessi a una società, un’associazione o qualsiasi altra entità giuridica; 4) svolgere la funzione di fiduciario in un trust espresso o in un istituto giuridico affine o provvedere affinché un’altra persona occupi tale funzione; 5) esercitare il ruolo d’azionista per conto di un’altra persona o provvedere affinché un’altra persona svolga tale funzione, purché’ non si tratti di una società ammessa alla quotazione su un mercato regolamentato e sottoposta a obblighi di comunicazione conformemente alla normativa dell’Unione europea o a norme internazionali equivalenti;”

[40] Tali soggetti sono autonomamente sottoposti alla normativa antiriciclaggio ai sensi:

- dell’articolo 3, comma 2, lettera l) del decreto antiriciclaggio, con riferimento alle società iscritte all’albo di cui all’art. 106 TUB,

- dell’articolo 3, comma 3, lettera a) del decreto antiriciclaggio, con riferimento alle società fiduciarie di cui alla legge 23 novembre 1939, n. 1966;

- dell’articolo 3, comma 4, del decreto antiriciclaggio, con riferimento alla categoria dei professionisti.

[41] Guidance cit., Guidance for non-professional trustees, par.156 e segg., p.40.

[42] Regolamento del Parlamento europeo e del Consiglio che istituisce l’Autorità per la lotta al riciclaggio e al finanziamento del terrorismo e che modifica i regolamenti (UE) n. 1093/2010, (UE) n. 1094/2010 e (UE) n. 1095/2010, 2021/0240 (COD), del 15 maggio 2024.